「宁证期货」重点品种操作指南|期市早餐|220615

铁矿石

6月6日—6月12日中国45港到港总量1890.7万吨,环比减少314.5万吨;北方六港到港总量为887.8万吨,环比减少243.0万吨。

评:需求端,预计本周高炉铁水继续增加,但受生产成本限制铁水增量幅度相对偏小。库存上,部分钢厂仍在亏损,加上目前铁矿现货价格偏高,钢厂采购提货积极性偏低,然而高生产需求状态下疏港回落幅度也十分微小,整体港口库存继续维持降库趋势。但目前下游需求恢复不够,黑色端原料估值偏高,市场博弈不断,价格或偏于宽幅震荡运行。

螺纹钢

6月14日,国内钢材市场价格继续下跌,唐山普方坯出厂价跌50报4380元/吨,锁价销售。15家钢厂下调了建筑钢材出厂价格30-70元/吨。全国31个主要城市20mm三级抗震螺纹钢均价4717元/吨,较上个交易日下跌45元/吨。

评:当前国内经济仍在恢复中,钢材需求表现不稳,尤其受南方强降雨天气影响,近期钢材需求表现疲弱,贸易商累库存压力加大,普遍降价回笼资金。随着长流程钢厂亏损数量增多,减产预期正在增强。原燃料现货市场表现分化,焦炭、炼焦煤价格坚挺,而铁矿石、废钢价格偏弱。综合来看,短期钢价或延续震荡偏弱运行,长线可做多炼钢利润。

生猪

据农业农村部监测,6月14日“农产品批发价格200指数”为114.77,下降0.10个点,“菜篮子”产品批发价格指数为114.42,下降0.14个点。全国农产品批发市场猪肉平均价格为21.05元/公斤,上升0.7%。

评:母猪存栏数据在5月出现放缓迹象,这意味着,现货市场供给仍相对充裕,叠加近期市场高价刺激下,养殖情绪乐观,去产能积极性下降,猪周期磨底的时间将进一步拉长。生猪现货市场维持供强需弱局面,规模场出栏顺畅,散户适重猪源偏紧,养殖端挺价情绪偏强,屠宰企业被动跟涨收猪。短期内策略上建议LH2209区间操作,产业可锁定养殖利润。

棕榈油

周二国内天津地区24度棕榈油现货价格稳定,广州地区24度棕榈油现货价格下跌40元/吨,江苏地区24度棕榈油现货价格上涨10元/吨。6月15日棕榈油进口利润为1904.08元/吨,较上一交易日减少61.45元/吨。

评:国内方面,棕榈油供需两弱局面继续,全国重点地区棕榈油商业库存约22万吨,处于统计以来新低。马来产量和出口均高于市场预期,库存符合预期。印尼为加快棕榈油出口正进一步放宽出口规则,包括下调出口关税以及允许没有加入散装食用油分销计划的出口商,在出口关税和出口专项税之外额外支付200美元/吨的费用来出口棕榈油。国际棕榈油供应将增加,利空棕油价格。短期棕榈油期价高位运行为主,重点关注棕榈油产量恢复情况和印尼出口速度。

沪铜

5月全国精铜制杆产量环比增15.34%,铜杆产量合计为89.028万吨,环比回升11.30%,同比下滑2.84%;5月铜杆产量有明显回升表现,主要集中在精铜杆端,而精铜杆产量回升的主要原因在于华东市场疫情得到有效控制,市场逐渐恢复活力,且部分市场前期暂滞产能开始释放,故而产出明显回升。

评:5月美CPI数据再创新高,拜登政府因中期选举压力加大,抑制通胀的决心不变,宏观压力不减。美联储6月议息会议即将召开,美联储虽然有抑制通胀的政治任务,但稳经济同样重要,鲍威尔发言或不及鹰牌预期,预计铜价仍维持震荡,空单考虑逢低止盈,观望后市情绪。

沪镍

格林美在投资者互动平台上表示,公司印尼青美邦红土镍矿湿法冶炼工程项目正按计划推进中,主体关键设备在2021年5月已运往印尼并完成安装,按照计划建设,项目将于2022年6月竣工,7月份开始投料调试运行。此项目位于印度尼西亚中苏拉威西省青山工业园区,是一座产能不低于5万吨镍金属、4000吨钴金属的湿法冶炼工厂。

评:当前供应紧张的局面开始改善,中国的经济活动虽然开始恢复,但下游不锈钢行需求依旧低迷,短期内难以大幅回升。并且需求端,汽车销量增速受打击较大,短期内难有需求新增量提振需求。美联储议息会议即将召开,市场不确定性显著增加,前期空单可止盈观望。

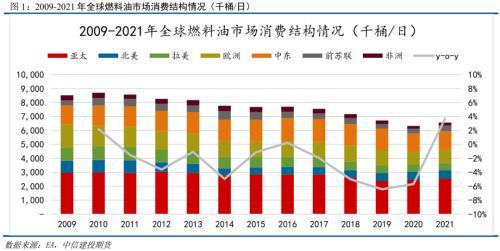

原油

消息称拜登将于7月15日访问沙特;欧佩克月报:欧佩克5月份石油产量下降17.6万桶/日,至2851万桶/日;2022年俄罗斯石油产量预测下调25万桶/日,至1063万桶/日, 将2022年非欧佩克石油供应增长预测下调25万桶/日,至210万桶/日;利比亚5月原油产量减少18.6万桶/日,至70.7万桶/日。

评:油价自身供应紧张支撑价格,然为抑制油价及通胀,美国政府继续推出一些有力的通胀预期降温措施,如拜登7月中旬访问中东,这也是目前市场面临的一个巨大不确定性。阶段性观望或高位短空。

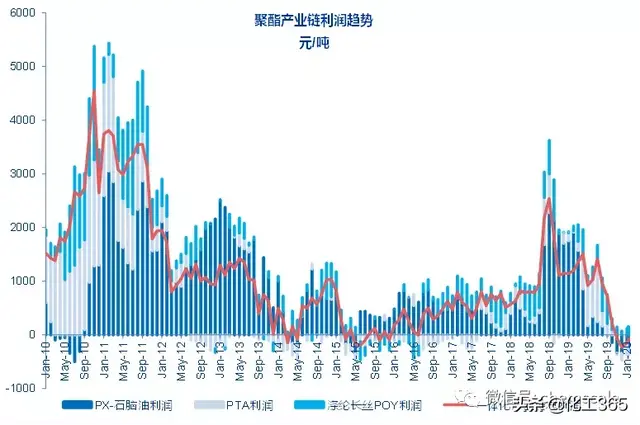

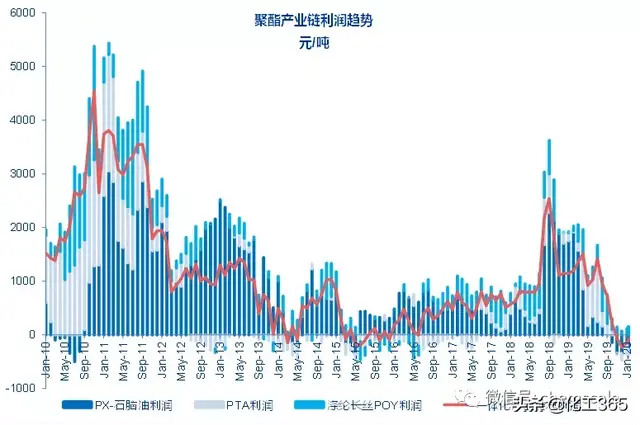

PTA

聚酯市场整体库存集中在26-29天;具体产品方面,其中POY库存至25-30天,FDY库存至20-26天附近,而DTY库存则至24-26天左右。

评:终端拖累,聚酯负荷提升依然较慢。整体上,PTA供需双弱,低估值背景下,走势还是依赖于成本端,隔夜原油再次面临新的不确定因素,拜登访问沙特。PTA观望过渡或观望短空为主。

沥青

6月13日,华北报4575元/吨,华东5000元/吨,西南5075元/吨,山东报4615元/吨;2022年5月份国内沥青总产量为180.95万吨,环比下降3.86万吨或2.09%;同比下降109.2万吨或37.64%。2022年6月份国内沥青总计划排产量为209万吨,环比增加12.3万吨或6.25%;同比下降66.32万吨或24.09%。国内沥青76家样本企业产能利用率为24.8%,较上周跌2个百分点。

评:沥青市场维持低供,需求增长不及预期。整体上,沥青市场整体维持供需两弱的态势。原油面临不确定因素。沥青观望或高位短空。

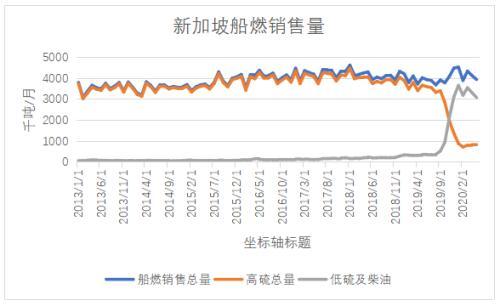

燃料油

6月13日,新加坡380CST报598美元/吨,180CST报656美元/吨;2022年6月8日的一周,新加坡渣油库存2142.2万桶,比前周增加了84万桶,涨幅为4.08%。6月9日,ARA地区渣油库存环比上涨14万吨,录得120万吨,环比增幅为13.21%。

评:主要的驱动来自于供应端,高硫燃料油由于俄罗斯与中东地区的船货供应增加而短期承压,另一方面低硫燃料油则由于汽柴油分流了VGO 等调和组分,导致市场流通资源十分紧张。预计这种态势短期难以缓解。

甲醇

南京诚志60万吨/年、内蒙国泰40万吨/年甲醇装置近期检修结束;西北煤制甲醇利润-674元/吨,华东MTO利润-1133元/吨;甲醇港口样本库存96.2万吨,周上升8.6万吨;样本生产企业库存39.6万吨,周上升1.7万吨。

评:华东市场现货低位买气尚可,基差维持弱势,远期纸货逢高出货为主。国内甲醇开工较稳,6月国内检修恢复产能远多于检修产能,供应充裕。下游开工周度持续下滑,甲醇下游产品需求存在季节性减弱预期,MTO利润亏损较大制约烯烃开工率提升,目前制醋酸利润较高,南京英力士、西北主力工厂存在恢复预期,产能利用率或有所提升,港口和社会库存上升。预计短期甲醇价格震荡偏弱,09合约下方支撑2890一线,建议观望。

纯碱

玻璃基差-111元/吨,上升76元/吨;纯碱基差236元/吨,上升111元/吨;纯碱企业库存49.6万吨,下降8.5万吨;浮法企业开工率87.9%,保持高位;全国浮法玻璃样本企业库存7461.2万重箱,环比上升1.25%。

评:供应端纯碱利润较好,纯碱检修季,中旬徐州丰成、江苏昆山均有检修计划。下游光伏6月多条线有投产预期,浮法玻璃5月上旬点火产线出玻璃带动日熔量提升,浮法玻璃刚需采购,纯碱企业库存持续下降。浮法玻璃样本企业库存持续垒库,6月南方梅雨季节,玻璃下游订单难大幅回升,浮法玻璃开工有下降预期。预计09合约短期震荡调整,上方压力2960一线,建议空单离场观望。

免责申明:本文中的信息均来源于公开可获得资料,宁证期货力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要,客户应考虑本报告中的任何意见或建议是否符合其特定状况。

评论