暴富难!3500上下浮动,还能定投啥?另外REITs这次我就不买了

一、暴富没戏了?

今年元旦之后,各种抱团基金飙涨,有的基金一个月就涨了20%,顿时让很多投资者感觉投资基金赚钱很容易,纷纷在春节之前梭哈明星基金……就等着躺赢。

但是春节之后偏股型基金跌了20%左右,这个太打击人了,把很多基金投资者暴富的梦想打破了。

最近一行三会联合打击炒币,然后各种数字货币就暴跌了。望京博格还纳闷,为啥日本央行、欧洲央行打击数字货币就没啥影响,但是我们一打击就导致暴跌了……

最后才明白,数字货币60%左右算力在中国,保守估计炒币的投资者有一半也在中国。

估计未来炒币暴富也基本没戏了。

有人说:靠打工暴富没有机会!

其实靠投资暴富的概率比打工暴富的概率还要低!

如果投资没有梦想了,估计大家就开始踏踏实实工作了,然后关注基金的时间就少了……

长期投资基金也就为了跑赢通货膨胀吧!

二、3500上下浮动,还能定投啥呢?

在望京博格表述自己的观点之前,请看看风险揭示《扯淡!认识望京汉堡是我人生的劫难》,我自己没有预测市场的能力,所有观点仅供参考。

望京博格自己看好的行业:

(1)国防军工

还是那句话任何和平不是靠喊口号,都是靠的军事实力的相互制衡,当然军工也存在不透明、就一个大客户等等诸多问题,但是大家想想,如果一个大家都看好的行业涨起来,大家都说好……结果投资者自己冲进入了,很有可能就是买在高点了,所以大家观点不能因为市场的涨跌而改变。

博格的战神组合持仓三个军工主题基金(包含易方达、博时、富国),到底投资军工赚不赚钱,答案需要时间来验证。

(2)医疗服务

博格持有李时珍组合已经三年了,盈利200%左右了,这个组合我还计划继续持有。

疫情总是在反复,疫苗的有效期并不长,有专家说疫苗要定期打了。

社会老龄化需要的医药费用支出增速绝对大于GDP增速的,这个行业同样“坡长雪厚”,而且现在不仅有生物医药ETF、医疗ETF、恒生医疗保健ETF这样的工具产品,还有葛兰、郑磊专注医药领域的明星基金经理。

最近医药涨的比较多,如果回调了又是加仓的机会。

(3)港股科技龙头

腾讯控股2021年第一季度营收1000多亿、盈利270多亿,这个盈利水平仅次于四大行了,市盈率也降低到30倍左右。

港股的意思就在港交所上市股票,但是港股中80-90%都是中资股了。望京博格在2020年9-10月份在港股买过恒生科技,最多的时候赚了30%然后就是过山车行情了,现在大家投资恒生科技的话,成本基本我差不多,而且5月25日好几只恒生科技就要上市了,大家可以选择费率低、流动性好的购买;

中概互联与恒生科技有啥区别呢?

中概互联里面阿里与腾讯占比60%权重,恒生科技有单个股票8%的权重限制,阿里与腾讯占比最多16%,总而言之恒生科技覆盖面更广,这两个我都投资了。

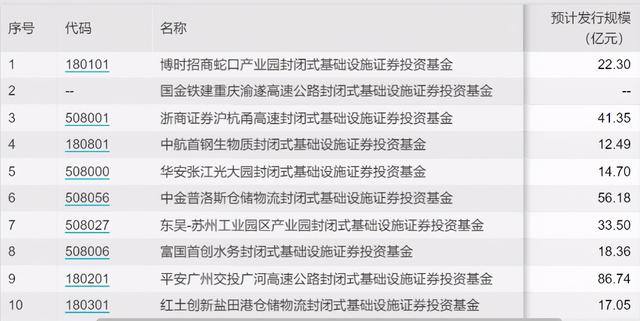

(4)REITs买不买?

本周预计Reits就要开始询价了,望京博格仔细看了中金普洛斯的说明书(文件大小160M)。这个普洛斯号称全球最大的物流基础设置开发与运营机构,在新加坡上市的(后来又被私有化退市了)。这个公司通常会开发与运营一个物流项目,等这个项目成熟之后再售给投资者,例如2019年黑石花了187亿把普洛斯美国物流资产都买了……

普洛斯的股东列表厚朴资本、高领资本、SpringHill、中银投资、万科,这些LP都是响当当的大资本,据说普洛斯的GP主要是他们自己的管理层。

其实海外的REITs很多都是公司运作形式,大家最熟知的就是香港领房发展,深圳不少地铁周边的物业就是领房发展的,后来深圳地铁也采取类似的模式(主要收入靠地铁周边的地产物业)。这次上市的Reits基本是一个具体项目,而不是类似普洛斯这样的开发与运行不动产的企业,我觉得普洛斯与领房发展这样的模式更成熟,这个也是未来Reits资产终极模式吧。

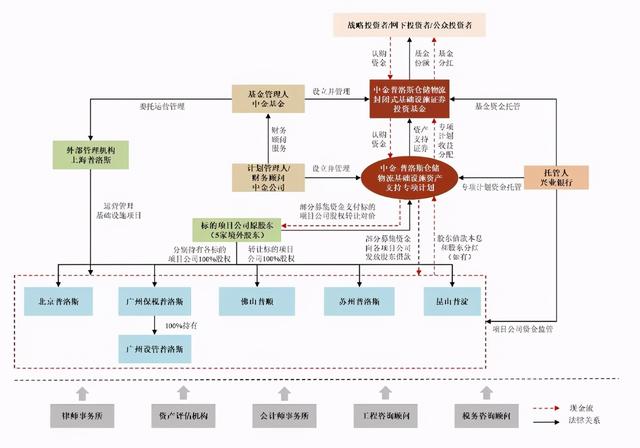

再具体说说这个中金的普洛斯REITs值不值得投资吧,项目的结构图如下:

普洛斯这个项目资产包括北京、广州、佛山、苏州、昆山的物流项目,物流项目其实出租物流仓库与设备给客户,目前的租金水平每年1块钱多钱,这个估计算是行业里面比较高的水平了,按目前估值的话年回报率是5.37%左右,也就意味你现在买下这个项目每年投资回报率是5.37%,但是别忘了这个REITs还有每年0.7%的管理费,扣除之后就4.67%左右了,再扣除杂七杂八费用剩下4.5%就不错了,这个收益比银行理财高,期限也比银行理财长,如果未来租金上涨了投资回报率还能提高,未来租金下跌可能会导致这个REITs的交易价格下跌……存在风险。

但是研究一个REITs的花费比研究一个行业还要难,考虑到消耗精力的投入产出比,我自己目前还不会投资REITs,目前REITs目标客户也主要都是机构投资者。同样都是长期投资,对于我而言更愿意承受市场的波动多赚一些吧。

结论就是:

首先3500左右对于持仓已经很多的望京博格而言已经是鸡肋时间了,当然还有很多网友刚开始投资的话还需要给一些建议。

如果是我自己非要在3500左右坚持定投的话就军工、医药外加恒生科技。

关于消费领域,白酒小王子招商基金侯昊的消费指数增强募集了50亿,这个大家可以关注一下,看看小王子在消费指数增强方面有啥建树。

三、未来的明星基金经理

有位私募基金的明星基金经理说:

“对公募基金投资来说,应该去寻找那些——知名度并不是很高、可能管理规模在100亿以下,但是新兴成长风格、选股能力强的基金经理,这里面或会产生未来的明星基金”。

上面一句话中的关键词:

“知名度不高、管理规模100亿之下、新兴成长 风格、选股能力强”,

目前全市场2000多个基金经理,如何去找符合这些条件的未来的明星基金经理呢?

Wind有一个基金经理指数,望京博格把最近三年业绩前40名列出来(截止到2021年5月22日),发现:

(1)知名的郑磊、刘彦春、冯波、葛兰等等规模早就超越100亿了,其中刘彦春管理规模差不多千亿了,葛兰小姐姐管理规模超七百亿了。

(2)还有一些万民远、葛晨、赵蓓、李佳存等等这些都是专注医药主题基金的,侯昊是管理中证白酒的,如果说这些人选股能力强也就是在自己专注的行业内选股能力强,换一个行业又会如何呢?不知道……

(3)还有一些真的是没听说的,例如排21名的闫思倩。望京博格仔细查了一下,原来人家是管理的新能车主题基金,最近三年新能车与医药行业一样走势非常。

另外,我今年以来先后买了曹名长、丘栋荣、陆彬的基金分别作为中小盘价值、中小盘成长的策略的布局。

大家有什么觉得值得推荐的基金经理,欢迎留言,咱们一起研究,一起投资!

(完)

评论