镍资源卡位战专题报告:不锈钢用镍铁行业深度研究

获取报告请登录未来智库www.vzkoo.com。

前言:从镍需求占比 69%的不锈钢用镍铁说起

全球镍资源 69%用于不锈钢生产,在相当长一段时间内不锈钢仍将是镍资源第一大下游应用。根 据 Wood Mackenzie 数据,2018 年全球镍资源 69%用于不锈钢生产,动力锂电池占比仅为 4%。 但随着全球新能源汽车普及,预计到 2040 年全球镍资源 31%将用于动力锂电池。尽管如此,在相 当长一段时间内不锈钢仍将是镍资源第一大下游应用。

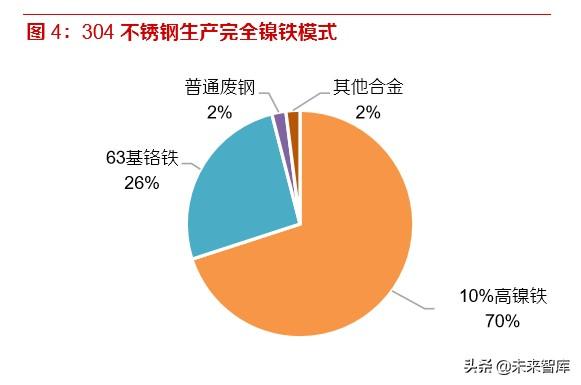

镍铁合金为不锈钢中镍元素的核心来源。以典型 304 不锈钢为例,其标准生产模式下,10%高镍 铁质量配比达 48%,而完全镍铁模式下更是高达 70%。从成本角度看,镍铁与电解纯镍是替代竞 争关系。

本文作为镍资源专题系列报告开篇,将从镍第一大应用——不锈钢用镍铁切入,深入探求全球镍 资源的分布以及镍铁产能的供应格局。

一、含镍生铁:替代电解纯镍用于不锈钢生产,多以红 土镍矿为原料,RKEF 火法工艺冶炼高镍铁成主流

(一)定义与标准:含镍生铁为替代电解纯镍用于不锈钢生产 的铁合金,分为 FeNi4.5~FeNi15 等 12 个牌号

根据 GB/T 28296-2012《含镍生铁》国家标准,含镍生铁(Nickel Pig Iron)是指替代电解纯镍 用于不锈钢生产的铁合金。根据镍质量分数不同,含镍生铁可分为 FeNi4.5~FeNi15等12个牌号。 每个牌号根据其 Si、C、P、S 等杂质含量又分为两个等级,如表 1 所示。

(二)冶炼方法:含镍生铁多以氧化镍矿(红土镍矿)为原 料,采用火法冶炼工艺,RKEF 成为主流工艺

根据李小明等于 2014 年发表于《材料导报》期刊的《红土镍矿冶炼工艺研究现状及进展》,镍的 陆地矿物资源主要有硫化镍矿和氧化镍矿(红土镍矿),其中红土镍矿约占 65%,硫化镍矿约占 35%。含镍生铁多以氧化镍矿(红土镍矿)为原料、采用火法工艺生产。

1、原料:含镍生铁多以氧化镍矿(红土镍矿)为原料

根据李小明等于 2014 年发表于《材料导报》期刊的《红土镍矿冶炼工艺研究现状及进展》,红土 镍矿主要分为镁质硅酸盐型、褐铁矿型和中间型三大类。典型红土镍矿成分如表 2 所示。其中,镁 质硅酸盐型红土镍矿适合于采用火法工艺,褐铁矿型红土镍矿适合于湿法或生物法工艺,中间型 红土镍矿采用湿法或火法均可。

2、工艺:含镍生铁多以火法工艺冶炼,包括回转窑-矿热炉镍铁工艺(RKEF 工艺)以及高炉冶炼 工艺

原理:根据李小明等于 2014 年发表于《材料导报》期刊的《红土镍矿冶炼工艺研究现状及进展》 论文,红土镍矿中主要含有 NiO、Cr2O3、Fe2O3、Al2O3、SiO2等多种氧化物。在红土镍矿的熔点 范围内(1600~1700K),其中氧化物稳定性依次为:Al2O3>Cr2O3>CaO>MgO>Fe2O3>SiO2 >FeO>NiO,因此 NiO 将首先被还原,且还原温度小于 FeO 还原温度。利用这一选择性还原原 理,可采取缺碳操作,使红土镍矿中几乎所有的 NiO 优先还原成金属镍,而高价的 Fe2O3 适量还 原为金属,其余还原为 FeO 进入熔渣,从而达到富集镍的目的。

火法工艺发展较早且较为成熟,工业应用广泛,主要包括回转窑-矿热炉镍铁工艺(RKEF 工艺) 以及高炉冶炼工艺等两种主流冶炼工艺。

(1)RKEF 工艺:RKEF 法是应用最为普遍的红土镍矿火法冶炼工艺流程,多用于生产高镍铁

根据杨文浩等于 2015 年发表于《工艺与设备》期刊的《红土镍矿冶炼镍铁的工艺流程择优探讨》, RKEF 工艺的基本工序为预干燥——焙烧——还原熔炼。红土镍矿原矿石送入干燥窑将水分降至约 20%,之后将矿石、熔剂、还原剂等按比例进行混合配料,供入回转窑进行还原焙烧。回转窑产出 的炽热焙砂进入电炉内进行还原熔炼,得到的粗镍铁再经精炼电炉熔炼产出镍铁。RKEF 工艺成熟、设备简单易控、生产效率高,但不足之处是需消耗大量冶金焦和电能,能耗大、生产成本高、熔炼 过程渣量过多、熔炼温度较高、有粉尘污染等。

根据李小明等于 2014 年发表于《材料导报》期刊的《红土镍矿冶炼工艺研究现状及进展》论文, RKEF 工艺适宜处理镍含量在 1.5%以上的氧化镍矿,国外多采用此方法生产镍质量分数为 20%~30%的镍铁,镍回收率为 90%~95%,国内多采用此法生产含镍 8%~10%的镍铁合金,用于 不锈钢生产。

(2)高炉冶炼工艺:适合生产中镍铁或低镍铁产品,使用小高炉而面临淘汰

根据吴超等于 2012 年发表于《冶金丛刊》期刊的《国内外红土镍矿高炉冶炼技术的现状与展望》 论文,高炉冶炼工艺主要工序为:红土镍矿原矿石经过脱水、烧结和造块,再配入焦炭和熔剂,送 入高炉内冶炼并产出粗镍铁。之后再进行精炼得到镍铁。高炉冶炼工艺适合于处理含镍量较低的矿 石,生产中镍铁或低镍铁产品。尽管其投资较低,但由于采用低于 300m3 的小高炉而在国内面临 政策性淘汰。

根据 AME 统计数据,2015 年国内 RKEF 工艺含镍生铁产量占比仅为 18.82%,低于高炉工艺的 23.53%和电炉工艺的 56.47%;2016 年国内 RKEF 工艺快速崛起,市场份额达到 45.45%,而电 炉工艺则萎缩至 30.75%,高炉工艺稳定在 23.80%。由此可见,2016 年后 RKEF 工艺挤压电炉工 艺,成为国内含镍生铁主流工艺,高炉工艺市场份额基本稳定。

3、电解镍:与含镍生铁不同,电解镍多采用硫化镍矿火法工艺或红土镍矿湿法工艺提炼

(1)硫化镍火法工艺:核心工序包括熔炼、低冰镍吹炼、磨浮以及电解精炼等四道工序

硫化镍矿在自然界中主要以镍黄铁矿、紫硫镍铁矿、针镍铁矿等游离硫化镍形态存在。硫化镍矿冶 炼工艺多采用火法冶炼,湿法冶炼应用很少。

原理:硫化镍矿火法冶炼工艺的原理是利用铜、镍、钴对硫的亲和力近似于铁、而对氧的亲和力远 小于铁的性质,在氧化程度不同的造锍熔炼过程中,分阶段使铁的硫化物不断氧化成氧化物,随后 与脉石造渣而除去。该工艺核心工序包括熔炼、低冰镍吹炼、磨浮以及电解精炼等四道工序:

熔炼:镍精矿经干燥脱硫后即送电炉(或鼓风炉)熔炼,目的是使铜镍的氧化物转变为硫化物,产 出低冰镍(铜镍锍),同时脉石造渣。所得到的低冰镍中,镍和铜的总含量为 85~25%(一般为 13%~17%),含硫量为 25%;

低冰镍吹炼:目的是为了除去铁和一部分硫,得到含铜和镍 70%~75%的高冰镍(镍高硫)。由于 低冰镍品位低,因此吹炼时间较长;

磨浮:高冰镍细磨、破碎后,用浮选和磁选分离,得到含镍 67%~68%的镍精矿,同时选出铜精矿 和铜镍合金分别回收铜和铂族金属。镍精矿经反射炉熔化得到硫化镍,再送电解精炼或经电炉(或 反射炉)还原熔炼得粗镍,再电解精炼;

电解精炼:粗镍中除含铜、钻外,还含有金、银和铂族元素,需电解精炼回收。用粗镍做阳极,镍 始极片为阴极,硫酸盐和氯化盐混合溶液为电解液。通电后阴极析出镍,铂族元素进入阳极泥中, 另行回收。精炼后电解镍纯度为 99.85%~99.99%。

(2)红土镍矿湿法工艺:以还原焙烧-常压氨浸工艺和高压酸浸工艺为主

原理:根据李小明等于 2014 年发表于《材料导报》期刊的《红土镍矿冶炼工艺研究现状及进展》 论文,湿法工艺是根据红土镍矿中金属元素和脉石与酸碱溶液的不同反应特征,将金属镍与脉石进行分离。一般工艺是将金属镍浸出并进行沉淀,再将沉淀后的镍化合物进行火法精炼,得到镍铁金 属产品。具体而言,红土镍矿生产镍铁的湿法工艺以还原焙烧-常压氨浸工艺和高压酸浸工艺为主。

还原焙烧-常压氨浸工艺:又称为 Caron 流程。还原焙烧使镍及氧化镍最大限度还原成金属镍,然 后采用氨浸出,将金属镍溶解为镍氨络合物,经蒸馏塔蒸馏后得到浆状碱式碳酸镍,送入煅烧窑内 进行干燥和煅烧后得到 NiO,经进一步还原得到金属镍;

高压酸浸工艺:适合于处理低镁(铝)高铁类型的红土镍矿。其基本工序为将红土镍矿制备成矿浆, 然后将矿浆输入到 250~270℃、4~5MPa 高温高压反应釜中并用硫酸溶解镍、铁、硅、铝等元素。 反应完全后,控制溶液的 PH 值,将铁、铝等杂质元素水解沉淀进入到渣中,最后对溶液中的镍元 素进行硫化氢沉淀,从而使金属镍与脉石得以分离。高压酸浸工艺可较为经济的处理镁含量小于 5%、镍含量在 1.3%以上的低品位红土镍矿。

二、南下印尼:红土镍矿供应全球 2/3 镍资源,印尼全 面禁止镍矿出口催生当地镍冶炼产业群

(一)镍资源:印尼、菲律宾产量排名前二,09 年后红土镍 矿超越硫化镍矿成为主要来源,18 年占比达 67%

1、总量:印尼、澳大利亚、巴西等储量最为丰富,2019 年印度尼西亚、菲律宾镍矿产量排名前二

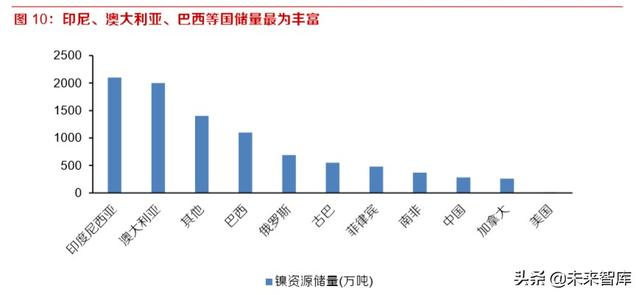

(1)储量:印尼、澳大利亚、巴西等国储量最为丰富

从全球镍资源储量看,根据美国地质调查局(USGS)发布的《Mineral Commodity Summaries Nickel 2020》报告,截止 2019 年底,全球已探明镍资源储量约为 8900 万吨(金属镍),其中印 度尼西亚、澳大利亚、巴西镍资源储量均在 1000 万吨以上,俄罗斯、古巴、菲律宾、印度尼西亚 等国镍资源储量均在 400 万吨以上。

(2)产量:2014~2019 年,印度尼西亚、菲律宾镍矿产量均排名全球前列

从全球镍矿山产量看,从总量看,根据美国地质调查局(USGS)发布的《Mineral Commodity Summaries Nickel 2020》报告,预计 2019 年全球镍矿山产量(以金属镍计)为 268.2 万吨,较 2018 年的 240.4 万吨增长 11.6%;分国家看,预计 2019 年印度尼西亚镍矿山产量(以金属镍计) 为 80.0 万吨,同比增幅为 32.0%,占 2019 年全球镍矿山产量(以金属镍计)的 29.8%,比重较 2018 年提升 5.6 个百分点,继 2018 年后再次成为全球最大的镍资源产地国;2019 年菲律宾镍矿 山(以金属镍计)产量为 42.0 万吨,较 2018 年增长 21.7%,占 2019 年全球镍矿山产量(以金属 镍计)的 15.7%,比重较 2018 年提升 1.0 个百分点,为全球第二大镍资源产地国。

2、分类:分为硫化镍矿和红土镍矿,储量占比分别为 35%和 65%,2009 年后红土镍矿超越硫化 镍矿成为全球镍主要来源

(1)分布:红土镍矿和硫化镍矿储量占比分别为 65%和 35%,红土镍矿主要分布于印尼、澳大 利亚、菲律宾,硫化镍矿主要分布于南非、加拿大、俄罗斯

根据前文所述,全球镍的陆地矿物资源主要有硫化镍矿和氧化镍矿(红土镍矿),就资源分布而言:

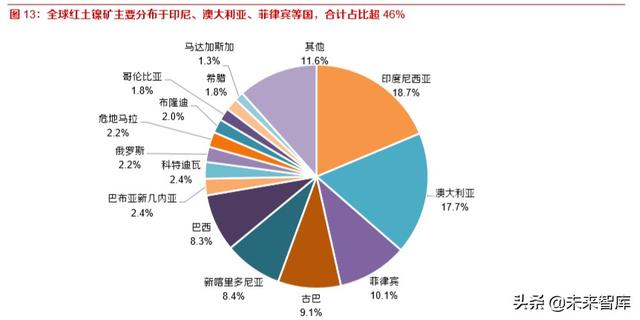

红土镍矿为硫化镍矿岩体经风化-淋滤-沉积形成的地表风化壳性矿床。现已探明的红土镍矿资源多 分布在南北回归线一带的热带国家,主要包括南太平洋新喀里多尼亚(New Caledonia)镍矿区;印 度尼西亚的摩鹿加(Moluccas)和苏拉威西(Sulawesi)地区镍矿带;菲律宾巴拉望(Palawan)地区镍 矿带;澳大利亚的昆士兰(Queensland)地区镍矿带;巴西米纳斯吉拉斯(Minas Gerais)和戈亚斯 (Goias)地区镍矿带;古巴的奥连特(Oriente)地区镍矿带;多米尼加的班南(Banan)地区镍矿带;希 腊的拉耶马(Lary mma)地区镍矿带。

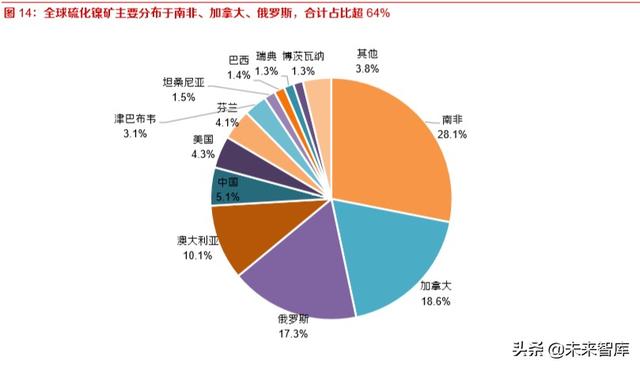

硫化镍矿则集中分布在中国甘肃省金川镍矿带、吉林省磐石镍矿带;加拿大安大略省萨德伯里 (Sudbury)镍矿带;加拿大曼尼托巴省林莱克的汤普森(Lynn Lake-Thompson)镍矿带;苏联科拉 (Kojia)半岛镍矿带;俄罗斯西伯利亚诺里尔斯克(HophHjibck)镍矿带;澳大利亚坎巴尔达(KaMbalda) 镍矿带;博茨瓦纳塞莱比-皮奎(Selebi Phikwe)镍矿带;芬兰科塔拉蒂(Kotalahti)镍矿带。

红土镍矿主要分布于印尼、澳大利亚、菲律宾等国,合计占比超 46%。根据 Gavin M. Mudd 等于 2014 年发表于《Economic Geology》期刊的《A Detailed Assessment of Global Nickel r、Resource Trends and Endowments》,印度尼西亚、澳大利亚、菲律宾三国红土镍矿资源储量占全球总储量 比重均超过 10%,分别达 18.7%、17.7%和 10.1%,古巴、新喀里多尼亚以及巴西等国也超过 8%, 分别为 9.1%、8.4%和 8.3%。

硫化镍矿主要分布于南非、加拿大、俄罗斯,合计占比超 64%。同样根据 Gavin M. Mudd 等于 2014 年发表于《Economic Geology》期刊的《A Detailed Assessment of Global Nickel r、Resource Trends and Endowments》,南非、加拿大、俄罗斯和澳大利亚硫化镍矿资源储量占全球总储量比 重均超过 10%,分别为 28.1%、18.6%、17.3%和 10.1%,为硫化镍矿资源主要分布国;中国、美 国、芬兰、津巴布韦等国硫化镍矿资源储量占全球总储量比重也超过 3%,分别为 5.1%、4.3%、 4.1%和 3.1%。

(2)产量:2009 年后红土镍矿超越硫化镍矿成为全球镍主要来源,2018 年红土镍矿和硫化镍矿 产量分别为 142、70 万吨(以金属镍计)

2009 年前由硫化镍镍矿中提镍是全球镍资源的主流提炼工艺。但随着全球可经济利用的高品位硫 化镍资源日益枯竭,硫化镍提镍工艺难以满足全球不锈钢市场需求,因此利用低品位的红土镍矿进 行火法提镍引起全世界的广泛关注。2009 年以金属镍计的红土镍矿产量首次超越硫化镍矿产量, 并逐年扩大与硫化镍矿的产量差距。根据 Wood Mackenzie 及 Royal Nickel Corporation 数据, 2018 年全球红土镍矿(以金属镍计)产量达 142 万吨,较 2009 年大幅增长 132.8%,在全球镍资 源中占比升至 67.0%;而硫化镍矿(以金属镍计)产量为 70 万吨,仅较 2009 年增长 9.4%,在全 球镍资源中占比降至 33.0%。

(二)红土镍矿:印尼、菲律宾产量合计超 53%,2020 年印 尼全面禁止原矿出口

1、产量:2017 年印度尼西亚、菲律宾红土镍矿产量居全球前列,合计占比超 53%

2017 年印度尼西亚、菲律宾红土镍矿产量位居全球前列,合计占比超 53%。根据 Wood Mackenzie 数据, 2009 年后印度尼西亚与菲律宾红土镍矿产量迅速放量,两国红土镍矿产量占比由 2010 年 的近 47%提升至 2013 年的 66%。但由于 2014 年 1 月印度尼西亚政府签署政府条例,明确禁止 原矿和粗加工矿石出口,导致 2014 年印度尼西亚红土镍矿的全球市场份额快速降至 15%以下,而 菲律宾红土镍矿产量则在 2014 年开始放量并超越印度尼西亚成为全球最大的红土镍矿生产国。截 止 2017 年,印度尼西亚与菲律宾的红土镍矿产量(以金属镍计)分别为 40、39.4 万吨,合计全 球市场份额达 53%。除两国外,2014 年后南美及加勒比地区、新喀里多尼亚两地区红土镍矿产量 (以金属镍计)均分别稳定在 25、20 万吨左右,2017 年全球市场份额分别为 17.14%和 14.26%。

2、品位:全球 69%的红土镍矿资源含镍量在 1.0%~1.5%之间

红土镍矿床通常是分层存在于地表以下 0~40 米范围,矿床的地质结构为覆盖层、褐铁矿层、过渡 层、腐泥层和橄榄岩层。镍元素主要分布在褐铁矿层、过渡层和腐泥土矿层。红土镍矿中铁含量随 深度增加而逐步降低,镁和镍含量随深度增加而提升,在腐泥矿层中含量最高。根据 Wood Mackenzie 数据,48%的全球红土镍矿资源含镍量在 1.0%~1.3%之间,25%在 1.5%~1.8%之间, 21%在 1.3%~1.5%之间,另有 6%在 1.8%以上。

3、主要产地:2020 年起印尼全面禁止原矿出口、菲律宾环保政策趋严

(1)印度尼西亚:矿石品位高,14~16 年明确禁止红土镍矿原矿出口,17 年后有条件放宽出口限 制

印尼红土镍矿多分布于群岛东部,矿石品位达 1.5~2.5%,高于全球平均水平。根据徐强等于 2009 年发表于《矿产与地质》期刊的《印度尼西亚红土镍矿的生成及找矿勘探》论文,印度尼西亚的镍 资源主要为基性、超基性岩体风壳中的红土镍矿,分布在群岛的东部。红土镍矿矿带可以从中苏拉 威西追踪到哈尔马赫拉、奥比、瓦伊格奥群岛预计伊利安查亚鸟头半岛的塔纳梅拉地区。矿床类型 主要为含水硅酸盐质镍矿床。印尼红土镍矿镍品味较高,矿石品位达 1.5~2.5%(全球红土镍矿平 均品位为 1.28%),同时镁含量较低。

2014~2016 年明确禁止红土镍矿原矿出口,2017 年后有条件放宽出口限制。根据邱琼等于 2014 年发表于《中国金属通报》期刊的《印尼出口禁令对世界镍矿贸易的影响》一文,2008 年 12 月 16 日印度尼西亚人民代表会议通过了新的《矿产和煤炭矿业法》(《Mineral and Coal Mining Law》), 并于 2009 年 1 月 12 日正式颁布实施。《矿产和煤炭矿业法》规定,为推动印度尼西亚矿产品加 工中下游产业发展,2014 年 1 月后在印尼采矿的企业具有就地加工冶炼的义务;2014 年 1 月 11 日,印尼总统签署 2014 年 1 号政府条例,明确禁止原矿出口、适当延长经过选矿或粗加工的精矿 石继续出口至 2017 年 1 月后;

2014 年 1 月 13 日,印尼能矿部和和财政部分别颁布部长条例,对原矿出口实施细则作出规定。 能矿部颁布的《关于在国内加工和提炼(冶炼)提升矿产附加值的规定》规定了在印尼国内矿产加 工和提炼(冶炼)的最低标准。对红土镍矿而言,最低加工要求为 4%(镍含量)。但由于禁令的 执行导致印尼政府损失大量的税收以及就业岗位,同时考虑到炼厂已安装的设备生产能力不足以 消化当地矿石产量,余下矿石允许被销售至海外。

2017 年 1 月 12 日起,印尼放宽部分矿石和半加工产品出口限制,取消镍矿石和铝土矿部分出口 禁令,允许在一定条件下出口镍含量在1.7%以下的镍矿出口。允许出口的矿山需要满足两个条件, 一是 30%的冶炼产能必须用于加工低品位矿,其余可用于出口;二是在 5 年内必须完成冶炼项目 建设,并要通过印尼政府每 6 个月的建设进度核查,否则将被取消资格。因此 2017 年以来,印尼 红土镍矿产量及出口量有所恢复。

2020 年 1 月 1 日起印尼已停止所有红土镍矿出口。根据雅加达邮报 2019 年 9 月 2 日发布的 《Indonesia to ban nickel exports from January 2020》新闻,印尼能源和矿产部决定自 2020 年 1 月 1 日起全面禁止出口红土镍矿并加速印尼国内镍冶炼厂的建设。该政策相较之前政府规定出口 禁令于 2022 年生效大幅提前。

(2)菲律宾:2016 年对镍矿企业环保政策趋严,2017 年后有稍许放松

菲律宾红土镍矿多分布于群岛东西两侧。菲律宾的红土镍矿主要分布于菲律宾群岛东西两侧的基 性-超基性岩带内。其中,西部超基性岩带的北段有吕宋岛的山巴勒斯省(Zambalez)矿带,以生 产高镍低铁的高品位红土镍矿为主,北段则有巴拉湾省(Palawan)矿带;东部超基型岩带红土镍 矿则主要分布在迪纳卡德(Dinagat)地区和棉兰老岛(Mindanao)的苏里高(Surigao)地区。

2016 年以来菲律宾政府对国内镍矿生产企业的环保政策逐渐趋严,陆续整顿和关停了一批镍矿生 产企业。根据 2017 年 2 月 2 日菲律宾自然资源与环境部(DENR)官方公布的该国环保整顿最终 关停名单,本次环保督察涉及矿业企业 29 家,其中镍矿企业 20 家,18 家关停,2 家暂停运营。 受此影响,2016 年菲律宾红土镍矿(以金属镍计)产量为 36.3 万吨,较 2015 年大幅下降 27.40%。

在 2017 年 5 月菲律宾现任环境和自然资源部长罗伊•西马图(Roy Cimatu)取代了前部长雷吉娜• 洛佩斯(Regina Lopez)之后,菲律宾对之前严苛的环保政策有了一定放松。根据 SMM2018 年 11 月 19 日报道《菲律宾解除矿山关停禁令 放宽小型采矿业限制 未来供应能否增量?》 ,现任环境 和自然资源部长罗伊•西马图已将矿山的状态从永久关闭改为暂停运营,且目前停产的矿山若纠正 此前违反环保规定的行为,菲律宾将允许它们恢复生产。根据 Wood Mackenzie 数据,2017 年菲 律宾红土镍矿(以金属镍计)产量为 39.4 万吨,较 2016 年有所恢复,增幅为 8.54%。

4、国际贸易:印尼和菲律宾为我国红土镍矿最重要的进口来源国,合计占比达 96%,两国国内政 策将对中国镍矿进口造成较大影响

印度尼西亚和菲律宾为我国红土镍矿最重要的进口来源国,合计占比达 96%。根据海关总署统计 数据,2019 年我国进口红土镍矿 5615 万吨,其中自菲律宾和印度尼西亚分别进口红土镍矿 2998 和 2388 万吨,占比分别为 53.4%和 42.5%,两国合计占比达 95.9%。因此印度尼西亚和菲律宾为 我国红土镍矿最重要的进口来源国。

印尼、菲律宾国内矿山政策变化对其向中国出口红土镍矿造成较大影响。根据海关总署统计数据, 2007~2013 年前我国自印度尼西亚和菲律宾进口红土镍矿量增长迅速,2013 年分别达 4109 和2971 万吨,2007~2013 年复合增速分别达 36.72%和 24.52%。根据前文所述,2014 年 1 月 11 日 印尼总统签署 2014 年 1 号政府条例,明确禁止原矿出口,导致 2014 年我国自印度尼西亚红土镍 矿进口量大幅下滑 74.11%,2015、2016 年进口量则均为 0,直至 2017 年才有所恢复;同样根据 前文所述,2016、2017 年菲律宾对国内红土镍矿进行了大范围环保整治,导致我国自菲律宾进口 量明显下降,直至 2018 年才有所恢复。而根据前文所述,印尼能源和矿产部决定自 2020 年 1 月 1 日起全面禁止出口红土镍矿并加速印尼国内镍冶炼厂的建设,我们预计国内镍铁合金冶炼企业从 印尼进口原矿的渠道已全部中断,菲律宾成为唯一原矿来源地。

(三)镍铁冶炼:印尼原矿出口禁令下当地镍冶炼产业崛起、 19 年产量反超中国,国内镍冶炼企业或面临困境

1、中国:产能利用率普遍较低,2018 年产量为 48 万吨

全球精炼镍的价格飙升以及供给缺口给中国不锈钢企业带来了沉重的成本负担,倒逼中国不锈钢 产业发明了由低品位的红土镍矿冶炼含镍生铁的工艺。因此中国也成为全球含镍生铁(NPI)的主 要产地。

(1)产能

产能总量看,根据铁合金在线统计数据,我国含镍生铁产能由 2012 年的 800 万实物吨快速增至 2017 年的 4538 万实物吨,国内企业跟风上马含镍生铁项目,导致行业整体呈现小、散、乱的竞 争格局,且产能严重过剩。受 2017-2018 年京津冀及周边地区环保限产以及镍价处于相对低位影 响,成本或者运输条件不占优势的小型含镍生铁生产企业开工率低下或停产,2018 年全国含镍生 铁产能降至 2573 万实物吨。

产能分布看,现有含镍生铁产能主要分布于温度较适宜且地理位置靠近沿海地区的南方地区、江苏、 山东等地区,2018 年三地产能占比分别为 36.10%、18.13%和 14.09%,产能占比合计达 68.32%; 内蒙古和辽宁等地也有含镍生铁产能分布,占比合计为 13.31%;2014-2015 年河南、河北和山西 地区也有新的含镍生铁产能出现,但 2016 年后由于环保和成本因素已经消失。

(2)产量

2011~2013 年我国含镍生铁产量(以金属镍计)由 25 万吨迅速增至 48 万吨,2014 年后受印尼 原矿出口禁令有所下降。根据 INSG(International Nickel Study Group)统计数据,2011~2013 年我国含镍生铁(Nickel Pig Iron,NPI)产量由25.0万吨上升至48.0万吨,年复合增长率达38.56%, 这与我国自印度尼西亚和菲律宾红土镍矿进口量趋势保持一致;根据前文所述, 2014 年 1 月 11 日,印尼总统签署 2014 年 1 号政府条例,明确禁止原矿出口、适当延长经过选矿或粗加工的精矿 石继续出口至 2017 年 1 月后,导致我国自印度尼西亚红土镍矿产量快速下降,直接影响了我国含 镍生铁产量由 2013 年的 48.0 万吨下降至 2016 年的 38.0 万吨左右;而随着 2017 年之后印度尼 西亚红土镍矿矿石出口政策的放松,我国自印度尼西亚进口的红土镍矿恢复性增长,也使得我国含 镍生铁(NPI)产量有所恢复,2018 年达 48.0 万吨左右。

我国各地区含镍生铁产能利用率普遍偏低,仅南方地区能够达到 50%以上。根据铁合金在线统计 数据,2015 年至 2017 年我国各地区含镍生铁产能利用率波动下行,至 2017 年底,仅南方地区含 镍生铁产能利用率在 40%以上;2018 年以来有所回升,但也仅有南方地区含镍生铁产能利用率能 够达到 50%以上。

2、印尼:原矿出口禁令催生印尼加工产业链发展、19 年镍铁产量反超中国,国内镍冶炼企业或面 临困境

印度尼西亚对红土镍矿原矿出口禁令也催生了当地镍铁加工产业链的崛起。根据前文所述,2014 年 1 月 11 日印尼总统签署 2014 年 1 号政府条例,明确禁止原矿出口,导致 2014 年我国自印度 尼西亚红土镍矿进口量大幅下滑 74.11%,2015、2016 年进口量则均为 0。禁令颁布后,印尼红 土镍矿原矿无法出口,只能在印尼国内进行加工成镍铁等产品再出口,这也催生了印尼国内大规 模的镍铁加工基地建设,印尼也形成了较为完整的镍加工产业链,以规避出口禁令。根据 INSG 统计数据,印度尼西亚含镍生铁(NPI)产量由 2014 年的 0.5 万吨迅速增至 2019 年的 69 万吨左 右,年复合增速高达 168%。

2014 年后印尼含镍生铁开始反哺国内,2019 年中国自印尼进口含镍生铁达 135.8 万实物吨。根 据 INSG 统计数据,印度尼西亚含镍生铁(NPI)产量由 2014 年的 0.5 万吨迅速增至 2018 年的 29.0 万吨左右,年复合增速高达 175.96%。由于当地不锈钢产能无法消化含镍生铁产能,导致印 尼含镍生铁大量对中国出口。根据海关总署统计数据,我国自印尼进口含镍生铁量由 2014 年的 0.7 万实物吨大幅增至 2017 年的 99 万实物吨左右。2018 年随着印尼红土镍矿原矿出口禁令的放宽, 印尼红土镍矿向中国出口量有所回升,与之对应,中国自印尼进口含镍生铁量也有所回落。

随着印尼2020年全面禁止红土镍矿出口, 2020Q1中国自印尼进口含镍生铁量同比大幅增长168%, 已超过 2018 年全年进口量。根据前文所述,印尼能源和矿产部已决定自 2020 年 1 月 1 日起全面 禁止出口红土镍矿并加速印尼国内镍冶炼厂的建设,该政策相较之前政府规定出口禁令于 2022 年 生效大幅提前,导致 2020Q1 中国自印尼镍铁进口量同比大幅增加。根据海关总署统计数据, 2020Q1 中国自印尼镍铁进口量达 68.4 万吨,同比大幅提升 168.2%。

印尼全面禁止原矿出口、国内镍铁冶炼企业或面临原料缺乏之困境,竞争力或无法与印尼本地企 业相抗衡。根据前文所述,我国各地区含镍生铁产能利用率普遍偏低,仅南方地区能够达到 50% 以上。而随着 2020 年 1 月 1 日起印尼全面禁止红土镍矿原矿出口,国内镍铁冶炼企业原料缺乏的 困境将雪上加霜,其竞争力或将完全无法与印尼本地镍铁企业相抗衡,预计国内镍铁企业或即将面 临出清风险。

四、群雄卡位:不锈钢产业链重心或移师印尼,国内镍 铁、不锈钢企加速出海布局

(一)镍铁冶炼端:国内镍铁产业面临生存危机,倒逼青山、 德龙等镍铁企业卡位印尼镍产业链

位于印尼苏拉威西岛的中国-印尼经济合作区青山园区为首个中资为主的镍铁冶炼园区。2009 年, 为积极践行“走出去”战略,青山集团下属子公司鼎信集团即与印尼苏拉威西矿业投资有限公司 (SMI)合作提前布局印尼镍矿的采掘、出口及镍铁冶炼产业。印尼青山工业园区(IMIP)是由中国 -东盟投资合作基金与上海鼎信投资集团有限公司和印尼八星投资公司合作开发的镍铁冶炼和不锈 钢炼钢项目,于 2013 年 10 月作为中-印尼重要合作项目签约。截止 2018 年 10 月,青山印尼园区 整条产业链所有项目全部建成投产,具备镍铁产能 200 万吨、不锈钢产能 300 万吨、铬铁产能 60 万吨、发电装机容量 196 万千瓦。

青山控股、德龙镍业在印尼已投产镍铁项目独领风骚,其规划总产能也均超过 200 万吨/年。根据 各公司官网新闻以及 SMM 数据,青山控股、德龙镍业在印尼已投产镍铁项目分别达 200、60 万 吨/年(实物吨),远超其他中国企业,两家企业在印尼规划镍铁总产能也均超过 200 万吨/年(实 物吨)。金川 WP、新兴铸管、恒顺电气、恒嘉镍业、大丰港和新华联在印尼已投产镍铁产能在 1020 万吨/年(实物吨)。山东鑫海、万向集团等也已规划在印尼投资 40、10 万吨/年(实物吨)的 镍铁冶炼项目。

(二)下游不锈钢:低成本上游镍资源愈发关键,倒逼太钢等 钢企业打造不锈钢全产业链

青山控股、德龙钢铁已在印尼投产 400 万吨/年不锈钢产能以及 175 万吨/年普碳钢产能。截止 2018 年 10 月,青山印尼园区一、二、三期不锈钢炼钢项目全部投产,不锈钢总产能达 300 万吨。另外, 德龙镍业 250 万吨/年不锈钢项目一期 100 万吨/年产线也已投产。除不锈钢产能外,内资在印尼的 普碳钢产能也有项目落地。由青山控股、德龙钢铁合资的德信钢铁 350 万吨/年普碳钢项目 1 号产 线(约 175 万吨/年产能)已于 2020 年 3 月 29 日全线投产。

太钢集团、宝武集团也正在联合山东鑫海就关键上游镍铁原料进行布局,以实现全产业链成本优 势以及资源控制。根据中国特钢企业协会 2019 年 11 月 3 日新闻稿,2019 年 11 月 3 日,宝武钢 铁集团、太原钢铁集团、山东鑫海科技股份有限公司在济南签署战略合作框架协议。根据协议,宝 武钢铁集团、太原钢铁集团、山东鑫海将充分发挥各自优势,推进三方在不锈钢原料及制造等领域 的合作,实现优势互补、合作共赢。太钢集团、宝武集团的合作方——山东鑫海在国内拥有目前中 国最大的单一含镍生铁项目——山东临沂鑫海二期 8×48MVA RKEF 高镍生铁项目(完全达产后将 有 86.4 万实物吨镍铁产能),且其单月镍铁产量已超过全国镍铁产量的四分之一。另外,根据 SMM 于 2019 年 8 月 16 日发布的新闻稿,山东鑫海子公司山东鑫海(新加坡)与印尼镍矿集团 Silkroad Nickel Ltd 签订了一份谅解备忘录(MOU)。根据该谅解备忘录,山东鑫海拟在印尼建设产能达 40 万吨/年的 RKEF 镍铁项目。因此,面对印尼红土镍矿出口禁令,国内最大的不锈钢生产集团—— 太钢集团联合宝武集团正在就关键上游镍铁原料进行布局,以实现全产业链成本优势以及资源控 制。

五、投资建议:全球镍铁产业链重心移师印尼,国内不锈钢龙头加紧上游资源布局

全球镍资源 69%用于不锈钢生产,在相当长一段时间内不锈钢仍将是镍资源第一大下游应用。含 镍生铁为不锈钢中镍元素的核心来源。

从全球镍铁供给格局看,以红土镍矿为原料,采用 RKEF 等冶炼工艺生产含镍生铁已经成为主流。 作为红土镍矿的主要产地,印度尼西亚和菲律宾当地环保及产业政策对全球红土镍矿供给起到关 键影响。2020 年 1 月 1 日起随着印尼提前全面禁止红土镍矿出口,含镍生铁产业链或将加速由中 国向印尼转移。

从镍铁企业印尼布局情况看,青山控股、德龙镍业等镍铁企业对印尼镍产业链布局较早,且镍铁规 划总产能规模均在 200 万吨/年(实物吨)以上。金川 WP、新兴铸管、恒顺电气、恒嘉镍业、大 丰港和新华联在印尼已投产镍铁产能在 10-20 万吨/年(实物吨)。山东鑫海、万向集团也正在考 虑在印尼建厂布局。

从国内不锈钢企业情况看,青山控股、德龙钢铁已在印尼投产 400 万吨/年不锈钢产能以及 175 万 吨/年普碳钢产能。而面对资源和成本劣势,国内最大的不锈钢生产企业——太钢集团也正在联合 宝武集团与山东鑫海进行深度合作,后者目前国内镍铁产量占全国总产量的 1/4 且拟在印尼建设 40 万吨/年的镍铁项目。如若该合作项目顺利推进,将对太钢集团及其上市主体太钢不锈的成本端 构成较大利好,有利于公司提升镍铁资源禀赋、减少成本劣势、改善经营业绩。

综上所述,我们建议重点关注印尼镍矿出口禁令对国内乃至全球不锈钢产业链的影响,同时也建 议关注拟通过与山东鑫海进行重大资产重组以降低原料成本的太钢不锈的投资机会。

……

(报告观点属于原作者,仅供参考。报告来源:东方证券)

获取报告请登录未来智库www.vzkoo.com。

立即登录请点击:「链接」

评论