《外商投资法(草案)》正式提请审议,VIE架构是生存还是消亡?

作者 | 何周

来源 | 法教观察(ID:fayankanjiaoyu)

2018年12月23日,《外商投资法(草案)》正式提请十三届全国人大常委会第七次会议审议,有望替代早年制定的“外资三法”成为外商投资领域的基础性法律。2015年1月19日,商务部公布了《外国投资法(草案)》,拟替代现行的中国外商投资法律及实施细则。《外国投资法(草案)》拟大幅修改现行中国外商投资法律体制,并提出由控制“内资企业”的最终自然人或企业厘定的“实际控制权”概念。也就是说,受外国投资者控制的境内企业,视为外国投资者,而受中国投资者控制的外国投资者,又可以申请被视为中国投资者。这样一来,不论是通过协议控制模式还是外商境内再投资模式,被外国投资者实际控制的境内企业均会被纳入“外国投资”的范畴,无法经营禁止实施目录中列明的领域。

目前,由于我国对VIE结构的合法性一直没有予以确认,使得这种模式存在较大的争议,被认为涉嫌规避了我国对外资禁止或限制性行业的准入规定,以实现境外投资者对限制与禁止外商投资行业(如教育行业、互联网行业等)的“曲线”进入。下文就VIE架构进行简要介绍,供大家参考。

一、VIE架构

中国政府出于主权或意识形态管制的考虑禁止或限制境外投资者投资很多领域,比如电信、教育和科技(TMT)产业的很多项目,但这些领域企业的发展需要外国的资本、技术、管理经验,于是,这些领域的创业者、风险投资家和专业服务人员(财会、律师等)共同开拓了一种并行的企业结构规避政府管制,这就是VIE结构。

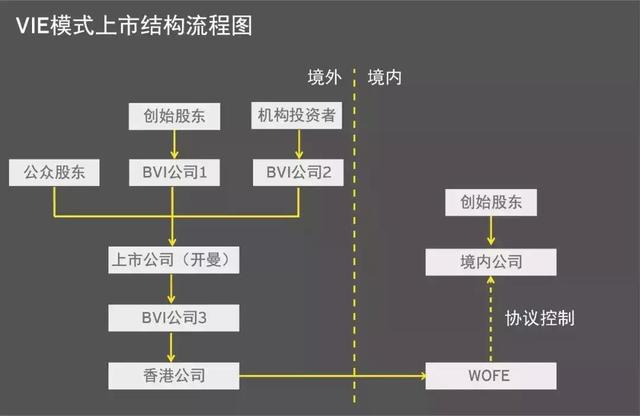

VIE(Variable Interest Entity),即可变利益实体,又称协议控制是指被投资企业拥有实际或潜在的经济利益,但该企业本身对此经济利益并无完全的控制权,而实际或潜在控制该经济利益的主要受益人需要将此VIE 做并表处理。协议控制模式一般由三部分架构组成,即境外上市主体、境内外资公司和持牌公司(外资受限业务牌照持有者)。其中,境外上市主体处于税收、注册便利等考虑,可能采取开曼公司、新加坡壳公司甚至多重模式。

二、VIE 构架搭建步骤

通常来说,有以下四个步骤实现 VIE 结构:

(一)设立海外第一层权益主体——BVI 公司

在英属维尔京群岛(BVI)注册成立第一层权益主体 BVI 公司的原因为,BVI 对公司注册的要求简单,成立程序快捷、维续成本低廉、保密性高;宽松的外汇管制;无须缴付任何所得税、预提税、资本利得税、资本转移税、继承税、遗产税或财产税。BVI 作为创始股东的持股主体,股东用自己 100% 持有的 BVI 公司持有其在开曼公司的股份,而非个人直接在开曼公司持股,若以后开曼公司有分红或者出售股票所得收入,该项收入进入 BVI 公司而非个人,BVI 免税且具保密性,股东避免了被立即征收个税,具有递延纳税或者可能免税的功能。

(二)设立海外第二级权益主体——开曼公司

现纽约证券交易所、纳斯达克交易所和香港联交所等国际知名交易所都接受注册在开曼群岛、英属维尔京群岛(BVI)的公司挂牌上市。但因 BVI 注册公司透明度低不易被接受,所以选择开曼作为上市主体。

(三)设立海外第三级权益主体——香港壳公司

香港跟中国大陆有税收优惠政策,即《关于建立更紧密经贸关系的安排》的英文简称。包括中央政府与香港特区政府签署的《内地与香港关于建立更紧密经贸关系的安排》。设置一层香港,未来大陆公司向股东分红等可能会享受一些税收优惠政策;从具体注册操作层面讲,用香港作为股东在境内设立外商投资企业(WFOE),需要对股东进行公证,而香港公司的公证费用和时间成本,均比对开曼进行公证节约很多。

(四)香港壳公司在境内设立 WFOE

WFOE 与境内运营实体公司签订一系列协议,达到利润转移及非股权控制的目的。

(来源:网络)

通过这一系列的控制协议,注册在开曼的境外上市主体可以控制中国的境内经营实体及其股东,使其可以按照外资母公司的意志经营境内运营实体企业、分配、转移利润。

三、VIE涉及的协议

在VIE结构中,境内外资公司和持牌公司通常签署五六个协议来设立其控制与被控制关系,包括:

1、资产运营控制协议:境内外资公司实质控制境内公司的资产和运营。

2、借款协议:境内外资公司贷款给境内公司股东。

3、股权质押协议:境内公司股东将其持有的运营实体公司的股权完全质押给 WFOE。

4、认股选择权协议:即当法律政策允许外资进入境内公司所在领域时,境内外资公司可提出收购目标公司的股权,成为控股股东。

5、投票权协议:境内外资公司可实际控制公司董事会的决策或直接向董事会派员。

6、独家服务协议:公司实际业务运营所需的知识产权、服务均由境内外资公司提供,境内公司的利润以服务费、特许权使用费等方式支付给境内外资公司。

四、境外资本市场

(一)美股市场

1、纽约证券交易所

纽约证券交易所(以下简称纽交所)是上市公司总市值第一(2009年数据),IPO数量及市值第一(2009年数据),交易量第二(2008年数据)的交易所。纽交所具有组织结构健全、设备完善、管理严格、上市标准高等特点,且上市公司主要是世界上规模较大的公司。2006年新东方作为赴美上市的国内教育机构第一股,开启了中国教育机构上市的先河。新东方的成功上市无疑给当时正蓬勃发展的国内民办教育行业打了一剂强心剂,鼓舞了众多渴望做大做强的民办教育机构。

截至今日,在纽交所上市的教育企业共有15家,具体如下:

2、纳斯达克证券交易所

那斯达克证券交易所始建于1971年,是一个完全采用电子交易、为新兴产业提供舞台的股票市场,也是目前全世界最大的股票电子交易市场之一。它采用证券公司代理交易制,按照上市公司大小分为全国板和小板。面向的企业多是具有高成长潜力的大中型公司,而不只是科技股。

截至今日,在纳斯达克上市的教育企业共有7家,具体如下:

海外资本市场对公司治理结构以及上市后财务规范方面要求比较严格,国内教育机构也因此遇到“水土不服”的情况。截至目前,在美国上市的教育公司中共有7家(双威教育、中国教育、环球雅思、诺亚舟、弘成教育、安博教育、学大教育)从纽交所或纳斯达克退市,其中,双威教育、中国教育集团、安博教育被强制摘牌,剩余四家则自行选择了退市。2018年6月1日(美国当地时间),安博教育再度在美上市。

(二)港股市场

香港联交所证券市场是全球一大主要交易所集团,也是一家在香港上市的控股公司。香港联交所证券市场有主板和创业板两个交易平台,为不同类型的公司提供集资市场。主板为业务基础较稳健而又符合盈利或其他财务要求的公司而设的市场。在主板上市的公司包括大型公司及银行以及公营机构及地产发展商。创业板是第二板和通往主板的踏脚石,为不符合或未符合主板上市要求的公司而设。

境外上市作为民办教育机构资本运作的“唯一出路”,近年来国内不少民办教育机构已将联交所作为其上市地的首选,因此出现了扎堆登陆港股市场的热潮。如:2017年上市的睿见教育、宇华教育、民生教育、新高教以及中教控股等,2018年又有新华教育、21世纪教育、天立教育、博骏教育等。主要原因有二:一是国内政策环境限制了民办学校的A股路径,二是近几年教育中概股在美国遇冷,价值频频被低估。

截至今日,在香港联交所上市的教育企业共有14家,具体如下:

据不完全统计,在香港联交所在审中的教育企业有12家,分别是尚德启智、莲外教育、中国科培、辰林教育、嘉宏教育、中国东方教育、华图教育、卓越教育、新东方在线、沪江、益达、森途教育。其中,四川省高等教育服务供应商中国银杏教育集团近日通过上市聆讯,暂定2019年1月18日上市。

值得注意的是,除中国教育集团、民生教育集团通过直接拥有权架构拥有其民办学校,其他教育企业均采用了VIE结构作为其上市的基本构架。

《民办教育促进法(修订草案)(送审稿)》第12条给教育板块带来了大幅度暴跌,也给热衷于拟境外上市的教育机构一个暴击。那么,未来《外商投资法》的出台是否也会给市场带来另一种“惊喜”?让我们拭目以待!

评论