百威亚太港股上市首日涨4.44% 总市值超3700亿港元

每经记者:陈星 每经编辑:魏官红

今日(9月30日),全球最大啤酒生产商百威英博分拆的亚洲业务子公司——百威亚太(01876,HK)在港股市场挂牌。

开市后,百威亚太最高涨幅逾7%,截至发稿前,百威亚太报28.20港元,市值达3735亿港元。百威亚太此次募资规模相较于今年7月初启动IPO计划时,缩减了一半以上,但其所得资金依旧将用于偿还母公司百威英博的债务。

继今年7月中止港股IPO后,8月18日,百威亚太再度向港交所发起上市申请。彼时,百威亚太计划发行12.6亿股,每股发行价27港元至30港元,预计9月30日上市。按照最高发行价计算,百威亚太此次港股上市最高可募集378.7亿港元。但与7月的上市计划相比,其募资规模已削减了一半以上,从全球范围来看,其募资规模仅次于今年Uber上市募集的81亿美元。

9月30日,百威亚太正式挂牌交易。交易开始后,百威亚太一度高开高走,最高涨幅逾7%,午后略有回落。截至发稿前,百威亚太报28.20港元,市值达3735亿港元。

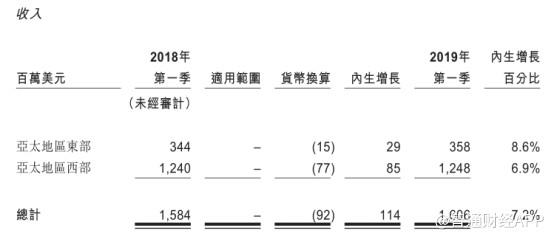

麦格理最新发布的研报显示,其首次覆盖研究百威亚太,予其“跑赢大市”评级,目标价34港元。其表示,虽然中国的啤酒销量上升空间有限,但市场竞争是要高档化,而百威为中国高档及超高档啤酒的市场领导者。该行预计,百威在中国的毛利率将有实质改善,并将推动整体盈利增长明显超过收入增长。

麦格理还提到,百威在其他亚太市场预计可见强劲增长,公司为韩国最大的啤酒企业,至于印度和越南市场虽然仍相对较小,但公司打算通过自然增长及进行收购,在此等现有市场实现快速增长。

在前次IPO计划中止后,百威亚太已将旗下澳洲业务以113亿美元的价格出售给了朝日啤酒。百威亚太方面曾表示,出售澳洲业务后,公司的业务重点偏向包括中国、印度以及越南等市场在內的亚太地区西部市场,这将有利于公司巩固在亚洲市场的业务。因此,在本轮IPO中,百威亚太的业务范围已经剔除了其在澳洲市场的业务。本轮IPO与前次不同的还有百威亚太最新引入了新加坡主权基金GIC作为基石投资者等。

每日经济新闻

评论