澳亚集团IPO:奶价下行成本承压,奶源争夺战能否“独其身”?

作者:潘妍

出品:洞察IPO

近几年,为在上游奶源占据绝对优势,各大乳企加紧布局上游奶源产业链,奶源争夺战硝烟弥漫。

然而,就在大部分奶源企业早已“名花有主”的情况下,一家以“独立奶牛牧场运营商”自居的原料奶供应商向资本市场发起冲击。

近期,澳亚集团投资控股有限公司(简称:澳亚集团)向港交所递交招股说明书,拟主板挂牌上市。中金公司、星展亚洲为其联席保荐人。

奶源争夺白热化,搞“独立”? IPO前夕客户突击入股

澳亚集团为新加坡上市企业佳发集团(JAPF.SI)旗下的全资子公司,2009年正式进入中国市场,目前已有10个世界级中国牧场。

招股书显示,截至2021年12月31日,澳亚集团的总存栏量为10.62万头奶牛,其中5.37万头为成母牛。

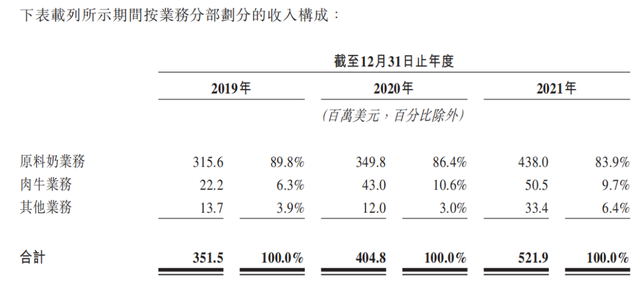

分业务来看,原料奶业务为澳亚集团的主要营收来源。2021年,贡献营收4.38亿美元,营收占比83.9%;肉牛业务实现营业收入5050万美元,营收占比9.7%。

其实,针对B端,澳亚集团还创立了一个自有品牌——澳亚牧场,主要是向中国大型咖啡厅、奶茶店、面包店以及点心连锁店销售乳制品。2021年,该业务营收占比6.4%。

图片来源:澳亚集团招股书

近几年,各大乳企或是看到上游奶源的重要性,或参股或独资,大力发展规模饲养,创建自有奶源,大有“得奶源者得天下”之势。

例如,蒙牛乳业(02319.HK)早于2017年就将奶牛养殖企业现代牧业(01117.HK)收之麾下。2020年蒙牛乳业又对中国圣牧(01432.HK)进行增持,成其最大单一股东。同时,蒙牛乳业不忘积极“跑马圈地”,在内蒙、河北、河南、山东、黑龙江等地建立新牧场和新的加工产业网络。从而实现对上游优质奶源的整合。

无独有偶,2019年以来,伊利股份(600887.SH)相继收购赛科星(834179.NQ)、中地乳业(01492.HK)股权。2021年又有将旗下优然牧场(09858.HK)送至港交所挂牌上市。

此次IPO,澳亚集团拟将部分募资用于扩张牧场群,改建牧场设施,对新牧场设施进行投资等。

在此同时,包括优然牧业、现代牧业、原生态牧业在内的其他大型牧业公司也在继续扩张。

“跑马圈地”的底层逻辑是,若在上游奶源占据绝对优势,就可以牢牢把控乳品的定价权。

由此可见,对于大部分乳企来说,随着原奶价格上涨和低温化趋势渐显,其对于稳定、优质奶源供应地的需求也在增加。

不过,澳亚集团似乎有些“叛逆”,并不是很想与下游乳企有太多关联,在本次招股书中多次强调自身的“独立”属性。

弗若斯特沙利文数据显示,按2020年的原料奶产量及奶牛群规模计算,澳亚集团为中国最大的“独立奶牛牧场运营商”。

有业内人士分析,“许多牧业公司的主要股东都是下游乳制品工业企业构成。相对于这些牧场来说,澳亚从股权结构上来看,没有其他加工企业为主导,主要的股权掌握在自身手中,所以它是国内最大的独立奶牛牧场运营商。”

有趣的是,《洞察IPO》发现,如此强调“独立”属性的澳亚集团,在IPO前夕突击引进了多位下游乳企作为其战略股东。

2020年,日本明治为了保障优质奶源的稳定供应,以2.54亿美元的对价获得澳亚集团25%的股权。

2021年,“简爱”酸奶品牌拥有方朴诚乳业、元气森林、新希望乳业3名原料奶客户以1.46亿美元的对价收购了澳亚集团合计12.5%的股权。

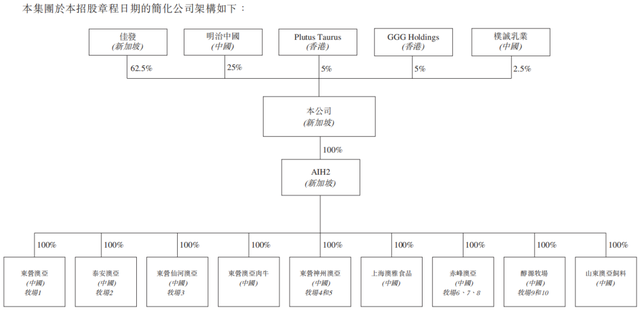

目前,佳发集团持有澳亚集团62.5%的股份,为公司的控股股东。此外,明治中国持有澳亚集团25%的股份,元气森林、新希望乳业和朴诚乳业分别持有澳亚集团5%、5%和2.5%的股份。

图片来源:澳亚集团招股书

也就是说,若未来澳亚集团IPO成功,明治、元气森林、新希望乳业、朴诚乳业都是提早入局的“原始股东”。

而从澳亚集团原料奶的去向看,其下游客户包括蒙牛、光明、新乳业、明治、君乐宝、佳宝、卡士等乳制品制造商,以及以及元气森林、简爱等新兴乳制品品牌。可以看出,突击入局的4位股东均在其客户名单中。

2019年-2021年,澳亚集团前五大客户的销售额合计占总收入的81%、72.6%、65.7%。虽呈下滑趋势,但依赖度仍较高。

奶价下行,成本承压

自2019年起,生鲜乳价格触底反弹,呈现U形变化。2020年10月,原料奶达到4.10元/公斤,养殖业步入景气周期。

与先前挂牌港交所的优然牧业一样,澳亚集团也是这波涨潮的受益者之一。

2019年-2021年,澳亚集团分别实现营业收入3.52亿美元、4.05亿美元与5.22亿美元;同期净利润分别为6756.7万美元、9584.0万美元、1.05亿美元。

只不过,受周期性影响,2021年9月起,生鲜乳价格在突破新高后迎来下跌。根据农业农村部数据,2021年8月,生鲜乳月度均价为4.37元/千克,到了2022年3月则跌至4.18元/千克。

祸不单行,在奶价下调的同时,饲料的市场价格呈上涨趋势。

招股书显示,澳亚集团业务所需的原料主要包括青贮饲料(由玉米和苜蓿制成)、牧草(主要为苜蓿和燕麦干草)、玉米及豆制品。

2016年-2020年,玉米、豆粕的平均市场价格分别由2016元/吨、3298元/吨升至2333元/吨、3336元/吨,年复合增长率分别为3.7%、0.3%。

公开数据显示,2022年春节后,受俄乌局势影响,玉米价格则接近3000元/吨,豆粕价格一度突破5400元/吨。

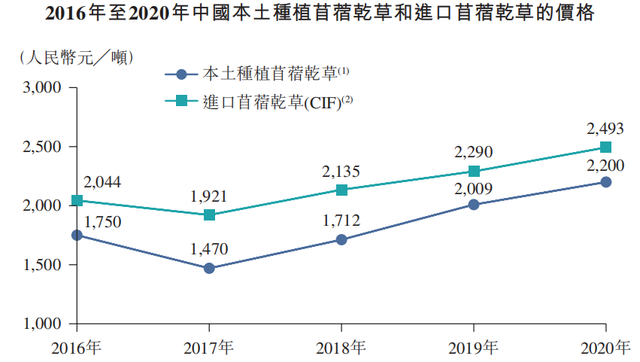

除此之外,由于牧场通常需高价进口苜蓿,而该笔费用占国内牧场原料奶生产成本的绝大部分,再加上关税政策的变动,进口苜蓿干草的价格由2016年的2044元/吨升至2020年的2493元/吨。

图片来源:澳亚集团招股书

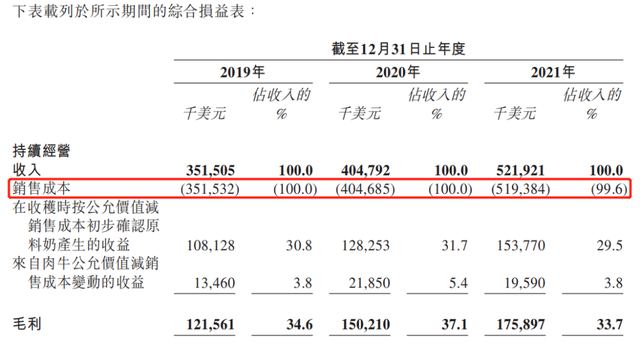

需要指出的是,上述原料价格的变动直接影响着澳亚集团的销售成本。

2019年-2021年,澳亚集团销售成本分别为3.52亿美元、4.05亿美元、5.19亿美元,几乎与各期营收额持平。

图片来源:澳亚集团招股书

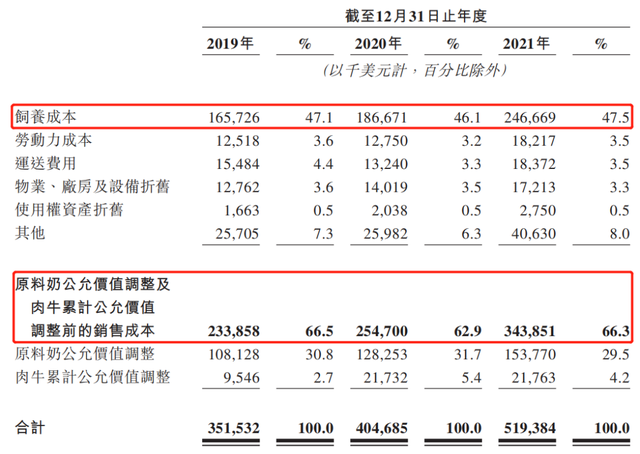

细分销售成本构成,主要包括饲料成本,劳动力成本、运送费用、物业、厂房及设备折旧等,以及原料奶及肉牛的公允价值调整。

2019年-2021年,澳亚集团饲养成本占原料奶公允价值调整及肉牛累计公允价值调整前销售成本的70.9%、73.3%及71.7%。

受饲养成本上涨影响,澳亚集团肉牛业务的毛利率则由2019年的60.5%下滑至2021年38.8%。

销售成本明细

图片来源:澳亚集团招股书

澳亚集团表示,饲养成本的持续增长反映了公司营运规模的增长及饲料与饲料添加剂价格的上涨。未来预计饲料成本将继续成为公司销售成本的重要组成部分。

此外,饲料原料价格的波动,也导致澳亚集团库存呈现上升趋势。

2019年-2021年,澳亚集团存货总额约为8780万美元、1.02亿美元、1.6亿美元,这主要是由于原材料由2019年的7800万美元增至2021年的1.52亿美元。

在国内奶价下行和饲料成本上涨的背景下,有业内人士预计,牧业类公司从2021年下半年便开始承压,预计2022年盈利会出现放缓,后年可能出现亏损。

评论