认养一头牛IPO!线下渠道“瘸腿”,高毛利率全靠营销砸钱?

作者:苏杭

出品:洞察IPO

近日,认养一头牛控股集团股份有限公司(以下简称“认养一头牛”)主板IPO申请获上交所受理,保荐机构为中信证券。

作为近几年发展势头最迅猛的新锐乳品牌之一,认养一头牛凭借花样繁多的营销策略成功崭露头角,但国内的乳制品行业上有两巨头,下有一众地方乳企,格局短期难有变化,认养一头牛还能再现此前5年从0到20亿的增长奇迹吗?

收入增长靠“故事”,名为自产实则“贴牌”

认养一头牛主要从事乳制品的研发、生产与销售业务,产品包括纯牛奶、酸奶、奶粉、奶酪等乳制品及生牛乳。

2019年-2021年,认养一头牛营业收入分别为8.65亿元、16.5亿元、25.66亿元,2020年、2021年营收增幅分别达到90.79%、55.55%;同期净利润分别为1.05亿元、1.47亿元、1.4亿元。

2021年,认养一头牛的乳制品收入已经超过皇氏集团、天润乳业等成立20余年的地方乳企。

作为一家2014年才成立,2016年底才推出首款产品的新兴品牌,这个成绩不可谓不惊人。

之所以能达到如此高的增长,离不开认养一头牛的花式营销。

新消费品牌想要占领用户心智,总要给出一个又一个“传奇故事”,认养一头牛也不例外。

2012年,创始人徐晓波从香港返程时,因带了8罐奶粉而被海关关进小黑屋盘问,于是下定决心要做出让国人放心的好牛奶,在河北自建牧场的故事几经传播,引起了不少人——尤其是“宝妈宝爸”们的共鸣。自2008年三鹿奶粉三聚氰胺事件爆发以来,消费者对国产奶的信任经历了漫长的重建。

然而,认养一头牛的牛奶与其他国产品牌真有不同吗?

2019年-2021年,认养一头牛的前五大供应商中,供应生牛乳的公司就包括河北荷斯坦牧业有限公司、光明乳业股份有限公司、内蒙古圣牧控股有限公司、中国优然牧业集团有限公司、中垦华山牧乳业有限公司、君乐宝乳业集团有限公司、澳亚集团(新加坡)投资控股有限公司等,其中既有知名的原奶供应商,也有消费者熟悉的乳品牌。

报告期内,认养一头牛采购的生牛乳总金额分别为1.09亿元、2.1亿元、4.11亿元。

因此,从原材料方面来看,认养一头牛的原奶与其他品牌并无较大不同,也并非像其宣传的一样的奶源全部来自自有牧场。

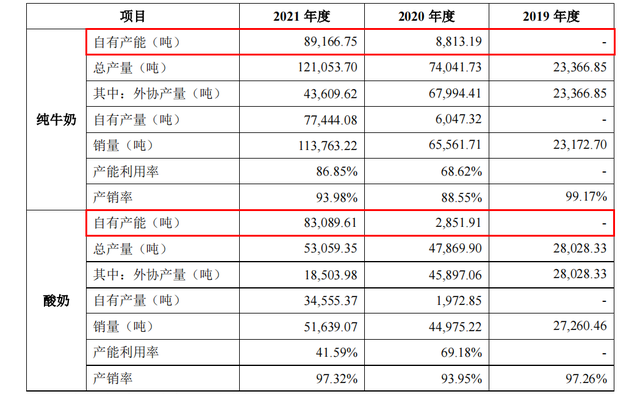

事实上,2019年,认养一头牛才设立生产基地,2020年才开始具备自主生产能力,此前的产品均为外协生产,是名副其实的“贴牌”品牌。

图片来源:认养一头牛招股书

高毛利靠营销驱动净利率大幅下滑

在品牌上线之初,认养一头牛没有选择电视广告、商超推广等传统渠道的“硬广”,而是联合众多自媒体,通过KOL推广、消费者种草等方式,潜移默化地构建安全、高端的品牌形象。

仅上线后的第一年,认养一头牛就在1月份登上吴晓波频道,2月份登上中粮健康生活,5月份合作十点读书,10月份合作老爸评测等,将精心准备的故事讲给消费者。

彼时,认养一头牛还推出了“认养”活动:可以通过支付2999元获得牧场奶牛认养权;或花费1万元成为联合牧场主,不仅有权认养一头奶牛,还可享受其他福利活动,让消费者有一种自己购买的牛奶来自所认养奶牛的感觉。

后续,认养一头牛又推出了云认养、联名认养、实名认养等层出不穷的“套路”,但随着这部分监管逐渐规范,认养一头牛逐渐停止了这类活动,也渐渐不再提“认养”的概念。

认养一头牛发迹于互联网,目前的销售也主要依靠线上渠道。

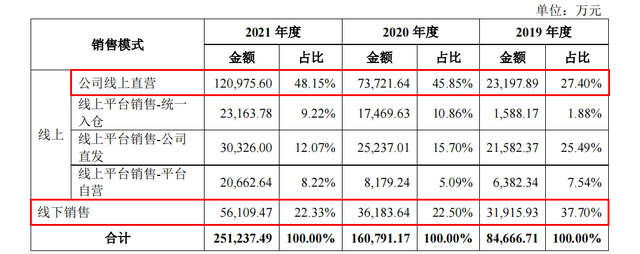

报告期内,认养一头牛线上销售的收入占比分别为62.3%、77.5%、77.67%,其中线上直营的占比就分别达到了27.4%、45.85%、48.15%。

图片来源:认养一头牛招股书

因此,认养一头牛的毛利率要高于以线下渠道或经销渠道为主的同行业可比公司,报告期内分别为40.25%、30.16%、28.41%。

图片来源:认养一头牛招股书

不过,在部分业内人士看来,认养一头牛的高毛利率更多是靠营销驱动。

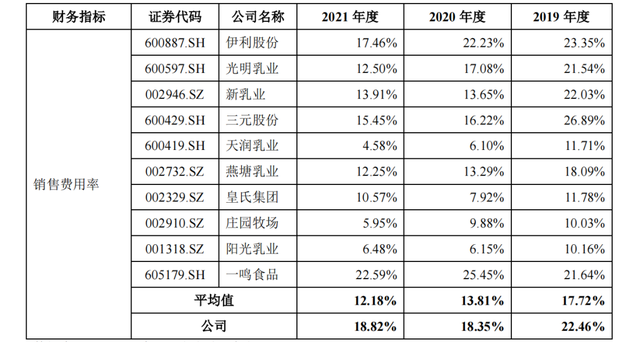

报告期内,认养一头牛的销售费用分别为1.94亿元、3.03亿元和4.83亿元,销售费用率分别为22.46%、18.35%和18.82%,不仅高于行业平均水平,近年甚至已经高于收入规模远大于它的伊利、光明、三元等品牌。

图片来源:认养一头牛招股书

在国内乳制品行业竞争趋缓,原奶价格上涨的环境下,大多数乳企都在通过降低销售费用率的方式冲抵毛利率的下降,稳定并进一步提升净利率,而认养一头牛却省不下这笔钱。

报告期内,认养一头牛的毛销差(毛利率与销售费用率的差)分别为17.79%、11.81%、9.59%,下降幅度远大于可比公司的平均值16.03%、14.81%、13.57%。

同期,伊利股份的毛销差控制在14%左右,新乳业约为11%左右,三元股份更是从5.99%上升至10.03%。

数据来源:招股书;制表:洞察IPO

无法控制的销售费用蚕食了认养一头牛的净利润。报告期内,认养一头牛的净利率从12.18%下降至8.89%再到5.47%,2021年已经低于行业平均值6.58%。

行业竞争格局稳定,线下渠道“瘸腿”

目前,国内的乳制品市场,尤其是液态奶竞争格局较为稳定,呈现出少数全国性乳企、数个区域性乳企以及众多地方性乳企并存的市场格局,且行业马太效应显著。

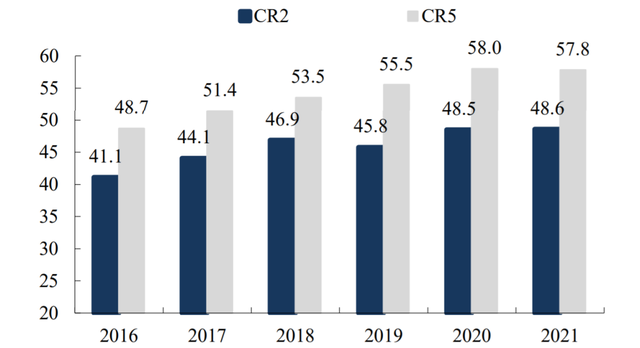

2021年伊利、蒙牛的市场占有率分别为25.8%、22.8%,行业CR5达到57.8%,新品牌想打破这种竞争格局并非易事。

乳企市场集中度高

(以零售额计,单位:%)图片来源:东吴证券

此外,对于认养一头牛等“网红”品牌来说,线下渠道的缺失或许也将成为其未来发展的一处“硬伤”。

一方面,随着国内奶制品行业的逐渐成熟,常温白奶从量价齐升转入价增阶段,且双寡头优势明显。东吴证券研报显示,2020年,伊利、蒙牛常温白奶的市场占有率分别达到43.4%、42.3%。

酸奶方面,光明旗下曾经红极一时的莫斯利安也在与巨头的竞争中败下阵来,市占率由2016年排名第三的7.7%下降至2021年的3.7%,只能眼看着安慕希、纯甄的市场份额一路上升至19.6%、9.8%。

另一方面,目前国内乳制品市场仍以线下为主,据《经济日报》报道,虽然近年大卖场和超市对液态乳品的重要性下滑明显,但占比仍超50%,2022截至6月18日的24周,大卖场和大超市销售额占比分别为20.5%和18.6%。

而蒙牛、伊利之所以能成为国内乳制品行业的两大巨头,离不开其掌握的庞大经销网络。

截至2021年底,伊利的线下终端达百万级,同期蒙牛仅村镇网点就超过60万家。

此外,区域乳企也积极拓展经销网络,国元证券数据显示,截至2021年,三元、新乳业、光明的经销商分别为2443家、3969家、4204家。

总结业内人士及机构的主要观点,未来乳制品的竞争,将逐渐呈现出高端化、低温化的趋势。

国盛证券表示,2021年与2022一季度的乳制品行业呈现常温高端亮眼,低温鲜奶持续向好的态势,2021年伊利低温鲜奶增速超250%,增速达行业14倍,同期蒙牛的低温奶品牌每日鲜语增长约80%。

低温奶的流通需要强大的冷链运输及终端配送能力的支撑,这也正是认养一头牛最薄弱的线下渠道。

因此,2022年4月,认养一头牛虽然也推出了冷藏娟姗牛乳产品,但并非巴氏杀菌乳,而是高温杀菌乳,或许原因正是冷链技术仍不足以支撑巴氏杀菌乳3-10天的超短保质期。

这款产品虽然采用顺丰冷链配送,但仍缺乏时效保证。在产品的评论区,也有不少消费者表示,其收到牛奶时,18天保质期已过去近7天。

评论