激光雷达竞争白热化,第一波洗牌序幕悄然拉开

“使用车载激光雷达很蠢,任何依赖激光雷达的人都注定要失败(doomed)”、“昂贵的传感器是不必要的,这就像是一大堆昂贵的附属品”、“虚假和愚蠢=高精地图和激光雷达(False and foolish = HD maps and LiDAR)”、“我们要抛弃激光雷达,记住我的话,这就是我的态度”......

2019年4月,特斯拉自动驾驶开放日上,钢铁侠伊隆·马斯克(Elon Musk)对车载激光雷达技术进行了毫不留情的鞭挞和鄙视。但其实马斯克也不是完全不认可激光雷达,在谈到SpaceX公司使用激光雷达时,他就说这是有意义的,只是用在汽车上显得很愚蠢而已。

不过,12月7日凌晨,一辆处于自动驾驶模式的特斯拉Model 3在美国95号州际公路上发生撞车事故。尽管没有造成伤亡,但这似乎也从另一个侧面说明,与毫米波雷达和摄像头相比,具备高分辨率、远距离和视角广阔等特性,甚至能有效识别远端路面上石头等非金属物体的激光雷达,对于自动驾驶,尤其是L3到L5级高阶自动驾驶,还是必要的。

激光雷达发展的最大障碍

32线、250米探测距离、10%反射率,这是福特和通用两家公司在2015年底给出的无人驾驶用激光雷达最低技术标准,在此标准以下的激光雷达,一般只能用于机器人、运货车等低端用途。

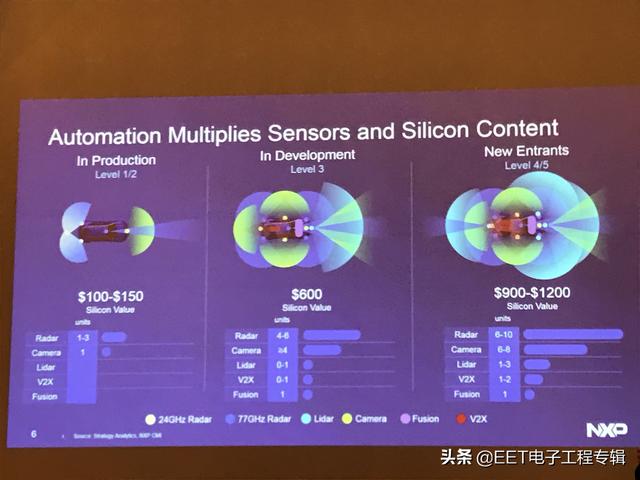

下图展示了在自动驾驶从1级到5级的演进过程中,车内传感系统是如何升级的。不难看出,在1-2级自动驾驶阶段,通常需要1-3个雷达系统和1个辅助摄像头;在3级自动驾驶中,至少需要4-6个雷达和4个以上的辅助摄像头;而到了4-5级阶段,则需要6-10个雷达系统、6-8个辅助摄像头和1-3个激光雷达。

对半导体行业来说,当前车辆中半导体器件价格平均在400美元左右,但在未来的10-15年内,这一数字将会上升至1200美元。其中,400美元将完全用于自动驾驶。如果继续细分这400美元,约1/4用于车辆人工智能技术,剩余的3/4将全部用于包括毫米波雷达、激光雷达在内的传感技术,这绝对是一个不容错过的庞大市场。

但传统的激光雷达采用旋转电机进行扫描,由于其机械结构精密又需要人工调试,导致生产效率比较低,这种不能规模化、自动化的生产方式是其成本居高不下的主要原因。

很多业内人士此前在接受本刊采访时也都认为,车载激光雷达系统当前最大的瓶颈还是在于成本太高,接近于一辆整车的成本只能使其更多的被应用在无人驾驶测试车上,5年甚至更长一段时间内都比较难于在乘用车上实现装配。

我们如果以硬盘行业作为类比,可能会更容易理解一些。早先的“机械”硬盘HDD内部基于机械旋转部件进行数据读写,新一代的“固态”硬盘SSD基于电子部件,没有机械旋转部件,体积小稳定性高。同样的演进规律也会发生在激光雷达行业,MEMS、OPA(相控阵)和Flash是当前车载固态激光雷达的三种主要技术路径。与机械式激光雷达相比,固态激光雷达更容易满足自动驾驶普及的要求:大规模、低成本和车规级。

有业内人士称,每隔12-18个月,激光雷达的通道数将增加一倍,而同样通道数的激光雷达价格可以降低一半,这有点类似芯片行业的“摩尔定律”。而激光雷达市场的爆发,要等到2021年前装市场启动,届时每年的增长数量可能是十万台、百万台的水平。

根据相关机构的预测,激光雷达市场规模将有望从2019年的8.44亿美元增长到2024年的22.73亿美元,年复合年增长率为18.5%。进入2020年后,随着L3级自动驾驶车辆率先实现量产,各大车企对车规级低成本固态激光雷达的旺盛需求,将很有可能导致在今后的3-5年内,激光雷达市场出现洗牌和变革。

有钱了,才能任性

回顾与展望历来是媒体的习惯,我们不妨先盘点一下在过去的2019年中,激光雷达行业最为引人关注的一些融资项目。

- 1月

自动驾驶汽车光谱扫描(Spectrum Scan)激光雷达公司Baraja宣布完成了3200万美元的A轮融资。不同于传统的机械扫描型激光雷达,Baraja采用了类似棱镜的光学器件和变换波长的光,来为自动驾驶汽车提供“智慧之眼”。

- 3月

以色列固态激光雷达厂商Innoviz Technologies宣布获得1.32亿美元C轮融资,并于6月再融3800万美元,共计1.7亿美元资金将用于加速固态激光雷达的生产、研发和团队扩张。目前,Innoviz总融资额达到了2.52亿美元,并与哈曼、恒润科技、安波福、宝马、德尔福和麦格纳等企业建立了合作关系。

美国激光雷达初创公司Ouster宣布完成了6000万美元融资,新资金将用于扩大Ouster的生产设施。目前,Ouster拥有两条生产线OS-1和OS-2,生产4款激光雷达,合作伙伴包括宝马、大众、奥迪、通用、丰田、长城、日产等。

- 4月

全固态激光雷达解决方案提供商一径科技宣布完成数千万元A轮融资。该公司的第一代激光雷达产品采用了MEMS技术,计划未来5年内实现L3级自动驾驶和无人物流领域的规模化落地,并通过自身集成芯片研发能力布局下一代基于光学相控阵(OPA)技术的激光雷达,瞄准5-10年后的L4/L5级自动驾驶市场。

- 5月

激光雷达供应商未感科技顺利完成千万元级别人民币的天使轮融资,公司将在掌握激光探测新体制和物理层信号处理算法技术的基础上,研发下一代高性能远距离激光雷达,开发产品从多线机械扫描激光雷达到相干激光雷达,覆盖激光雷达完整演进路径。

- 6月

激光雷达和3D传感器开发商Sense Photonics宣布完成2600万美元A轮融资,资金将用于打造第一款商业化激光雷达投入量产。其激光雷达主要基于Flash固态结构,没有任何光束扫描相关元件,据称可在不影响整体成本的前提下,获得90°垂直视场角和180°水平视场。

- 7月

硅谷激光雷达新创公司Luminar宣布完成1亿美元融资,主要来自于Luminar的现有投资者G2VP、战略投资者康宁公司、Cornes和沃尔沃汽车技术基金等多家企业,目前其总融资额已达2.5亿美元。

Voyant Photonics完成430万美元的战略投资融资,旨在通过“光学相控阵”技术方案,打造结构紧凑,而且能将发射器和接收器整合在一起的激光雷达芯片。

- 10月

韩国汽车零部件公司现代摩比斯(Hyundai Mobis)向美国激光雷达公司Velodyne Lidar投资5000万美元(约合3.5亿元人民币)。双方将把首款为L3自动驾驶汽车研发的激光雷达系统进行商业化,率先向亚洲市场供应该系统,随后渐渐扩展至北美和欧洲的汽车制造商。

- 12月

北京饮冰科技有限公司获投数千万人民币Pre-A轮融资,资金将主要用于三款激光雷达产品(16线、32线和64线)的商业化、技术研发和团队扩张。2020年,他们计划推出256线样机、64*64样机、256*256样机、256*1024样机。

本土崛起,但外资也不好惹

2019年12月初,Velodyne宣布取消中国整个直销团队与部分技术团队,裁撤中国办事处20余人,仅保留几名负责渠道与大客户售后的人员。但与此同时,以速腾聚创、禾赛科技、Livox为代表的本土企业却在自动驾驶和机器人领域迅速崛起,例如百度和文远知行的无人出租车就分别选用的是禾赛40线和64线激光雷达。

其实早在2016年8月,百度为确保激光雷达关键器件的供应,还曾与福特一起向Velodyne投资1.5亿美元,作为回报,Velodyne也承诺将以具有竞争力的价格优先向百度供货。但激光雷达市场形势随着禾赛、速腾等公司产品的问世发生了变化,2018年5月,百度参与了禾赛科技的2.5亿元B轮融资,由摄像头和激光雷达组成的传感器套件Pandora以及百度自动驾驶测试车顶的激光雷达里,开始出现双方的身影。

禾赛科技PandarGT固态激光雷达

价格优势被认为是国产雷达的重要竞争力之一。根据相关媒体报道,在Velodyne 64线激光雷售价约五六十万时,禾赛科技64线产品售价仅为二十余万;Velodyne 16线雷达产品需要数万元,而速腾聚创同类产品只需2-3万元;镭神智能车规级128线混合固态激光雷达售价6.8万元,是美国公司价格的1/15,车规级16线混合固态激光雷达万台价格只有3999元。

但也有用户认为国产激光雷达产品在测距精度、时间同步、抗干扰等关键指标方面仍然落后于以Velodyne为代表的国外产品,一些对产品稳定性要求极高的用户,比如量产无人扫地车的智行者、在机场实现无人驾驶托运车的驭势科技、聚焦矿山无人驾驶的易控智驾等公司,都选用的是Velodyne产品。

Velodyne 128线激光雷达Alpha Puck

然而就在本土企业与国外巨头之间的差距正在不断缩小之际,2019年8月,Velodyne 向美国加利福尼亚地方法院提起诉讼,起诉速腾聚创与禾赛科技抄袭了自己的关键技术——US 7,969,558专利,这是一种基于激光雷达的三维点云测量系统和方法,主要用于机械式激光雷达。此前,Velodyne还曾以同样的理由起诉另一家激光雷达公司Quanergy,在经历了漫长的4年后,双方才于2019年6月达成和解。

资料显示,禾赛自主研发的Pandar64、PandarGT(微振镜固态激光雷达)和Pandora(多传感器融合)等产品自2017年面世以来,获得了全球超百家顶尖自动驾驶及机器人公司的青睐,产品遍布18个国家和地区的68座城市,60%以上出口到欧洲和美国。美国加州DMV公布的65家获得无人驾驶公开道路测试牌照的公司中,超过50%已经是禾赛的客户。

日益频繁的法律诉讼官司,在表明尊重知识产权,鼓励创新重要性的同时,也开始说明激光雷达行业变得有前途,有收益了,否则应该没人愿意打官司。

前所未有的激光雷达大战

在刚刚落幕的CES 2020上,以禾赛科技、速腾聚创、大疆、北醒光子等为代表的中国激光雷达初创公司;以博世、采埃孚、法雷奥等为代表的汽车零部件企业;以福特、宝马、奔驰、奥迪等为代表的车企,都在围绕激光雷达产业积极布局,使得彼此之间的竞争日趋白热化。

例如禾赛科技就宣布完成C轮融资,此轮融资由德国博世集团和光速联合领投,美国安森美半导体、启明创投、德同资本、新加坡Axiom等跟投,融资总额1.73亿美金。此次融资也刷新了激光雷达行业的最高单笔融资记录。

大疆旗下自动驾驶公司览沃科技(Livox)在CES发布两款高性能激光雷达传感器:Horizon和Tele-15。这是两款专为L3/L4级别自动驾驶应用设计的高性能激光雷达传感器。据官方披露,Horizon零售价为6499元人民币,已于2020年1月7日开始供货;Tele-15零售价为9000元人民币,成功将价格拉至万元以下,并将于2020年第二季度开始供货。

Horizon的探测距离可达260米,水平视场(HFOV)为81.7°,可以轻松覆盖10米外的4条车道,当积分时间为0.1秒时,其视场覆盖率与64线机械激光雷达相当。使用五个Horizon传感器组合即可实现360°覆盖,而总成本仅为64线机械激光雷达的5%。

Tele-15专为远距离探测而设计,其结构紧凑,具有高精度和高可靠性等优点,极大地扩展了实时测距范围。当积分时间为0.1秒时,Tele-15可以在15°圆形视场范围内扫描99.8%的区域,胜过目前市场上销售的128线机械激光雷达。

此外,同样位于深圳的激光雷达公司速腾聚创也展示了新品—智能固态激光雷达 RS-LiDAR-M1,售价1898 美元,折合人民币1.3万元。有六大性能值得关注,分别是视场角最大(120°× 25°)、探测距离最远(150m@10%)、点云整齐规律(0.2°*0.2°的分辨率)、垂直125线、帧率15 FPS、尺寸全球最小。

北醒光子也在CES上发布了四款雷达新品,包括应用在在智慧垃圾桶、智慧屏幕、智慧家居等场景中的TF-Luna迷你激光雷达模组、HornX的升级款Horn X2高性能激光雷达,以及TF02升级款TF02 Pro和TFmini升级款TFmini-S。值得注意的是,升级款Horn X2高性能激光雷达在保证量程200m@7%反射率的同时,分辨率高达0.09°*0.083°,相当于“在两个足球场外可以探测到一只黑色的兔子”。

北醒Horn X2产品图

当然,国外激光雷达公司也没闲着,很多方面也是值得称道的。

由前苹果和尼康工程负责人共同创立的Aeva公司发布了调频连续波(FMCW)芯片激光雷达传感器 Aeries。这是一个4D激光雷达传感器系统,将激光雷达传感器的所有关键元件都集于一颗微型光电子芯片,据说可以探测到300米外的物体在每一点上的瞬时速度,也不会受到其他传感器或阳光的干扰,而且批量采购的成本将不会超过500美元。

硅光子初创公司SiLC Technologies与汽车外部照明系统公司Varroc Lighting Systems 则在CES上共同演示了如何将激光雷达无缝集成到量产车前大灯中。此款头灯基于精密的LED设计,采用SiLC的四个硅光子调频连续波激光雷达视觉芯片,可提供完整的20 x 80度视场(FOV)。

Ouster推出的是两款新型高分辨率数字激光雷达传感器,即超宽视野激光雷达传感器OS0和远程激光雷达传感器OS2-128,价格从OS0-32的6,000美元到OS2-128的24,000美元不等。OS0标志着针对自动驾驶汽车和机器人应用而优化的超宽视野激光雷达这一新类别的诞生,OS2-128具有行业领先的分辨率和适合高速驾驶应用的240多米的量程。

Ouster激光雷达

去年12月,博世和戴姆勒合作开发的L4级自动驾驶出租车已经在美国加州圣何塞正式试点。根据此前规划,博世L3级自动驾驶方案预计在2020-2021年期间推出,可实现一键停车、高速公路自动驾驶、拥堵自动驾驶等功能。本届CES上,博世宣布其首款车规级长距离激光雷达已经进入量产开发阶段,希望通过规模化量产,直接降低激光雷达成本,从而促进市场推广。

如果再加上奥迪A8 L3级自动驾驶采用法雷奥量产型SCALA系列激光雷达、日本电装公司投资激光雷达公司Triluminar、德尔福投资Innoviz等新闻,就不难看出,这些Tie 1厂商的思路就是想通过自身与车企之间的密切关系,将激光雷达快速量产并装备到新车上。

从来没有“万能的传感器”

当前围绕自动驾驶发展的主要有激光雷达、视觉摄像头和毫米波雷达三项技术。除了前文谈到的激光雷达外,视觉传感器的优点在于信息量丰富,可以识别车道线、路牌、标识,但没办法做到精确的测量距离,而且受光线、天气影响比较大;基于电磁波原理的毫米波雷达可以全天后工作,不受外界条件影响,而且可以精确测量。但在AEB、ACC系统中通常就需要两种传感器进行融合,即便其中一颗有足够强的性能,也需要另外一颗提供数据的相互检查。

作为当前L2到L3级别智能驾驶的主力传感器,2017-2022年,车载毫米波雷达市场的年复合增长率将达到35%,2022年全球车用毫米波雷达市场规模总计约160亿美元,芯片约达80亿美元。其中,短中距毫米波雷达规模为84亿美金,年复合增长率48%;长距毫米波雷达市值75.6亿美元,年复合增长率为36%。

就具体使用情况来看,L2级别车型目前基本使用3颗(1个长距+2个短距)毫米波传感器,到2022年左右,L3阶段车型将增加到8颗(2个长距+6个短距),到2040年左右,L5级的车型也将采用同样的配置。

从ADAS到自动驾驶,毫米波雷达需求数量将成倍增加

虽然雷达越多,探测的目标数量、精度和范围都会相应提升,但成本、体积和功耗是否能被整车厂接受将是一大挑战。对IC厂商来说,其目标是要能够将毫米波雷达系统的成本降到一辆车可以装载10颗以上雷达的水平。

尽管雷达具备测速、测距、测角、全天后工作的能力,但缺乏足够的分辨率一直是其面临的最大挑战,新的成像雷达(Imaging Radar)一直试图通过各种方法来控制输出或输入来解决这个问题,希望最终呈现出具备宽视野、长范围的外部环境影像。业内人士认为,具备4D(距离、仰角、方位角、速度)或5D(前4种,再加上直接从雷达数据中进行目标分类)功能的成像雷达在定位应用等方面,非常有希望取代激光雷达。

换言之,在某些Level 3、Level 4、Level5的试验场合下,可以采用成像雷达作为补充,无需采用达到64线高分辨率的激光雷达,而采用16线相对成本较低的激光雷达方案,以达到近似效果,这也是一种平衡的考虑。

成像雷达有望成为驱动L3-L5级自动驾驶的关键技术

未来的技术发展并非几种方向择其一这么简单。无论从自动驾驶还是辅助驾驶的角度来看,车辆也是需要有冗余设计的,三类传感器的多传感功能在很长一段时间内都会共存。另一方面,由于中国摄像头技术的发展水平远超国外,因此,越来越多的中国ADAS厂商会采用毫米波雷达结合摄像头的技术,来实现自动驾驶Level 1、Level 2甚至部分Level 3的功能。考虑到激光雷达、成像雷达的发展仍处于早期,谈取代尚为时过早,一切都还是未知数。

评论