屡次卖身浮沉30年,25亿“牵手”百货公司,南孚电池要来A股?

文|AI财经社 张梦依

编辑|杨洁

20年前,南孚电池的几位股东因为缺钱,转手将股权卖给了外资股东摩根士丹利。手握南孚电池控制权的摩根士丹利原本打算推动南孚电池上市,大赚一笔,却被港交所拒之门外,南孚电池第一次冲击资本市场以失败告终。从那之后,这个连续28年国内销量领先的民用小电池巨头,在各大外资企业手中反复被卖身,命运堪称颠沛流离。

20年后,南孚电池的资本故事再次上演。

国庆假期前的最后一个交易日,A股上市公司安德利披露了重大资产购买及重大资产出售暨关联交易预案等17份公告。公司拟购买宁波亚丰持有的亚锦科技36%的股权,交易价暂定24.56亿元,同时公司大股东陈学高将收购安德利现有全部资产和业务,以及业务相关的全部负债。交易价暂定为10亿元左右。

根据公告,通过本次重大资产购买,安德利将控制亚锦科技51%的表决权。而亚锦科技的核心资产是南孚电池,因此,这也意味着南孚电池或将登陆上交所,实现其多年以来的上市梦想。

早在收购预案公布前,安德利和新三板市场上的亚锦科技股价就开始了一路上扬。而这一“蛇吞象”的重组计划,也为安德利引来了上交所的问询函。

这起收购最终能否顺利完成,仍然是安德利和亚锦科技要面对的考验。但在股权旁落外资企业的这些年,南孚电池不仅错失了国际市场,创始人也因失去控制权黯然离职。如今南孚电池仍然被限制在民用小电池赛道里,艰难探索上市的道路。

南孚电池,不断“易主”

“南孚电池,民族力量!”“一节更比六节强!”提起南孚电池,这些耳熟能详的广告语便会回荡在每一个人的耳边。

南孚电池创立之初的发展,一直都是顺风顺水。它的前身是创立于1954年的南平电池厂,这家小电池厂地处福建南平一个偏僻的山沟里,生产条件落后。但到1976年,福建师范大学的化学系高材生陈来茂到来后,这家电池厂就此腾飞。通过与北京、上海等地电池厂联营的方式,这家厂子推出的“南平电池”大受欢迎。1980年代时,陈来茂又组织生产国内尚未普及的碱锰电池,随着后来BP机的风靡,南孚电池的5号和7号电池销量大涨,成功跻身国产干电池第一梯队。

1988年,南平电池厂和中国出口商品基地建设福建分公司、香港华润集团百孚有限公司合资组建福建南平南孚电池有限公司,成为当时电池行业中的首家合资企业。

1997年,南孚拿下了国内碱性电池市场同类产品销量的第一名。2003年,南孚电池几乎占据了国内该市场的半壁江山。南孚电池在宣传中表示,直至今日,南孚碱性电池已连续28年中国销量第一,国内市场中,每卖出10节碱性电池就有8节来自南孚。

相比在消费市场的好运,南孚电池在资本市场却没那么幸运了。

1999年,摩根士丹利等出资设立了中国电池有限公司,成为了南孚电池的控股公司。其中,新加坡政府投资公司投入1000万美元,摩根士丹利投入400万美元,荷兰国家投资银行与中金总共投入100多万美元,公司由中方持股51%、外方持股49%。外资的加入,为南孚电池带来先进的管理经验、充沛的资金,但谁也没想到,这会成为日后南孚股权旁落的起点。

2000年,南孚的股东之一香港百孚公司在香港投资失败,将其所持有的中国电池部分股权转让给了摩根士丹利。2001年时,南孚的国内股东之一基地总公司的子公司,又将其持有的20%中国电池股份予以转让,但兜兜转转后,这部分股权最终也被摩根士丹利收购。由此,手握中国电池控制权的摩根士丹利,原打算推动其上市,但由于股权变更过于频繁,中国电池未能获得在港上市的资格。南孚电池的第一次上市之路以失败告终。

上市未果,2003年时,摩根士丹利遂将其持有的72%中国电池的股权,以1亿美元卖给了美国吉列公司,从中赚了5000多万美元。谁知只过了两年,吉列公司便被洗护巨头宝洁收购,南孚电池的实际控制人又变成了宝洁公司。

然而,被宝洁收归旗下的南孚电池,与母公司拥有的另一品牌金霸王电池是直接竞争对手,“束手束脚”的南孚电池不得不放弃了海外发展的战略,全力征战国内市场。南孚品牌被外资控制后,原总经理陈来茂也选择了黯然辞职。南孚电池的上市之路也就此搁置。

直到2015年,鼎晖资本以5.8亿美元的价格收购了南孚78.77%的股权,南孚电池终于重回中方资本手中。为了降低收购带来的债务压力,鼎晖资本开始着手推动南孚电池上市。2016年,新三板企业亚锦科技以26.4亿元的价格收购了南孚电池60%的股权,南孚电池成功借壳登陆新三板。

虽然南孚电池几经“倒手”,但仍然是电池行业的龙头企业之一。事实上,南孚电池也不愿“屈就”在新三板,而是希望在A股市场大展拳脚。2018年,亚锦科技还曾向鹏博实业增资15亿元,当时也被市场解读为其或许有意借壳上市,但最终还是不了了之。而现在,安德利的跨界收购也被市场认为,或许是南孚电池为了上市布的另外一个“资本局”。

“蛇吞象”交易背后

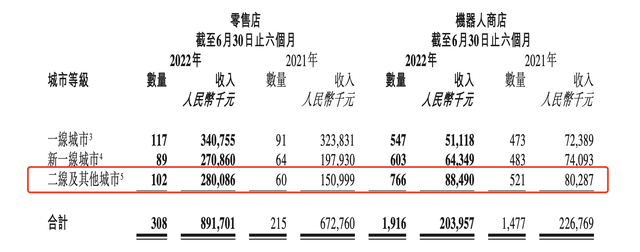

根据亚锦科技发布的公告,南孚电池的业务发展仍然在稳定增长。2019年和2020年,南孚电池的营收分别为28.26亿元和33.26亿元,净利润分别为5.5亿元和6.43亿元。

根据财报,在2021年上半年,南孚电池实现营业收入18.8亿元,净利润4.56亿元。而合并报表后,母公司亚锦科技实现营业收入19.22亿元,同比增长16.43%;净利润3.44亿元,同比增长40.28%。

但从中也可见,除了南孚电池的核心资产外,亚锦科技的其他业务是处于亏损状态的。而业务亏损的背后,无疑与其管理团队有着直接的关系。

2018年12月时,公司曾发现,时任公司董事兼常务副总经理杜敬磊在未经董事会知情及同意的情况下,将公司大额资金以往来款形式支付给包头北方智德置业有限责任公司,而这部分款项已经未能收回。2019年8月,杜敬磊因涉嫌挪用、侵占公司资金的犯罪行为正式被批准逮捕。

今年9月9日晚间,在A股上市的百货公司安德利宣布,筹划以现金支付的方式购买宁波亚丰持有的新三板公司亚锦科技36%的股权,同时将把安德利的全部资产、业务和债务置出。这立刻被外界解读为,南孚电池想借安德利的壳在A股上市。

不过,安德利的资产规模、营收数额、市值都远远低于亚锦科技。根据公开的财务数据,2020年和今年上半年,安德利的净利润均为负值。截至今年上半年,安德利的账面货币资金仅为0.92亿元。

安德利如何支付得起收购亚锦科技的24亿元资金?这起“蛇吞象”式的重组,也火速引来了上交所的问询函,要求安德利说明交易是否构成重组上市、上市公司控制权是否可能发生变更,以及大额现金对价该如何支付。

上交所的问询,也令南孚电池的上市道路增添了几抹阴云。

南孚电池要革自己的命?

电池行业是一个技术更迭迅速的行业,在锂电池和新能源领域大行其道时代,南孚电池正面临即将被淘汰和取代的压力。

南孚电池最受欢迎的干电池,又名锌锰电池,是以二氧化锰为正极,锌为负极,进行氧化还原反应产生电流的一次性电池,价格便宜,使用方便,制造工艺成熟,主要应用场景包括电动玩具、家用电器、家用医疗设备以及户外电子设备等产品。近年来,各种新型电池层出不穷,碱性锌锰电池的市场份额迅速萎缩,而早在2004年-2005年时,南孚电池的销量就已经经历过一波下降。

近年来,我国干电池行业的产量和消费量处于萎缩状态。据中国电池工业协会统计数据显示,2019年,干电池产量为449.1亿只;但到了2020年,我国干电池产量仅为414.1亿只。另一方面,2018年以来,碱性锌锰电池表观消费量也呈波动走势。2019年全国碱性锌锰电池表观消费量为120.9亿只;但根据前瞻产业研究院预测估计,2020年,我国碱性锌锰电池表观消费量约为80.9亿只。

与此同时,全球手机、数码相机、笔记本电脑等消费类电子产品的产量日益接近天花板,增幅极为有限,电动汽车市场却正处于高速增长时期,储能市场出现大爆发,电池行业的风口也吹到了锂电子电池上。主打民用小电池的巨头南孚电池,对锂电池、新能源领域这块大蛋糕也跃跃欲试。

9月30日,安德利发布公告称,拟以货币出资方式,设立全资子公司安孚能源科技,注册资本为7亿元,从经营范围来看,子公司的业务集中在新能源动力电池、锂电池领域,例如锂一次电池、锂二次电池、锂电池储能系统、动力电池系统等细分品类。针对此次投资,安德利表示,公司将重点开拓以电池能源行业以及新能源投资的技术服务市场,积极开拓新业务,捕捉新能量源领域新技术研发、新产品可制造领域的商机,为公司在能源板块的发展奠定基础。

在真锂研究首席分析师墨柯看来,“南孚电池必须进入锂电池领域,因为南孚电池现在的产品将来大概率是要被锂电池取代的,5号南孚电池现在便利店卖2.5元一只,而有企业做出同样大小的锰酸锂电池,成本只要1.5元,不但电量更足,还可以多次使用。”他还表示,南孚电池在锂电池领域目前还完全是一个新兵,锂电池领域并不好做,技术、制造等都是需要积累沉淀的。南孚电池如果进入锂电池领域,革自己的命,至少是有市场优势的,但生产锂电池对其而言是不熟悉的市场领域,能否做好还未可知。

在民用小电池市场中,南孚电池虽然活得十分滋润,但其最畅销的还是一次性5号电池、7号电池,消费频率低、消费单价低。同时,随着消费者环保意识的增强,一次性电池也被打上了“不环保”的标签,充电式电池日益受到消费者欢迎。

因此,南孚电池不甘心只做小电池生意,近些年还卖起了数据线、启动电源、充电器等数码配件。但上市以来,南孚充电宝的销量十分一般,没有在市场上激起太多水花。淘宝平台上,目前南孚销量最高的一款“酷博充电宝移动电源”月销量仅50件,另一款口红造型的充电宝最高的月销量为42件。

相比之下,近些年来切入移动充电宝领域的互联网企业、手机厂商卖起充电宝,要得心应手得多。目前,小米充电宝在天猫官方旗舰店的销量已经达到了7万月销量。而京东移动电源金榜显示,销量排在前列的充电宝产品,基本来自于小米、华为等互联网企业和消费电子行业的“专业选手”。一位互联网领域的专家认为,移动充电宝本身没有什么技术难度,互联网企业做充电宝具有一定品牌效应,而传统电池厂商距离手机的消费场景比较远,不重视线上渠道,品牌形象已经固化,在这方面优势不大。

随着5G、AI等技术的发展,南孚电池也围绕智慧医疗、智能家居、户外电源等领域推出一系列新品。如用在汽车钥匙上的3V纽扣物联电池,以及用于卷帘门遥控器上的12V碱性物联电池、用于智能门锁的碱性电池等。但智能家居领域也早已被互联网企业盯上,互联网企业在做智能家居时也会配套做电池,尽管只是作为家具产品的补充品类,但消费场景紧密关联,销售渠道有优势,或将蚕食南孚电池的部分市场份额。

事实上,南孚电池研发的新产品仍然属于民用小型电池范畴,在商用电池领域仍然突破不大。AI财经社注意到,南孚电池在官网上列出了商用小型电池品类,并罗列了5号电池、7号电池、软包电池、9V电池几大品类,目前均处于无产品上架状态。

同时,南孚委身吉列公司时,由于放弃了海外发展战略,也错失了全球化扩张的最佳时机。目前,南孚电池虽仍属于我国干电池行业第一梯队的公司,但从营收规模来看,却排在广州虎头电池和中银电池之后,其在海外的市场份额和竞争力也无法与前两者相提并论。

在业内人士看来,在被外资控股的这些年,南孚电池错过了诸多发展机遇。直至今日,这家小电池巨头,都还在为历史“买单”。

本文由《财经天下》周刊旗下账号AI财经社原创出品,未经许可,任何渠道、平台请勿转载。违者必究。

评论