「深度」王石、李宁、卫哲争相发起设立SPAC,香港版“上市盲盒”会火吗?

记者丨刘晨光

因为赶了一把香港资本市场的新潮,71岁的王石重回大众视野。

4月初,由王石担任发起人和主席职务的深石收购企业有限公司在港交所递交招股书,尝鲜“特殊目的收购公司”(SPAC)机制。而在此前,卫哲、李宁、陈德霖、胡祖六等商界金融界大佬也都以SPAC发起人的身份递表港交所。

SPAC机制是近两年来国际资本市场上的香饽饽。自香港SPAC制度今年1月1日生效至今,港交所已经收到12份上市申请,首家SPAC- Aquila Acquisition Corporation已于3月18日在主板上市。

资本市场怎么看待刚试水不久的香港版SPAC?与风靡多年的华尔街SPAC有何异同?这种被称为“上市盲盒”的另类IPO在港会否掀起热潮?未来走向如何?

港交所迎SPAC递表潮

SPAC(Special Purpose Acquisition Company,特殊目的收购公司)并非新鲜事物,其历史最早要追溯至上世纪90年代,当时已有SPAC在美国各交易所上市,其后SPAC一度沉寂,直至近年在全球量化宽松、资金泛滥的大背景下重新掀起热潮。

公开数据显示,2021年有613家SPAC上市,共筹集了1450亿美元,比2020年的筹资额增长了91%。占新上市总数的59%以上,高于2020年的约53%。

不同于借壳上市,SPAC是自己“造壳”,即首先设立一个特殊目的公司,公司只有现金,没有实业和资产,这类公司投资并购那些想要上市的目标企业,目标企业则通过与已上市SPAC进行并购的方式迅速实现上市融资的目的。

“两三个月就能做一个SPAC,因为这个文件都是现成的,类似批发性质,投行律所都非常熟悉。”海投CEO王金龙向界面新闻记者坦言,疫情冲击下很多新兴技术企业融资需求大幅增加,宽松的货币政策推高了资本市场上优质资产的估值。

而在今年1月1月才开始试水的香港市场,SPAC已初露头角,目前已有12家SPAC递表港交所,并且已有一家上市申请公司成功登陆港股。

SPAC灵活的定价机制在市况不佳时更显优势。“去年下半年,香港资本市场持续低迷,不少企业就算通过港交所的上市聆讯也因为估值问题暂缓上市。如果当时香港SPAC制度已经存在,可能部分企业有望通过SPAC获取较佳估值从而成功上市。”毕马威中国资本市场咨询组合伙人邓浩然指出。

通常而言,除了第一阶段壳上市的标准化,并购(De-SPAC)的时候也相对来说比较容易。“传统IPO时间长,审核比较严格,另外投行要价比较高,SPAC即便是按照融资额度,成本通常也仅传统IPO投行费用的一半左右。”王金龙补充说。

发起人华丽阵容

“SPAC上市前期融资的过程并没有什么资产,主要是看发起人的资质。”王金龙说道。

相比传统IPO,SPAC制度多了发起人的角色,发起人会作为标的公司上市的主要推手,承担主导上市进程的任务,令到标的公司有更多时间精力专注在本身业务发展上。

界面新闻梳理发现,香港SPAC递表公司发起人中不乏王石、李宁、卫哲等商界名人,以及陈德霖、胡祖六等金融圈大佬。

其中,Trinity Acquisition Holdings Limited 的发起人是知名运动员及企业家李宁,于1989年创立其同名体育用品品牌。最新一家递表SPAC的发起人王石是万科创始人及名誉主席。Interra Acquisition Corporation的发起人之一为春华资本,创始人胡祖六曾任高盛集团合伙人兼大中华区主席。发起人中还有前香港金融管理局总裁陈德霖。

此外,也有部分发起人具有阿里、腾讯大厂工作背景。如龙石资本的主要创始人谢国民早期是新浪音乐的负责人,后出任腾讯音乐联席总裁。卫哲曾担任阿里巴巴的首席执行官。

值得留意的是,第11家递表公司Black Spade Asia Acquisition Co的发起人背后闪现何猷龙的身影,他是澳门赌王何鸿燊的长子。

“发起人的参与不是没有代价的,发起人会收取发起人股份和权证作为报酬,对标的公司股东的权益产生摊薄效应。这是选择通过SPAC上市的企业必须注意的事项。” 邓浩然坦言。

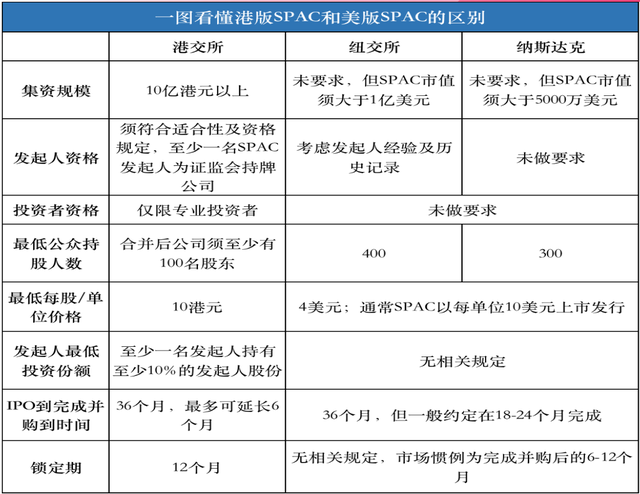

邓浩然告诉界面新闻,鉴于市场质量的重要性,香港监管机构对SPAC制度的参与者以及标的公司规模都较美国等主要竞争对手市场有更高要求,无论对发起人、投资者以及PIPE(投资已上市公司股份的私募股权投资)都有更严格的要求。

如发起人方面,港交所要求至少有一位持股比例超过10%的发起人是香港证监会持牌人士。投资者方面,SPAC证券买卖仅限于专业投资者,这与美国所有人都可以投资SPAC证券有所不同。PIPE在香港SPAC制度下扮演着验证De-SPAC交易对价是否合理的重要角色。港交所除了要求所有PIPE都是专业投资者以外,还根据标的公司的估值规模设定了不同的最低投资比例。

麦楷博平MarcumBP(MBP)联合主席和联合创始人助•伯斯汀指出,SPAC发起人和目标公司之间的关系是互惠互利的。“SPAC发起人可以实现其目标并履行对投资者的义务,而目标公司则可以获得资金、价格确定性和发起人管理团队的支持。这为发起人完成SPAC交易创造了途径,也为目标公司作为独立公司上市铺平了道路。”他分析指出。

就香港SPAC从上市到完成并购这个过程而言,西盟斯律师行合伙人马柏智认为,一家SPAC能否成功达成此目标取决于两个主要因素。

一方面,相比起海外市场,香港联交所对于SPAC(包括De-SPAC并购交易)的规管更为严格,SPAC及其参与方必须确保其运作、合规及交易均符合相关规则的要求。由于香港联交所一向重视对市场投资者的保障,它们将重点审视SPAC及继承公司的持续合规性,以确保市场上的SPAC均达到一定的质量标准。

另一方面,由于SPAC为没有实质业务的空壳公司,从SPAC申请上市到进行SPAC并购交易的各个阶段,SPAC发起人的投资经验、以往表现及对于目标产业的行业知识亦尤其重要。

马柏智告诉界面新闻,投资者依靠SPAC发起人物色适当的目标公司以获取投资回报,而当投资者对交易及条款进行表决的时候,SPAC发起人的专业分析亦极具参考价值。“能否物色合适的目标公司取决于众多市场因素,而能否达成交易亦取决于股东当时对该市场及目标公司的信心。”

香港SPAC制度走向何方?

在业内看来,香港监管机构在引入SPAC时也借鉴了美国相对成熟的制度经验,并应市场实际情况作出针对性的优化改良。

毕马威中国资本市场咨询组合伙人文肇基向界面新闻记者坦言,香港SPAC制度能否成功的关键,正在于各参与者能否发挥自身优势。

如果券商、资产管理机构以及家族办公室作为SPAC发起人可以通过其独到的眼光和丰富的人脉发掘具潜力的标的公司,“一方面利用其专业知识为标的公司创造价值,另一方面透过将标的公司的潜力转化为投资回报使其他各参与者都能分享成果,而其他参与者能围绕相关制度构建良好的生态系统,香港SPAC制度有望在这生态系统下持续健康发展。” 文肇基补充道。

不过,在邓浩然看来,正因为香港SPAC制度更讲究专业性,因此不应预期通过香港SPAC制度上市的公司数目,会像去年一季度高峰期的美国市场一样。

多位业内人士认为,IPO仍然会是香港市场的主流上市方式,也是较具规模企业上市的首选方式,而SPAC制度将为企业在传统IPO以外提供额外的上市选项。

邓浩然坦言,企业如何在传统IPO和De-SPAC两者之间作出选择,将取决于企业自身情况以及市场环境等多方面因素。当然企业也可以考虑双轨并行,根据实际情况在传统IPO和De-SPAC两种模式之间互相转换,港交所对双轨并行基本上持开放态度。

除了港交所,新加坡交易所也在去年逐步有SPAC公司上市。毕马威报告指出,新加坡证券交易所是亚洲首家于2021年9月引入SPAC制度的交易所,至今已有三家SPAC在市场上市。

根据Crunchbase数据,全球独角兽企业数量(超过1200只)继续快速增长,仅在过去两年就增长了一倍多,它们一半以上来自中国和亚洲其他地区,SPAC交易在亚洲的机会巨大。助•伯斯汀认为,基于对创新科技公司的关注,以及需要找到目标公司的SPAC数量众多,亚洲将成为SPAC市场的下一个前沿。

在行业方面,未来新经济公司如科技、生物科技、医疗保健、数字和消费等领域,非常适合通过香港SPAC模式公开上市。“这些行业往往会产生吸引投资者的高增长公司。当地市场的规则适用于所有公司,不分行业和地域。香港交易所对公司上市有具体规定。公司应遵循会计和财务程序,以确保合规。” 助•伯斯汀分析道。

华兴证券(香港)首席经济学家兼首席策略分析师庞溟则告诉界面新闻,SPAC机制是在传统IPO之外让企业上市融资的一条快捷方式,并不符合东亚地区一贯的监管文化。香港证监会、中国证监会等其他监管机构也对风险点多、风险度高的SPAC机制谨慎地着手加强研究与监管准备。

港交所行政总裁欧冠升于近日公开指出,港交所并不想在市场上出现很多SPAC,而是想要很谨慎地来建设这种制度。通过特殊目的收购公司这种机制,港交所拟吸纳非常优质的公司、保荐人以及投资者。

“我们并不是想要给一些人创造逃避规管的方法,关键是要提供不同的渠道,让市场上的相关主体可以好好衡量他们的选择。”欧冠升补充道。

评论