卖小吃一年收入上亿元,快餐帝国上市首日迎来“帝国的崩塌”

文 | 徐艺婷

编辑 | 杜博奇

10月23日,一家名叫“快餐帝国”的公司在港交所上市。

当天,过山车式的股价让这家名不见经传的公司进入了大众视线。

快餐帝国的发行价0.65港元/股,开盘1.19港元/股,涨幅最高达到187%。但紧接着却急转直下,最终报收0.61港元/股,跌幅6.15%。

截至发稿前,它的股价已经跌至0.52港元,市值仅为4.16亿港元。

看来,光有一个霸气的名字,是远远不够的。

台湾小吃铸就的“快餐帝国”

什么样的企业会称自己是帝国?

——具有极大的野心。

什么样的企业会称自己是快餐帝国?

——具有极大的成为餐饮行业龙头的野心。

就是这么一家公司,实际上却并不做快餐,做的是台湾小吃,旗下店铺名为“士林台湾小吃”。

但凡去台湾,总会去士林夜市。这里充满人间烟火,汇聚了各式特色小吃。“一入士林误终身”,说的是吃货进了士林也会迷失自己,可见士林美食的名声之广。

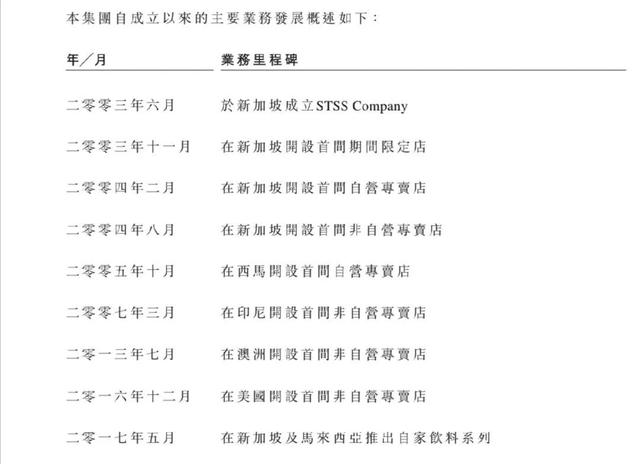

2003年,郑国雄与黄志达两人商量将台湾小吃引入新加坡。说干就干,当年11月,“士林台湾小吃”落地新加坡。

店内的菜单主要包括八款小吃和四款饮料,比如超大鸡排、蚵仔面条、开心便当,冬瓜茶、乌梅汁等等。

如其所料,方便高效的餐食,一上市就受到了欢迎。

根据菜单,目前,一份包含主食和饮料的套餐售价在40元至60元人民币之间,在餐饮价格普遍昂贵的新加坡,属于亲民型的大众消费产品。

16年来,士林台湾小吃从新加坡,开到了马来西亚、印尼、美国等地,目前共有210家专卖店和堂食店。其中北加州有4家,西马有73家,新加坡有18家,东马有3家,印尼有112家。

这210家店主要分为两大类:自营和特许经营,两者收入占比基本持平,但自营的比重在持续增加。

生意不好做了才想起来上市?

快餐帝国2017-2019财年的营收分别为1573.5万、1858.1万及2132.5万坡元,年复合增长率达到了16.4%。其中2017、2018财年的年内溢利为310万坡元左右,2019财年却仅为226.4万坡元,骤降27%,约435.54万元人民币。

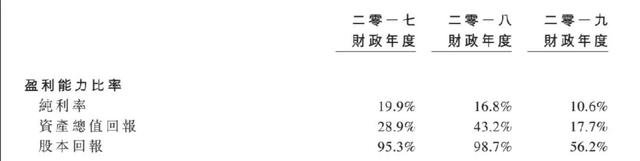

此外,三年间,公司的净利率从2017财年的19.9%逐步降为2018年的16.8%,2019财年更是仅为10.6%,近乎腰斩。同时资产回报率从2017财年的28.9%、43.2%降到了2019年的17.7%。

公司的溢利能力正逐年下降,这与销售、行政开支的增加有关。

2019年财年,它销售成本增加了14%,达到870万坡元;行政开支增加了54.5%,达到529万坡元。

而未来,成本还将进一步上升,盈利空间将受到进一步压缩。这其中,主要是劳动成本的上升、零售物业租金的提高。

由于新加坡政府收紧对海外劳工的限制并增加聘请多名外劳的税项,预期快餐业人手短缺情况会继续,使快餐业平均雇员的月薪由当前的224.4美元提升至2024年的268.6美元,复合增长率约为3%。

小吃能做到如此规模,“帝国”的名头也有几分匹配。但放眼餐饮行业,有每年营收过百亿的海底捞,也有年营收18亿元的新上市企业九毛九,快餐帝国的业绩确实算不上显眼,至少比不上这几天翻飞的股价。

快餐帝国已经在新加坡、马来西亚等市场有了知名度,但市场占有率却并不高。

Frost&Sullivan数据显示,2018年,马来西亚及新加坡的士林专卖店及堂食店总销售额占快餐市场交易总额分别约0.9%及0.6%,而当地龙头餐饮企业占比在20%以上,可见差距之大。

快餐帝国宣称,要把上市新募集的资金拿出75%用于扩大门店网络,包括开设和翻新自营店,以及扩展非自营店,剩下25%的资金则计划在新加坡和马来西亚招聘员工、促销和开发企业ERP系统。

说来说去还是围着存量打转转。一来受制于小吃的餐饮属性,二来受制于地域界限,三来新加坡、马来西亚餐饮业市场的年复合增长率近年来一直呈现放缓态势,快餐帝国急需寻求改变。

要跟沙县小吃抢生意?

一家总部位于新加坡,业务在东南亚的台湾小吃店,为何千里迢迢跑到在香港来上市?

招股书显示,上市的首要目的是为了“提升本集团的形象和品牌”。简而言之,就是打广告。而跑到香港打广告的目的也很明显,为了进军中国香港以及中国内地市场。

对鸡排等小吃接受程度高、消费潜力巨大的中国香港和中国内地,的确是快餐帝国改变的机会所在。《中国餐饮报告2019》数据显示,超4万亿的餐饮行业里,小吃快餐是最大、增长最快的餐饮业态。

但蓝海也意味着兵家必争之地。

根据《2019中国小吃产业研究报告》,地方特色类小吃中,沙县小吃、兰州拉面、黄焖鸡米饭稳占三甲,无人可出其右;产品类小吃中,正新鸡排、杨国福麻辣烫等开遍大街小巷,在部分地区,有街之处就有正新鸡排。

资本的加持,加剧了各家跑马圈地的劲头,也让小吃产业驶入了发展快车道。

远道而来的快餐帝国,能否在中国打开新的局面,挽救过山车式的股价,依然是未知数。

评论