利率和房价——浅析新加坡住宅市场的“泡沫”

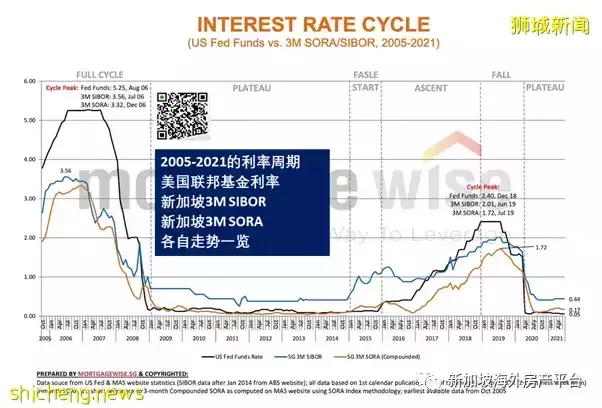

如今美联储的缩表和加息已是路人皆知,对于新加坡的房贷利率影响也是立竿见影:

随着这几个月新加坡房贷利率的明显上升,其对房价走势的影响如何?

要分析这个问题,我们可以有多种角度,比如参考历史、分析现状和展望未来。

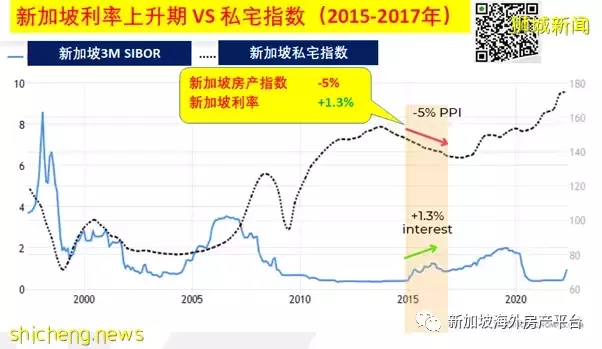

那么那么参考历史的部分,我们先来看下新加坡过去的20年中,利率上升和房价的关系吧。

由于未来和历史没有必然相关性,只是做个参考就好。

第一个利率上升时期:1999-2000年:

我们看到,1999年新加坡的3M SIBOR利率上升了1.2%, 从1.8%左右到了3%,而新加坡的私宅指数上升了25%,直到2001年互联网泡沫(dotcom bubble)事件触发利率和房价的双重下跌。

第二个利率上升时期:2004-2008年:

我们看到,在这个2004-2008的利率上升期,3M SIBOR从1%跳到了3.75%,然而同期新加坡的私宅指数飙升了40%,直到2008全球金融海啸来临,房价和利率又一起下跌。

第三个利率上升时期:2015-2017年:

这个2015-2018的利率上升周期,3M SIBOR从2010年之后的长期低点0.2%上升到了1.5%,而同期新加坡私宅房价下跌了5%。

但是不要忘记,这个下跌幅度很大程度上归功于2010-2013年之间的连续7伦降温措施,有空会单独开贴讨论这个。

第四个利率上升时期:2018-2019年:

这个众所周知的2018-2019周期,新加坡私宅房价又上升了9.5%并且导致了政府2018年严厉的降温措施,同时这个时期的3M SIBOR利率也从1%上升到了2%,直到2020年头COVID来临和利率开始暴跌回历史低点。

大家要注意的是,这里利率用的是3M SIBOR,并不直接代表你付的实际利息,因为银行给的配套都有个息差spread,也就是我们一般看到的3M SIBOR+XX%,这个息差也通常随着利率周期和不同银行的配套浮动。

所以看了以上的四个利率上升周期的利率VS房价对比,我们得出什么结论?

利率上升会造成房价下跌?从过去20年的历史来看并不一定。

大部分的利率“温和”上升周期都伴随着房价的上升,除了2013年的TSDR等多重严厉降温措施,让房价下跌了4年。

当然利率的突然飙升肯定会对房价造成负面影响,比如图表最左边的97年亚洲金融危机时期,3M SIBOR到了惊人的8%+,这个时期的房价是跳水的。

不过这个历史走势还是不能完全说明,比如目前新加坡住宅市场的真实贷款负担能力,以及市场到底有没有泡沫和过度投机?

我们不妨从《拒绝盲人摸象——新加坡房产的10大现状全面解析》一文中,DBS给出的目前新加坡房贷市场的详尽数据来分析下现状,下面是章节8和9的摘抄,略有修改。

8.私宅和组屋的负担能力提高了,那么对应的贷款压力如何?

8(a).本地市场房贷负担能力?绰绰有余?

如果房产由于收入增长变“便宜”了,是不是理所当然的负担小了?

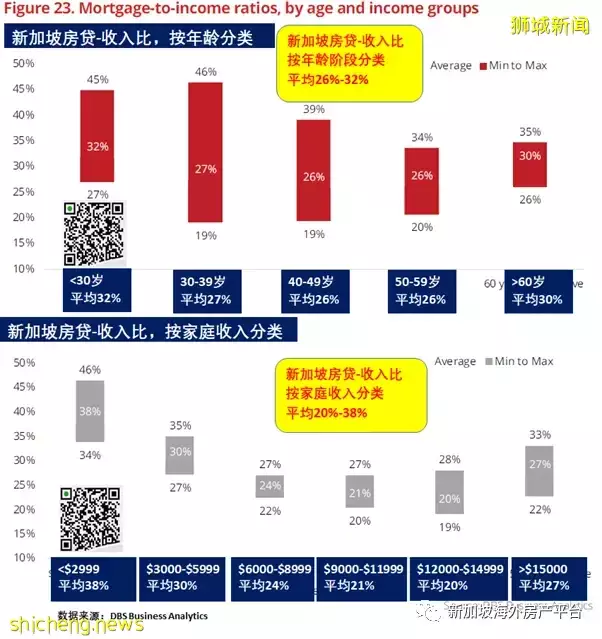

DBS给出的目前数据如下:按照房贷-收入比来看(绝大部分是私宅,含少量HDB贷款),各个年龄段、各收入水平的分类数据如图:

我们知道2013年开始MAS规定的收入-负债TDSR(总贷款偿还比例)的上限是60%(2021年12月之后是55%);

所以目前各个年龄阶层、各个家庭收入阶层的“房贷-收入比例”都相对健康;

比如新加坡处于中位数月入9000-11999的家庭,房贷-收入比例只有平均21%;

也就是每月21%的家庭月入用来偿还房贷,远远没有达到MAS规定的60%(2021年12月之后是55%)的比例上限;

而头部20%收入的家庭(月入>15000),每月也只有27%的收入用于偿还房贷;

前面提到过,这个人群才是私宅购买的主力,只要他们的负担能力有盈余,私宅市场走势还会逐渐倾向于他们的够买行为。

你问为什么会这样?可以参考长文:

《金字塔倒蜂蜜——新加坡房产市场的一些残酷现实》

8(b).不良贷款水平较低、贷款比例LTV逐步下降

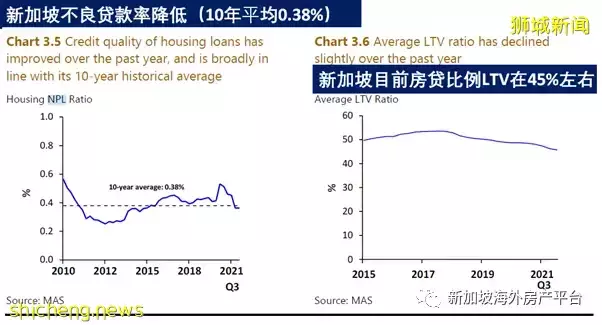

而来自新加坡金融管理局MAS最新(2021 Q4)的数据,目前新加坡房贷中不良贷款的比例和过去十年平均数0.38%不相上下,至于这个数据的意义和好坏嘛,中国目前数据是接近2%,有兴趣的可以自行Google对比下。

另外一个有意义的数据是平均贷款比例LTV,目前在45%左右,而目前MAS规定的上限是75%,也就是你今天买个100万的房子能贷款最多75万,首付25万。

而LTV目前平均在45%就说明:每个价值100万的房子,平均剩余贷款是45万。

这个数字相当于只用到了MAS规定上限的6成;

也是说明了目前新加坡房产普遍没有过度借贷或者是用足杠杆。

结合上个章节的DBS数据,我们可以得知:

目前新加坡大部分年龄的人群、大部分中高收入家庭的贷款比例,只用到了TSDR规定上限的不到一半;

并且贷款比例只有MAS规定上限的6成(LTV=45%);

极大的说明目前新加坡的“贷款-收入水平”处于安全、健康水平;

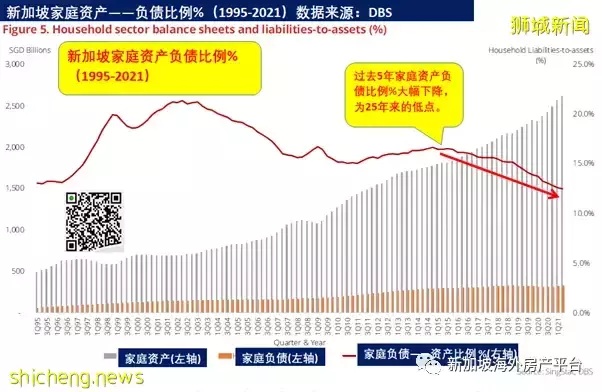

这个也和本文一开始提到的新加坡家庭负债比例为过去25年来的低点有着呼应;

怎么理解这个“健康”呢?

就是假设目前新加坡的贷款利率翻倍,比如从1.5%左右到3%;

各类人群也是能在MAS的TDSR(总贷款偿还比例)框架下通过压力测试;

不信的读者可以自行用贷款计算器来计算。

附上过去15年新加坡的3M SIBOR和3M SORA走势,贷款利率已经十多年没有到3%的水平了:

8(c).健康和可持续的良性市场

另外你仔细看DBS的贷款负担能力数据的话,也会发现一个“醒目”的现象:

就是月入>$15000的家庭,贷款-收入比例只有27%;

而30-49岁这个年龄阶层的也只有26%-27%;

也就是他们各自的负担能力还相当有余力。

小Li飞刀认为,这两个阶层(月入>$15000的家庭,和30-49岁这个年龄段)本身就是购买新加坡私宅的主力,而且他们的购买力和购买意愿会极大的左右市场的走向。

这个群体的贷款负担是否健康和可持续,不如留给聪明的你来思考。

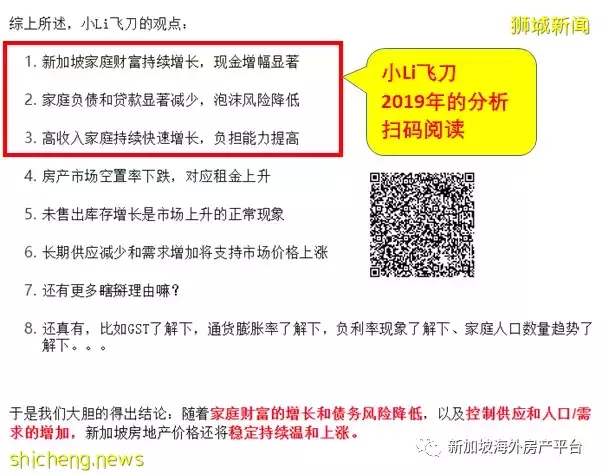

上面这些现象也和我在2019年的分析:《新加坡私宅供过于求?可能恰恰相反!》里的观点类似:

不过这次DBS的报告结论和媒体的报道都有意“避开”了这些数据,只是特别强调了光靠投资私宅是不能安心退休的,估计也是怕大家头脑发热盲目入场继续推高价格;

当然我也很认同DBS报告的重要目的之一,也就是告诉大家:

父辈适用的策略,现在可能不管用了

这句话是什么意思呢?

意思就是:下一代人光靠房产,可能无法做到安心 退休的。

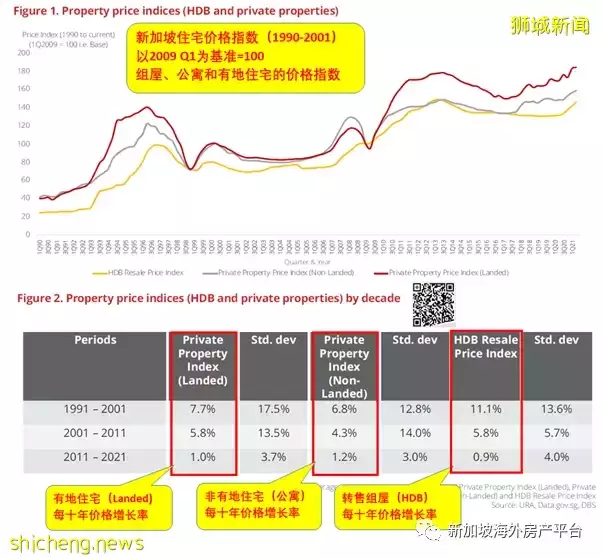

因为很简单,最近10年的房产回报率已经大大不如以前了,就如本文开头的图示:

看了上图,我们得出了什么结论?

是不是新加坡房产的价格增长,每隔10年是逐步下降的?

虽然还在涨,但是幅度不大了,特别是最近的10年。

所以新加坡政府多达十几次的降温措施功不可没。

而好的一方面就是:

9.新加坡房产的泡沫和水分逐渐被挤干了

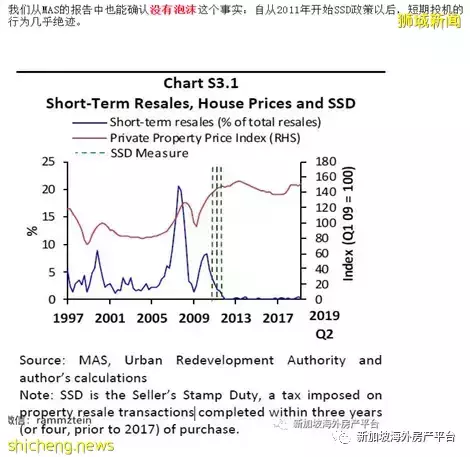

9(a).新加坡私宅的短期投机交易极少

关于新加坡房产的短期投机,2019年的帖子《新加坡私宅供过于求?可能恰恰相反!》里有提到MAS的数据:

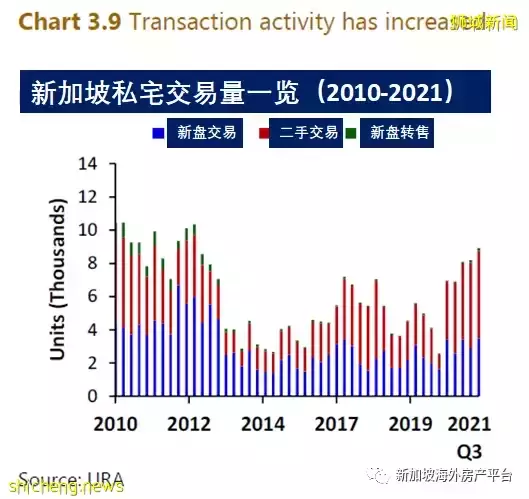

从图中得知,短期交易的历史高峰是在2007年左右,达到了20%;

自从2011年的SSD(卖家印花税)政策出台之后,短期交易几乎绝迹。

MAS的数据只给到了2017年,但是由于SSD的继续存在,我们有理由认为过去几年的短期投机者(speculator)还是少之又少。

而URA给出的最新新加坡私宅交易数据看,上图中代表新盘转售(楼盘未交房时的转售)的绿色数字,相比10年前未出台降温措施时,已经少之又少。

9(b).降温措施后的10年,新加坡房产的短期波动已经趋于平稳

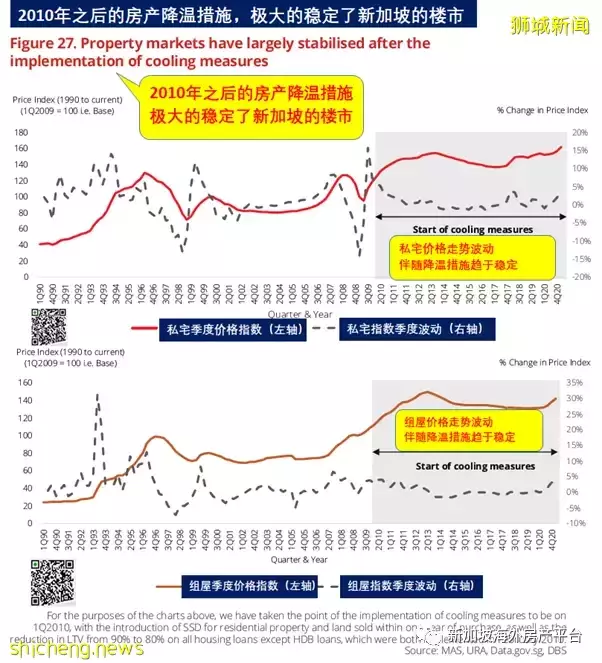

我们可以从DBS报告的数据看到,自从2010年开始一系列楼市降温措施之后,组屋和私宅价格的波动百分比(右轴)大幅减少了:

而组屋和私宅每个季度价格变化具体的数据表现为:

所以DBS直接给出的标题结论就是:

新加坡的楼市(组屋和私宅)在2010年之后经历了一系列的降温措施后,波动已经大幅减少,也就是价格趋于平稳。

而房产价格的稳定有多重要?这次疫情之中我们都能有所体会吧?

比如新加坡SRX指数在Tradewar/Brexit危机和疫情中的“跳水”:

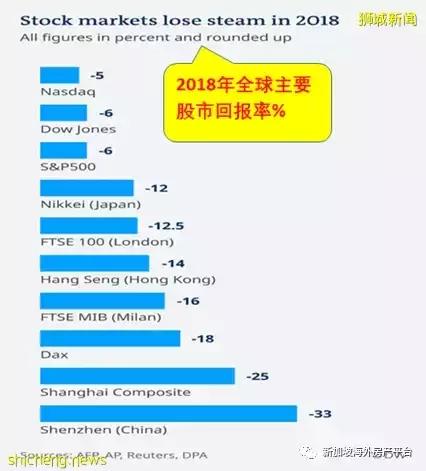

又比如2018年全球主要股市的回报率%表现:

上述股灾期间新加坡房产的表现如何,历史数据一目了然,此处不赘述。

也正是因为本地房产的波动幅度远远少过股市等其他投资工具,其稳定性的优势体现无疑。

以上内容都来自于《拒绝盲人摸象——新加坡房产的10大现状全面解析》一文中,根据DBS在2021年10月的报告《will property still be your pot of gold?》中的详尽数据分析。

那么看完了这些,直接上个简单的总结吧:

1. 利率上升会造成房价下跌?从过去20年的历史来看并不一定。

2. 如果利率由于经济危机等原因短期内飙升,可能造成房价跳水。

3. 目前新加坡本地房贷的负担能力(普遍只用到TDSR的一半)和杠杆比例(平均LTV为45%),处于安全健康水平。

4. 归功于TDSR等降温措施,近10年的房产回报率已经大不如以前了。

5. 也正因为如此,新加坡房产的泡沫被陆续挤出,稳定性极佳。

我知道你可能很难接受这些结论,但是根据我最近在圈子里近距离观察到的,比如Piccadilly Grand和[email protected]的开盘现象,我就委婉的表达吧:不少人买这种2100psf-2300psf的房产是不贷款和用不到75%的贷款上限的。。。

阶级是存在的,现实也是残酷的,而区区ABSD和降温措施,虽然阻挡不了少数富人,但确是对普通人群的最大保护,而且他们都意识不到外面有多少洪水猛兽在虎视眈眈:

如何理解现实的残酷,也可以参考下文:

另外狗尾续貂一下:

********************************************************************

相信不少炒股的朋友目前都在经历煎熬,特别是过去两年对于新加坡房市采取观望而踏空牛市的买家,目前纷纷忧心忡忡:股市、币圈被血洗,国内大厂裁员、美帝连续加息,而新加坡本地房产却是屡创新高?

这个显然超出了我的认知啊,所以本地房产也将崩盘在即?

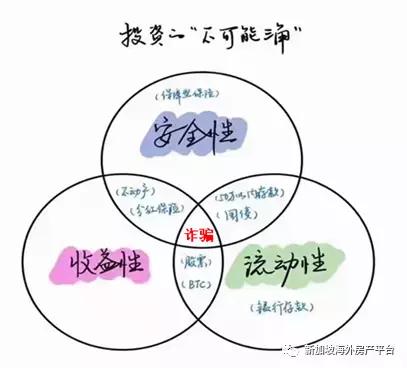

那么我们就要回到个基本概念,就是《努力和选择——并不深奥的新加坡房产思路(2)》里提到的不可能三角,一图看懂:

这个世界上到处都是“不可能三角”

在投资的世界里,风险、收益和流动性,不可能都满足。

在工作的世界里,质量、效率和成本,不可能都满足。

在职业生涯的世界里,高薪、稳定和工作舒适,不可能都满足。

所以安全性、收益性、流动性三者兼得的产品就一定是诈骗。

那么股市的特性是什么?

大部分人看中的明显是收益性和流动性,那么缺失的是什么?

而房产的特性是什么?

很明显是牺牲了流动性,收益性嘛。。。往往被玩股市的人看不起,那么房产得到的是什么?

所以两者本身的特质就是矛盾的。

你不可能一边享受着股市的收益性和流动性而不承担风险;

同理你也不太可能在股市血流成河的时候指望新加坡房市崩盘让你抄底。

你说来个经济危机等房市崩盘让你抄底?

那么这位炒股的朋友你挺幼稚的,或者挺年轻的没有经历过08-09年的危机?等我有空单独开贴聊这个吧。

最后提醒下:如果有人打着比房产更安全稳定的旗号,推荐收益性和流动性俱佳的金融产品的话,你需要打个问号。

********************************************************************

评论