连续停牌700天,这家公司到底在隐瞒些什么?

1989年,在国家计委轻纺出口产品基建项目办公室的基础上,成立了中国高新投资集团。当时,中国投融资体系发生重大变化,承担政策性职能的国有投资机构逐步走向市场。

中国高新的回报还可以,扶持了美的、海尔、小天鹅等知名企业,最“辉煌”的经历是,1999年组建高新张铜,专注从事空调制冷用铜管、铜水管及管件、铜合金系列产品的生产和销售。

2006年,高新张铜不甘于平庸,把公司拥有的土地、部分房产及存货都抵押给了银行,取得贷款再加上公司自有资金,一下子上了6个项目。

2006年年中,这些项目投入完毕,高新张铜总负债率飙升至85.59%,负债总额高达13.79亿,偿债压力巨大,一旦资金周转困难,公司经营就可能垮掉。

怎么办?“韭菜是国有资产”嘛。

2006年10月,高新张铜登陆深交所,发行价4.25元/股,募资3.83亿元人民币,其中2.08亿用来偿还银行贷款,剩余的用于补充流动资金,这样一来,公司负债率就下降至68.18%。

沙钢股份前身高新张铜:举债就像吸毒

跟大多数公司一样,高新张铜繁荣的顶点,就是上市当年。上市出嫁之日,就是最漂亮之时。

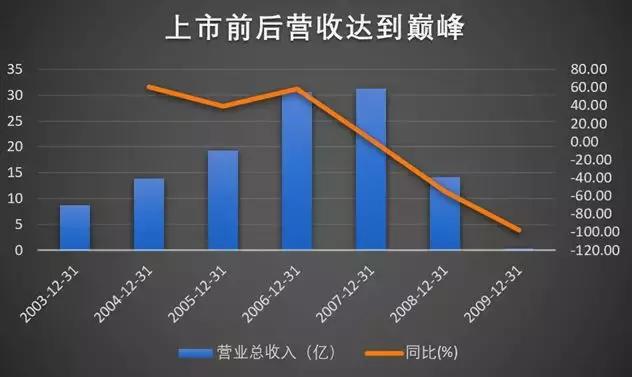

2003年,公司营收8.68亿,2006年上市当年飙升至30.61亿,年复合增速高达52.21%。上市第二年,公司营收仅增长2.17%。

坑没有最多,只有更多,接下来的两年,公司营收分别下降54.97%和97.50%,暴跌至0.35亿元,几乎没有业务。

数据来源:公司招股说明书、历年财报 制图:叶檀财经

净利润更明显。上市当年,归母净利润达到巅峰,达到5043.48万。近3年,营收复合增长率高达38.37%。

上市第二年,业绩就巨亏,归母净利润亏损1.79亿,多年累积功亏一篑。2008年,业绩亏损继续扩大,归母净利润亏损金额高达5.12亿。

投资者哪能猜到,高新张铜两年后竟然能亏5个亿!

数据来源:公司招股说明书、历年财报 制图:叶檀财经

这几年,公司到底发生了什么?

2007年,铜加工行业没啥大毛病,“全国铜加工材的产量达到628.8万吨,比2006年增长 18.1%,再创历史新高。”

公司前两年的大跃进终于受到惩罚,激进销售导致货款收不回来,激进生产导致存货淤积。没办法,2007年公司又计提了2007.36万坏账损失,以及2231.26万存货跌价损失。

搞笑的是2008年,公司还把净利润暴跌的锅甩给原材料、出口退税和人民币升值。行业没问题,公司甩锅给上下游,只字不提公司本身的原因。要不要脸?

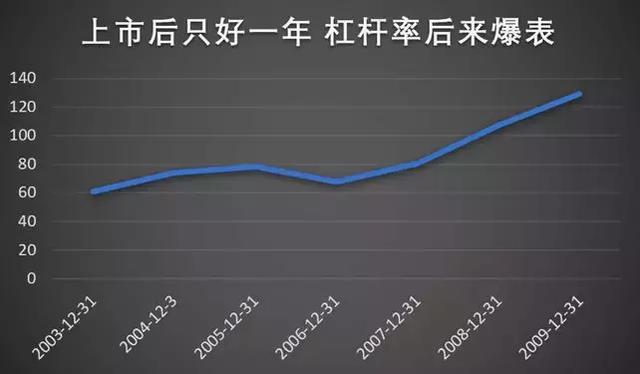

高新张铜为啥要上市?不就是因为杠杆率太高,让韭菜们帮忙缓解一下燃眉之急嘛。举债就像吸毒,上瘾了就很难戒掉,举债特别容易的企业,责任心也就特别差。

上市后,高新张铜负债率仍然没好转,2008年杠杆率飙升至107.44%,并且绝大部分都是短期带息债务。

数据来源:公司招股说明书、历年财报 制图:叶檀财经

现金流差,公司没钱还债。

2008年,高新张铜各类逾期债务高达2.2亿,逼得银行冻结了公司主要资金账号,严重影响了公司正常生产经营,营收腰斩。

此外,公司激进经营的恶果继续暴露,2008年坏账损失8575.42万,存货跌价损失7691.78万,固定资产减值损失8090.57万,共计2.44亿资产减值损失。

2009年,高新张铜彻底瘫痪了,主要银行账号被冻结,公司停产,业务几乎萎缩至零。

债务成本压力山大,公司亏损8638万元;预提了诉讼纠纷可能产生的负债1825万,导致公司当年业绩继续巨亏。

连续三年亏损后,高新张铜股票终于在2010年4月暂停上市。

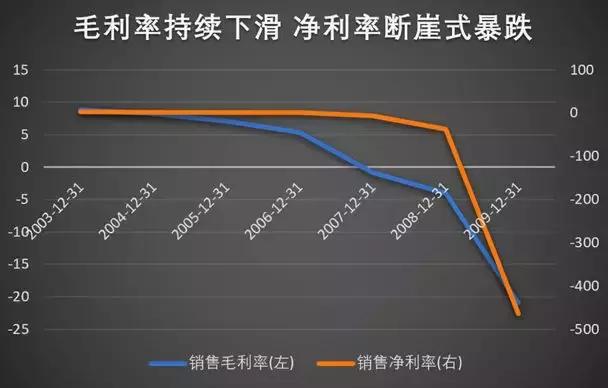

回过头来看,上市是照妖镜。公司毛利率、营收、净利润、债务恶化,转折点都在上市前后。

数据来源:公司招股说明书、历年财报 制图:叶檀财经

铜博士退位 钢铁侠上任 稳赚53亿!

公司暂停上市,离退市只有一步之遥。

在宽限期内第一个会计年度,也就是2010年,如果公司继续亏损,或者注册会计师出具否定审计意见或拒绝发布审计意见,公司股票就要退市了。

股价做出反应。2007年6月1日,股价最高达到33.98元,到2008年11月4日,股价1.42元,跌幅高达95.82%。

面对这么一个烂摊子,实在没招,退一步,重组吧,最起码壳保住了,至于国资要不要控股权,就不重要了。

2006年6月,珠海国利工贸、江苏天河冶金物资、重庆海德实业、珠海国恒利实业将持有的淮钢特钢64.40%股权转让给沙钢集团。两年后,2008年12月19日,高新张铜跟沙钢集团签订合约,以定增的方式购买淮钢特钢股权。

2009年12月29日,母公司沙钢集团和控股子公司淮钢特钢签订协议,把淮钢特钢持有安阳永兴钢铁80%的股权,转让给母公司沙钢集团。

2010年12月28日,高新张铜发布资产重组报告书,向沙钢集团定增11.8亿股,定增价格为1.78元/股,而暂停退市前股价为6.25元。

只要定增成功,沙钢集团就“净赚”52.75亿!

2010年12月30日,高新张铜完成定增,江苏沙钢集团持股由零飙升至74.88%,成为公司实际控制人,中国高新持股比例由30%下降至7.54%。

公司的主营业务由有色金属加工,变为钢铁冶炼,钢材轧制等。2011年3月,高新张铜又把公司的铜业务折价出让给了控股股东沙钢集团。

至此,民资“钢铁侠”掌权,国资“铜博士”彻底退出。

国资的“铜博士”退出的有点“亏”,别人卖资产大多都是溢价,它是折价。公司铜业务账面净资产价值34,936.55万元,但是评估价值只有33,991.07万元,评估值比账面值减值945.48万元,减值率2.71%。

受益于供给侧改革 受制于查环保

压线重组后,高新张铜2010年终于扭亏为盈,达到恢复上市的条件。

但是,控股股东变了,主营业务变了,公司重新上市前得粉刷一下。

管理层两手准备,先向深交所申请恢复上市,再变更公司行业类别,然后把公司名称也有高新张铜变更为沙钢股份,时间不耽搁。

2011年4月8日,沙钢股份浮出水面,全国最大民营钢企终于登上资本市场。

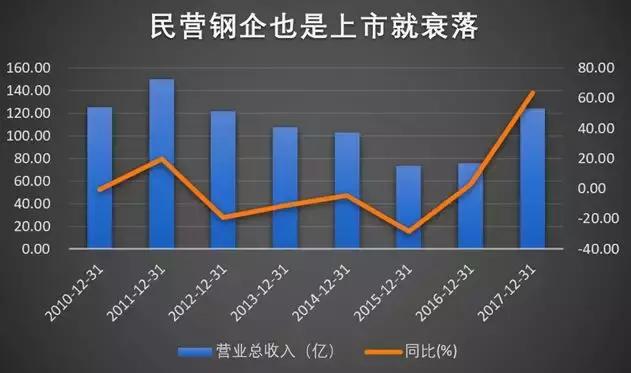

民企沙钢接盘上市公司,业绩就会变好吗?常识很少发生在A股市场。

2011年借壳上市当年,营收就达到了150亿元的巅峰,同比增速19.65%,随后一路下跌,到2015年营收腰斩,仅为73.57亿。

2017年,供给侧改革效果出现,营收大幅反弹,同比增长63.66%,达到124.14亿。

数据来源:历年财报 制图:叶檀财经

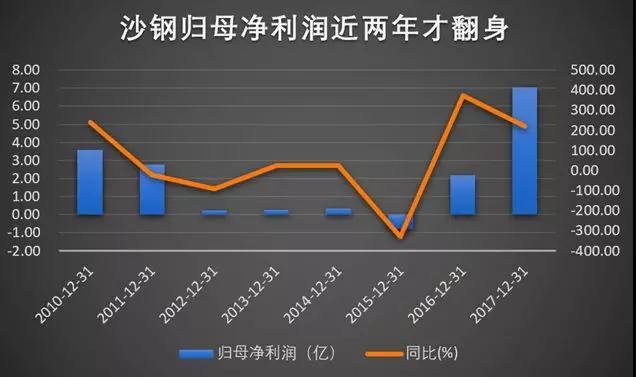

沙钢净利润提前一年感受到了供给侧改革的好处。2016年公司扭亏为盈,归母净利润达到2.2亿。2017年,归母净利润更是飙升220.37%,达到7.05亿。

数据来源:历年财报 制图:叶檀财经

好事接二连三。2018年上半年,沙钢股份营收72.35亿元,同比增长18.41%;实现归属于上市公司股东的净利润6.47亿元,同比增长242.33%。

算上高新张铜那几年,这家公司上市11年后终于首次分红了,向全体股东按每10股派发现金红利0.30元(含税),共派发现金红利逾6620万元。

多谢供给侧改革,最直接的影响就是,上游产品价格上涨,公司毛利率和净利率飙升。这个完全就是政策的功劳,跟企业效率提升完全无关。

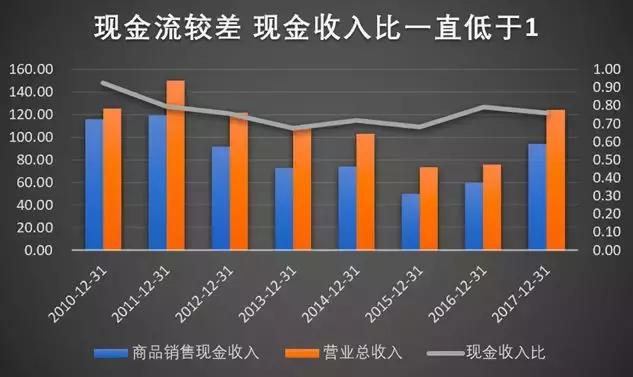

所以,沙钢股份销售现金流一直很差,借壳以来,现金流收入比从未超过1,无论是好年景还是坏年景。经营净现金流波动大。

数据来源:历年财报 制图:叶檀财经

政策是把双刃剑,靠政策换来的业绩不持久,供给侧改革让上游企业受益,查环保又让他们吃尽了苦头。

今年以来,查环保发力,供给侧改革好日子过去。全国各地迎来中央环保督查组的重点督查,多家上市公司也被生态环境部公开通报批评,沙钢集团是其中之一。

6月28日,生态环境部通报显示,沙钢集团存在烟尘污染问题依然突出,钢渣违规堆放垃圾填埋场,同时百万吨钢渣弃置长江岸边三大环境污染问题。随后,深交所发函问询,到底咋回事。

沙钢股份虽然玩了个文字游戏,撇清了与污染有直接关系,也没提这是母公司沙钢集团的“锅”。

不管如何,以牺牲环境为代价的粗放式发展时代已经结束。沙钢集团也已经明确表示,未来两年将投入70亿-80亿,彻底整改环保问题。

转型,成为必然。转型,需要成本。

连续停牌700天 沙钢到底想干啥?

实际上,沙钢股份从2015年就开始寻求转型了。

2015年6月25日,沙钢股份停牌,寻求并购转型,方向是新能源、新材料以及 IDC 互联网大数据等领域。

结果,公司股票停牌了大半年,但是资产估值、盈利补偿没谈拢,重组失败,股价暴跌,八个一字跌停板,13个交易日内股价由复牌前的33元跌至8.03元。

2016年9月19日,沙钢股份又要重组,宣布股票停牌。这一停,停了700天,到现在都没复牌,4.7万投资者等到花儿都谢了,甚至有律师建议投资者向法院起诉公司。

深交所也很无奈,发函催促上市公司复牌,然并卵。

沙钢究竟要干嘛呢?

沙钢收购苏州卿峰、德利迅达 100%股权,进入数据中心行业,主营业务由特钢转为特钢、数据中心双主业。

苏州卿峰境外全资子公司EJ已经收购了GS 49%的股权,并且还拥有2%的GS购买期权,行权价格为2英镑,行权后苏州卿峰持有GS 51%的股权,可以将GS合并报表。GS是欧洲和亚太地区领先的数据中心业主、运营商和开发商,数据中心分布在伦敦、巴黎、阿姆斯特丹、马德里、法兰克福、新加坡、悉尼等7个国家核心城市。

德利迅达是一家专业提供互联网设施服务的创新型、整合式服务商,主营业务为IDC及其增值服务,同时积极发展视频云服务及其他云计算产业相关业务。

根据预评估结果并与交易对方协商,本次苏州卿峰100%股权(相当于GS一半的股权)的作价约为229亿,德利迅达88%的股权作价约为29.08亿,交易作价合计258.08亿元。

对比一下账面价值:

截止2016年12月31日,GS 100%股权账面价值约为258.85亿,评估价值为430.83亿,增值率约为166.44%。

高溢价估值的背后,GS营收和净利润等业绩数据却在下降。从2015年到2016年,营收由33.31亿人民币下降至32.98亿人民币,净利润由40.92亿人民币下降至36.05亿人民币。

德利迅达也一样。截止2015年3月31日,德利迅达全部股东价值为28.69亿,与德利迅达合并口径归属母公司股东权益账面价值相比增值额为20.28亿元,增值率为241.40%。

沙钢溢价并购,到底想干什么?最终资金到了哪里?要知道,德利迅达总资产不断增长,净资产却不断下降;营收大幅飙升,同时亏损幅度也不断加大。

数据来源:重组预案、公开信息

数据来源:重组预案、公开信息 制图:叶檀财经

数据来源:重组预案、公开信息 制图:叶檀财经

高溢价收购资产是常见套路,沙钢重组为啥就推进不下去了呢?除了并购标的自身问题,还有李强。

谁是李强?

一,2015年,沙钢集团将55.12%的股权转让给李强等9位自然人,每股5.29元,交易总价46亿,沙钢集团占沙钢股份持股比例下降至19.88%,李强持股上升至6.34%。

二,李强,是标的公司苏州卿峰的法人,是标的公司德利迅达的法定代表人、实际控制人之一、总裁,是GS的董事。沙钢股份的控股股东沙钢集团也是苏州卿峰的第一大股东,持股23.9%。

三,李强和其控制的德利迅达被盘古系掌门人徐锴俊实名举报。

交易所的问询函已经发放了400多天,每个问题很尖锐,沙钢股份到现在都还没有回复。

沙钢股份,到底有啥不敢说的?

(来源:叶檀财经 文/时晨晨)

评论