海澜之家长期投资价值分析(报告节选)/全面剖析基本面

(本报告由大连估股科技有限公司版权所有。完整报告参考公司官方公众号:估股)

报告完整目录:

①业务概述

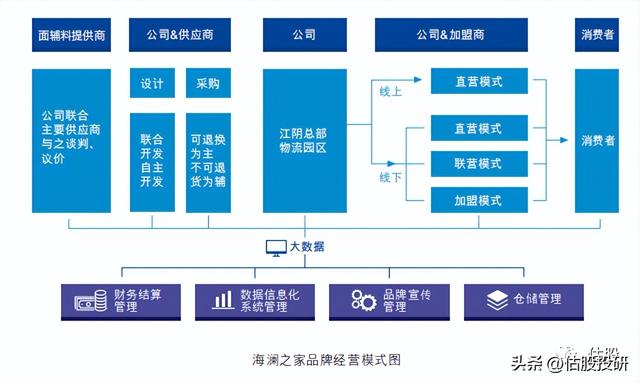

海澜之家为男装品牌龙头,连续5年为男装市占率首位。相比于行业传统的品牌商同上游买断或自行设计生产,再销售给渠道或自营门店从而从中间赚差价的模式,海澜之家在整体业务运作模式上进行了创新,更为“轻资产、轻资金”,如下图:

从上游看,海澜之家绝大部分生产、设计,均由供应商负责,海澜之家付30%的预付款,其余款项产品销售后逐步付齐。海澜之家向供应商的采购,主要采取可退货模式。该模式下,海澜之家从供应商手里赊账拿货,产品实现销售后,再支付货款。卖不掉的商品,海澜之家还可以剪标后退给供应商,由供应商承担滞销风险。

在下游店面端,其加盟商的角色,更像是投资商。加盟商缴纳100万保证金,并出钱开店,承担运营成本,但不需要参与经营,门店管理委托海澜之家全权负责。同时,加盟店里的商品不归加盟商所有,而是由海澜之家委托加盟商代销,加盟商也不需要承担存货滞销的风险。商品实现最终销售后,门店收入由海澜之家和加盟商定期按比例分成。

在整个链条中,海澜之家负责品牌管理、供应链管理以及运营管理。海澜之家整体扩张上游占用供应商的钱生产,下游占用加盟商的钱开店,而加盟商缴纳的保证金在海澜之家形成“资金池”,基本可以支撑海澜之家在中间环节需要承担的运营资金,由此海澜之家基本不用掏钱便可实现快速扩张,本质上是一种“类金融”模式。

海澜之家整体发展历程如下:

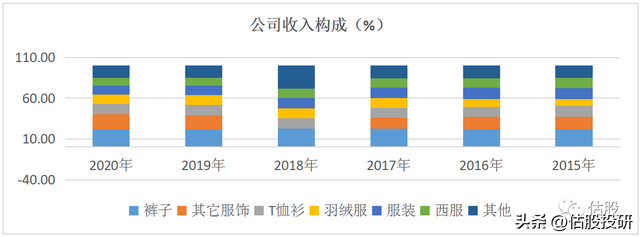

其2017年开始,海澜之家不断扩充黑鲸等子品牌,经营业务向全品类,已从男装、正装扩展到女装、童装和家居等品类,但成果甚微。到2020年其他品牌大幅增长至16.06亿的收入,增幅45%,占比在2020年得到快速提升,但仍然不足10%。且从各服装企业发展路径来看,多品牌发展并非易事,品牌之间的成功可复制性并不强,新品牌培育周期往往需要大量资源投入,且时间漫长(如安踏旗下的斐乐亏损6年才培育成功,其孵化的其他品牌也关掉了两三个)。海澜之家中短期仍然需要倚赖传统品牌发展,新品牌长期不确定性强,因此以下关于新品牌我们暂不做分析。

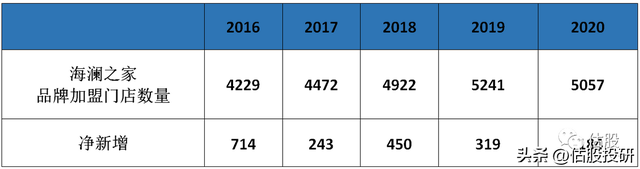

除新发展品牌外,其旗下三大核心品牌男装品牌海澜之家、商务职业装定制品牌“圣凯诺”,偏to B;女装品牌“爱居兔”模式跟“海澜之家”类似,但整体经营业绩每况愈下,2019年整体出售。但海澜之家整体经营重心仍然在“海澜之家”男装品牌,2019年更是提出了“聚焦主品牌”的策略,目前海澜之家品牌线下门店数5057家, 覆盖 80%以上的县、市,因此本报告的业务品类核心侧重点仍然聚焦于“品牌男装”。不过从业绩情况来看,受疫情影响,2020年其男装品牌业绩大幅度下滑,增速远不及其他品牌,聚焦战略目前并未看出奏效。

②业务详细分析

由于海澜之家并非传统的消费品生产性企业,而属于中间贸易商,由此生产过程可以理解为如何同上游合作(采购)、以及如何同下游合作(销售),因此我们下面主要对其业务模式而不是具体产品做详细分析。

上游合作模式分析:

海澜之家同上游的合作包括设计和制造两个方面。

设计上,海澜之家有联合设计和自主设计两种模式,也分别对应可退货和不可退货(买断)模式,前者为主后者为辅。

模式1——联合设计模式:

在联合设计模式下,海澜之家主要负责开发提案和最终选型环节,联合供应商开展大量市场调研并主导设计方向,打样等工作则由供应商的设计团队负责。海澜之家主要通过赊购+代销的方式运行,对于生产成本较低的衣服直接拿货,待到经销商出售后补足全款,成本较高的则预付30%,产品实现销售后逐月同供应商结算。未出售而积压两个季度的部分商品可以原价退回给供应商。在这种模式下,由于供应商要承担退货风险,可想而知其在研发设计环节还是更多以供应商为主导,海澜之家研发参与度低。这种优点是可以转移存货风险,缺点是相对于其他的品牌商自行把控设计,海澜之家对设计环节的话语权要明显偏弱,长久以来其产品风格“土”“老气”的设计感也被长期诟病,常被消费者戏称为“爸爸的衣柜”、“老男人的衣柜”。

虽然资金被占用、且要承担退货风险,但仍有很多供应商愿意与之合作,这一方面是由于海澜之家刚成立时,市场上品牌服装较少,同海澜之家合作意味着拥有更多订单资源,另一方面海澜之家给予代销产品 1.6 倍采购(供应商实现约 30-40%的毛利率),要显著高于 OEM 模式下同业的 10%。

而针对供应商的退货风险。海澜之家通过“海一家”门店处理滞销尾货,以4折的价格二次采购海澜之家退货的部分产品,与供应商风险共担。但从效果上来看,2018年以前海一家销售收入计入其他品牌收入(2019年开始并入海澜之家业务收入中),2018年其他品牌占比总体仅为1.84%,销售额3.51亿元,由此可见效果并不明显,更多滞销库存还是剪牌后退给供应商。

因此目前市场上出现了各类海澜之家的“剪标平台”,供应商通过各种渠道低价清库存。一方面原价几百的衣服在该平台上只需要几十块钱,让消费者感觉海澜之家的衣服不值钱,影响其自身品牌度;另一方面由于剪标缘故是否为海澜之家尾货无从区分、鱼龙混杂,很多服装厂打着“海澜之家尾货”的名义造假,产品质量参差不齐,进一步影响消费者对“海澜之家”的品牌价值的质疑。由此形成一个“滞销——库存——退货——剪标特卖——被消费者看低——新品滞销”的恶性循环。

且从下文存货表格也间接反映另外一个问题,上游工厂话语权在加强(市面上可选择的品牌商增多),长久的存货滞销促使其苦不堪言,越来越少的工厂愿意再继续采用可退换货模式。

模式2——自主设计模式:

对于自主设计的产品以羽绒服和衬衫品类为主,该模式下海澜之家采取 1.15 倍加价率采购,供应商实现毛利约 13%。这种情况下供应商收入稳定,盈利水平仍高于同业的 10%。海澜之家采用的存货跌价准备计提方式也区别于同行,由于其绝不打折的策略,因此2年内不计提跌价准备,2年-3年计提70%,3年以上计提100%。但随着电商逐步崛起,服装行业单款式流行的时间越来越短,其存货减值风险也从合理而变得偏保守,真实减值损失可能更大。

具体占比的最新数据停留于2017年,可退货模式占70%,不可退货模式占30%,后续不再进行披露。从存货构成来看,目前二者的存货已经旗鼓相当,2018年(海澜之家选择不披露当年)不可退换存货规模迅速增长,2020年更是大幅度超越可退换货的库存,与此同时带来的是存货跌价准备的猛增,其利润受存货跌价的侵蚀将越来越严重。

在制造环节,海澜之家主要利用供应商在生产淡季的闲置产能,安排淡季生产。但其所带来的负面问题是一旦对市场预判错误,由于淡季已经完成提前生产,将会产生大量滞销。

付款方面,商品除了在入库时海澜之家会先付一小部分(不超过30%)的货款外,货款支付以零售为导向,结合商品实际销售情况逐月与供应商进行结算,减少采购端的资金占用。从应付占比以及应付周转天数上来看,其确实远高于同行,但其整体占用能力也呈现出一个下滑的态势(占比趋势递减、周转天数缩短),也意味着上游话语权在增强。

下游合作模式:

海澜之家线下渠道分为直营、联营和加盟,加盟为主(2020年占比 89%),直营为辅(2020年占比11%,联营占比很小);线上线下来看,则以线下为主(2020占比88.25%),线上为辅,线上渠道采用直营模式(11.75%)。

模式1——加盟模式:

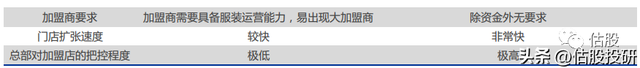

加盟店采取无各级代理的“类直营”管理模式,简单来讲,加盟商出钱,海澜之家代为运营,纯托管式加盟,加盟商只有所有权,没有经营权,相当于财务投资者,这也一定程度上降低了加盟门槛,加速了对加盟商的拓展。

海澜之家不收取加盟费,但收取100万的“保证金”,合同期满无息退还。同时需要加盟商再预付100万用于装修、员工培训,多退少补。加盟店是加盟商自筹资金、以自身名义办理工商税务登记手续设立,所有门店的内部管理均委托海澜之家全面负责。 另外,海澜之家设置保底收益,每年加盟商再缴纳6万元,海澜之家保证五年税前不少于100万的利润。相对应的,加盟商不承担货款和存货。

加盟商需负责支付相关费用,包括门店的房租、水电、员工工资社保、物流、水电、税费。加盟要求方面,海澜之家要求店铺面积200-500平方米,开店重点是消费水平较低的三四线城市,店铺位置应该为加盟城市的一类商圈,黄金地段,一楼沿街门面,其位置须得到海澜之家总部的确认后方可。根据市场统计,一个地级市加盟商开设400平米的店铺需要投入180万元左右,后续每年维护费投入在100万左右,开店成本并不低。这样一来,海澜之家省掉了每个店每年近百万的房租和管理费用,同时开一家店就能从加盟商手中拿到100万元现金的无息使用权。

门店的销售收入,由海澜之家与加盟商分成,具体分成比例属于未公开事项。从能找到的资料来看,14 年之前给加盟商的分成一直是 35%,14年后调整分成政策,对于新加盟商给予45%的分成,到达业绩拐点后,销售增量部分降至15%的分成比例,该政策有利于加盟商早日收回初始投资,吸引新加盟商。后续是否有做更改则未知,海澜之家只表示根据不同门店情况会进行调节。但我们可以进行估算,2019年男装行业总体零售额为5959亿元,根据统计海澜之家市占率4.7%,对应门店总体零售额280亿元,税后收入为232亿元(扣17%的增值税),而2019年海澜之家品牌贡献报表收入为174亿元,由此推算海澜之家门店收入25%左右分给加盟商,考虑到海澜之家直营门店占比在提升,这比例进一步推算大概在25%~30%左右,与上面35-45%的数据出入不大。

长期以来,加盟商们对海澜之家的把销售资金统一划拨管理、门店员工的待遇与管理问题一直多有诟病。2020年疫情之下利润空间受到压缩,处于弱势的加盟商不甘受到进一步压榨,有宁夏的加盟商直接向海澜之家起家地的江阴进行了投诉。

反应到海澜之家层面上来看,海澜之家系列品牌2019年新开门店 655 家,关店 354 家(直营+加盟),2020年361家,闭店416家。海澜之家开店速度在放缓,2020年首次出现负增长、关店率在提升,2020年闭店数量已经高于新增数量(线下受疫情影响严重)。2021年1季度,新开门店93家,闭店105家,继续延续颓势。加之其加盟店扩张速度放缓,侧面印证加盟商确实不堪重负,疫情更是雪上加霜。

模式2——直营模式:

海澜之家早年店铺布局重心在三四线城市,以商圈街边铺为主,为实现主品牌海澜之家“男人的衣柜”向“中国男装,全球价值”的品牌升级,以及推进年轻化战略,海澜之家以直营渠道加大在大型购物中心、商场的拓展力度,开发具有标杆性的购物中心门店。2020年直营店数量已有805 家(其中海澜之家品牌直营门店486家)。近年来为拓展相对空白的购物中心渠道及培育新品牌,海澜之家直营渠道数量迅速扩张,收入占比快速提升,由 2016 年的 1.8%提升至 2020年的 11.14%(含新品牌,较上年占比提升了4.24%)。

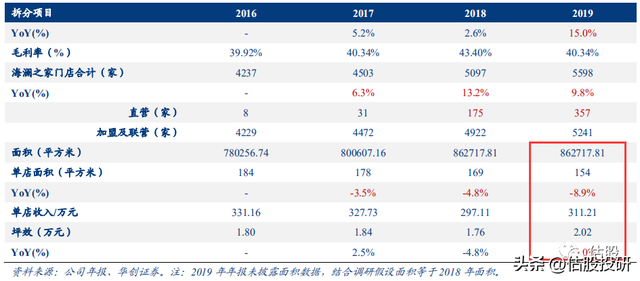

海澜之家直营和加盟门店情况如下,2019年开始海澜之家未对面积进行披露,券商以下数据是假设2019年相较于2018年面积不变,但门店数量在增长面积不变不太可能,因此红框内内容没有可参考性,海澜之家总体海澜之家门店坪效在1.76万元左右(按公司收入计算),由于海澜之家收入为扣除加盟商分成,因此真实坪效应该在2.5万左右(按加盟商分30%),相比优衣库4-5万的坪效相差甚远,即使中间有区域定位不同的因素(优衣库以一二线城市为主)。

另外,海澜之家门店2017年开始也在尝试走入海外市场,进入马来西亚、泰国、新加坡、越南等东南亚国家,但目前海澜之家海外占比不足0.5%,尚不是分析。

线上渠道来看,1)社交电商及短视频平台布局方面,海澜之家在入驻天猫、京东、苏宁易购、唯品会等传统电商平台后,海澜之家深入拓展社交电商渠道,增设拼多多、云集、贝店、小红书、蜜芽等细分社交化电商渠道,增加品牌的认知及传播。2)新零售布局方面:2017 年 9 月海澜之家与阿里巴巴签署《战略合作协议》,旗下 5000 家线下店铺将接入天猫提供的大数据解决方法,在新品开发、线上线下渠道融合等方面提升门店的运营能力,全面推出新零售“智慧门店”。2018 年,海澜之家先后与京东、美团达成合作,正式入驻美团外卖,借助美团在送货体验上形成先发优势,助力海澜之家“新零售”的发展。

与此同时,海澜之家积极推进线上下单、就近门店发货的模式,探索线上线下联动的 O2O 模式。截至 2018 年,海澜之家已有近 3500 家门店支持“线上下单、就近发货”的全渠道零售系统,线上会员总数达到 1384 万人,较前一年同比增长 28%。从业绩表现上来看,2019 年全年线上实现营业收入 13.25 亿元,同增 15.12%;2020年全年实现主营业务收入20.50亿元,同比增长55%,占比首次突破10%,增速高于线下,近一年线上取得了明显进步,但目前线上占比仍然太小。

我们总结下海澜之家的玩法,其资本的游戏是否能持续运作下去,很大程度上取决于上下游是否能持续跟着海澜之家赚钱,但如今来看其上游开始拥有更多选择权,话语权也随之提高,愿意赊销同时接受退货条款的供应商在减少;另一方面下游增长放缓,从需求上来看三四线市场接近饱和,而一二线对海澜之家的品牌接受度一般,加之加盟商成本压力上涨、同时海澜之家为维持收入利润对加盟商的剥削加重,导致其加盟商拓展困难,且越来越多的加盟商退出游戏。而其自身渠道运作上,线上渠道成效甚微,种种迹象表面,海澜之家的玩法在新环境下可否保证竞争力具有很大不确定性。

从生产要素类型上来看,海澜之家属于技术(管理技术)密集型。

③关键资源能力判断

服装行业(包括男装)产业链图谱如上,品牌商位于产业链中游偏下的位置,核心职能为对产品做“设计开发”(服装为终端产品,属于逆向研发的行业,其上游负责材料的开发,品牌商负责样式设计开发)、对整个供应链进行管理调配,同时负责营销,考虑到海澜之家上游研发设计同供应商进行合作,因此推测其关键能力应该位于“管理”或者“营销”。

……

(后文将继续分析:海澜之家的客户及竞争对手、盈利模式、战略、行业潜力等基本面情况,并对其竞争力做出判断)

(本报告由大连估股科技有限公司版权所有。完整报告参考公司官方公众号:估股)

评论