「深度」2020黑天鹅降临,VC募资上演“逃生”历险记

记者 | 娄晓晶 编辑 | 宋佳楠

2020年,对于VC投资机构而言,突然而至的两只黑天鹅—— 一只来自于疫情带来的封闭,一只来自于变幻莫测的国际局势——让美元基金的募资前景变得不太明朗。

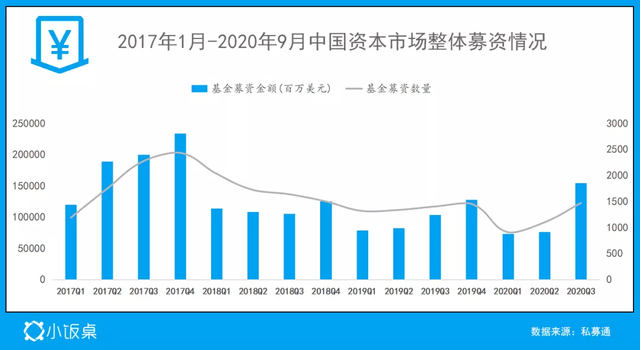

据小饭桌数据统计,受疫情影响,中国创投市场前两个季度基金募资金额达到近年新低,同比下降7.16%,但随着疫情得到有效控制,第三季度基金募资金额迎来较大幅度复苏,同比增长49.60%。从整体募资情况来看,2020年前三季度完成募资的基金共3474支,同比下降14.31%,募资总规模达3040亿美元,同比增长14.95%。

在此数据中,基金数量大幅下降,但募资总规模却保持了大幅增长。这或许可以说明,VC行业的募资愈发受到马太效应的影响,头部基金有投资和募资优势,大量VC机构陆续官宣融资消息。其中有规模巨大的头部机构百亿级募资消息,也有新锐创业基金们陆续发布。

2020年3月,元璟资本宣布完成4.5亿美元三期基金的首轮募资;凯辉基金在今年5月宣布超额完成旗下创新基金二期目标金额5亿欧元的募集; 11月中旬,明势资本宣布新一期早期科技基金成功募集完毕,规模总计2亿美金。

但在这些巨额数字背后,2020年的外币基金募资却上演了一场精彩的“逃生”历险记。

见不到面的募资,效率高靠积累

“2020年的美元募资就像是逃出生天,募到了就募到了。”

一位中型投资机构的募资负责人告诉界面新闻,据他了解,有几家GP(普通合伙人,General Partner,可代指需募资的VC投资机构)在2020年初正好全员飞到美国拜访出资方、做路演,并赶在疫情彻底爆发、美国封城之前成功“出逃”。另外一家规模在业界排名前五的机构,本还计划结束整个美国行程前在加州举办一场路演会,但是由于疫情发展太快被迫取消,团队直接回到国内,隔离了14天。

与经历魔幻历险行程的GP相比,那些赶在出境封锁前与出资方见了一面的投资者们或许有些优势,但即便如此,2020年还是给所有人都开启了“困难模式”。

在过去,VC机构募资与其出资人LP(有限合伙人,Limited Partner)见面主要有三种途径:行业聚会(每年两到三次集中见面)、GP到LP所在国进行拜访和路演,以及LP们赴华对GP从管理团队到被投公司做详细尽调。

疫情的封锁导致一家VC需要募集资金时,其募资团队无法跨越现实中的物理距离与LP见面。此前双方需要多次当面接触、建立信任的重要过程,在2020年化作基金业绩数据和面向未来的宏大叙事。

凯辉基金于今年5月宣布超额完成旗下创新基金(VC基金)二期目标金额5亿欧元的募集。“本来我们预计募资的规模是5亿欧元,但是在春节前后有更多LP希望开放份额,所以我们又把时间延长,预计最终规模会在6.5亿欧元左右,其中有一半以上的出资额来自凯辉之前的出资人。”凯辉基金管理合伙人段兰春对界面新闻说,“凯辉的创新基金从创立至今有5年历史,DPI(基金GP对LP已分配的收益占基金规模的比例)已经接近两倍,IRR(Internal Rate of Return,内部收益率)超过80%。”

凯辉基金在中欧美等地均有本土团队,相比无法出境的纯中国GP来说,海外本土团队还可以与当地LP接触,但大量的沟通还是要通过线上视频完成。

元璟资本的募资从去年9月份开始,今年春天宣布完成近5亿美金的三期基金首轮募资。

“美国LP还是比较踊跃,许多知名LP给我们三期的金额是二期的1.5-2倍。其实美元市场上还是有长期看好中国市场的出资人,再加上政府的量化宽松政策,市场上还是有资金的,只是因为不能见面,所以新的投资关系不容易建立,要靠过去的积累。”元璟资本合伙人刘毅然说,“如果在2019年、2020年初把募资完成是比较幸运的,幸好大部分国内头部VC都未雨绸缪,按照隔2年募一次资的节奏进行,若按照美国VC那种比较慢的募资节奏就很难了。”

一家未公开募资消息的VC机构合伙人告诉界面新闻,因为见不到面,募资过程中会因为这一客观条件无法通过LP机构原有的审核流程。该机构本来计划在今年去欧洲或者中东地区募资,但是看到短期之内出境无望,就提前完成了首轮关账,严格来说可能少募了10%左右的金额,“募资的尾巴还是被抓到了,有点影响。”

此外,募资不仅头部聚集,整个节奏还在不可避免地加快。

根据数据公司Preqin的数据显示,2020年全球私募美元基金平均募资时间为19个月,今年全球完成募资的基金数量处于历史低位,回到了2008年金融危机同期水平。截至2020年9中旬,基金募资数量同比下降54%,私募市场的格局将经历进一步地洗牌。

明势资本在今年2月疫情刚刚开始爆发时启动了美元基金募资,“这是我们正常预想的启动时间,没想到有这么多变数。”明势资本创始合伙人黄明明说。

此后,明势在一个月内完成了新一期基金的首次关账,并在7个月内完成全部募资工作,还引入了来自美国、欧洲、亚洲的顶级LP,包括大学捐赠基金、家族基金、母基金、新经济领袖企业家等,其中全球排名前20的大学捐赠基金有4家首次在中国布局早期科技基金,都选择了明势。据黄明明介绍,明势此前每期基金IRR在45%-55%左右,预期回报倍数在10倍以上。

黄明明发现,相比以往团队要安排一次美国的募资路演,协调东海岸、中部和西海岸等各地行程,每家机构可能只交流40分钟到45分钟,然后继续辗转到下一个城市进行路演的募资方式,通过Zoom等视频软件远程沟通的效率更高,从而可以在短期完成过往“看似不可能完成的任务”。

中国依然是热土,但下一个大事件在哪里?

虽然国际形势波谲云诡,但全球化进程依然在继续 。

“过去,在美元出资人看来,中国可能只是他们想象中新兴市场的一部分,(认为)不太熟悉、风险很高,和印度、以色列等创新市场并列。但随着中国这些大型IPO在美国创造神话,美国乃至世界上的LP们还是会意识到,中国VC已经成批地创造了类似美国的项目和回报,那些早期在中国敢吃螃蟹的人赚到了钱,中国成为长期来看也无法忽略的市场。”刘毅然对界面新闻说。

刘毅然同意孙正义的时光机器理论,将IT市场发展阶段更先进的业务带到发展不成熟的国家,就仿佛坐上了时间机器。“如果在国内以2015年左右的共享单车热潮为分界线,中国的移动互联网到达了世界领先的程度,有大量的新模式和经验可以反向借鉴,中国VC未来应该具有更广阔的全球视野。”据刘毅然介绍,元璟资本也开始关注中国模式在欧洲、东南亚,甚至在非洲的演进。

最早注册于法国的凯辉基金自2014年起,先后在德国、美国、非洲、新加坡开设办公室,在各地的生态圈募集资金和投资项目。

此前,凯辉基金主要从事PE投资,在欧洲积累了银行、保险公司、大家族基金等出资人。2015年,凯辉开始筹办创新基金之后,吸引了新一批重要的投资人,即过往出资的家族基金们旗下的公司业务,如迪卡侬、开云集团和欧莱雅等跨国企业。但对于这些企业投资人来说,他们所需要的不仅仅是财务回报,还有对未来的触觉。

“在过去5-10年全球的互联网化进程当中,许多大公司也看到数字化进程带来的变革。新一代的LP希望通过投资的方式,在全球范围内就企业数字化和创新性等战略层面提前布局。”段兰春说。

比如凯辉基金本期的LP中,有今年宣布要从美妆公司变成美妆科技公司的欧莱雅集团,这也是欧莱雅第一次参与到中国VC的投资。

2018年10月19日,小牛电动登陆美国纳斯达克。2020年7月30日,理想汽车也登陆纳斯达克。明势作为小牛电动和理想汽车的天使轮投资方持续加持。黄明明认为,这样的标志性事件意味着,中国的创新市场和应用场景到了“可以催生出世界级的技术和产品,并向全球反向输出的时候。”

理想汽车、小牛电动是一批抓住了智能锂电超百亿美金机会的公司。“但是大家也想知道what's the next big thing,下一个大机会在哪里。”在黄明明看来,未来中国经济还会有强劲增长,科技依然会驱动各个产业的数字化升级,由其中的超级企业家去创造百亿、千亿美金级别的技术公司。

“全球的经济发达体都经历了通过科技对各行各业进行深度提升和改造的过程。我在芝加哥大学布斯商学院学的第一个案例是沃尔玛。沃尔玛其实并不是一家零售公司,而是一家科技公司。它从1987年就是全球最大的、通过卫星载波进行全球物流仓储数据跟踪的公司,也就是我们今天讲的物流科技和供应链科技。而顶级的LP见过数字化升级带来的发展,所以有后发优势。在数字化进程上跳跃式前进的中国市场一定是未来最大的机会之一。”黄明明说。

钱到位了,VC的子弹该打向哪儿?

随着部分基金获得更多弹药,中国创投市场也逐渐恢复运转。

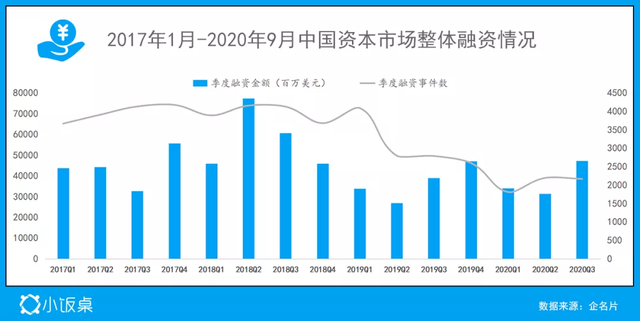

小饭桌数据显示,从整体投融资情况来看,2020年前三季度投融资事件共6164起,同比下降36.20%,但融资规模达1124亿美元,同比增长12.85%。

投融资数量大幅减少的情况下,投融资规模却同比增长,这表明募到钱的基金们正在把更多的钱从广撒网式的投资,转向对特定领域下重注。

理想汽车上市的第二天,在A轮和A+轮融资连续投资了这家公司的刘毅然做了一整天的复盘思考。

通过半收敛式的行业扫描,元璟押中了理想这家“王牌行业里的王牌创业者”,在理想早期不被看好的时候坚持投入,是因为对行业和人的判断。但让他略有后悔的是,“没有投进更多”。

“以前投资机构们可能分别站在河的上游、中游、下游去布局,潮水很多,总能钓出一条大鱼。现在投资机构竞争也趋于激烈,尤其对于好项目的竞争更是如此。所以,我们是不是也往河流其他部位走一走?”在本期基金的募资上,刘毅然和元璟团队决定通过增强多轮次覆盖和战斗的能力,横向“加宽”来增大竞争力。这也是本次元璟的美元基金又做大一倍,增加成长期覆盖的原因。

明势资本在本期募资了2亿美金,相比此前的基金规模翻了一倍,而投资范围也从过去的天使轮、Pre-A轮延展到A轮,单笔项目可以投到3000万美元左右。“我们的业绩足够好,的确很容易募集一支更大的基金,但我们反而想更克制。”黄明明觉得,把钱投出去,是这个世界上最容易的事情,而想在最顶级的赛道里找到最顶级的企业家并持续加持,这又是这个世界上最难的事情。“明势想做的是难而正确的事。”

黄明明也认为找准项目比拿更多钱更重要,就像硅谷最知名的投资机构之一Benchmark,其每期基金范围克制在2亿美金-2.5亿美金。“上帝不是站在弹药多的那边,而是站在打得准的那边。与其广撒网投一批项目,不如一年就做几个我们非常坚信的项目。”

对VC们而言,下一阶段,精准出击或许是应对其他黑天鹅出现的最好办法。

评论