百威亚太明起公开招股,计划9月30日在港交所挂牌上市

新京报讯(记者 王子扬)9月17日,国际啤酒巨头百威英博亚太子公司百威亚太发布公告称,计划以每股27港元—30港元的价格发行约12.62亿股股票。百威亚太预计9月18日开始路演,9月23日敲定IPO价格,并于9月30日正式上市,股份代号为1876(BUD APAC)。

据公告显示,此次计划发售的12.62亿股股票中,国际发售约11.99亿股,占比约95%,公开发售约6312万股,占比约5%。

据了解,在今年7月第一次计划上市时,百威亚太并未引入基石投资者。此次再度闯关港股,全球最大基金管理公司之一的新加坡政府投资公司将成为百威亚太香港IPO的基石投资者。J.P. Morgan 及摩根士丹利为此次百威亚太拟议上市的联席保荐人、联席全球协调人、联席账簿管理人及联席牵头经办人。

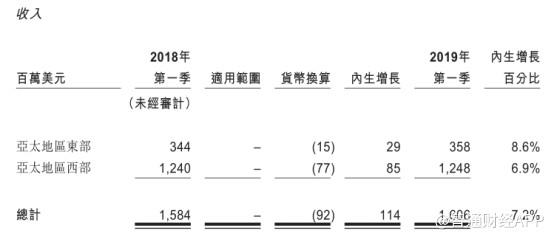

公开数据显示,截至2018年,按消费量及价值计,亚太地区是全球最大啤酒消费市场,亦是全球啤酒消费量增速最快的地区之一。截至2019年3月31日,百威亚太的业务由主要位于中国、韩国、印度及越南的 56 家酿酒厂(包括一家苹果酒厂)及 61 个经销中心组成。

此前,百威亚太曾在港交所计划上市。7月5日,百威亚太正式招股,此次招股时间原定截至7月11日,招股价介于每股40港元至47港元之间。按招股价上限计算,百威亚太IPO最多可募集764.47亿港元,使百威亚太有望成为食品饮料企业今年乃至史上规模最大IPO。

7月13日凌晨,百威英博发布声明表示,已决定不再推进亚太子公司(百威亚太控股有限公司)在中国香港的IPO计划。百威英博表示,此举原因在于现行市场情况等因素。而这距离百威亚太招股仅过去一周时间。

近期,百威亚太又重启在港交所上市。9月12日,据港交所官网披露,百威亚太递交了聆讯后资料集(第二次修订版)。百威英博也在其官网表示将恢复百威亚太少数股权在港交所的上市申请,这标志着食品饮料史上最大规模的IPO“卷土重来”,此时百威亚太已经将澳大利亚业务剥离。

新京报记者 王子扬 图片来源 公告截图

编辑 祝凤岚 校对 卢茜

评论