一个万亿市场正被挖掘之中——电子烟的投资逻辑分析

本文分析了电子烟行业的发展状况、投资逻辑及核心标的。

1.抽烟有害健康却为什么欲罢不能?

2.电子烟能替代香烟吗?

3.电子烟的商业模式与发展历程

4.电子烟行业的发展现状与与竞争格局

5.电子烟的政策监管

6.电子烟的投资逻辑及核心标的

一、抽烟有害健康却为什么欲罢不能?

第一,烟草作为电子烟的前世,对电子烟的未来发展具有重要借鉴意义。

1492年,哥伦布发现印第安人吸食烟草;

1560 年,法国驻葡萄牙大使将烟草觐献给了法国王后,竟治好了王后多年的头痛症,由此掀起了法国贵族消费烟草的浪潮;

1610年,烟草经吕宋进入中国;

1954年,过滤嘴香烟的出现;

2019年,全世界共有13.5亿人使用烟草产品,共消费5.2兆只香烟,花费8654亿美元,市场空间巨大。

第二,为什么要抽烟?

黑格尔说:凡是存在的,都有其合理性。

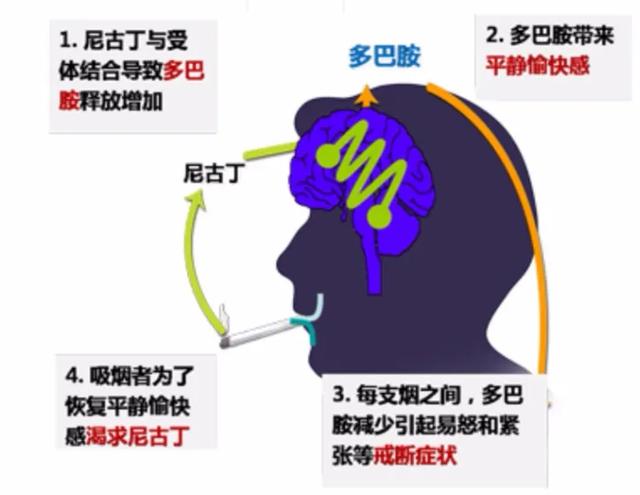

从生理学角度来看:烟草中的尼古丁随着血液进入神经系统时,会与乙酰胆碱受体结合,然后释放多巴胺。而多巴胺的分泌决定了人类的愉悦水平,也就是说抽烟从生理学角度来看,是可以使人愉悦的。另外香烟产生厌恶的击喉感和吐出烟雾的感觉也会产生愉悦的情绪。长期抽烟以后,大脑内神经信号的传递会被尼古丁所影响,如果强行戒断,神经信号的传递就乱套了,身体就会出现种种的不适,这就是传说中的“戒断反应”。烟草的生理性成瘾性与戒断反应与海洛因、可卡因等毒品类似,但程度低非常多。

从心理学角度来看:对于许多人来说,吸烟是缓解压力的重要工具。

从社会学角度来看:在许多社交场合,烟和酒一样成为拉近彼此关系的重要工具。

第三,抽烟的危害性有多大?

吸烟真的有害健康。香烟燃烧时释放38种有毒化学物质,其中有害成份主要有焦油、一氧化碳、尼古丁、二恶英和刺激性烟雾等。据统计吸烟的人60岁以后患肺部疾病的比例为74%,而不吸烟的人60岁以后患肺部疾病的比例仅为4%。在香烟普及之前,肺癌是一种罕见的疾病,香烟普及之后,肺癌发病率激增。每年全世界因为吸烟死亡的人数高达600万人。吸烟可以损伤全身几乎所有系统和器官。它不仅会导致各种癌症,也会导致心脑血管疾病和呼吸系统疾病,导致失明、导致股骨头坏死,还会影响生殖。

吸烟亦有社会危害。吸烟不仅对自己健康有危害,其产生的二手烟对于周围人群也有同样的危害。吸烟者随意丢弃的烟头,以及可能会产生的痰,都对于环境有污染。以及因为吸烟因此的火灾都数不胜数。吸烟既不利己,亦不利他,其强大的外部负效应是电子烟诞生的原动力。

第四,控烟成为世界的大趋势。

20世纪下半叶,全世界对于烟草行业认知产生重大变化。2005年,世卫组织《烟草控制框架公约》正式生效,之后还出台了六项有效的减少烟草使用的控烟措施。难以反驳的实证,让各政府充分认知到了烟草对于社会的危害,控烟成为了全世界政府共同的选择,只是控烟力度有明显差距。发达国家控烟取得根本性进展,而中国、中东、东南亚等发展中国家控烟进展落后。从2005年到2019年,发达国家的烟草消费大幅下降,如日本、英国、美国的烟草消费分别减少56%、45%、41%,而中国烟草消费却增长了24%。中国不仅是烟草最大的存量市场也是最大的增量市场。

二、电子烟能替代香烟吗?

第一,电子烟比吸烟安全95%。

英国精神病专家Michael Russell曾经说过一句很著名的话:人们为了尼古丁而抽烟,结果却死于焦油。普遍认为,焦油是致癌物,而尼古丁不会致癌。

2003年,中国药剂师韩力目睹其父因吸烟死于肺癌后,发明出了现代意义上第一只电子烟帮助烟民戒烟。其原理是使用超声元件加热雾化烟油。第一代电子烟使用烟油的构想以及使用塑料烟嘴作为烟油容器的想法,被之后的电子烟产品一直沿用。核心要义是电子烟不含焦油,但有尼古丁,既保持了抽烟对尼古丁的需求,又剔除了焦油对人体的伤害。

2015年,英格兰公共卫生局(PHE)发布了长达113页的报告,详细地分析了电子烟的各种风险,总结是:电子烟比吸烟安全95%,尽管遭受多方质疑,英格兰公共卫生局在2018年仍然坚持电子烟比吸烟安全95%的说法。

第二,电子烟也有一定的危害性。

电子烟通常含有尼古丁,尼古丁对于胎儿的发育,以及25岁以下年轻人的认知发展都是有害的。电子烟的气雾包含一些可能造成癌症的微小颗粒,也有可能包含一些重金属,可挥发性混合物。烟油雾化温度超过400°将产生甲醛类物质。另外电子烟可能会使青少年上瘾后转向传统烟草。

第三,烟民使用电子烟主要有三类原因。

一是戒烟与替烟的需求是使用电子烟的最重要原因。二是年轻人对新潮事物的追求。好奇是年轻人使用电子烟的首要动机,这一心理也导致电子烟在年轻群体中的渗透率逐渐攀升。三是厂商的前期宣传。

综上,电子烟虽然也有一定的危害性,但相比传统烟草而言,危害程度小了很多,为了人类通过吸烟控制多巴胺分泌而增加愉悦感的需求,又减少吸烟对健康带来的危害。电子烟替代传统香烟的逻辑是成立的。在戒烟减害/尝新诉求/烟民需求多样化的大背景下,新型烟草对传统烟草的替代有望加速。

二、电子烟的商业模式与发展历程

第一,当前电子烟产品基本形态。

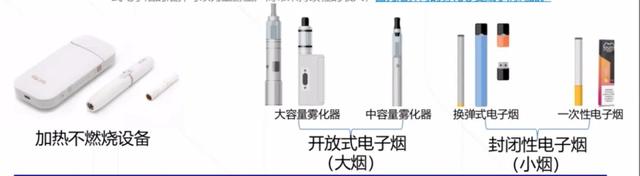

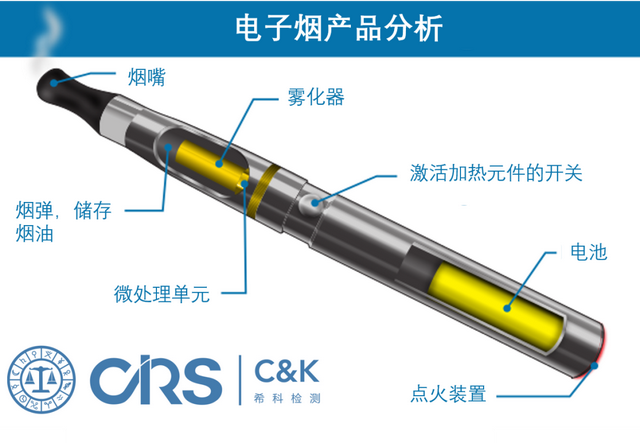

电子烟是一种非燃烧的香烟替代品。广义的电子烟分为加热不燃烧(HNB)电子烟和雾化烟(Vapor)两种,狭义上的电子烟分为开放式电子烟(大烟,Vape Mods)和封闭式电子烟(小烟,Pod Mods or Vape Pod Systems)。其主要原理是通过电池给控制板及雾化器提供电源,将烟油雾化产生蒸汽烟雾供消费者使用。

电子烟烟油包括丙二醇,甘油,香精香料和尼古丁(传统尼古丁和尼古丁盐)。丙二醇作为作为溶剂,甘油决定烟雾量,香精香料影响摄取味道,尼古丁浓度影响解瘾程度。

雾化芯相当于电子烟的心脏。雾化芯起到的作用就是加热雾化烟油产生蒸汽供使用者吸入。其性能决定着电子烟的好坏。如果雾化芯温度控制不好,加热超过400°容易使烟油热解成甲醛,危害消费者的身体健康。目前市场上主流的雾化芯是棉芯和陶瓷雾化芯,总的来说小烟产品使用陶瓷雾化芯越来越成为主流。

第二,电子烟的商业模式

开放式电子烟可玩性高,类似高端PC,适合硬核玩家。对于大烟而言,其已经不仅仅是香烟的替代品,而是一种新的感官体验。随着VAPE文化的发展,越来越多吐烟圈的达人发表自己的作品,也造就了一批vape网红,拥有众多追随者。在西方国家,Vape已经逐渐成为一种文化标志,在年轻人心中已经成为一种酷炫的文化,这也是美国电子烟青少年滥用的原因之一。

封闭式电子烟便携性能突出,类似智能手机,适合入门级玩家和戒烟人士。其形状通常与笔或USB存储条相似,电子烟烟弹是封闭,不能重复使用,用完即扔。由于封闭式电子烟易携带、易购买的属性,往往成为小白用户初次接触电子烟的选择。

从投资的角度看,封闭式电子烟的商业模式更好。因为烟弹内的雾化芯需要不断更换,变成了消耗品,换弹式烟弹的毛利高且消费频次高,可以为上游生产商带来持续性的收入,通过低价烟杆获客再通过售卖烟弹盈利的商业逻辑也已经基本建立。而开放式电子烟只能赚设备一次性的钱,烟油生产与上游设备生产商无关。

第三,电子烟的发展历程

电子烟行业是典型的技术驱动型行业。电子烟的技术迭代深刻影响行业发展。

(1)电子烟的诞生。2003年自韩立发明现代意义上第一只电子烟,叫如烟,2007年英国人Umer 和Tariq Sheikh发明了雾化烟弹,为电子烟建立的更高的技术典范。随后的电子烟技术进步都是建立在第二代基础上,进行改进,比如增大功率,降低电阻以及增强控制发热丝温度的能力。

(2)2015 年以前的试水阶段,该阶段HNB 产品尚未大规模亮相,主要是雾化烟品牌的角逐,传统烟草巨头往往通过兼并收购的方式涉足电子烟领域,电子烟行业的龙头也逐步由专业电子烟制造商转向传统烟草巨头旗下品牌。例如 2016 年美国电子烟市场前四大品牌分别是雷诺的Vuse,帝国的Blu,日烟的Logic 和奥驰亚的 MarkTen。这个阶段电子烟占烟草巨头营收的比重并不高,更多是基于试点和卡位的出发点进行布局。

(3)2016-2018 年,电子烟进入烟草巨头的“未来战略”拼图。2015年,美国电子烟公司Juul推出尼古丁盐的小烟产品,改变了电子烟行业的发展。尼古丁盐比“游离碱尼古丁”穿透力更强,更快的进入血液被人体吸收,相当程度上模拟真烟口感。再加上Juul的便携的机身以及市场的外观,Juul的产品迅速引爆市场。Juul的诞生彻底激发了小烟市场的发展,2016年开始在美国爆发性增长,于2019年其小烟的市场规模已经超过大烟。

2018 年 12 月,奥驰亚集团斥资 128 亿美元收购 Juul 35%的股权,标的对价366 亿美元,按照 CNBC 预计 Juul2018 年营收 15 亿美元,以及彭博预计当年利润1240 万美元计算,该项收购 PS 为 24 倍,PE 为 2949 倍。奥驰亚集团重金布局雾化烟龙头体现了其对该赛道的长远战略规划。

(4)2019 年以后,行业逐步进入“一超多强”时代。其本质的原因在于电子烟存在极强的产品驱动属性,高频消费和用户高粘性的特征,决定了已具备一定行业地位、掌握核心技术的品牌厂商能够快速从行业中胜出。

雾化烟赛道,Juul 市占率由 2018 年的 34%升至 2019H1的 48%,头部品牌也纷纷崛起,例如英美烟草旗下的Blu一年内也提升了 0.7%的市场份额。随着美国 PMTA 制度的完善,中小企业的生存空间将进一步被压缩,头部企业的行业地位有望得到强化。

HNB赛道,IQOS 继续高歌猛进,占据行业近 80%的市场份额,Ploom,Glo, Lil 等品牌也逐步占据一席之地。由于 HNB 技术路径的特点,必须依靠传统烟草,极大提升了非烟草企业的进入壁垒,因此形成“一超多强”格局的确定性更高。

四、电子烟行业的发展现状与竞争格局

(1)行业发展概况

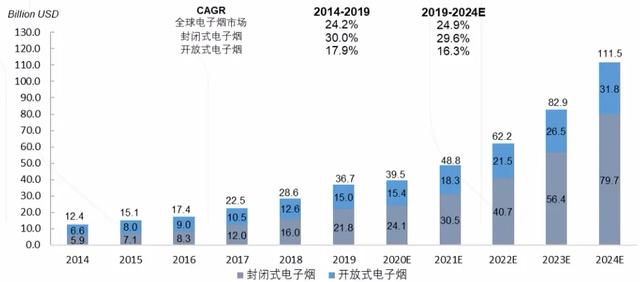

第一,全球烟草市场增长已经放缓,传统烟草销售量的下降将被新兴烟草增长所抵消。2014年至2019年,卷烟的年复合增长率为3.2%,其占2019年烟草制品总销售价值的88.2%,而电子烟的复合增长率达到24.2%,从1.7%提高至4.2%,规模达到367亿美元,且预期将以复合年增长率24.9%进一步增长至2024年的1115亿美元,占比将提高至9.3%。

第二,封闭式电子烟占据电子烟市场的主导地位,且其主导地位预计将会持续。根据弗若斯特沙利文数据,按收益计,2019年封闭式电子雾化设备的市场规模为218亿元,拥有59.3%的市场份额,预期2024年将达到797亿元,5年增长近3倍,市场份额将增加至71.4%。而开放式电子雾化设备的市场规模为150亿美元,拥有40.7%的市场份额,预期2024年将达到318亿元,5年增长1倍,市场份额将减少至28.6%

第三,电子烟市场以美国、欧洲为主,中国电子烟渗透率最低。根据弗若斯特沙利文,2019年美国市场份额为56.3%,市场规模为207亿美元,为电子烟最重要的单一市场,主要由于美国有最为发达的蒸汽文化(Vape)以及庞大的烟民人口。其次为欧洲(欧盟及英国)市场份额为19.8%,市场规模为73亿美元。2019年中国电子烟市场份额排名第三,市场份额为7.3%,市场规模为27亿美元,虽然同比规模翻倍,但相对于中国上万亿的烟草市场微不足道,电子烟于中国的渗透率仍然非常低,这表明中国电子烟行业的发展具有巨大市场潜力。

第四,封闭式电子烟市场集中度较高,开放式电子烟市场较为分散。封闭式电子烟市场集中度较高,主要玩家都是大品牌,如JUUL、Logic、Blu、NJOY、RELX、Vuse及Vype。在全球市场除了NJOY和RELX外,基本都是被烟草巨头控制的品牌。原因有四:一是小烟的产品形态基本趋于一致,产品差异化较小,小品牌难以通过差异化来获客。二是小烟产品渠道主要分为3C渠道(专卖店集合点)以及快消品渠道,需要品牌商有较强的渠道管理能力。三是小烟客户群体比较分散,需要品牌商有较强的营销推广能力。四是美国市场因为监管要求,小品牌难以生存。

开放式电子雾化设备的主要品牌包括Asprie、IJoy、Joyetech、SMOK及Vaporesso 。开放式电子雾化设备为使用者提供更多的个性化用户体验,促进了开放式电子雾化设备的发展。一方面大烟产品差异较大,留给小品牌发展差异化产品的空间。另一方面,大烟下游渠道主要是Vape Shops,品牌商难以垄断渠道,导致市场较为分散。

比如:成立于2010年的深圳易佳特科技公司,2013年推出旗下自主品牌Asprie,以世界首创BDC(Bottom Dual Coils)雾化芯技术和可调气流技术将其产品Nautilus推向世界,畅销全球80多个国家和地区。

(2)电子雾化设备制造行业概况

第一,中国生产了全世界绝大部分的电子烟。2019年全球售出的逾90%的电子雾化设备乃由中国的品牌所有者或OEM/ODM制造。而且,中国生产的约90%电子烟用于出口。中国电子烟制造行业集中于深圳,该城市聚集逾600家电子烟公司。电子雾化设备行业的价值链包括三部分,上游板块包括原材料、设备及劳工服务供应商,中游板块的电子雾化设备制造商与上游供应商合作制造及装配电子雾化设备,下游为零售品牌推广。

第二,电子雾化设备将保持高度增长,封闭式电子雾化设备市场份额将继续提升。全球电子雾化设备市场稳健增长及其市场规模由2014年的18亿美元迅速增至2019年的67亿美元,5年增长了近3倍。随着全球需求不断增加,全球电子雾化设备的市场规模预期将于2024年进一步达至227亿美元,复合年增长率为27.7% 。其中,封闭式电子雾化设备占全球市场份额的52.4% ,预期2024年将达到64.3%。

第三,电子雾化设备制造的进入壁垒。包括研发能力、与客户的稳固关系、高水准人才及经验丰富的管理团队及大额资本支出。电子雾化设备市场参与者之挑战主要包括替代产品之竞争、缺乏统一安全标准、利益冲突各方游说的增加,及更严格法律框架的执行。

(3)各国电子烟市场概况

总体来说全球电子烟主要市场分布在美国、欧洲以及东南亚三个区域,以上国家电子烟消费占全球电子烟消费95%以上。

第一,英国是世界上电子烟渗透率最高的国家。

英国的电子烟市场最为成熟,使用人比例最高,具有很高的参考意义。英国有960万尼古丁摄入者,其中有27%的人只抽电子烟,有10.5%的人同时使用卷烟和香烟,电子烟的渗透率高达37.5%,远高于其他国家。说明在电子烟政策宽松的国家,电子烟有极大的增长空间。英国开放式电子烟占比较大,但封闭式电子烟增长迅速。设备零售额仅占总电子烟零售额的8%,烟油(包括烟弹)的零售额却高达88%。可以看到封闭式电子烟增速较快。

第二,美国是全球电子烟第一大消费市场。

美国是全球电子烟行业的风向标,占全球50%份额以上,也是行业最关注的市场。EVALI(电子烟相关的肺部损伤)影响逐渐减小。美国疾病控制与预防中心去年12月发布的数据最终证实,EVALI(电子烟相关的肺部损伤)是由非法THC烟油引起的。尽管有许多人仍然感到困惑和误解,认为应归咎于像Juul这样的常规电子烟,但对电子烟负面印象的消费者比例在逐渐减少。尽管负面消息不断,前4月美国市场仍然录得增长,全年累计销售额仍保持了同比16.3%的增长。Juul仍然保持第一,但市场份额在下降。

第三、东南亚市场发展潜力较大。

马来西亚电子烟行业发展潜力较大,因为其具有较强中转能力可将商品中转到周边国家,当地烟油厂数量众多,2019年马来西亚表现亮眼;印度尼西亚消费者基础庞大;韩国电子烟销量普通,但是对加热不燃烧型产品开放了市场;加热不燃烧最为主要的市场位于日本,在成功得到市场检验后将会投放于美国。

第四,2019年为中国电子烟行业元年,2020年行业重新洗牌。

中国是世界上最大的电子烟生产和出口国家,主要以 ODM 模式为主,供应全球 90%-95%的电子烟产品与配件。2017 年以来,随着国内市场起步与品牌意识增强,国内电子烟企业的自有品牌也开始崛起,悦刻、灵犀、柚子、福禄、魔笛等品牌进入大众视野,并得到资本追捧。在Juul的启发下,中国迅速进入小烟时代。但2019年11月的线上销售禁令给行业破了一盆冷水。2019年成立许多小品牌被清理出市场,行业迅速进入寡头竞争时代。悦刻在销售端是国内的龙头,其市场份额明显领先。由于龙头品牌较早的布局线下渠道,互联网来临之后可以实现较快的转型,悦刻已经进入了10万个线下零售店,开出了3000家专卖店。根据尼尔森数据,2020年4月,在20个新一线城市中,悦刻占封闭式电子烟69%的市场份额。

五、电子烟的政策监管

第一,电子烟诞生起监管就如影随形。

电子烟雾化后未知风险、对青少年的吸引以及尼古丁成瘾性天然就成为政府监管的对象。一旦各个国家的电子烟销售出现明显增长,必然会迎来政府的监管。但是电子烟又被普遍证明有减害的作用,所以各个国家有着不同的监管思路。

电子烟政策面临两难局面。一方面如果政策偏向宣传电子烟比香烟危害低,那么吸烟人群转向电子烟的可能性就更高,香烟带来的危害就更少。但是另一方面,青少年听说电子烟危害低,可能又去吸电子烟,甚至可能会在整体上增加抽烟人口。所以各国的政策制定往往是根据自己国家的实际情况,尽可能的增加正外部效应减少负外部效应。

第二,从全球各国政策看,欧美发达国家趋向有管制的开放与推广

日本、中国香港、新加坡等地严厉监管电子烟的有其特殊原因。日本、中国香港、新加坡等地全面禁止电子烟却没有禁止传统香烟,是因为这些国家之前的控烟相当成功,15岁以上吸烟率很低。所以电子烟给这些国家带来的正外部效应较低,反而是吸引青少年吸烟的负外部效应更高。

欧洲和美国的监管思路值得借鉴。欧洲国家的的总体监管思路是严控未成年人使用、禁止广告、限制尼古丁的浓度、限制烟油含量、披露烟油构成。美国的监管思路是提高电子烟品牌的进入门槛、严控青少年使用(21岁以下),禁止广告、限制烟油口味。欧洲和美国的总体思路是充分发挥电子烟的正外部效用减少其负外部效用。尤其是英国,其青少年吸电子烟问题被证明不是很严重,所以其政策导向明显是是偏向电子烟推广。

第三,中国目前只禁止网上销售及宣传,线下仍按普通消费品进行管理。

中国作为世界上最多烟民(3.5亿)的国家,烟民的健康风险远比青少年吸电子烟来得严重。随着新型烟草产品在世界范围影响力不断增强,关于新型的烟草的新论述或标志着新型烟草标准起草正在紧锣密鼓的准备中。2018 年 6 月,国家强制性标准计划《电子烟》、国家标准计划《电子烟液烟碱、丙二醇和丙三醇的测定气相色谱法》已进入审查阶段,此前计划于2019 年 10 月可以通过,不过至今尚未出台。未来监管的方向可能在加税,国标(限制尼古丁含量),电子烟牌照(类似PMTA)和纳入烟草专卖体系等。未来国内新型烟草政策一旦落地,对产业链的发展将起到助推并规范作用,也将深度影响行业的发展进程。

六、电子烟的投资逻辑及核心标的

我国卷烟行业年收入约1.5 万亿元,若未来国内新型烟草行业能够实现10%的市占率,意味着国内行业规模将达到约1500 亿元。如果算上欧美等全球市场,这个行业将是近万亿级的市场规模。

2019年,在315新闻曝光、线上禁售公告以及肺病致死等利空消息接踵而来的情况下,中国国内电子烟销售额达到16.1亿美元(约110亿人民币),同比增长175%。从市场角度上看,国内市场销售规模以及出口规模都不大,市场潜力远远未被完全开发出来,原因是由于我国国情较为特殊,传统烟草实现国营专卖并且国内市场仍然处于推广以及消费者教育阶段,导致市场开放程度并不高,政策是行业发展的核心。

那么,电子烟产业链的投资标的有哪些?各自的业务有什么差异?

2020年7月10日,作为电子烟第一家上市企业思摩尔(麦克韦尔)在港股上市首日上涨150%,市值达到1780亿元。相关概念个股短期受此消息影响也出现大涨,劲嘉股份、集友股份7天分别上涨50%、65%。

电子烟产业链的投资标的按产品线划分为三个维度:

1)专业烟用耗材公司进入新型烟草产业链:劲嘉股份、集友股份。劲嘉股份为中烟 HNB产品提供烟具,同时拥有自有品牌的雾化烟产品。集友股份与中烟协作研发 HNB 新型烟草薄片。

2)电子制造企业为电子烟产业链协同研发和制造产品:盈趣科技。盈趣科技为菲莫国际旗下新型烟草产品 IQOS 提供加热器外观精密塑胶件。

3)专业电子烟制造商:麦克韦尔、艾维普思等。为国际电子烟品牌提供产品的研发和制造服务,产品包含 HNB(例如日烟 Ploom)和雾化烟产品。

麦克韦尔(思摩尔)成立于 2006 年,专业从事雾化产品的研发、生产和销售。当前公司旗下拥有雾化设备品牌VAPORESSO,雾化技术平台CCELL,新型加热雾化技术研发平台METEX和高端电子雾化科技品牌 FEELM。思摩尔为全球最大的电子雾化设备制造商(按出厂价划分的收益计) ,占全球市场份额的16.5%,前五大企业占30.5%。该公司能够保持其领先地位,主要由于其于行业的先进研发能力及先进的电子雾化技术。另外它具备强大的制造能力,这使得它有能力与海外客户进行合作获得销售渠道。

2012-2019 年,公司主营业务收入由516 万元增长至 76.1 亿元,CAGR 为 183.6%;归母净利润由4万元提升至21.7亿元,CAGR为374.7%。公司2019 年综合毛利率达到 44%,净利率达到28.6%。营收来源上,对美国市场的依赖由2016 年的50.1%降至2019年的 21.8%,多元化的营收结构表明电子烟产品全球化推广进展顺利。

据机构预估公司 2020-2022 年实现营收 99.6、133.1、177.2 亿元,同比增长30.9%、33.7%、33.1%。实现归母净利润 28.6、38.3、51.1亿元,同比增长 31.6%、33.9%、33.3%。对应 EPS0.5、0.67、0.89 元,对应7月10日收盘价31元,PE分别为62、46、35倍。

如果参考其过去的业绩增速和行业发展空间, 其未来成长空间非常巨大,可以关注。

评论