李徽徽:企业资本如何运作?| 深度观点

李徽徽先生 Mr. Huihui Li,港大ICB客席讲师,前花旗银行亚太区高级副总裁,前华侨银行中国区个人业务总裁

不知道你心里有没有这些疑问:

“我的营业利润那么好,我的收入那么好,我的商业模式那么确定,为什么我的企业上不了市?”

“为什么我上了市过后,我的股价一直走不高,我的市值估值一直上不去?”

“为什么做了A轮和B轮过后,我失去了控股权?”

不少企业家会面临这些问题。他们是运营方面的专家,但是在资本运作方面不太知道资本市场到底在想什么,想要什么。

港大ICB客席讲师李徽徽先生带来“企业资本运作——财务到价值”主题分享。他自主研究的“企业资本运营模型”,阐述了如何从“产业思维”换位到“资本思维”,从“财务管理”过渡到“价值实现”,以资本为引领,以产业为基础,帮助企业管理者用资本化思维思考问题。

第一步,从商品到资本

■ 战场转换

做企业一般是产品思维和服务思维,从产品市场过渡到资本市场是个很大的跨越。

商品市场拼的是产品,服务,还有生产运营的要素,比如人、人才、原材料、渠道。资本市场拼的是公司,资产以及现金流。如果整个企业实行资本化,或者走入资本市场,我们是从商品市场跳入了资本市场。

从商品市场进入资本市场,是通过金融化,把产业包装成金融工具或者金融的衍生品。但是,资本市场不是永远都待在资本市场,资本市场还是要服务于我们的商品市场。资本市场怎么服务于商品市场呢?产业化。这就是我们国家一直在提的“产融结合”的闭环,最终目的是达到企业价值最大化。

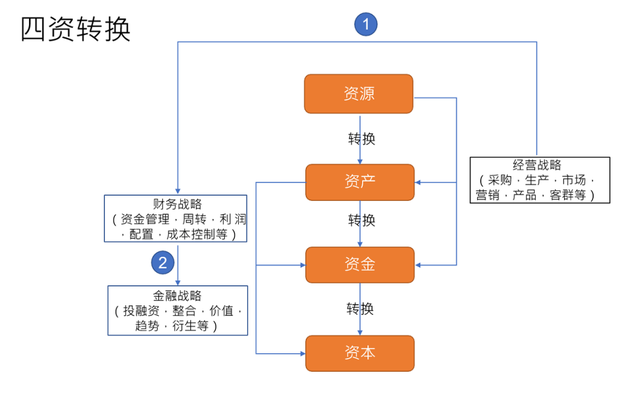

■ 四资转换

企业家如果想走入资本市场,很简单,掌握资本思维。

企业一般来说有四个“资”,资源,资产,资金,资本。企业把一些资源,不管是人、物、还是钱,转化成企业可运作的资产;把资产通过运营、生产、包括包装等等转化成产品与服务,产品、服务卖出去后变成资金;资金通过我们的现金流,然后把企业做成资本化。

资源变成了资产,资产转化为资金,资金转化为资本,这是所有的企业在做的事情。企业所关注的是什么?

(1)经营战略。每个企业在运作的时候都会有一个预算,包括战略规划。怎么采购,怎么生产,怎么做营销,怎么做产品,怎么做客群,这就是经营战略。

(2)财务战略。企业家在监控企业运作的时候,通过三张表(利润表,资产负债表,现金流量表)看资金管理、周转率、利润、资源控制、成本控制等情况,叫作财务战略。

(3)金融战略。金融战略是投融资、整合、价值实现、趋势、金融衍生品方面的一些工作。

要设两个核心部门,投融资部和上市办公室。投融资部做资本市场的买卖企业、兼并并购、产业上下游、还有资本整合、重组等方面的工作,上市办公室做证券化的东西。

我们真正做的资本化,就是企业家(包括经营团队)从经营战略过渡到财务战略,过渡到金融战略。

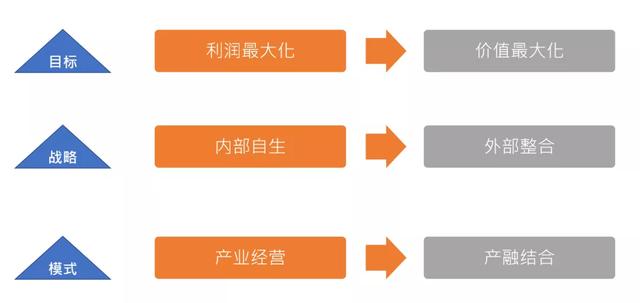

■ 思维转化

我们做整体规划时,思维一定要转变。

(1)整个企业的目标,包括我们的目标方式要转变,从利润最大化变成价值最大化。

(2)战略,从内部的发展变成外部的整合。企业靠自身增长非常缓慢,但是一旦进入资本市场,不断地撬动杠杆,不断地合并企业,可以变得非常大。世界500强,95%是靠资本运作起来的,没有人靠自身增长,很难。如果你没有资本的思维,永远不可能成长为世界500强。

但是,在我们用金融和资本工具运作企业的时候,风险意识要特别的强。大家一定要清楚一点,杠杆是美丽的,但是杠杆也是很可怕的。

(3)模式,由产业自身经营变成产融结合。

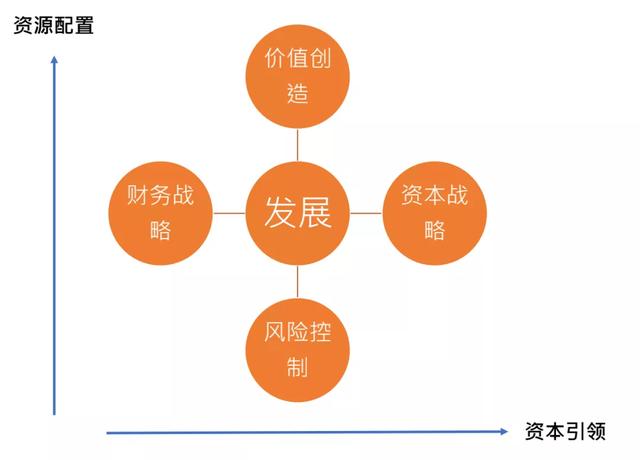

■ 发展模式

发展模式很简单,从财务战略一定要过渡到资本战略,但是价值创造要把控好风险。原来企业的整体发展是资源配置型,企业家有100万现金,有100个人的团队,有100万的固定资产,应该把这100个人分到什么产业,分到什么产品等等,是资源的配置。

企业一旦做到资本化,一定要注意资本引领。资本引领就是所有的思维、所有的战略、包括财务配置,都按照资本化的模式去运作。“以资本为引领,发展壮大我的企业”。

第二步,从资本到价值

■ 企业做资本化,容易遇到什么难题?

(1)创新企业最难融资。很多创新企业是轻资产运作的企业,都是无形资产,比如人、知识产权,很难资产化,怎么估值?

(2)怎么持续创造价值。利润增长如何保证,宏观环境是不是友好,现在适合不适合做资本化,应该追求利润还是应该追求价值,很多的因素都会或多或少影响到企业资本化的路程。

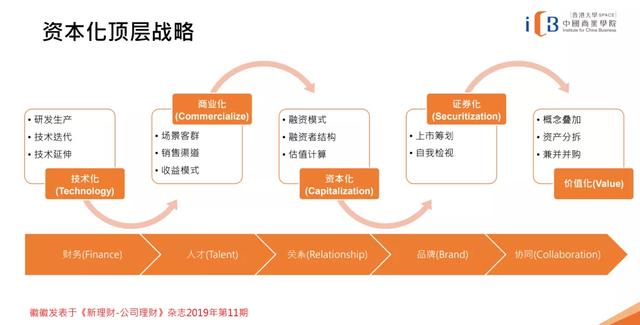

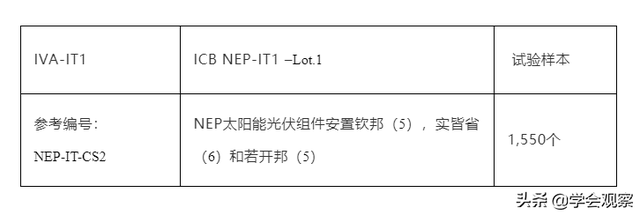

■ “企业资本化顶层战略”

李徽徽先生在港大ICB的金融与商业管理(FBM)及财务(CFIM)课程中,把企业的资本化分成五个阶段:一技术化,二商业化,三资本化,四证券化,五价值化。

“企业资本化顶层战略”

2019年发表于财政部相关核心期刊

(1)技术化,对于企业来说,技术有多么牛、有多少专利都不是重点,这些技术是否能解决这个行业的核心痛点才是关键。

(2)商业化,是否有市场,盈利模式是什么?

(3)资本化,资本化就是A轮融资,B轮融资,C轮融资,融资结构。做融资资本化的时候,要先重新搭建企业的股权架构,保证创始人团队、员工持股平台不会被稀释。

(4)证券化,也就是上市筹划。

(5)价值化,最后做得就是市值管理,通过兼并和并购等方面实现。

■ 企业价值如何创造?

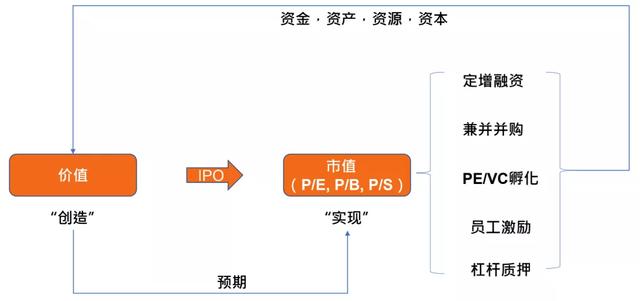

由上图可知,企业价值是企业有形资产和无形资产价值资产的市场评价,与企业自由现金流正相关,是按照资本结构、无风险利率和风险溢价来估算。

无风险利率一般用什么?10年期国债利率,我们称之为所有资产定价的锚。看股市会不会涨,只要看10年期国债利率。10年期国债利率如果往上走的话,资产就会贬值。

通胀一上来,国家会不会开始加息?很多企业要预防这个。所以说,如果我们看所有的风险资产,包括企业价值,无风险利率是非常关键的。

第三步,从价值到市值

我们经常说这个公司值多少钱,其实指的就是市值。很多人炒股,炒的也是市值。

从价值到市值,一般通过二级市场可以体现出来。二级市场是流动性的,而且是公开透明的。二级市场估值有P/E,P/B和P/S,市盈率,市净率,市销率。市销率在2-4倍是比较合理的。

以下是我们常用的企业估值方法。上市后,一般会通过这几个方面实现企业股价的操盘,使股价不断地往上走。

(1)定增融资,很多上市公司都会做定增,定增的价值是低于市场价格差不多20%-30%左右。

(2)通过兼并并购做重组,使整个企业的市值越来越大。

(3)通过PE和VC的孵化,一些创新企业做分拆上市。

(4)也可以通过员工激励、杠杆质押,实现整个企业市值的管理,实现整个企业股本的加大。

■ 美国SPAC上市

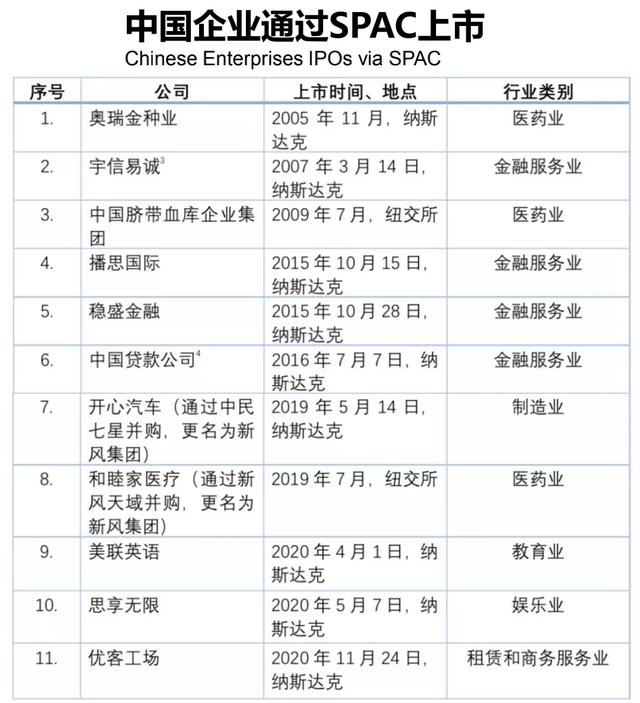

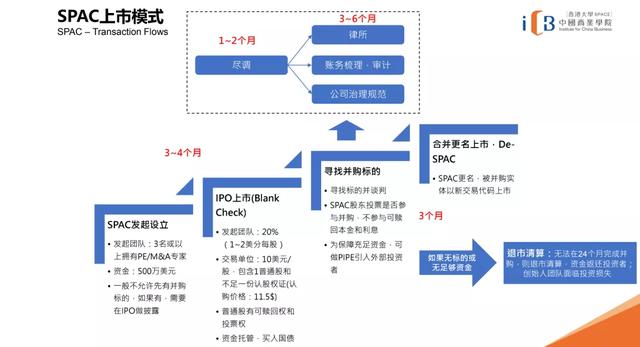

SPAC和借壳上市有点类似,但是它反向的。借壳上市是在上市公司里面先找一个壳,再用反向并购法,实现上市。SPAC上市是先造壳,把这个壳上了市后再反向并购资产,实现上市。

这是美国资本市场特别创新的一点,在中国是不行的。美国资本市场允许空壳公司上市,贾跃亭的FF汽车在美国上市就是用的SPAC。如果没有SPAC机制,很多公司没有办法实现上市。

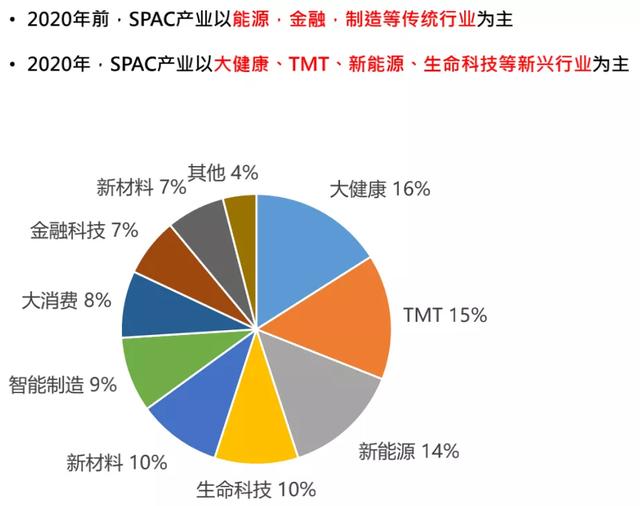

前几年用SPAC上市的以能源、金融、制造等传统行业为主,最近几年越来越多新产业通过SPAC上市。去年SPAC最火,因为疫情的关系很多公司遇到了上市困难,大家通过创新的方式进行上市。今年一季度美国IPO的数量80%都是用SPAC上市。

SPAC行业分布图

下图为SPAC上市模式,分四个阶段:

需要注意的是,SPAC壳公司在美国市场只能存在24个月。如果两年没有找到小蜗牛,最后要清算,钱全部返回给股东。如果找到小蜗牛,SPAC壳公司会改名变成上市公司。SPAC壳在哪儿上市,主体也在哪儿。假如SPAC壳在纳斯达克上市,那最后的公司上市主体也在纳斯达克,但纽约主板和纳斯达克板都承认。

这是一种创新的方式。目前SPAC只有美国市场可以做,香港市场可能8、9月份开始,新加坡市场6月份。不过,美国证监会已经开始对SPAC进行调查,巴菲特的股东大会上芒格对SPAC机制也做出了批评,时间窗口不会太长。

身处中国经济与金融行业发展迅猛的年代,市场对企业资本运营也提出了更高的要求。企业管理者需要深度学习“企业资本运营模型”,通过产融结合实现企业价值最大化,推动企业走上非线性快速增长的轨道。

评论