Crypto Briefing:一文读懂 Zapper Finance 及其 DeFi 投资分析平台

免责声明:本文旨在传递更多市场信息,不构成任何投资建议。文章仅代表作者观点,不代表火星财经官方立场。

小编:记得关注哦

来源:链闻独家

原文标题:Crypto Briefing:一文读懂 Zapper Finance 及其 DeFi 投资分析平台

撰文:Ashwath Balakrishnan、Liam Kelly

翻译:卢江飞 Crypto Briefing 授权链闻翻译并发表中文版本

重点内容概述

- Zapper 诞生于 2019 年的一场黑客马拉松,如今已经发展成为 DeFi 投资者最常用的工具之一;

- Zapper 不仅可以帮助用户追踪自己持有的加密资产,还能让用户对新的市场走势迅速做出反应;

- 得益于不断发展的社区,以及最近获得 MetaCartel 的投资,让 Zapper 可以接触到一些最先进和优秀的加密技术人才。

如今,DeFi 和加密技术成熟度正在不断提升,一些聚合服务平台和顶级设计团队实施了大量措施来确保用户能获得友好交互,同时他们也渴望能尽快将自己的产品覆盖到这个快速发展利基市场中的每一个部分——Zapper Finance 就是其中之一,该公司诞生于 2019 年的一场黑客马拉松,现在已经成为 DeFi 和加密技术领域里的一匹黑马。

DeFi 领域里的每个人都在追逐最佳「收成」(the best yields),因此对于 Zapper Finance 来说,现在迎来了全新的 Yield Farming (收益耕作)热潮,由于 DeFi 收益率每天都会发生变化,因此也让 Zapper Finance 有了用武之地,更是成为许多 Yield Farmer (收益耕作者)的必备工具。

本文将深入研究 Zapper Finance,包括其功能、工作原理、以及该项目背后团队和蓬勃发展的社区。

什么是 Zapper Finance?

如果你对以太坊技术知识一无所知,或者也不知道各去中心化金融协议是如何工作的,那么可能不太容易理解 DeFi。但是,这个问题其实可以解决——Zapper Finance 不仅有效简化了流动资金池投资,而且还为用户开发出一套投资组合追踪工具。

与另一款 DeFi 产品 Furucombo 有些类似,Zapper Finance 的目标是要让那些「技术水平不太高」的人也能获得 DeFi 福祉。事实上,并不是人每个人都有足够的知识储备去了解非托管金融领域里的细微差别,因此想要让 DeFi 服务触及到更广泛的受众群体,就迫切需要一种能够把「复杂问题简单化」的工具。

Zapper Finance 的一个核心功能,就是可以让 DeFi 用户一键进入和退出流动资金池。作为一个快速增长的利基市场,假如 DeFi 想要扩大规模并满足更多人的需求,创建易于使用的流动资金池是必不可少的。

资料来源:Zapper Fi

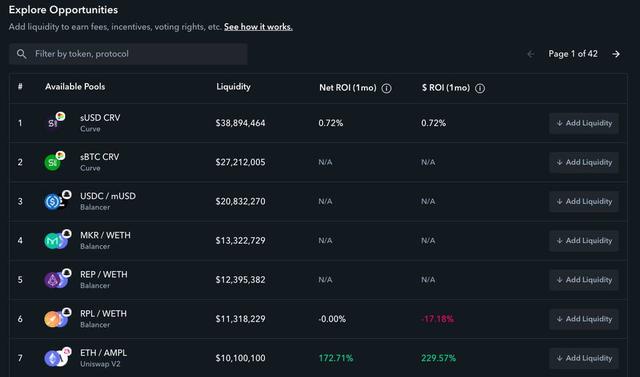

使用 Zapper Fi,就能无缝「注入」或「取出」 Uniswap、Curve Finance 和 Balancer 上的流动性池,后续他们还将添加对 Opyn,、Shell Protocol、以及 FutureSwap 等流动性池的支持。使用 Zapper Fi 的优势在于,用户可以将 ETH 或 ERC-20 代币直接兑换成不同流动池中所需的代币,从而省去了预先兑换持有资产的繁琐过程。

以下是使用 Zapper Fi 将资金存入流动性池中的流程示例:

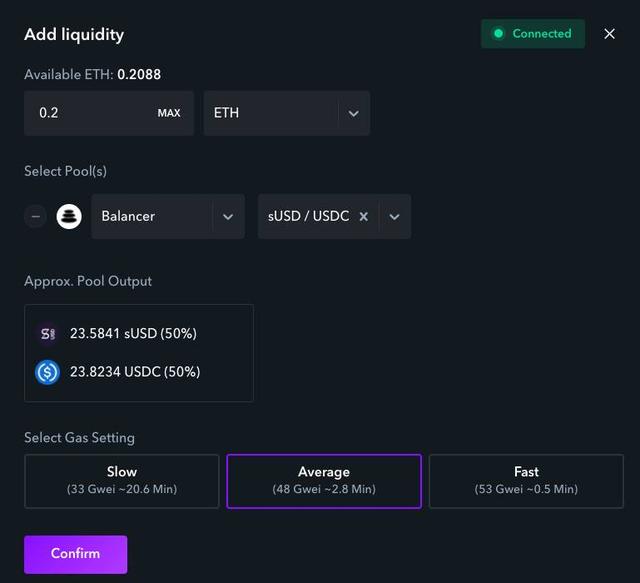

- 假如某人只持有 ETH 代币,但他 / 她想在 Balancer 按「50-50」分配比例的 sUSD / USDC 资金池中投入流动性资金;

- 如果没有 Zapper Fi 工具,资金投入需要将一半 ETH 兑换成 sUSD 代币,再将另一半 ETH 兑换成 USDC 代币;

- 假如该用户希望将 0.2 ETH (按照 1 ETH=238 美元汇率计算,0.2 ETH 约为 47.6 美元)存入到 Balancer 按「50-50」分配比例的 sUSD / USDC 资金池中,使用 Zapper Fi 工具,会是什么样呢?

- Zapper Fi 启动,将该用户的 0.2 ETH 一分为二,每部分都是 23.8 美元,然后变成价值为 23.8 美元的 USDC 和价值 23.8 美元的 sUSD,此时 Zapper Fi 会从该用户地址中将这两笔钱兑换的代币存入到 Balancer 的流动性池中,再将 Balancer 流动池内的代币记入同一地址。

资料来源:Zapper Fi

在上述示例操作中,如果以太坊平均 gas 费用可以维持在 46 gwei 的话,该用户只需要支付价值约 5.08 美元的费用,但如果不使用 Zapper Fi,该用户至少需要支付 7-10 美元的费用。

上图:按照上述示例流程在 Balancer 上增加流动性所需支付的 5.08 交易费用。

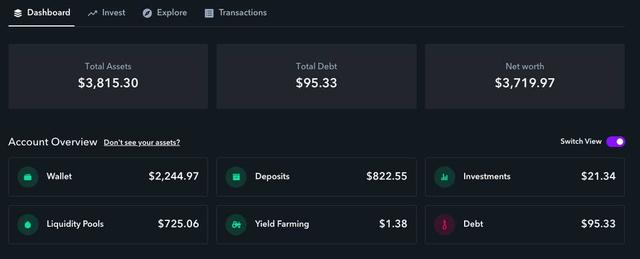

除了让用户不再处理繁琐的货币兑换工作之外,Zapper Fi 其实还有其他功能,其中最值得一提的就是其便捷的分析平台 Zapper Fi Dashboard,甚至那些直接与流动性资金池进行交互的用户也可以使用(如下图所示)。

区块浏览器通常只能显示一个地址交易,诸如 EtherScan 之类的工具可能稍微强大一点,可以显示用户持股量,但是所有这些工具都无法与 Zapper Fi 的分析平台相媲美。

Zapper Fi 的信息分析平台可以追踪每个地址活动,而且还将活动划分为了六大类,分别是:

- 钱包持有量;

- 投资情况;

- 流动资金池;

- 债务;

- 收益深耕(Yield Farming);

- 存款。

这样一来,用户就可以轻松浏览自己的投资组合,并通过一个分配表进行扩充投资,该分配表还能够向用户显示了他们在每个类别中拥有的资金占总投资资金的百分比。

资料来源:Zapper Fi

哪些产品能与 Zapper Fiance 竞争?

当 DeFi Zap 和 DeFi Snap 合并时,Zapper Fi 诞生了。在当前情况下,Zapper Fi 可以将流动性池中的资金流入和流出操作归集到一个平台上执行,因此 Zapper Fi 很快便成为 DeFi 领域里最受用户推崇的投资组合分析工具之一。

不过,DeFi 市场里还有没有其他产品可以与 Zapper Fi 相媲美呢?下面就让我们一起来看看:

- Pools.fyi 是一个可以显示流动性资金池相关信息的界面,还能把户链接到协议的前端,允许他们更轻松的增加或减少投入的流动性(资金)。不过,Pools.fyi 并没有 Zapper Fi 所具备的原生流动性供应功能;

- 在分析功能方面,与 Zapper Fi 有相似功能的还有 DeBank 和 MyDeFi。

- Zerion 是一个支持原生分析平台来追踪 DeFi 投资组合的平台,它可能是 Zapper Fi 真正的竞争对手。与 Zapper Fi 一样,用户在 Zerion 平台上也能直接进入和退出 Uniswap 和 Bancor 上的流动性池。不仅如此,Zerion 的服务范围并不局限在流动性上,通过与 0x、,Maker 和 Compound 集成,Zerion 的用户可以选择从单个平台借出资金、贷款或交换资产。

资料来源:Zerion

不过,Zapper Fi 与竞争对手相比又有哪些与众不同之处呢?

尽管 Zerion 提供的功能似乎更多一些,并且能让用户能在「一个屋顶下」获取全套 DeFi 服务,但它仍然存在不足之处。Zerion 仅支持在 Maker 和 Compound 上借用资金,而借出资金只能通过 Compound 来实现。正是因为有这些不足之处,才让 Aave「有机可乘」,目前 Aave 已成为 Compound 和 Maker 的最强大竞争对手。

现阶段,DeFi 贷款人总是会去 iEarn Finance 和 RAY by Staked 上查询、了解利率信息,但是这些平台的短板在于资产交换,而资产交换其实才是 DeFi 领域里最关键、最有意义的一个服务功能。在这种情况下,DeFi 贷款人就不得不通过 0x 获取支持,0x 是一个 DeFi 流动性聚合器,可以拆分交易并从各种 DEX 中获取流动性。

Zapper Fi 采用了更为精致的方法,不仅专注于一个细分市场,而且在这个细分市场里做的很棒!

Zerion 支持 Uniswap 和 Bancor 两个流动性池,而 Zapper Fi 却集成了 Uniswap、Balancer 和 Curve——这三个流动性最好的自动化做市商(AMM)。不仅如此,Zapper FI 还进一步强化了功能,用户无需离开平台就能对激励池执行操作。举个例子:

Ampleforth 在 Uniswap 上的 AMPL-WETH 激励池要求流动性提供者首先在 Uniswap 上存入等量的 AMPL 和 ETH / WETH,然后才能将 Uniswap 流动性池内的相应的代币锁定在 Ampleforth 的 Geyser / Beehive 程序中。而在 Zapper Fi 上,整个过程可以一键完成,这意味着 Zapper Fi 不仅能让用户访问更多流动性池,还大幅减少了用户在激励池中添加代币的繁琐操作。

此外,Zapper Fi 预计很快就能支持 Compound 和 Aave,由此可见 Zapper Fi 并不总是只关注个别细分领域,而是会循序渐进,逐步推动业务集成。虽然这个过程可能比较缓慢,但从安全角度来看,逐步集成 DeFi 协议是可靠且有意义的。

Zapper Fi 另一个产品优势就是可以节省交易成本,目前市场上还没有一个同类产品能像 Zapper Fi 这样轻松将资金转换成为流动资金池所需的代币。除非用户已经持有了所需代币并且能够直接向流动性池内注入资金,否则 Zapper Fi 绝对算得上是一个更流畅、更经济实惠的选择。

潜在缺点

需要注意的是,Zapper Fi 现在仅专注于一个细分市场,即流动性供给,这意味着该产品可能无法吸引更广泛的 DeFi 用户。虽然流动性供给是当前 DeFi 活动中的核心领域之一,但其他领域(例如货币市场和合成资产)也正在迅速扩展。另外,与 Furucombo 一样,Zapper 是一款 DeFi 产品——而非 Def 协议,这意味着即使 ZapperFi 是完全非托管的,也无法实现真正的去中心化管理。

但即便存在这些问题,我们似乎也很难在 Zapper Fi 上看到真正的缺陷,因为它即不需要权衡去中心化和效率,也不必过于担心安全性。

Zapper Finance 团队和社区

自从 Zapper Fi 产品出现之后,DeFi 社区似乎为之一振,尤其是在 Yield Farming 热潮出现之后,拥有一个支持如此多可变代币投资组合的工具显然非常有用。而且,用户可以在一个分析平台上查看哪些投资组合的收益率最高,但如果能让用户「一键兑现」那就更好了!

尽管市场上又不少新出现的一站式 DeFi 商店,但 Zapper Fi 已经组建了规模最大、时间最久的社区,人们可以在 Twitter、Telegram 和 Discord 上轻松了解许多有关社区的信息,不少加密行业从业者也为 Zapper 项目做了大量贡献。正是基于这些合作,也让人们可以更好地窥见 DeFi 和以太坊社区之间的相互联系。

Zapper Finance 项目三位联合创始人分别是:Seb Audet、Suhail Gangji 和 Nodar Janashia,他们在 UX 设计、加密技术开发、以及财务管理方面拥有丰富经验和强大的工作背景。

在创立 Zapper Finance 之前,Seb Audet 构建了 DeFi Snap,该分析平台能让用户可以在一个简单的界面上查看自己的全部 DeFi 活动。Suhail Gangji 和 Nodar Janashia 联合创建了 DeFi Zap,这是一款与 DeFi Snap 类似的产品,允许用户创建捆绑交易,还能同时与多个智能合约进行交互。用户只需回答几个和投资有关的个人评估问题,之后 DeFi Zap 就能为其创建用来表达加密货币投资情绪的「 zaps」。

2019 年 11 月,DeFi Zap 团队在 Kyber 的 DeFi Hackathon 黑客马拉松比赛中获得了最高奖,还赢得了价值 5,000 美元的 KNC 代币。后来,Nodar Janashia 推出了一个名为「DeFi tutorials」的培训项目,并在此过程中遇到了许多志趣相投的人,最终他招募了两个人:Dipesh Sukhani (现为新加坡 1x.exchange 的区块链开发者)和 Tosh Sharma。

2020 年 7 月初,加密风险投资集团 MetaCartel Ventures 对 Zapper 投资了 50,000 美元。毫无疑问,这笔最新注资将进一步推动 Zapper Fi 项目发展,同时 Nodar Janashia 也表示计划利用这笔资金扩大团队规模,招募行业中最好的架构师和研究人员,或是探索更多合作机会。 据悉,在赢得黑客马拉松比赛之后,Zapper 其实曾获得 MetaCartel Ventures 的小额资助以维持项目正常运转,就是在该风投的帮助下,让 Nodar Janashia 获得了不少人脉,并吸引了加密行业其他知名人士为该项目做出贡献,包括:

- RabbitHole 创始人 Brian Flynn 为 Zapper Fi 提供了设计帮助;

- 普华永道瑞士公司高级软件工程师 Pavel Svitek 为 Zapper Fi 优化了源代码。

未来发展

尽管加密市场上出现了一批竞争对手,但鉴于 Zapper 自身也在不断前进,完全淘汰这个平台显然是非常困难的。随着 MetaCartel Ventures 加大了对该项目的投入,Zapper 团队最近又添加了更多新产品功能。

随着 DeFi 行业的蓬勃发展,Zapper 等项目的未来前景显然会非常乐观。

来源链接:cryptobriefing.com

评论