年营收超10亿,一碗麻辣烫撑起一个IPO

杨国福麻辣烫的IPO,只是2022年连锁餐饮上市热潮的冰山一角。

文丨王满华

来源丨投中网

2月22日晚间,上海杨国福企业管理(集团)股份有限公司(以下简称“杨国福”)向港交所提交上市申请书,中信建投国际为其独家保荐人。如顺利上市,杨国福将成为“麻辣烫第一股”。

而在此之前,绝味食品刚刚于1月29日发布公告称,旗下网聚资本参股公司和府捞面拟实施境外上市计划,打算冲刺“面馆第一股”。此外,老乡鸡、乡村基、绿茶等也在近期宣布了上市计划。截至目前,已有9家连锁餐饮企业正在排队IPO。

因为行业特性,过去很长一段时间,“不差钱”的餐饮企业对资本的兴趣不高,且受审核制度和商业模式限制,登陆二级市场的品牌更是屈指可数。而如今,一级市场消费投资遇冷,呷哺呷哺、海底捞等上市公司股价暴跌。在此背景下,曾经远离资本的连锁餐饮品牌们,为何突然扎堆IPO?上市之后,这些企业又将面临怎样的难题?

草根夫妻19年开店近6000家,即将收获一个IPO

杨国福麻辣烫的背后,是一对东北"草根"夫妻。

70后的杨国福出生在黑龙江哈尔滨市的一个小县城,因家境贫寒,其在15岁就辍学打工,早年间曾放过羊、养过猪、开过小卖部,还在建筑工地收过水泥袋子。

2000年,靠在街边摆摊为生的杨国福偶然发现一家名为“华辰快餐”的麻辣烫店生意异常火爆。但在品尝之后,杨国福意识到,好吃是好吃,但正宗的川味麻辣烫由于口味偏重,并不适合所有本地人。于是,他萌生了一个大胆的想法——做适合北方人口味的麻辣烫底料。

随后,在妻子的支持下,杨国福经历了几番开张又停业,终于研制出了独特的底料配方,并于2003年在哈尔滨永和街开出第一家门店,取名“杨记麻辣烫”,也就是“杨国福麻辣烫”的前身。2006年,杨国福麻辣烫正式对外开放加盟,仅一年时间,就在黑龙江省开出500家加盟店,并在内蒙古开设了第一家省外加盟店。

但随着规模的不断扩大,加盟模式的弊端开始凸显。首当其冲的就是松散的组织机构和公司混乱的管理导致加盟店不受管控,产品口味和品牌严重受损。2010年,杨国福决定停止加盟,进行整顿。在这过程中,他重新设计了视觉形象,提出了标准化、快餐式麻辣烫的概念。2012年,重整之后的杨国福继续攻城略地,加盟店数量迅速突破800家,并成功走出东三省。

据招股书内容显示,截至2021年9月30日,杨国福品牌旗下共有5783家餐厅,包含位于上海的3家自营餐厅,5759家在中国大陆的加盟餐厅,以及布局在澳大利亚、加拿大、韩国、美国、日本和新加坡的21家海外加盟餐厅。

成立至今,杨国福从未对外融资,仍由杨氏家族绝对控股。

IPO前,杨国福、朱冬波夫妻分别持有公司38.79%的股份,二人之子杨兴宇持股19.39%,此外,上海福果果和上海圣恩福则持有公司1.94%和1.09%的股份,上述两家公司分别为杨国福的员工激励平台和第三方管理伙伴负责人激励平台。

“麻辣烫一哥”,年入超10亿

成立19年,杨国福在中国麻辣烫市场已经坐稳“一哥”的宝座。

公开数据显示,截至目前,我国共有麻辣烫相关企业17.66万家,其中,2019-2021年,麻辣烫相关企业注册量分别达到4.39万家、3.49万家和3.72万家。

而根据弗若斯特沙利文数据,截至2020年12月31日,按年度或截至该日期的收入、商品交易总额以及餐厅数量计算,杨国福在中国麻辣烫市场中排名第一。与此同时,按截至2020年12月31日的商品交易总额及餐厅数量计算,其在中国中式快餐市场中亦排名第一。

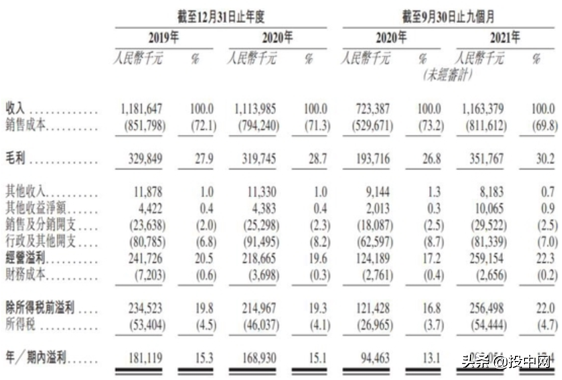

财务数据方面,招股书显示,2019年、2020年及2021年前九个月,杨国福收入分别为11.82亿元、11.14亿元和11.63亿元,同期利润分别为1.81亿元、1.69亿元和2.02亿元。

此外,杨国福的毛利率也在三年间持续增长,由2019年的27.9%增加至2020年的28.7%,去年前三季度,其毛利率已升至30.2%。根据招股书,主要原因是加盟餐厅业务线的毛利率增加,而该数字的增长则源于四川工厂的产量增加、新自产货品的销量增加以及成本控制。

从收入结构来看,加盟餐厅收入为公司主要收入来源,2021年前九个月,该项目收入占公司总收入的94.3%,而加盟餐厅产生的收入主要来自向加盟商收取的加盟费、系统维护费和销售统一采购货品。

不过,在带来收益的同时,连锁加盟模式下的食品安全隐忧问题也在凸显。

2021年7月份,广东省市场监管部门在对深圳市杨国福麻辣烫店检查后,发现存在汤料问题等一系列食品安全问题,并进行5万元罚款等处罚。随后,全国11个市场监管部门对其辖区内的3323家杨国福麻辣烫检查时,有841家门店被下令整改,5家店被警告。

2022年1月15日,北京消协在官方微信公众号发文称,北京开展食品安全大检查以来,杨国福麻辣烫存在食品安全问题的门店数量达到17家,位居第三位。

对此,杨国福也在招股书中提示到:如果公司无法维持和发展与加盟商的关系,或未能监督和控制加盟餐厅的运营,则会对业务、财务状况、声誉和经营业绩造成重大不利影响。

值得一提的是,自去年开始,杨国福也在试水零售业务,试图拓宽自己的营收结构。2021年年初,其天猫官方旗舰店正式上线,并推出自热麻辣烫、自热大火锅以及火锅底料等多个产品。截至2021年9月30日,杨国福旗下零售商品的SKU已达到16个。

根据招股书,杨国福本次IPO所募集的资金将用于升级生产设施和信息技术系统、加强供应链能力、提高研发能力和在国内外市场的餐厅网络拓展计划拨资等。

连锁餐饮扎堆上市,争夺细分赛道“第一股”

杨国福麻辣烫的IPO,只是2022年连锁餐饮上市热潮的冰山一角。

据不完全统计,自2022年以来,已有包括杨国福、老乡鸡、乡村基和府捞面等在内的6家连锁餐饮企业更新或宣布了上市计划,加上去年下半年传出上市计划的捞王、绿茶餐厅和老娘舅,截至目前,已有9家餐饮企业排队IPO。

如上市顺利,杨国福、和府捞面、捞王等都有望成为细分赛道“第一股”。

但值得关注的是,中国餐饮行业的资本化程度极低,截至目前,我国登陆二级市场的餐饮企业数量仅为21家。已经上市的企业中,连锁火锅品牌呷哺呷哺的股价从2020年2月的最高27.15港元跌至如今的5.10港元,跌幅超80%;海底捞也在过去两年间迎来关店潮,并在2021年出现上市以来首次年度亏损,一年市值蒸发了超3500亿港元。

与此同时,一级市场对于餐饮的投资热情也在降温,此前备受资本追捧的超级文和友、墨茉点心局等品牌也相继传出关店、裁员消息。

在此背景下,杨国福们为何突然选择扎堆上市?结合多位业内人士观点,原因大致有三:

第一,政策的利好,过去A股实行审核制,对于上市企业的要求十分严格,而餐饮行业本身存在财务规范性较差、工作人员流动性大,社保稳定性差等问题。但随着注册制的推行,行业规范性不断提升,餐饮企业的上市难度大幅降低。

第二,受疫情影响,让过去“不差钱”的餐饮企业纷纷陷入亏损困境,现金流一度受到威胁,餐饮企业也试图通过上市获取更多的资金,来弥补疫情带来的损失。

第三,从企业发展角度,餐饮品牌发展到一定阶段就会寻求标准化、连锁化、规模化,上市之后,资本市场不但能够提供大量的资金做支撑,还能在提升品牌影响力、吸引人才、资源对接等方面提供助力。

除此之外,有专注消费行业的投资人告诉投中网:“此次寻求上市的企业中,不少背后都有资本的支持,受基金期限影响,不排除有股东寻求退出的需求。”

上市并非终点。与其他行业相比,餐饮行业本身门槛低、可复制性强,但同时也是一个极其复杂的生意,且竞争者众多。

乡村基负责人曾在公司折戟美股时反思道:“企业上市后基本都会遭遇一个魔咒,几乎所有的上市公司头一年拿到钱后,都是高歌猛进,这背离了餐饮行业及自身发展正常的节奏。”

吉祥馄饨创始人张彪在接受投中网独家专访时也曾提到:“餐饮本身是一个慢活,需要精工细做,讲究长期收益,但资本恰恰相反,它要求快,发展越快、规模越大、退出就越顺畅。”

当下,如何在资本的诱惑下保证清醒,也是所有餐企需要面临的重大课题。

评论