大国竞争的另一个战场:大宗商品供应链 | 宁南山

关注风云之声

提升思维层次

导读

供应链是一个国家产业活动的输入, 尤其是中国这样的世界制造工厂,全球数一数二的经济大国,经济要运转起来,是需要巨量的供应链商品输入 的。 保证中国的供应链安全,需要从庞大的市场需求、先进的技术、上游 资源产能控制、专业的供应链金融和服务、以及强大的舰队这几方面来完成。

注:风云之声内容可以通过语音播放啦!读者们可下载 讯飞有声APP ,听公众号,查找“风云之声”,即可在线收听~

供应链是一个国家产业活动的输入,古代行军打仗都知道兵马未动粮草先行,而现代经济活动其实是类似的。一个国家,尤其是中国这样的世界制造工厂,全球数一数二的经济大国,经济要运转起来,是需要巨量的供应链商品输入的。

2018年4月爆发的中兴事件,是美国人对中国从上到下的一次警醒,极大的刺激了中国各行各业的公司重视供应链安全,我仔细的看过各个产业尤其是半导体和电子产业公司在其后参加的各种行业论坛,国产化和自主替代是绝对的主题,另外各个主要的半导体公司包括华为,中兴,兆易创新等均增加了研发费用的比例,这说明全行业已经充分的重视起来了。

实际上从2018年开始,尤其是2019年5月的华为事件爆发以来,中国关键科技行业的龙头企业受到了极大的支持。

关于中兴和华为,涉及到的ICT产业的供应链安全问题,芯片,EDA工具,操作系统和软件生态,网上已经讨论很多了,今天本文探讨下,从ICT产业跳出来,更高的角度看中国的供应链安全的情况。

如果我们把一个国家经济活动的主要输入商品都列出来,可以称之为大宗商品。

什么是大宗商品的具体定义呢?

大宗商品指同质化、可交易、被广泛作为工业基础原材料的商品。

以中国大宗商品价格指数为例,包括以下类别,总共9大类26种商品。

1:能源:煤炭,原油,天然气

2:钢材

3:矿产品:铁矿石,铜精矿,铝土矿,铅矿,锌矿

4:有色金属:铜,铝,铅,锌

5:橡胶:天然橡胶,合成橡胶

6:农产品:玉米,稻谷,小麦,大豆,棉花

7:牲畜:猪,牛,羊

8:油料油脂:大豆(榨油用),棕榈油(非榨油用)

9:食糖

非常明显,大宗商品是一个国家经济活动的输入量。

对于其中一些关系到中国老百姓生命安全和营养健康的重要大宗商品,主要是农产品+牲畜,中国高度强调自给自足,农产品里面除了大豆需要大规模的进口之外,其他的产品都强调自产化,以保障中国的粮食安全。

这次中美贸易战,农产品就非常明显的以大豆为双方攻防的核心,原因也不奇怪,大豆是中国唯一的不能自足,或者说唯一的自给率非常低的大宗农产品,需要大量进口。

除了农产品以外,在能源和金属资源上,由于这是完全的不可再生的自然资源,中国就没有办法完全在本土开采了。

以能源为例,煤炭,石油,天然气三大项,中国只有煤炭的储量非常丰富,目前探明储量已经高达万亿吨以上,而且还在不断发现新的储量,而2018年中国煤炭产量为36.8亿吨,可以中国开采很长时间,但是石油和天然气两个大项中国就非常缺乏。

这也是我国中石油,中海油,中石化,中化集团等企业在全球各大规模的获取海外油气资源产区开采权的原因,同时也是我国领导人出访一定会选择全球的石油和天然气大国的原因,从中亚的油气管线,到巴基斯坦的瓜达尔港,以及这些年中国和西方在苏丹,伊朗,委内瑞拉等国的交锋,石油为核心的能源占了非常大的考虑。

另外就是金属矿产资源,中国的大金属品种资源并不丰富。按照 USGS(美国地质勘探局) 的储量数据统计显示,中国小金属资源充沛,类似铋,钨,钼,稀土,锑,锗等,全球范围内来看,中国储量极其丰富。但是中国在大品种资源(铜、铝、锌,铁矿石)储量却算不上“极为丰富”。

请注意,铜铝铁锌是四大金属矿产资源,是中国的主要需求矿产。

下图来自美国地质勘探局的铁矿石年度报告2019版本, 我们可以看到全球的铁金属储量,澳大利亚世界第一240亿吨,然后是巴西170亿吨,俄罗斯第三140亿吨。

中国作为大国,当然储量不会太差,也有69亿吨,排在世界第四位。但是比起前三名就差太多了,只占全球的8%多一点,同时矿的品质也比不上澳大利亚和巴西。更何况中国每年的粗钢产量占了全球的50%左右,需求量极大,是完全没有办法自给的。

数据来自美国地质勘探局的《矿产资源摘要2019》

https://prd-wret.s3-us-west-2.amazonaws.com/assets/palladium/production/atoms/files/mcs2019_all.pdf

我们再看铜金属资源,全球储量智利最多有1.7亿吨,澳大利亚第二为8800万吨,秘鲁世界第三有8300万吨,全球总共8.3亿吨的储量,中国只有2600万吨,只占不到4%。

当然,中国作为一个大国,2600万吨也可以排在第八位了。

由于大宗商品存在的资源集中,价格存在变化周期的特点,因此对供应链的控制权变得非常重要,可以决定企业的生死,甚至还可以关系到一个国家,一个地区的经济走势。

在过去的十几年,中国的钢铁企业就曾经因为铁矿石的价格,和淡水河谷,力拓,必和必拓等矿业巨头进行了反复的较量。

2003年中国首次超过日本,成为全球最大的铁矿石进口国,这极大的撼动了全球铁矿石市场。全球一年一签的铁矿石长期协议价格本来处于多年波动不大的局面,但是中国的出现让全球矿业巨头发现了巨大的机会。

由于中国各大钢铁企业集中度不高,没有形成统一的局面,导致在对外谈判中处于弱势地位,2003年开始中国钢铁公司购买国外铁矿石的价格就连年猛涨。

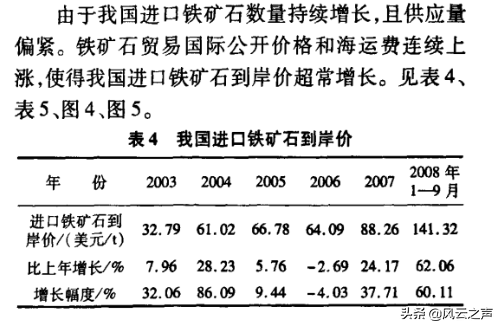

下图来自《金属矿山》2009年第1期,中国钢铁工业协会发表的文章里面的数据,可以看出我国铁矿石到岸价格从2003年之后出现了超常规的大幅度增长。2003年还是32.79美元,2008年1-9月就超过了140美元。

2009年,中国当时最大的财经新闻之一,就是胡士泰被逮捕事件,北京大学历史系毕业,后来取得了澳大利亚国籍的胡士泰,担任了澳洲矿业巨头力拓的驻上海首席代表,和中国钢铁企业进行价格谈判。

他利用了由于中国钢铁企业各自为阵的局面,一方面利用中国钢企急于争抢铁矿石进口资源的心理,从中国钢企收取商业贿赂,保证给这些钢企供货,经过法院审理查明收受人民币贿赂646万余元;一方面又使用利诱等各种不正当手段,通过吃喝玩乐等方式,运用自己中国人的面孔获取信任,获取了大量中国钢铁企业的商业机密,涉嫌侵犯商业秘密罪,造成力拓在和中国钢企长协价格谈判时,处于绝对有利的位置,严重的损害了中国钢铁企业的利益,给中国企业造成了巨大的损失。

根据法院的判决书,其中仅2009年中国20余家企业多支出预付款10.18亿元,仅下半年的利息损失即达人民币1170.3万余元。

2010年3月29日,上海一中院做出一审判决,分别以非国家工作人员受贿罪、侵犯商业秘密罪,数罪并罚判处被告人胡士泰有期徒刑十年,并处没收财产和罚金人民币100万元。

中国网络上有胡士泰让中国损失了7000亿人民币的说法,其实这是不正确的,在法院的判决书里面,没有这样的认定文字。

铁矿石价格大涨是从2003年开始的,胡士泰在2009年被逮捕,中间2003-2008年总共六年的时间,以2007年为例,我国进口铁矿石3.83亿吨,当年铁矿石到岸价格为88.26美元,总进口金额大约为338亿美元,差不多2000亿人民币,这个已经是铁矿石暴涨之后的结果了。

同样的方法可以大概计算2003年-2008年的累计进口金额,总共一万多亿人民币,所以说中国损失7000亿,应该是把累计的涨价金额都算上了,但是这实际上是需求决定的。但是不管怎样,这涨价的部分已经是中国所有钢铁企业同期利润总额的两倍还多了。

当然了,由于中国去产能和市场饱和等因素,2011年以后铁矿石进口价格猛涨的局面暂时得到了缓解。

下图来自《矿产资源研究》2018年第1期《近年我国进口铁矿石的现状与分析》,尽管2017年进口铁矿石价格又上涨了20%以上,但是价格已经大大的低于了2011年超过160美元每吨的高峰期,因为中国的钢铁产能扩产高峰已经过去了,这几年处于去产能的状态。

不过这并不代表铁矿石涨价就彻底完结了,2019年以来中国进口铁矿石价格再次出现了大涨,所以博弈还远远没有结束。

对供应链的判断如此重要,不只是我国钢铁企业吃了大亏,连作为我国ICT企业领头羊的华为,也同样的吃过大亏。

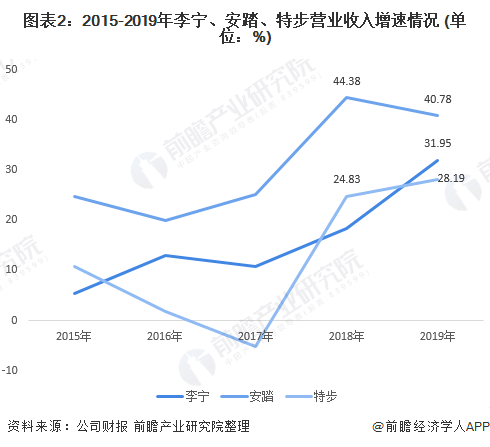

如果我们看华为历年的增长曲线,会发现在2016年华为的净利润近乎出现了零增长,当年华为的净利润为370.52亿人民币,比起2015年的369.1亿人民币仅仅增长了0.4%左右,这对于华为来说,是非常罕见的情况。

其背后的原因并不复杂,以手机为主体的华为消费者业务2016年营收达到了1760亿人民币,比上年的增量为469亿人民币。而以韩国的存储器为核心的对韩国采购金额,从2015年的大约147亿元增长到了2016年的311亿元,出现了超过100%的超常规增长,远远超过了消费者业务营收大约36%的增速,采购金额增量大约为164亿元人民币,差不多占了华为消费者业务收入增量的35%,大量的利润被侵蚀掉了,其背后的原因就是全球尤其是韩国存储器产品的疯狂涨价模式。由于华为手机部门的供应链对存储器涨价没有实现提前预判,导致了巨额的损失。

因此在可能会出现价格大幅波动的大宗商品市场,专业的供应链管理非常重要,而我国大部分的企业是缺乏这方面的能力的,存储器在芯片领域也算是大宗商品,即使是华为这样专业的全球化公司也吃了大亏。

大宗商品供应链管理的复杂化程度,2008年是一个比较典型的例子,2008年美国的次贷危机引爆全球金融危机,国内外大宗商品市场出现了猛烈的暴跌。

以铜单品为例,在当年下半年的短短五个多月内,伦敦铜 (LME) 报价从7月2日区间高点的每吨8904.5美元,暴跌至12月23日最低点的2825美元,跌幅高达68.3%。

这直接让不少中国不少大宗商品交易商直接倒闭,一家广州的铜矿贸易大型企业,其从南美进口、满载铜矿的货船还在太平洋上,公司就已破产。

然而多少有点遗憾的是,目前全球大宗商品的定价权,主要还是掌握在西方公司的手中,国际上,从事大宗商品供应链服务的最为著名公司就是瑞士嘉能可、瑞士摩科瑞、新加坡托克集团、瑞士维多,英国来宝五家知名企业,他们从事的主要大宗商品是:石油及其衍生品,金属,矿产三大项,来宝集团还涉及到农产品。

我们可以看到,这五家大宗商品供应链公司,其共同特点是规模都非常大,除了来宝以外,2018年其他四家的营收都在千亿美元以上,即使是来宝集团,其营收在2013年也有978.8亿美元之多,只不过后来营收急速下滑。

这些公司总部都设立在金融中心瑞士,新加坡和英国,但是创始人和股东背景却来源多样化。其中瑞士的嘉能可公司被认为是全球大宗商品交易的标杆企业。

那么中国有没有大宗商品供应链公司呢?当然有,在能源,农产品,金属矿产品三大类大宗商品中:

能源部分:国家队中国石油,中国石化,中国海洋石油,中国化工都在负责中国的石油+天然气的战略安全任务,中国本土的石油天然气产量在2015年达到峰值后,这几年处于下降的状态,但是与此同时中国几大国家队在海外的权益油气当量却在不断的上升,这是技术+工程能力换取资源的结果,下图来自《2017年国内外油气行业发展报告》,2017年中石油+中石化+中海油三巨头海外权益油气当量超过1.8亿吨,其中中石油一家公司到2018年海外权益油气当量就达到了9800万吨。

而在农产品部分,由于中国极度强调农产品的自给自足,除了大豆以外自给率都很高,另外中粮集团这个国家队也在积极的在海外寻找农产品控制权,上文中提到的全球供应链巨头之一的来宝集团(英国人创立的公司,总部最开始在香港,后来迁往伦敦),2014年其农业部分就出售给了中粮集团。

2014年中粮集团以15亿美元收购来宝集团农业业务51%的股权,又以12.9亿美元收购荷兰尼德拉公司51%股权项目,这两个项目是当时我国在农业领域对外投资最大的并购项目。

到2017年,中粮又相继收购了这两家公司(来宝农业和尼德拉)100%的股权,目前中美贸易战背景下,美国大豆进口减少,中国加大了对巴西和俄罗斯等国大豆的采购量,主要就是中粮集团负责,该公司从2016年开始就每年从巴西进口超过1000万吨大豆到中国。

另外一个就是金属矿产了,如本文前面的储量分析,中国是需要大量进口的,而这方面是中国的弱项,和油气资源有中石油,中石化,中海油,以及农产品基本可以自给自足,同时有中粮这个国家队不同,中国目前在金属矿产领域的国家队实力相对较弱,铜铁铅锌四大矿产,由于不像其他领域那样存在绝对控制力,这也是我国企业损失的重灾区,其中尤以铁矿石为甚,中国企业交了巨额的学费,除了前面的中国钢铁企业耗费巨资购买高额价格的铁矿石之外,中国的国家队在对外投资中,由于并购经验,国家大宗商品价格走势判断,国际法律等各方面的不足,也交了高额的学费。

中信集团是世界五百强,2019年的财富世界五百强里面排在世界第137位,然而该公司就因为一个澳大利亚的铁矿石项目损失惨重,极大的吞噬了公司的全球盈利。

2006年,中信股份前身中信泰富斥资4.15亿美元购得西澳Sino-Iron和BalmoralIron两个公司的全部股权,被称作中澳SINO铁矿项目。这两个公司分别拥有10亿吨磁铁矿开采权。这是当时中国最大的海外绿地投资,也是少有的中方100%控股的资源项目。

按计划,中信泰富对该项目的总投资为42亿美元,于2009年上半年投产。但由于工程建设难度和复杂度超出此前规划,最终投产时间比原计划推迟了4年。尽管中信从未向外界披露过中澳项目的成本核算,但业界人士以及分析师认为实际投资额大大超过预期。

投资成本不断攀升再加上当时全球铁矿石价格在2011年之后出现暴跌,直到2016年5月,中澳铁矿项目6条生产线的最后一条才进入调试,项目在此期间出现了亏损。

中信集团上市公司中信股份,对中澳铁矿项目的减值拨备,2014年为17.5亿美元,2015年为17亿美元,2016年的税后减值拨备也在8-10亿美元。

另外在2017年11月24日路透社的报道,澳大利亚的西澳大利亚州最高法院还对中澳铁矿项目(SINO)的专利案做出了判决,中信需向帕尔默的Mineralogy公司(中信的开采合资方)赔偿2亿澳元(约合人民币10亿元),此外还要在未来30年每年向Mineralogy支付2亿澳元(约合人民币10亿元)特许使用费。

当然,随着全球铁矿石价格在2019年回升,中信也从中得利,但以上可见,中国企业控制全球矿产资源的艰难和学费之高昂。

在铜矿领域,中国也有中国五矿,紫金矿业,江西铜业三巨头为首的国家队在全球找矿控制资源,但是总体也比较分散。

其中中国五矿在铜矿方面也有成功案例,2013年8月,嘉能可为规避因并购斯特拉塔带来的反垄断调查风险,不得不满足中国商务部的要求,向中国企业出售其旗下优质资产——位于秘鲁的拉斯邦巴斯(Las Bambas)铜矿,这座铜矿储量超过1000万吨。

2014年7月,由中国五矿集团公司所属五矿资源有限公司牵头组成的联合体正式接手秘鲁拉斯邦巴斯(LasBambas)特大铜矿,以70.05亿美元完成股权交割,从而实现了中国金属矿业史上的最大海外并购交易。

2016年3月,由中国五矿、中国国新、中信集团三家公司联合投资105亿美元的秘鲁邦巴斯铜矿建成投产后第一批装运的1万吨铜精矿如期抵达南京港。

当年7月,中国五矿集团公司旗下五矿资源有限公司(“MMG”)对外公告,宣布秘鲁LasBambas铜矿(“邦巴斯铜矿”)于7月1日按期进入商业化生产。

2018年1月,五矿资源公布2017年全年产铜量59.8万吨,其中LasBambas45.4万吨,占总产量的76%。

实际上如果按照2016年的产量,该铜矿排在全球第11位。

在大宗商品领域,如果我们看国家队的情况,可以看到两点,第一点是,我国还没有像西方的嘉能可,摩科瑞,托克,维多等公司一样,出现一个横跨大宗商品全领域的公司,而是更多的专注在一个领域。

第二点是,我国的国家队偏重于对上游油气田,农产品产地和矿山的控制,确保上游的供应,但是缺乏对下游的成千上万家以大宗商品为输入量的中小企业的专业服务能力。

这些企业在瞬息万变的全球大宗商品价格波动面前,由于缺乏专业的能力,不仅难以判断上游的价格走势,同时也面临缺乏采购话语权的窘境,无力获取稳定的供应来源。

在可见的将来,中国有没有出现类似于嘉能可的公司,除了在上游能够控制大宗金属矿产,还能在下游为国内的贸易商和制造业企业提供专业的供应链管理服务,避免出现因为不能专业的判断大宗商品价格走势,而导致企业出现巨额经营亏损和损失的情况?

当然是有的,在中国的国家队之外,国内民营企业领域也出现了供应链巨头企业。

在2019年《财富》杂志公布的世界五百强里面,中国公司毫无悬念的大批上榜,总共有129家(包括10家台湾公司),历史上首次超过美国,美国为121家。

在以前的文章里面,我们看了世界五百强里面的中国国有企业的情况, 今天我们看下中国世界五百强的民营企业的情况,如果我们看下世界五百强企业里面的国有企业和民营企业对比,会发现国有企业的力量总体强大的多。

2019年世界五百强里面的中国民营企业总共有22家,最大的当然是华为。

这22家民营企业分别涉及保险,ICT+家电,金属加工制造,石化,汽车,房地产,零售,教育和大宗商品供应链服务等接近10个行业。

我把这22家民营企业世界五百强分类:

金属加工和冶炼类:正威国际,魏桥,江苏沙钢,青山控股,海亮;

房地产:恒大,碧桂园,万科;

家电和电子制造:华为,联想,美的,小米;

汽车:吉利;

互联网:阿里巴巴,腾讯,京东;

能源石化纺织零售:广汇实业,苏宁易购,江苏恒力;

综合投资和金融:阳光龙净,泰康保险;

大宗商品供应链:雪松控股。

2008年的全球金融危机,国内外大宗商品市场历经了一次猛烈的出清。 以铜单品为例,在当年下半年的短短五个多月内,伦敦铜 (LME) 报价从7月2日区间高点的每吨8904.5美元,暴跌至12月23日最低点的2825美元,跌幅高达68.3%。

这导致全球大宗商品供应链市场引来了一次彻底洗牌,当时,一家广州的铜矿贸易大型企业成为了倒在这一波大宗商品市场大洗牌事件中的一个样本——从南美进口、满载铜矿的货船还在太平洋上,公司就已破产。

国内不少公司对于大宗商品的定价权的理解,还停留在买卖关系定价的阶段,实际上大宗商品不只是简单的产能和需求来决定价格,而是已经彻底的金融化了,成为了全球金融巨头的牟利工具。

2016年中国《外交评论》(外交学院学报)曾经刊登了一篇文章,里面是这样描写的:

“近几年来,全球大宗商品价格的波动幅度已难以仅用商品供求关系的变化加以解释,而表现出明显的金融化特征。以石油期货价格为例,自2003年初至2008年金融危机发生前的5年间,价格上涨了近5倍,达到每桶147美元。受金融危机的影响,2009年2月,石油价格暴跌至每桶34美元左右,其后两年内又上涨了近4倍,达到每桶80美元。由于在石油美元体制下的能源期货交易量大约相当于现货交易量的10—12倍,美英等发达国家得以利用金融资本来掌控世界能源期货交易,通过操纵各种投机性因素来影响国际油价走势,导致国际油价常常背离正常的市场规律。”

除石油以外,2008-2010年,铜、铝、小麦等也都出现了几倍的价格涨幅。但自2011年3月开始,国际主要大宗商品价格纷纷出现大幅下滑,2011年5月初,白银价格曾连续4天累计跌幅高达27%,创1983年以来最大跌幅。

在日渐“金融化”的全球大宗商品市场中,国际大宗商品定价权不仅存在于实体买卖者之间,还掌握在期货交易者手中。

什么是期货呢?是相对于一手交钱一手交货的现货而言的,期货只是一份价格合约,比如你想在6个月后以1万元每手(每手对应多少吨由交易所确定)的价格买入某大宗商品,你只需要缴纳一定比例例如10%的保证金(比例由交易所确定)即可,你就拥有了一手期货。 到期既可以以该价格买入商品。而你手上的这手期货,是可以在6个月之后的交易时间之前在市场上卖掉的,这就带来了投机的空间,期货的交易可以影响到大宗商品的价格。

2016年的《外交学报》的文章中还有以下内容:

从三大矿商近年的年报可以看出,力拓前五大股东及其所占份额分别是:汇丰银行(19.45%)、JP摩根(14.52%)、澳大利亚投资基金(13.29%)、花旗银行(2.67%)和切实控股(2.27%);必和必拓前五大股东及其所占份额分别是:汇丰银行(16.86%)、摩根(12.17%)、澳大利亚投资基金(9.66%)、花旗银行以两种形式分别持股6.56%和3.38%;淡水河谷的主要股东为母公司Valepar ( 52.7%),以及巴西国家发展银行(6.7%)。而Valepar的主要股东为:巴西养老基金(49%)、巴西投资基金(21.21%)、日本三井集团(18.24%)以及巴西国家发展银行(11.51%)。

说明西方金融资本和全球大宗商品的供应方是事实上的联合体,通过控制供应量和金融化来赚取超额利润。

在这样的全球大背景下,需要中国出现强有力的供应链管理公司,不只是要能够尝试控制上游的矿山和产能,也要能够对金融知识和市场走向有深刻的理解,避免中国大批下游制造业企业被大宗商品价格的波动拖垮,这方面中国的钢铁企业已经有了深刻的教训。

供应链的管理,是非常容易被中国制造业企业忽视的一环,这也是中国企业崛起所必须交的学费,以往我们总是认为,老老实实的搞制造业,提供生产品质,加大投入研发技术,把产品卖出去就可以获得利润。

而不管是美国对华为中兴的断供,韩国对存储器的大涨价,还是全球矿山巨头及其背后的金融资本对中国钢厂的大涨价,都给我们上了一课,中国累计付出的学费是以万亿人民币为单位。事实告诉我们:大宗商品供应链是制造业重要的一环,一个制造业大国必须拥有属于自己的供应链定价权。

2018年和2019年美国对于中兴和华为的连续打击,让全中国都认识到了“技术断供”的有害性,然而事实上在大宗商品领域,西方先进国家资本通过对产能的控制和金融能力的高超, 也在中国制造身上攫取了巨额的利润。

这些年中国对大宗商品供应链的改善,主要以试图控制上游的产能为主,但是中国很多大宗商品是无法自给自足的,而在国外,中国作为后发国家,只能做到控制部分上游产能,毕竟西方资本已经占据了先发位置,不可能把西方资本控制的资源产地和产能全部转移到中国手中。

像石油产地,中国在西方资本之外扶植了安哥拉,苏丹,伊朗,委内瑞拉,俄罗斯等石油来源国,和西方国家在这些石油产地上多次交锋。而在铜铁铅锌等金属矿山这种西方资本控制程度更高的资源上,我国寻找收购突破点则更为艰难了。 因此对于大宗商品交易金融工具的熟练掌握,以及对下游的大批中小型中国制造企业的供应链服务能力也同样重要。

在2018年中美贸易战爆发的背景下,除了举国关注半导体的技术断供之外,实际上大宗商品的交易安全重要性进一步提升。

我们关注华为和中兴被断供,但是从更高的角度来看,更要关注中国的大宗商品交易是否可能被断供,需要有更多更强大的大宗商品供应链巨头企业出现,和西方巨头争夺全球大宗商品资源的控制权,同时也起到保护下游的中国制造业企业的作用。

保证中国的供应链安全,是需要从庞大的市场需求,先进的技术,上游资源产能控制,专业的供应链金融和服务,以及强大的舰队来完成的任务。

从中也可看出中国想崛起的不易。

扩展阅读:

发展的意义--2019年9月想法合集 | 宁南山

2019年8月中美贸易战简况总结 | 宁南山

国家的上限——对贸易战与中国未来发展的思考 | 宁南山

背景简介: 本文作者为知乎大V宁南山。文章2019年9月24日发表于作者的微信公众号 宁南山 (https://mp.weixin.qq.com/s?__biz=MzI0Mjc2NDc2OQ==&mid=2247485323&idx=1&sn=a21c8f38993b5038ec0e12eb8a042a40),风 云之声获授权转载。

责任编辑:孙远

评论