汽车零部件企业重大并购案盘点:中国买家“实力抢镜”

在全球汽车工业智能化、网联化、电动化变革不断深入的大背景下,当前汽车正加快从传统燃油车向下一代智能及新能源汽车升级。而整车技术结构的变化,无疑会传至汽车零部件企业,毕竟他们也是这场变革的主要参与者,需要去思考如何在变革中快速进入汽车市场的下一阶段,成为其中的玩家,并获得最终胜利。

一个明显的现象是,围绕新能源汽车和自动驾驶技术研发,近两年发生在汽车零部件市场的拆分及并购重组活动有了明显加剧,特别是并购重组,在零部件企业中间频繁上演,并且单笔并购交易价值越来越大,譬如2017年初三星对美国汽车零部件制造商哈曼的收购,就凸显了巨头应对变革的“大手笔”。此外,汽车零部件领域近年还发生了哪些让人印象深刻的并购案呢,下面一起来看看吧……

01

54亿美元收购辉门 天纳克明年欲“生”两子

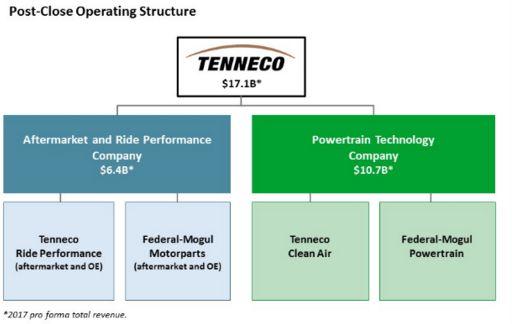

2018年4月10日,汽车零部件供应商天纳克宣布以54亿美元收购辉门,以求在日益增长的亚洲市场获得更大份额。据悉,在54亿美元的总收购价格中,包括8亿美元的现金,570万天纳克A类普通股以及2,380万无投票权B类普通股。

作为收购方,天纳克表示此次交易将于今年下半年完成,并计划于2019年下半年将旗下业务拆分成两大独立上市公司,包括一家驾乘性能及售后服务公司和一家动力总成技术公司。其中,售后服务公司将涵盖Monroe、Walker、Wagner,、Champion、Fel-Pro和MOOG品牌,在主机市场,有望提供更多的刹车以及悬挂技术,以满足市场不断变化的安全性和舒适性需求。

而拆分后的动力总成技术公司将包括将包括天纳克的洁净空气(Clean Air)生产线以及辉门的动力系统业务,未来主要提供多种产品以及解决方案,包括发动机和排气管,以改善发动机性能,满足日益严苛的污染排放以及燃油经济性标准。

天纳克首席执行官布赖恩·凯瑟尔认为,凭借两家企业在各自领域拥有的丰富经验,特别是辉门将带来的强大的品牌效应和丰富的产品组合,天纳克业绩有望获得持续性增长。

02

吉凯恩被Melrose恶意收购

Melrose对吉凯恩的收购始于今年1月。在吉凯恩美国航空工厂遭受一连串严重损失导致股价暴跌后,Melrose趁机以70亿英镑的价格发出收购邀约,并把吉凯恩描绘成“没有重点的管理不善的组织”,股东回报率不足。随后吉凯恩董事会对此迅速回应,称Melrose的报价“完全是机会主义”、“从根本上低估了公司及其发展前景”。

不仅如此,为阻止Melrose的恶意收购,吉凯恩还计划将其航空和汽车业务分拆处理,并于3月初宣布与德纳合并汽车业务,双方共同成立德纳股份有限公司。据了解,此次并购交易由德纳发起,总金额高达61亿美元(约合人民币386亿元),预计将在2018年下半年完成。

然好景不长,吉凯恩刚刚与德纳建立联盟,共同对抗Melorose收购,就传出了“Melrose以微弱优势获得对吉凯恩的收购”的消息。原来,在收购行为遭到吉凯恩董事会的强烈反对后,Melrose将目光直接转向了吉凯恩股东,并将出价提至74亿英镑,以此向吉凯恩新任CEO Anne Stevens施压。最终,在资本力量的助推下,不少股东动心了,决定接受Melrose对吉凯恩的收购,这场长达三个月的收购拉锯战拉上了序幕。

不过,鉴于吉凯恩为英国提供包括Lockheed F-35B战斗机在内的军用飞机部件,改起收购案或将受到国家层面的干预,言外之意即,吉凯恩的命运最终会掌握在谁的手中,还没定论……

03

双星集团终以38亿元入主锦湖轮胎

在一波三折之后,被业界称为“中国轮胎行业最大境外并购案”的青岛双星集团并购重组韩国锦湖轮胎一事,终于在今年4月份落定。

4月10日,青岛双星发布公告披露,控股股东双星集团子公司星微韩国将投资6463亿韩元(约38亿元人民币)认购锦湖轮胎新发行的1.29亿普通股,占锦湖轮胎股份发行之后总股份数的45%,并成为锦湖轮胎的控股股东。虽然此次并购还有一些例行程序,但在双星集团与韩方签署相关协议后,基本宣告此次并购“收官”。而青岛双星集团在这一海外并购之后,一跃成为中国最大的轮胎企业。

回顾这起并购案,早在2017年初,双星集团及其子公司就开始介入重组锦湖轮胎,彼时,双星方面开出的价格,远比现在要高,但却因锦湖轮胎工会的抵制和韩国政商各界的反对,以及其他一些原因数度受阻。并在去年9月份,双星公司认为锦湖业绩下滑严重,要求将收购价格下调16%至8000亿韩元,被锦湖轮胎债权人拒绝,并购谈判终止。当时,很多人以为这起收购案会就此作罢。没想到今年3月,双方竟然重返谈判桌,并最终达成收购协议,结局可谓出乎很多人的意料。

04

华域汽车完成收购上海小糸50%股权

2018年3月底,华域汽车发布公告称公司已完成对上海小糸50%股权交割及上海小糸工商变更登记等工作,上海小糸车灯有限公司成为公司的全资子公司,并正式更名为“华域视觉科技(上海)有限公司”。

据盖世汽车了解,此次收购行为始于2017年9月28日。当日华域汽车发布公告称拟出资17.16亿元收购日本小糸、丰田通商合计持有的上海小糸50%股权。在此之前,华域汽车、日本小糸和丰田通商作为上海小糸的控股方,分别拥有上海小糸50%、45%、5%的股权,一旦此次交易完成,上海小糸将成为华域汽车的全资子公司。

目前,华域汽车正积极推进华域视觉从现有汽车照明产品向汽车照明信息系统和视觉感知系统的升级发展,为整车客户提供更为优质的产品和服务。而华域汽车因此次收购,将大幅提升公司车灯业务竞争实力,加快华域汽车的国际化战略布局。

05

索恩格横空出世 郑煤机收购博世电机业务

作为2017年汽车行业并购的重要事件之一,郑煤机收购博世电机业务在2017年的最后一天终于有了结果。

2017年12月31日,历时1年多时间,郑煤机及崇德投资成功收购了博世电机业务,并在德国慕尼黑完成交割。根据公开资料,郑煤机本次收购的博世电机业务包含启停电机和48V弱混合动力技术,可有效实现节能减排,在国内外市场都有不错的推广前景。

完成收购后,郑煤机将博世电机业务纳入其旗下汽车零部件板块,作为独立公司运营,名为索恩格。据了解,索恩格除了博世传统电机业务外,还增加了电气化业务——郑煤机计划在现有传统电机基础上开发高压电机产品,为下一步进军电动车市场做好准备。而随着“索恩格”的横空出世,使郑煤机汽车零部件业务份额占到其总业务的75%,这将进一步提升郑煤机在全球汽车零部件行业的影响力。

06

发力自动驾驶 安波福收购nuTonomy

为进一步加强安波福(原德尔福)作为全球自动驾驶技术领导者的地位,2017年10月24日,该公司宣布已就收购nuTonomy公司签署协议,收购价格为4.5亿美元,其中包括4亿美元资金收购,以及约5千万美元的盈利回馈。同年11月,安波福称已经完成了对nuTonomy的收购。

后期,安波福将在波士顿、匹兹堡、新加坡、圣莫妮卡和硅谷拥有自动驾驶项目,其中,波士顿将继续作为nuTonomy的业务总部。而合并nuTonomy在波士顿、新加坡以及世界其它城市的自动驾驶项目后,安波福将在全球三个洲有60辆自动驾驶汽车进行自动驾驶项目的开发。除此之外,安波福计划继续增加其在全球的自动驾驶汽车数量,进一步加快自动驾驶技术的开发。

据了解,对nuTonomy公司的收购是安波福扩展其在新的出行方式和市场方面进行的最新一项投资。此前,安波福曾先后收购了自动驾驶软件开发商Ottomatika、数据服务商Control-Tec、Movimento等多家公司,深入拓展自动驾驶市场。

07

高田债台高筑 均胜电子16亿美元接盘

2017年11月22日,均胜电子发布公告表示,在卢森堡设立新公司Joyson KSS Auto Safety S.A.(以下简称均胜安全),并拟以KSS股权对其进行增资。同日,均胜安全与高田及其各区域子公司完成资产购买系列协议签署,收购破产程序中高田除硝酸铵气体发生器业务以外的主要资产,均胜安全购买的目标资产交易价格为不高于15.88亿美元。至此均胜电子收购日本高田资产一事终于“靴子落地”。

根据公告,本次购买主要涉及高田除硝酸铵气体发生器业务以外主要资产。本次资产购买完成后,均胜电子将实现产能的有效扩充并满足新增订单的需要,同时将进入日本市场和日系整车厂商供应体系,而高田现有的安全技术对均胜电子是进一步补强。

乘联会秘书长崔东树认为,中国企业能够走向海外,代表了一种向好的趋势。在他看来,“花16亿美元收购日本企业划得来”。均胜电子强调,在接下来的运营中,将确保与高田气囊业务风险的有效隔离。

事实上,均胜电子对收购一事也颇为谨慎。根据11月11日公告显示,本次交易涉及方众多,包括高田破产管理委员会、全球主要整车厂商组成的客户集团,两两间或所有方需同时签署一系列协议并完成各自内部程序,资产购买事宜才能生效。同时,因交易所涉及的目标资产将在全球多个国家和地区按当地司法程序进行处置,收购协议还需经过全球多地法院和反垄断部门批准方能执行,能否获得有不确定性。此外,收购高田后,均胜电子是否真的拿到其核心技术,目前也还是未知数。

08

英特尔收购Mobileye

2017年3月13日,美国芯片巨头英特尔宣布以每股63.54美元的现金收购Mobileye全部已发行流通股,总共约153亿美元的交易规模。据悉,促使英特尔这样做的原因是其看上了Mobileye在ADAS产品领域的领先地位。同年8月,这一收购完全落地。

根据规划,英特尔原自动驾驶部门的业务将与Mobileye合并,合并后的部门主要负责英特尔的自动驾驶业务,英特尔将全力支持该部门,希望为汽车市场定义和输送云端到车的解决方案。具体来看,英特尔会将其计算能力与传感器及计算机视觉技术结合,提供更加完整的自动驾驶系统,还可利用Mobileye与汽车制造商和供应商的合作关系,加速自动驾驶研发。

据英特尔预估,到2030年,汽车系统、数据和服务市场市值或高达700亿美元,而此次对Mobileye的收购有望加速汽车行业创新速度,英特尔希望在快速发展的高级或全自动驾驶市场成为技术领导者。

![]()

盖世小结:可以说,在“四化”变革大潮下,汽车零部件市场格局也随之发生了翻天覆地的变化,全球不少汽车零部件公司都在有意进行拆分,或者发起并购,迎接变革。在此背景下,中国企业在汽车零部件并购市场中,也扮演了越来越重要的角色。

据相关统计数据显示,2016年和2017年上半年,由中国企业主导的汽车零部件企业并购交易达到全球交易数量的18%左右,因为海外并购有助于国内零部件企业积极承接零部件产业转移,跃升为全球汽车零部件供应商,提升行业竞争力和产品集中度。因此,预计未来中国汽车产业的海外并购将依然围绕汽车零部件领域展开,而全球汽车产业增速的放缓,或将为中资零部件企业开展海外并购创造良机。

![]()

评论