I全球宏观经济与大宗商品市场周报:MF下调世界经济预期增速 主要货币汇率波动剧烈

第一部分国内经济解读

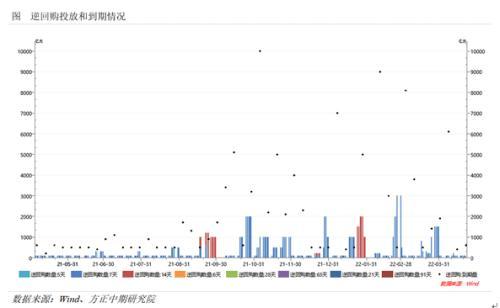

国内方面,3月工业增加值回落、投资回升、消费大幅下降。基建仍是拉动投资和总需求的主要力量,制造业暂维持稳定,房地产、消费等则受到疫情影响。预计4月经济数据受影响范围和程度扩大,产出、需求增速可能进一步回落,尤其是消费风险较大。暂认为经济仍处于主动去库存趋势中,预计5月结束疫情,经济开始恢复,年中经济触底的趋势不变,但深度将超预期。央行本周进行公开市场操作小幅净回笼100亿元流动性。此前MLF利率未下调以及降准幅度不及预期后,本周LPR也维持不变。货币政策宽松步伐开始放慢。国家领导人在博鳌亚洲论坛强调,坚持开放和稳定供应链。国务院发布文件提出缴纳个人养老金,用于购买包括公募基金在内的金融产品。国内疫情继续好转,上海等地新增病例呈下降趋势。此外近期人民币汇率大幅走弱,可能与中美利差、经济预期差、4月净出口等带来的利空影响有关。央行、银保监会联合召开金融支持实体经济座谈会,继续强调加大防疫、金融支持和保障供应链。发改委提出,支持新能源汽车,鼓励地方开展家电下乡和以旧换新。美国SEC将17家中概股公司加入摘牌风险名单,中美关于中概股监管的问题仍是利空因素。总体上看,国内经济短期面临的风险有所下降,但尚未完全解除。

风险事件方面,上海等地疫情继续好转,新增病例数量持续下降。上海发布工业企业复工复产疫 情防控指引,部分行业开始复工,市内物流逐步恢复。但疫情对4月国内经济的影响将会非常显著,后期警惕经济数据超预期回落。

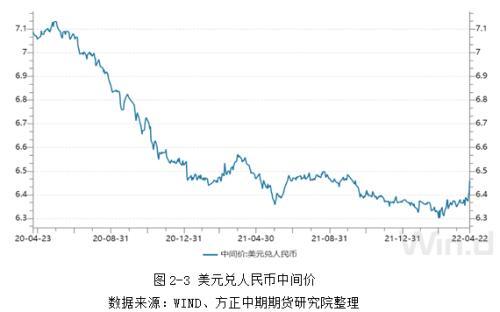

此外,近期人民币汇率大幅走弱,可能与中美利差、经济预期差、政策差以及4月净出口回落风险等影响有关。结合股 票、债券、汇率全面下跌和外资持有金融资产减少的情况看,海外资金流出明显,可能对国内经济和金融市场带来持续的负面影响。

第二部分 海外经济解读

一、IMF下调全球经济增速

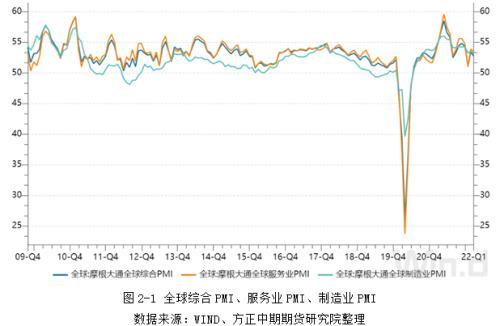

4 月19日IMF在新一期发布的《全球经济展望报告》中再次下调了2022年世界经济增速预期,从1月报告中的4.4%预测值下调至3.6%,下降幅度达到0.8个百分点。而且,与1月报告中“下调2022年经济增速预期、上调2023年经济增速预期”不同,4月报告将2023年的经济增速预期也下调了0.2个百分点至3.6%。引起世界经济增速下行压力增强的原因有很多,其中主要包括俄乌冲突、制裁与反制裁、疫情重燃、通胀高企、货币政策收紧、债务危机、地缘政治、供应链危机、气候问题等原因。绝大多数问题是2021年延续下来的,部分得到了缓解,但是更多问题呈现加剧之势。根据摩根大通公布的指数可以看出,今年一季度全球综合PMI均值为52.4,仍处于扩展区间,但整体呈明显的下降态势。今年1月全球单日新增确诊病例达到历史峰值,PMI仅录得51.1;2月世界多国解除疫情完全防控措施,PMI反弹至53.4;但是随着俄乌爆发及冲突持续升级,3月PMI再度回落至52.7。

相较今年发达经济体0.6%的预期回落,新兴经济体和发展中国家的下调幅度更大,达到1%。主要是因为此次俄乌冲突爆发的直接当事国俄罗斯和乌克兰均属于新兴经济体和发展中国家,两国遭受冲突或制裁影响,经济都将出现负增长,拉低了整个发展经济体的增速。其中,俄罗斯今年GDP将萎缩8.5%,乌克兰至少萎缩35%。此外,俄乌冲突造成的粮食危机对于发展中国家的威胁更为直接,提升了多国的生活成本,减少了本就有限的外汇储备。

在发达经济体中,欧洲国家今年经济增速预期下调最为明显,欧元区和英国分别被IMF下调了1.1和1个百分点。任何制裁都是一把双刃剑,虽然欧盟和英国主动对俄罗斯实施多轮制裁,但对本国经济的伤害同样很大,欧洲对俄罗斯的能源依赖程度相当之高,油气缺失不仅影响欧洲民生更影响生产。此外,乌克兰大批难民涌入东欧地区,将给这些国家的社会稳定和保供带来巨大压力。虽然美国和俄罗斯的经济联系有限,但乌克兰局势也将削弱美国经济增速预期,IMF将美国2022年的经济增速下调了0.3个百分点,同时通胀高企和财政赤字严重促使美联储加快加息和缩表进程,利空美国经济发展。

在新兴经济体和发展中国家中,虽然印度被IMF下调了0.8个百分点,但是印度的GDP增速绝对值依然达到8.2%,是主要经济体中增速最快的。东盟五国的下调幅度仅为0.3个百分点,实际预期增速同样能达到5.3%。随着疫情逐步稳定,凭借低廉的劳动力和土地成本,印度和东盟成功回收了此前流落海外的制造业订单,今年经济形势整体看好。中国经济增速被进一步下调至4.4%,3-4月国内疫情复燃,多地尤其是上海出现长期静态管理,工厂停工、员工居家办公导致供应链断裂、出口受限,从而影响经济发展。巴西是唯一被上调GDP增速的国家,该国主要以出口大豆、铁矿石等农业和矿业资源为主,俄乌冲突导致全球谷物和大宗商品价格飙升,有利于巴西扩大出口规模和提升出口价格,从而大幅增加财政收入。

IMF 还警示由于各国债务率大幅攀升,本轮全球加息周期相比2013年通缩将对新兴市场和发展中经济体的潜在威胁更为明显。中等收入新兴市场经济体的债务占GDP比率在2021达到60%,高于2013年紧缩恐慌时的40%,低收入新兴市场经济体的债务中值更高,几乎达到2013年时的两倍。在此背景下,随着加息导致借贷成本增加,新兴市场和发展中经济体的利息支出可能会大幅上升,给国家预算带来压力,使偿债变得越来越困难,约六成低收入发展中国家已经处于债务困境或高风险困境之中。

二、全球主要货币汇率波动加剧

1 、美国指数将持续维持上升通道

近期美元指数持续攀升,4月12日达到100.3367,自2020年5月15日以来首度冲破100大关;4月22日达到101.1233,创近5年来新高。美元指数的币种构成为欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加元(9.1%)、瑞典克朗(4.2%)、瑞士法郎(3.6%)。美元指数大幅攀升实际反映的是美元兑六大货币的升值。从月度环比来看,美元兑欧元、英镑、加元、瑞士法郎实现了不同幅度的升值;单从4月来看,美元兑日元和瑞典克朗同样处于升值通道。

由于俄乌冲突引发的制裁和反制裁,全球主要经济体的经济预期均出现回调。得益于美俄经济紧密度相对较低,美国受到的影响远低于欧洲和日本,并且2022年GDP增速和3月PMI整体也要高于欧洲、日本和加拿大。此外,美国通胀增速均高于其他发达经济体,美联储的货币政策也将比这些经济体的央行更显鹰派。本周,美联储议员戴利谈到“5月加息50BP的可能性非常大,美联储有望在年底前将利率上调至中性水平,劳动力市场已经到了泡沫的地步,美联储绝对可以在5月公布针对资产负债表的相关行动。”根据联邦基金利率期货和隔夜指数掉期隐含利率显示,今年未来8个月美联储、欧洲央行、英国央行、加拿大央行分别加息244BP、85BP、161BP、211BP,日本央行今年不会加息。在全球货币收紧的大背景下,日本和中国是全球唯二两个维持宽松货币政策的全球主要经济体,因此美元兑日元持续升值,4月22日达到128.6,创造近10年新高。

得益于更为强势的经济以及更为鹰派的货币政策,今年美元指数总体呈继续趋势,5月有望突破前高102.6681,下半年有望继续冲击110高点。不过,期间倘若欧洲央行和英国央行宣布鹰派言论或决策,美元指数会阶段性回调,但回调幅度相对有限。

2 、人民币中短期承压 长期持稳

从今年3月1日起,美元兑人民币汇率进入升值通道,4月22日中间价录得6.4596,近两个月内升值幅度达到2.5%。中美2年和5年国债收益率于4月1日出现倒挂,市场更为看重的10年期国债收益率于4月14日出现倒挂。此轮人民币贬值和中美国债收益率倒挂主要受到美联储加快货币政策收紧预期以及中国疫情复燃利空经济的双重影响。

人民币贬值压力将持续一段时间。从美国基本面来看,通胀水平、失业率、PMI等指标并未明显转向,美联储将维持强鹰的货币政策,极有可能在5月的议息会议开启缩表,有可能在三个月后将每月缩表幅度提升至960亿美元的上限。从中国基本面看,疫情制约了当前的生产和供应链正常运转,经济受到影响,外贸出口下降,并且中国央行开启降准0.25个百分点,未来有可能进一步降息,所以中美利差倒挂以及人民币兑美元略显弱势将持续较长一段时期。不过,从长期来看,中国经济增速依然快于美国,一旦疫情控制之后中国出口将会强势触底反弹,中国将维持较大规模的贸易顺差,同时经常账户和直接投资等国际收支基础性顺差仍会保持一定的规模,将发挥稳定跨境资金流动作用。并且,中国央行有充沛的外汇储备,可以起到稳定外汇汇率的作用。

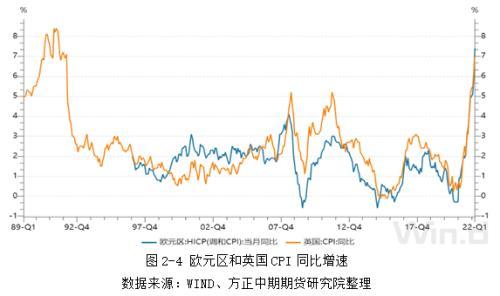

三、欧洲通胀续创历史新高

2022 年3月欧元区HICP同比增速录得7.5%,环比增速录得2.5%,均创该指数1997年1月公布以来新高;同月,英国CPI同比增速录得7%,创近30年新高,前高还要追溯至1992年1月的7%;环比增速录得1.1%,创近24年新高。

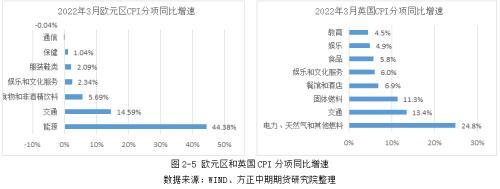

从CPI分项来看,能源是拉动欧洲通胀高企最关键的因素,同比增速达到44.38%,创该分项历史新高;英国的电力、天然气和其他燃料CPI同比增速录得24.8%,固定燃料CPI同比增速录得11.3%,均创该分项指数公布以来历史新高。2月24日俄罗斯对乌克兰采取特别军事行动,随即引发全球能源价格暴涨,3月美国宣布对俄实施能源禁令以及欧盟对俄罗斯的多轮制裁与反制裁导致能源供需错配并加剧市场恐慌情绪,当月OPEC一揽子原油均价为113.5美元/桶,同比增长176%;欧洲ARA港动力煤均价达到216.7美元/吨,同比增长217%;IPE英国天然气期货连续结算均价达到311.84便士/色姆,同比增长601%。交通运输是推高欧洲通胀的第二大因素,欧元区和英国的同比增幅分别达到14.6%和13.4%。根据Drewry公布的集运价格指数显示,今年3月上海→欧洲集装箱运输均价达到$12033/FEU,同比涨幅达到53%。随着欧洲1月下旬开始逐步放开疫情完全管控限制,民众出行增加,甚至出现报复性出游倾向,欧元区铁路、公路和航空客运CPI同比增长-0.1%、3.2%、4.4%,英国在此三项的CPI同比增幅达到2.9%、3%和0.5%。由于芯片短缺,汽车产量不足,叠加出行增加,欧元区和英国汽车购买CPI同比增幅达到6.2%和14.6%。

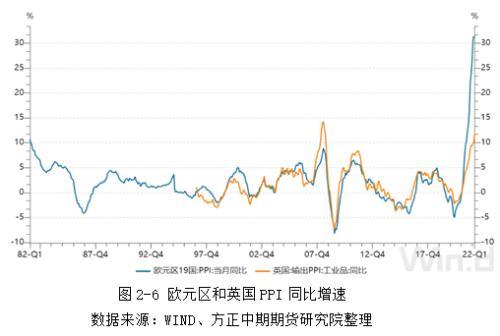

从PPI角度来看,英国3月工业品输出价格指数同比录得11.84%,创近13年新高;2月欧元区录得31.4%,创历史新高。

随着俄乌两国在乌东进入决战阶段,欧盟扬言将对俄罗斯实施第六轮制裁,将涉及石油和天然气领域,俄罗斯同样威胁将采用“卢布结算天然气、人民币结算石油”的反制措施。欧洲能源危机将愈演愈烈,欧洲能源价格将长期维持高位。由于通胀当前和预期均高企,欧洲央行内部放出更为鹰派的言论。 欧洲央行管委委员卡扎克斯在本周谈道 “ 由于存在重大的通胀风险,欧洲央行需要进一步收紧货币政策,最快可能在7月份加息,目前看加息25BP似乎合适 ” 。这是欧洲央行高级官员首次给出明确的加息时点。

第三部分 本周重要事件及数据回顾

第四部分下周重要事件及数据提示

第五部分 期货市场一周简评

一、板块解读

金融期货板块

本周国内一季度实体经济数据公布,疫情冲击下国内经济下行压力增大,3月份工业、投资、消费增速均出现回落,城镇调查失业率上升,国内稳增长压力加大。政策上,国内政策支持实体经济力度明显提升,央行全面降准0.25个百分点,同时对部分中小银行额外定向降准0.25%,降准政策兑现,但力度稍低于市场预期。海外方面,美联储政策收紧速度加快,美元与美债收益率快速回升,美元指数站稳100,10年期美债收益率突破2.9%,中美国债利差倒挂程度加深,人民币近期贬值速度加快,这对国内金融市场的估值水平形成压力。从金融期货和期权市场来看,国债期货:短期国内宽信用预期、政府债券发行压力以及中美利差倒挂等因素继续制约国债表现。但我们认为在经济走弱,政策宽松的环境中,国内债市收益率暂时仍缺乏上行基础,国债仍处于牛市尾端。股指期货:下跌过程中空单可逐步平仓,多头轻仓抄底,中长线IF和IH可择机补仓。期现套利方面,IC远端反套空间略超过7%,成本合适仍可参与。跨品种方面,IH/IC比价和价差继续显著上升,中长期趋势偏向上,年内来看仍继续逢低做多IH/IC比价。。股票与股指期权:波动率回到中间位置,波动率后期有望维持震荡的走势,中期以做空波动率策略为主,或者卖出远月虚值认沽期权。商品期权,商品期权各标的趋势性行情减弱,对于部分波动水平偏高的品种可继续参与做空波动率策略。方向性策略建议采取价差策略以区间行情应对。对于期货持仓建议利用期权保险策略做好风险管理,同时继续推荐通过备兑方式降低成本增强收益。

海运板块

本周,国际集装箱运输市场继续回落,WCI上海至鹿特丹和长滩运价分别录得$10364/FEU和$8758/FEU,周环比下跌2%和0.3%。国际干散货运输市场继续反弹,BDI录得2239点,周环比上涨4.8%。其中,BCI、BPI、BSI、BHSI分别录得1636、3047、2646、1473点,周环比上涨10.5%、0.2%、6%、1.7%。国内干散货运输市场冲高回落,CBCFI沿海煤炭和铁矿运价录得737.8点和767.49点,周环比上涨7.8%和0.4%。

有色贵金属板块

【有色金属】本周有色偏强波动为主。美联储鹰派表态继续提振美元指数偏强,国内央行降准力度不及市场预期,近期人民币汇率呈现贬值倾向,有色金属承压。地缘风险以及低库存继续支持有色金属偏高位波动。后续市场关注的焦点在于国内复工复产的具体进度。虽然部分地区对封控措施有所放缓,下游铜材开工在上周触底反弹,不过终端电缆、地产、开工等依然低迷,目前上海及其周边地区也面临港口物流堵塞和复工人员返岗困难等情况,未来弱需求的状态恐仍将延续一段时间,总体而言,在中国宏观利多因素被释放后,强预期与弱现实的博弈可能导致铜价回归宽幅震荡的走势,单边注意控制仓位,期权建议买入波动率策略。四月以来LME锌库存持续去库,创下22个月以来新低,其中因托克大规模提取库存,注销仓单大规模增加,一定程度上引发市场挤仓忧虑。总之,短期内地缘风险溢价仍存与国内复产预期将使得锌市未来仍维持震荡偏强的判断,当前阶段仍不建议做空,鉴于局势容易反复,多单注意控制仓位,期权买入波动率策略。目前疫情影响下鼓励复工逐渐增多,铝采购意愿逐渐复苏,社会库存再度去化支撑铝价,目前沪铝盘面高位震荡,建议逢回调适量加多,06合约上方压力位24000,下方支撑位20000,期权方面可以考虑双卖策略以赚取权利金收益。期权方面可以考虑双卖策略以赚取权利金收益。国内镍主要贸易地物流未恢复正常,暂时需求也受影响,供需两淡,近期内外盘倒挂收窄,国内主力合约短期内仍震荡偏强,本周两次回升至24万上方,短线谨慎偏多思路为主,多单以23万元为短线多空分水岭。目前复工复产及物流运输均在逐步恢复,上海过去一周666家重点企业已有70%复工复产,后续需求边际改善但仍然偏弱。库存方面,随着疫情地区企业启动复工复产,国内库存由升转降,全球总库存处于低位震荡走势,对锡价形成支撑,短期需求边际改善,但整体仍然偏弱,锡价料震荡偏强,预计沪锡运行区间32.5万-36万。随着疫情地区企业启动复工复产,本周国内铅锭库存大幅回落,提振铅价,但疫情好转改善需求的同时,供给也将增长,4月仍为电池更换淡季,国内铅蓄电池消费偏弱,疫情导致汽车产销面临较大压力,技术上,沪铅仍处于区间震荡,关注上方压力位15800-16000表现,下方支撑14900。 【贵金属】 地缘政治局势进展和美联储货币政策调整的新信号将继续主导贵金属行情。局势向好和鹰派转向均利空贵金属,反之则形成利多影响。地缘政治短期难以出现实质性缓解,美联储政策收紧亦容易出现利空出尽影响,流动性依然泛滥,高通胀尚未出现实质性转变,贵金属短期消化美联储最新进展后维持震荡走强行情。当前依然不建议趋势做空贵金属,仍以逢低做多为操作核心。 美联储加速收紧货币政策预期使得贵金属承压,黄金短期支撑位依然为1900-1918美元/盎司区间,核心支撑位为1870美元/盎司附近;若地缘局势和通胀无实质性向好,黄金仍有上涨空间,上方继续关注2000美元/盎司关口和2070美元/盎司的前高位置;沪金上方继续关注420元/克关口,未来不排除涨至454元/克的可能;下方支撑位为387-390元/克区间。现货白银紧跟黄金走势,下方关注24.46美元/盎司的年线(5080元/千克),核心支撑位为24美元/盎司关口(5000元/千克);上方继续关注27美元/盎司的前高位置(5420元/千克)。密切关注地缘政治局势,不建议趋势做空,继续关注逢低做多机会。

黑色建材板块

黑色金属本周高位回落,Wind煤焦钢矿指数近8周首次收阴。分品种看,原料跌幅较高,成材小幅走弱,利润扩大,不锈钢则小幅上涨。逻辑方面,本周市场一是受3月经济数据影响,房地产弱势影响需求预期;二是发改委表示今年继续执行减产政策,并确保全年产量下降,使炉料承压。从影响程度看,减产政策对二季度供应的影响有限,粗钢、铁水产量甚至有可能小幅增加,因此在当前成材需求较弱的情况下,产业链是否出现负反馈仍需关注铁水产量见顶时点和废钢、煤焦供应回升情况,由于成材产量较低,因此黑色商品短期大幅调整的概率仍偏低,但需要提高对五一后现货需求的关注度,由于房地产市场的弱势,导致下游需求改善程度存疑,因此5月需求若仍较差,则黑色商品整体压力可能加大。

石油化工板块

本周,IMF下调全球经济增长前景,原油窄幅回落,石油化工品走势分化,涨跌互现。与原油相关性强的能源类品种如燃料油、LPG录得下跌,化工品在供应收缩的支撑下表现偏强。展望后市,原油供需结构维持偏紧,油价将维持高位震荡;能源类品种仍主要跟随成本波动,化工品供应偏紧需求偏弱,仍以区间窄幅震荡为主。

煤化工板块

交割月临近,市场资金逐步转移,煤化工主力合约均移仓换月至远月合约,走势较前期有有所转弱。分品种看,动力煤、尿素横向整理延伸,但动力煤成交不活跃,其他品种均出现不同程度调整。近期煤化工行情僵持,趋势不明显。后期来看,上游煤炭仍略强,在低库存的情况下,焦煤期价仍有支撑,操作上09合约低位多单可适当减仓,等待回调结束之后的多单介入机会。煤价向下的空间有限,成本对于焦炭有一定支撑,操作上09合约低位多单可适当减仓,等待回调结束之后的多单介入机会。动力煤基本面较为清淡,在疫情还未见明显好转前,建议维持空头操作思路,逢高可适量加空。2022年纯碱供需形势因新装置投产延后将显著偏紧,纯碱有望维持偏强走势。接下来一段时期,重点关注盘面下行期间产业链库存去化情况。甲醇上行缺乏驱动,已入场空单可在2850附近适量减持,波段操作为主。二季度市场需求存在恢复预期,目前尚未发力且需要时间过程,PVC期货高位震荡洗盘,下方空间或受限。尿素短线期价突破技术压力位,小周期运行区间上移,投机盘可以在2780-2800支撑短线偏多操作。

饲料养殖板块

本周饲料成本端价格整体走势坚挺,玉米、豆粕、菜粕加权期价周内涨跌幅分别为0.61%、3.41%、0.25% 。玉米是受小麦、稻谷停拍涨价的带,蛋白粕市场随美豆上涨,美豆主要交易逻辑依旧是二三季度供应偏紧态势难以缓解。下周玉米、豆菜粕走势依旧偏强看待;养殖端周内走势偏强,生猪、鸡蛋加权期价上涨12.31%、1.59%,主要原因在于南方生猪集团企业挺价,带动全国范围挺价及散户的惜售,高价成交量并不高,当前生猪及能繁母猪绝对存栏量较高的情况下,说价格反转为时尚早,9月多单谨慎持有。鸡蛋现货价格受饲料成本推动,仍然处在高位,但蛋价冲高后消费有转弱迹象,鸡蛋近期需要警惕消费前置情况下,现货高位回落风险增加,尤其国内疫情呈现缓慢扩散之势,终端消费五一前或难言乐观;油脂方面来看,周内涨幅较大,一是全球油脂供给紧张,且地缘政治因素大概率对4-5月份乌克兰葵花籽和菜籽种植产生不利影响,二是美豆良好的压榨利润驱动美豆压榨量创出历史同期新高,美豆旺盛的需求使得美豆价格高位运行。随着马来西亚劳工雇佣量的预期大幅增加,棕榈油库存有望止跌回升,对高位的油脂期价形成一定压力,但整体啊油脂依旧偏强看待,谨慎的投资者可考虑部分止盈,稳健及激进投资者考虑多单继续持有。

生鲜软商品板块

本周生鲜果品走势分化,红枣表现强势,苹果表现弱势。苹果市场来看,产区陆续进入花期,天气波动平稳,炒作预期降温,期价继续高位回落;红枣市场来看,成本支撑凸显,期价低位回升。后期来看,苹果现货价格与新果产量预期依然是市场主要关注点,期价继续下行空间或有限;红枣市场来看,供应偏紧支撑仍在,期价存在向上修正的基础。 本周软商品走势也有所分化,橡胶继续探底,纸浆延续强势,白糖和棉花震荡整理。橡胶市场来看,需求端疲弱继续施压,期价继续探底;纸浆市场来看,供应扰动仍在,叠加人民币贬值引发成本上移,期价高位偏强;白糖市场来看,国内进入产糖尾声,同时消费进入淡季,期价继续窄幅震荡;棉花市场来看,成本与消费的博弈延续,期价偏强震荡。后期来看,供应端相对支撑仍在,纸浆期价或延续高位区间波动;棉花市场成本与消费的博弈延续,期价继续区间震荡;白糖面临供给季节性下滑与需求淡季的博弈,期价预期区间震荡;橡胶市场需关注疫情的变化,后期疫情逐步好转,消费存在修复预期,期价或探底回升。

二、品种解读

股指

【行情回顾】周内市场整体呈现震荡下跌走势。上证指数主要在周三和周四两天跌幅较大,周五低开高走稍有反弹,周内日均成交显著回落,300和50仍明显强于500。行业方面,申万一级行业周内几乎全线下跌,仅有纺织服装一个行业上涨,行业差异则有所缩小。银行业是稳定300和50的主要因素,电力设备和电子则拖累上述指数。500受到公用事业和交通运输支持。期货市场情况显示,IF、IH和IC季月合约年化升贴水率均有所上升,其他期限合约年化升贴水率下降,IC远端合约年化贴水率仍超过7%。IH/IC各期限比价和价差继续上升,中长期趋势仍为震荡上行趋势。成交持仓方面,IF、IH和IC合约期末持仓量均有上升但日均成交量下降,观望情绪和对冲需求增加。资金方面,主要指数资金均有流出流向不一,海外资金日均基本持平。 【重要资讯】消息面上看,美国经济维持增长,美联储释放鹰派加强,包括主席鲍威尔在内官员强调5月或降息50BP,治理通胀是首要目标。市场对其未来三次会议加息50BP预期明显上升,并直接限制美股反弹幅度,令美股冲高回落,对内盘影响偏空。国内方面,3月工业增加值回落、投资回升,且均超市场预期,但消费受疫情影响大幅下降。预计4月经济受影响范围和程度扩大,尤其是消费风险较大,市场仍面临潜在利空。央行周内公开市场净回笼100亿流动性。此前MLF利率未调降和降准幅度不及预期后,LPR维持不变。货币政策宽松步伐开始放慢,是导致股指下跌的重要因素。国务院发布文件提出缴纳个人养老金,用于购买包括公募基金在内的金融产品,对中长期市场能带来资金利好,但无短期影响。央行、银保监会、发改委等均在稳供应链、稳需求方面提出政策。国内疫情继续好转,上海等地新增病例呈下降趋势。人民币汇率大幅走弱,结合股债汇全面调整的市场格局来看,外资流出正对市场带来明显利空影响。此外,美国将17家中概股公司加入摘牌风险名单,中美关于中概股监管的问题仍是利空因素。总体上看,国内经济临疫情持续影响的风险下降但短期未完全解除。货币政策不及预期,中美监管分歧、外资潜在流出等导致股指走弱。中长期来看,经济承压走弱情况有待改变,基本面预期对市场支持不强,继续关注宽松政策和疫情后经济尤其是房地产表现以及海外风险。 【策略建议】技术面上看,上证指数周K线大幅下挫,主要技术指标全面走弱。短线走势偏弱并迎来二次探底,继续关注3023点前低上方的支撑力度,上方压力仍为3300点。中期来看,趋势依然偏弱,需等待指数走出下行压力线,震荡中枢底部下移至3023点,中期压力仍在3731点前高。操作方面,股指下跌过程中空单可逐步平仓,多头轻仓抄底,中长线IF和IH可择机补仓。期现套利方面,IC远端反套空间略超过7%,成本合适仍可参与。跨品种方面,IH/IC比价和价差继续显著上升,中长期趋势偏向上,年内来看仍继续逢低做多IH/IC比价。

国债

【行情复盘】 本周国债期货继续走低,其中10年期主力下跌0.57%;5年期主力下跌0.49%,2年期主力下跌0.21%,现券市场国债收益率普遍走高。 【重要资讯】 本周国内一季度实体经济数据公布,疫情冲击下国内经济下行压力增大,3月份工业、投资、消费增速均出现回落,城镇调查失业率上升,国内稳增长压力加大。政策上,国内政策支持实体经济力度明显提升,央行全面降准0.25个百分点,同时对部分中小银行额外定向降准0.25%,降准政策兑现,但力度稍低于市场预期;央行表示今年已向中央财政上缴结存利润6000亿元,相当于投放基础货币6000亿元,和全面降准0.25个百分点基本相当。此外,中国人民银行、国家外汇管理局发布加强金融服务、加大支持实体经济力度的23条政策举措。央行、银保监会联合召开金融支持实体经济座谈会,要求用好用足各项金融政策,主动靠前服务实体经济。4月20日LPR报价保持不变,该报价已经连续3个月未变。海外方面,美联储政策收紧速度加快,美元与美债收益率快速回升,美元指数站稳100,10年期美债收益率突破2.9%,中美国债利差倒挂程度加深,国内债市相对吸引力下降。且人民币近期贬值速度加快,这将对国内金融市场的估值水平形成压力,同时也制约货币政策的宽松空间。 【交易策略】 国内一季度经济数据公布,在疫情冲击下主要数据出现下行,但国债市场表现并未因经济走弱而出现上行。近期债市对货币政策存在较强预期,但15日MLF操作利率保持不变,降准政策下调幅度不及预期,市场预期兑现和落空导致国债期货高位调整。国内金融市场风险偏好快速下降,股票市场大幅下跌,人民币汇率明显贬值,债市受到一定的避险支撑。短期国内宽信用预期、政府债券发行压力以及中美利差倒挂等因素继续制约国债表现。但我们认为在经济走弱,政策宽松的环境中,国内债市收益率暂时仍缺乏上行基础,国债仍处于牛市尾端。操作上,建议交易性资金逢低买入,配置型资金继续耐心持仓。

股票期权

【行情复盘】 4月18日至22日,沪深300指数跌4.19%,报4013.25。上证50指数涨1.51%,报2814.12。人民币汇率短期走弱,影响股市。 【重要资讯】 证监会召开机构投资者座谈会,会议指出,我国经济长期向好的基本面没有改变。会议提出,养老金、银行保险机构和各类资管机构是投资者中的专业机构代表,也是资本市场最为重要的长期资金来源。应充分发挥长期资金可以克服市场短期波动的优势,用好用足权益投资额度,进一步扩大权益投资比例,提升长期收益水平。 人民银行行长易纲以视频连线方式出席今年第二次G20财长与央行行长会议并发言,易纲表示,人民银行将灵活运用多种货币政策工具,发挥好货币政策工具总量和结构双重功能,加大对实体经济的支持。 周五,北向资金逆市净流入,午后加速进场,全天净买入67.65亿元。其中,沪股通净买入36.11亿元,深股通净买入31.54亿元。本周北向资金共交易4日,累计小幅净买入4.44亿元。 人民币对美元汇率中间价报6.4596,较前一交易日下调498个基点。 【交易策略】 股指短线企稳。波动率回到中间位置,波动率后期有望维持震荡的走势,中期以做空波动率策略为主,或者卖出远月虚值认沽期权。 推荐策略: 300ETF期权:卖出5月认沽期权3.8。 股指期权:卖出5月3800认沽期权。 上证50ETF期权:卖出5月2.6认沽期权。

商品期权

【行情复盘】 本周国内商品期权各标的走势多数冲高回落,铁矿、原油领跌,豆粕则延续大涨。期权市场方面,商品期权成交量有所回升。目前铁矿、棕榈油、棉花等认沽合约成交最为活跃。而玉米、PVC、白糖、橡胶、塑料等则在认购期权上交投更为积极。在持仓量PCR方面,棕榈油、豆粕、菜粕、铁矿等处于高位。橡胶、白糖、甲醇、PVC等期权品种则处于相对低位。在波动率方面,目前各个品种期权隐波有所回落,但仍处于相对高位。 【重要资讯】 宏观市场方面,美债收益率重启升势令权益市场承压。美上周初请失业救济人数小幅下降,印证了劳动力市场异常紧张的状况。美联储主席鲍威尔暗示5月会议上可能加息50个基点。国内方面,一季度GDP同比增长4.8%,国民经济开局总体平稳。但3月以来疫情全国多点爆发,PMI跌破50,价格指数大幅上升。CPI、PPI均超预期。社融、人民币贷款也超预期。当前经济下行压力仍较大,稳增长仍是今年经济重要内容。央行降准0.25个百分点,释放长期资金约5300亿元,略低于市场预期。此外,央行表示截至4月中旬已上缴6000亿元,主要用于留抵退税和向地方政府转移支付,相当于投放基础货币6000亿元。 【交易策略】 本周国内一季度经济数据公布,疫情冲击下国内经济下行压力增大,3 月份工业、投资、消费增速均出现回落,城镇调查失业率上升,国内稳增长压力加大。央行降准 0.25 个百分点,幅度低于市场预期。美国通胀持续飙升,联储官员继续强调快速收紧货币政策的必要性。5月开始缩表并加快加息速度的概率较大,美元与美债收益率快速回升。商品期权各标的趋势性行情减弱,对于部分波动水平偏高的品种可继续参与做空波动率策略,而对于白糖、玉米、橡胶等期权隐波已回落至相对低位,未来进一步下跌空间或有限。方向性策略建议采取价差策略以区间行情应对。对于期货持仓建议利用期权保险策略做好风险管理,同时继续推荐通过备兑方式降低成本增强收益。

海运

国际集装箱运输市场:本周即期市场运价继续下跌,但是下跌幅度收窄。当前上海港新增货源较为有限,主要来源于海铁和水水联运、少量的本地和跨省市货物、前值滞留货柜。制约运力需求的主要原因是陆上供应链断裂及生产停滞,所以各级政府主动采取相对应的救市措施。从供应链端来看,交通部4月13日发布了《关于切实加强水路运输保通保畅有关工作的通知》,刘鹤副总理在全国保障物流畅通促进产业生产链稳定的电视电话会议上做了十项重点批示,其中重点提出了要核酸检测全国48小时互认、不能以等待核酸结果为由拒绝放行、即采即走即追等部署。从恢复生产和经济来看,中国央行在4月15日宣布从当月25日起降准0.25个百分点,对小微企业再降0.25个百分点(合计0.5个百分点),上海市政府在4月16日发布了首批666家复工复产白名单,涉及汽车、芯片、半导体、高新技术等多个国家重点产业。受以上利好影响,海运出口需求略有回升,市场下跌幅度收窄,不排除4月底前触底反弹,甚至还有部分业界人士乐观认为5月会迎来较为强势的出货潮。因此,多家船公司近期宣布从5月1日起调涨亚洲至美国跨太平洋航线的综合费率附加费(GRI),其中包括长荣海运、韩新航运、海洋网联、阳明海运和以星航运,这五家班轮公司均上调$1000/FEU。不过,当前长三角疫情形势依然不容乐观,上海复工复产和长三角供应链完全复苏尚需时日,班轮公司的5月涨价计划未必能够真正落地,或者要等到5月下旬再执行也有可能。 国际干散货运输市场:本周市场继续反弹,并且以Capesize市场反弹幅度最大,但波动也较大。本周工信部提出2022年粗钢产量同比减少的目标,再次和市场出现预期差,中国247家钢厂开工情况略有回落,高炉开工率和日耗小幅下降至79.8%和286.35万吨/吨。但另一方面,45港铁矿库存进一步回落至1.47亿吨,连续4周下降,叠加中国央行降准未来有降息的可能性,所以未来需求有望增加,补库需求有所回升。所以,无论是现货市场BDI还是远期市场FFA都出现了一定波动。总体来看,业界依然看好疫情结束后复工复产将迎来较大复苏,所以市场整体震荡上行。本月是印尼的斋月,叠加中国疫情加剧,造成最近一周印尼煤炭出货量录得773万吨,周环比下降5.1%。不过,日韩需求较为旺盛,带动了整个煤炭运输市场,中国—日本/太平洋往返航次和中国南方经印尼至韩国TCT航线租金水平周环比上涨3.2%和4%。南美粮食货盘相对一般,最近一周巴西大豆发运量周环比下降12.3%。主要由于铁矿货盘及Capeszie市场拉动,BPI才能实现0.2%的周度涨幅。 沿海干散货运输市场:本周市场冲高回落。上半周大秦线出现故障且会提前检修及延长检修时间消息甚嚣尘上,下游用户恐慌情绪加剧,加快了拉运节奏。但随着大秦线运量恢复正常,市场再度回顾基本面需求。当前中国长三角和华南地区疫情有所加剧,工厂停产,员工居家办公,对于电力消耗减少,沿海八省电厂日耗回落至160万吨以下,而且煤炭价格并未企稳,市场相对冷清,运价再度回落。

贵金属

【行情复盘】 周初,地缘政治紧张局势持续,贵金属延续强势行情,现货黄金一度接近2000美元/盎司关口;随着美联储官员布拉德和鲍威尔均发表鹰派讲话,强化了美联储加速收紧货币政策预期,美债收益率上升和美元走强给贵金属带来压力,贵金属高位回落,现货黄金一度跌至1936美元/盎司,而地缘政治和高通胀为贵金属提供支撑;本周白银则因为经济走弱预期影响表现弱于黄金。具体来看,本周现货黄金整体在1936-1998.4美元/盎司区间运行,周跌幅在1.5%左右;现货白银弱于黄金,整体在24.25-26.22美元/盎司区间偏弱运行,周跌幅在5%左右。尽管美联储货币政策加速收紧预期不断增强,对贵金属形成负面冲击;而地缘政治依然紧张和通胀数据高企,依然利多贵金属,贵金属短期消化最新利空后将会维持高位偏强态势。沪金沪银方面,沪金沪银本周走势分化,沪金本周涨0.49%至406.8元/克;沪银本周跌2.21%至5098元/千克。 【重要资讯】 ①鲍威尔表示,美联储将加速加息,然后在适当的情况下采取紧缩政策。如果时机合适,加息前置策略有一定益处,5月份会议上将对加息50基点进行讨论,美联储致力于利用工具来将通胀率拉回到2%的目标水平。②对于货币政策,联储5月加息50BP确定性强,6月加息50BP可能性大,关注焦点将会回到6月和7月加息幅度的预期;2022年加息7-8次可能性比较大;5月开始缩表,起始阶段每月缩减 120亿美元国债和 70 亿美元 MBS,每月增加该额度迅速达到联储给出的缩表上限。③截至4月6日至4月12日当周,黄金投机性净多头增加8746手至254287手合约,表明投资者看多黄金的意愿有所升温;投机者持有的白银投机性净增加952手至45986手合约,表明投资者看多白银的意愿有所升温。 【交易策略】 地缘政治局势进展和美联储货币政策调整的新信号将继续主导贵金属行情。局势向好和鹰派转向均利空贵金属,反之则形成利多影响。地缘政治短期难以出现实质性缓解,美联储政策收紧亦容易出现利空出尽影响,流动性依然泛滥,高通胀尚未出现实质性转变,贵金属短期消化美联储最新进展后维持震荡走强行情。当前依然不建议趋势做空贵金属,仍以逢低做多为操作核心。 美联储加速收紧货币政策预期使得贵金属承压,黄金短期支撑位依然为1900-1918美元/盎司区间,核心支撑位为1870美元/盎司附近;若地缘局势和通胀无实质性向好,黄金仍有上涨空间,上方继续关注2000美元/盎司关口和2070美元/盎司的前高位置;沪金上方继续关注420元/克关口,未来不排除涨至454元/克的可能;下方支撑位为387-390元/克区间。现货白银紧跟黄金走势,下方关注24.46美元/盎司的年线(5080元/千克),核心支撑位为24美元/盎司关口(5000元/千克);上方继续关注27美元/盎司的前高位置(5420元/千克)。密切关注地缘政治局势,不建议趋势做空,继续关注逢低做多机会。 2022年二季度,政治局势明朗或者明显缓和后,若美联储再度释放更加鹰派信号或行动,贵金属仍有再度走弱的短期可能。贵金属因政策调整预期和恐慌回落则是买入时机,建议继续逢低做多为主。 黄金期权方面,建议继续卖出虚值看跌期权获得期权费,卖出AU2206P392合约。

铜

【行情复盘】 本周沪铜宽幅震荡,截至周五收盘,主力合约CU2205收于75010元/吨,周度涨幅0.05%。现货方面,4月22日上海有色1#电解铜均价75085-75360元/吨,较4月15日跌275元/吨。洋山铜平均仓单溢价24美元/吨,较4月15日涨4美元/吨。 【重要资讯】 1、宏观:1-3月份,全国固定资产投资(不含农户)104872亿元,同比增长9.3%。其中,民间固定资产投资59622亿元,同比增长8.4%。 2、供应端:世界金属统计局(WBMS)周三公布的最新报告数据显示:2022年1-2月全球铜市供应短缺8.3万吨,而2021年全年为短缺47.9万吨。2022年1-2月铜产量为344万吨,同比增长2.8%;1-2月精炼铜产量为400万吨,同比增长0.7%。2022年1-2月铜消费量为408.1万吨,同比增长4.7%。2022年1-2月中国铜消费量为214万吨,同比增长3.3%。 高昂的金属价格和加速的总体通胀正在助长秘鲁的资源民族主义和社会动荡。截至本周三,随着五矿资源MMG的Las Bambas矿与Southern Copper Corp. 的Cuajone一起屈服于社区抗议,该国约五分之一的铜产量将停产。与此同时,矿产资源丰富的库斯科地区的工会正在针对价格上涨举行罢工,而嘉能可铜矿附近的居民正准备恢复抗议活动。 海关总署公布的在线查询数据显示,中国3月铜矿砂及其精矿进口量为2,184,256.66吨,环比增5.37%,同比增1.09%。中国3月精炼铜进口量为323,436.89吨,环比增长13.27%,同比下降8.85%。中国3月废铜(铜废碎料)进口量为149,934.92吨,环比增长36.55%,同比降低12.77%。 3、需求端:据SMM调研数据显示,4月17日上海公布的第一批666家复工企业名单中,汽车产业链公司占三分之一,达231家,包括了华域汽车、维宁尔、奥托立夫、安波福、采埃孚、延锋等多家知名汽车零部件企业。值得注意的是,虽然汽车产业链已开启复工复产,但进入闭环生产的员工人数有限。一位上海大众内部人士就对记者表示,因封控期间楼上楼下皆有阳性病例,自己没能赶上第一轮复工,多数相似状况的员工都不能正常返岗,这也将影响复工复产的规模。 宜兴地区疫情管控仍较为紧张,上海等重点地区来宜货车走高速宜兴东出入口,所载货物必须存放7天以上方可使用。据SMM调研,4月21日宜兴地区电解铜现货报在升水350-400元/吨,较周边常州等地区仍处于高位,除了周边炼厂报价瞄准上海到货价,存在挺价情绪外,物流运输难仍是当地电解铜流转的"拦路虎",部分宜兴地区铜杆厂仍处于停产中。 4、库存端:截至4月22日周五,SMM全国主流地区铜库存环比周一减少1.23万吨至12.73万吨,较上周五下降1.2万吨,周度库存连续两周下降。 【交易策略】 继央行降准力度小于预期以后,LPR调降的预期也落空,货币宽松力度偏低,加之多地通报隐性债务问责,一定程度抵消稳增长政策带来的利多情绪,工业品涨势乏力。不过目前俄乌局势进展也存在不确定性,新一轮的制裁与反制裁正在酝酿,对铜等相关品种来说风险溢价仍存。而短期市场关注的焦点在于国内复工复产的具体进度,据我们了解,虽然部分地区对封控措施有所放缓,下游铜材开工在上周触底反弹,不过终端电缆、地产、开工等依然低迷,目前上海及其周边地区也面临港口物流堵塞和复工人员返岗困难等情况,未来弱需求的状态恐仍将延续一段时间。总体而言,在中国宏观利多因素被释放后,强预期与弱现实的博弈可能导致铜价回归宽幅震荡的走势,单边注意控制仓位,期权建议买入波动率策略。

锌

【行情复盘】 本周沪锌宽幅震荡,截至周五收盘,ZN2205收于28395元/吨,周涨幅0.26%。现货方面,截至本周五,上海有色网#0锌锭平均价28520元/吨,较上周五涨450元/吨。 【重要资讯】 1、政策面:央行、外汇局出台23条举措全力做好疫情防控和经济社会发展金融服务,其中提到,加大对物流航运循环畅通的金融支持力度。金融机构要主动跟进和有效满足运输企业融资需求。对承担疫情防控和应急运输任务较重的运输物流企业开辟“绿色通道”,优化信贷审批流程,提供灵活便捷金融服务。 2、供应面:外电4月19日消息,Trevali宣布,其旗下位于非洲西部布基纳法索的Perkoa锌矿因上周六强降雨引发的洪水问题,某些地区洪水被淹目前矿山已暂停止运营。据悉,该矿去年年产量约为7.3万吨。 海关总署在线查询平台数据显示,中国3月锌矿砂及其精矿进口量为255,865.04吨,环比下降3.54%,同比下降29.25%。中国3月精炼锌进口量为21,342.57吨,环比大增287.53%,同比下降53.63%。 3、需求端:2022年3月我国镀锌板(带)出口总量共计115.27万吨,月环比增幅38.01%,年同比降幅6.89%;2022年1-3月份我国镀锌板(带)出口总量共计304.70万吨,年同比降幅8.50%。2022年3月我国镀锌板(带)进口总量共计14.63万吨,月环比增幅16.91%,年同比降幅26.07%;2022年1-3月份我国镀锌板(带)进口总量共计46.25万吨,年同比降幅15.91%。 数据显示,今年3月,中国橡胶轮胎出口总量为64万吨,环比增加19万吨,同比下降3.9%;出口金额为104.69亿元,同比增长5.4%。 4、库存端:据SMM了解,截至本周一(4月18日),SMM七地锌锭库存总量为28.40万吨,较上周五(4月15日)减少100吨,较上周一(4月11日)增加3600吨。 【操作建议】 近期中国降息预期落空、多地通报隐性债务问责抵消了一部分稳增长利多情绪,工业品涨势放缓。不过,目前锌市供应端支撑仍强,一方面是年产量约7.3万金属吨的Perkoa锌矿因洪水暂停运营,进一步推升紧缺忧虑;另一方面是地缘政治局势仍悬而未决,美欧也正在酝酿对俄新的一轮制裁,能源价格维持高位,欧洲冶炼企业进一步减产的可能性仍不容忽视。从库存来看,四月以来LME锌库存持续去库,创下22个月以来新低,其中因托克大规模提取库存,注销仓单大规模增加,一定程度上引发市场挤仓忧虑。总之,短期内地缘风险溢价仍存与国内复产预期将使得锌市未来仍维持震荡偏强的判断,当前阶段仍不建议做空,鉴于局势容易反复,多单注意控制仓位,期权买入波动率策略。

铅

【行情复盘】 本周美债收益率再度走高,美元维持强势,有色涨跌不一,铅价走高,整体仍处于区间震荡走势,沪铅Pb2205收于15725元/吨,上涨1.85%。 【重要资讯】 根据外电消息,高丽亚铅与South32达成2022年年度铅精矿长单协议,协议主要针对澳大利亚Canington矿,长单基准加工费最终敲定为130美元/干吨,较2021年的136美元/干吨仅下调6美元/干吨;白银精炼费为 1.25 美元/盎司,较2021年的1.5美元/盎司下调0.25美元/盎司。 Mysteel统计,4月21日全国主要市场铅锭社会库存为9.37万吨,较18日减0.99万吨,较14日减0.96万吨。 中国3月精炼铅进口量为54.42吨,环比增加177.68%,同比下降83.45%。 【操作建议】 美联储收紧货币政策速度料超预期,IMF下调全球及中国经济增速预期,利空有色,但在当前高通胀持续、能源成本维持高位、海外低库存且国内加大稳经济力度下,有色金属仍处于高位。铅市方面,随着疫情地区企业启动复工复产,本周国内铅锭库存大幅回落,提振铅价。但疫情好转改善需求的同时,供给也将增长。当前硫酸价格高企,若疫情缓解出货顺畅下,原生铅冶炼厂生产积极性将明显提高。再生铅原料供应改善,后续产出也将增长。4月仍为电池更换淡季,国内铅蓄电池消费偏弱。疫情导致汽车产销面临较大压力。技术上,沪铅仍处于区间震荡,关注上方压力位15800-16000表现,下方支撑14900。从长期来看,再生铅产能持续扩张,需求保持平稳,铅价上方空间相对有限。

锡

【行情复盘】 本周美元指数延续强势,有色涨跌不一,锡价高位震荡,沪锡主力2205合约收于336300元/吨,下跌0.57%。 【重要资讯】 一季度光伏新增装机容量13.2GW,同比增长148%。 上海4月22日表示,近一周以来666家重点企业已有70%实现了复工复产。上汽、特斯拉等整车企业连续实现整车下线,相关零部件配套企业也陆续复工,汽车企业在产率、产能利用率有所提升。集成电路、化工骨干企业产能利用率保持在较高水平。 WBMS:1-2月全球锡市供应过剩2600吨。 3月我国锡矿砂及精矿进口量28986吨,同比增加37.28%。3月精练锡净进口量722吨,2月为净出口407吨。 【交易策略】 IMF下调全球及中国经济增速预期,美联储主席释放鹰派信号,表示5月会议讨论加息50个基点,暗示年内可能多次按此幅度加息,美债收益率再度走高,美元保持强势。不过在高通胀持续、能源成本维持高位、海外低库存、国内加大稳经济力度下,有色金属仍处于高位。锡市方面,3月以来精练锡持续处于进口盈利状态,进口量环比大幅增长,有效补充国内供应。国内锡冶炼厂开工率持稳,4月精炼锡产量预计环比变化不大,维持较高水平。需求方面,行业表现差异较大,光伏行业保持高增速,一季度新增装机量同比增长1.48倍,但受疫情、原材料价格上涨等因素影响,汽车、PC、智能手机等需求偏弱。另外,目前复工复产及物流运输均在逐步恢复,上海过去一周666家重点企业已有70%复工复产,后续需求边际改善但仍然偏弱。库存方面,随着疫情地区企业启动复工复产,国内库存由升转降,全球总库存处于低位震荡走势,对锡价形成支撑。综上,短期需求边际改善,但整体仍然偏弱,锡价料震荡偏强,预计沪锡运行区间32.5万-36万。关注企业复工复产及物流情况。

铝

【行情复盘】 本周沪铝盘面整体呈现出窄幅震荡的态势,震荡重心微幅抬升。主力2206合约周五收盘在21920元/吨,周涨幅0.23%%。 【重要资讯】 供给方面,目前国内的复产产能在逐步放量,市场供给增加。但是疫情的影响体现在流通环节,上下游销售及采购均受到一定影响。欧洲能源危机还在发酵,加之地缘政治问题的不确定性较强,国外供应持续紧张。需求方面,下游加工企业受疫情影响开工率环比持续下降,目前全国多地铝加工企业产能关停或部分关停。但是由于假日提前备货的需求以及上游挺价的举动,下游采购较为积极,现货购销两旺。出口方面,由于沪铝比值较低,相对利好。库存方面,2022年4月21日,SMM统计国内电解铝社会库存102.1万吨,较上周四库存减少4.2万吨。其中,除无锡地区受运输限制库存小幅增加0.2万吨外,其他地区出货量增加,库存均处于降库状态。 【交易策略】 整体上看,目前国内供给端复产以及新增产能持续放量,原铝产量进一步增加。国际方面,伦铝价格因能源危机故支撑强于国内。需求方面,目前疫情影响下鼓励复工逐渐增多,采购意愿逐渐复苏。库存方面,周四社会库存再度去化支撑铝价。目前沪铝盘面高位震荡,建议逢回调适量加多。需关注地缘政治问题以及疫情的最新发展。06合约上方压力位24000,下方支撑位20000。期权方面可以考虑双卖策略以赚取权利金收益。

镍

【行情复盘】 本周镍主力合约最高升至246000,收于238580,涨2.85%。国内因物流不畅,电解镍供应紧张,升水走阔。LME镍价震荡走势,现货市场去库存有放缓,现货升水延续负值。内外盘自较深倒挂之中有所波动修复。本周人民币贬值压力回升,抑制有色金属走势。 【重要资讯】 4月22日Mysteel红土镍矿FOB、CIF价格暂稳,目前Ni:0.9%高铝矿CIF47-48美元/湿吨,Ni:1.4%矿CIF84-86美元/湿吨,Ni:1.8%矿CIF132美元/湿吨。当前国内镍铁厂受疫情影响需求放缓,即期采购多以压价为主;而本周海运止跌上涨,镍矿山FOB价格坚挺运行,贸易商因持货成本上涨,导致即期继续让价空间较小,周内新一轮成交价格多持稳。 供给端,近期纯镍进口维持亏损状态叠加国内电解镍厂减产促使纯镍供给偏紧加剧,但进口尚未达到盈利状态,实质性的供应偏紧问题还未解决。镍盐厂亏损严重且出现减停产。当前,部分盐厂继续选择出售原材料。尽管当前上游原料厂商出现让利情况,其对应的镍盐价格仍处于亏损。 【交易策略】 地缘局势反复,LME低库存,镍价高位宽震荡格局延续。目前现货购销清淡,国内依然受到物流影响,盘面偏强,现货调降升水。硫酸镍生产亏损,厂家也有减产安排。国内主要贸易地物流未恢复正常,暂时需求也受影响。近期内外盘倒挂收窄,国内主力合约短期内仍偏强,本周两次回升至24万上方,短线谨慎偏多思路为主。多单以23万元为短线多空分水岭。

不锈钢

【行情复盘】不锈钢本周先抑后扬为主。主力合约最高涨至20000,最终收于20040,涨0.66%。 【重要资讯】随着无锡的疫情好转,复工复产也在逐步推进。从周初基本实现全域解封,然后逐步恢复市内公共交通,再到高速口的逐步开放,对于不锈钢市场商家来说开启了销售、加工及发运逐步恢复的过程。另外,因物流影响,使得无锡市场钢厂到货多有延迟,目前在途资源体量较大。运费成本较正常水平高出5-10倍,对于现货资源的销售进度多有影响。就当前的物流情况来看,无锡市内运输情况相对正常,跨市运输恢复至正常还需要一定时间。 库存方面,本周继续增加,创下连续四周增加态势,主要由于周内钢厂资源大量到货,Mysteel本周到港量为监测以来的最高纪录,以发自江苏港口的增量为主,同时下游需求仍然受到多地疫情影响有所抑制,整体需求表现一般;加之交割资源流入现货市场。据Mysteel调研,4月21日全国主流市场不锈钢社会库存总量86.79万吨,周环比上升2.78%,年同比上升1.13%。其中300系库存总量55.51万吨,周环比上升2.41%,年同比上升34.55%。 不锈钢期货仓单71576,本周仓单降6588。 【交易策略】海运费用再回升镍矿石价格稳定,镍生铁价格依然较为强劲,铬铁也因供给收紧预期价格走升,不锈钢成本坚挺。而无锡市场物流不畅情况逐渐有所改观,仍处恢复过程中。不锈钢连续四周增库存,后续在去库节奏和镍价波动影响下料延续震荡格局。期货近期继续会在19000-22000元之间反复波动为主。

螺纹

【行情复盘】 期货市场:螺纹钢期货主力本周冲高回落,小幅下跌至5000元以下。 现货市场:现货市场成交情况变动不大,北京、上海地区现货价格升至5100附近,期现价差维持低位,部分地区物流恢复,带动出库好转,但整体上消费情况仍待恢复。 【重要资讯】 4月22日起,唐山路南区、路北区、高新区、丰润区、丰南区、开平区、滦南县、玉田县、迁西县、遵化市、芦台经济开发区、汉沽管理区解除封控管理;武安全市实行封控管理;江西南昌开始三天静态管理。 4月14日至4月20日Mysteel调研的137家钢厂的螺纹产量为307万吨,较上周减少0.29万吨。分区域来看,减量主要出现在华东地区,而华北、华南、华中地区产量均出现上升,其中华北地区增量最多,达到3.83万吨。 本周东三省主流四城市沈阳、大连、哈尔滨和长春的建筑钢材社会总库存量为194.13万吨,其中螺纹钢154.08万吨,线盘40.05万吨,同比大幅增86.20万吨,环比上周197.56万吨的总库存量,本周社库已减少了3.51万吨,这是继2022年开年以来四城市的首次降库。 【交易策略】 螺纹钢本周产量变动不大,同比仍较低,唐山部分区域的风控解除,截至4月21日,当地产能利用率环比微降。发改委表示要确保全年粗钢产量下降,由于一季度产量同比降幅较大,因此二、三季度粗钢日均产量仍有回升可能,但受利润、政策等影响,后期螺纹钢供应弹性已经不高。需求环比增加,同比下降20%以上,3月以来需求持续低迷,且受疫情影响,近日武汉、南昌进行风控和静态管理,需求短期难以大幅走强。IMF下调中国2022年经济增速,同时世界钢协预计中国钢材需求0增长。国内政策继续放宽,但力度低于市场预期,3月房地产数据加速下滑,使市场对地产好转的信心下降,在预期交易持续近5个月后,现货需求迟迟未能改善,开始消磨市场耐心。综合看,房地产企稳大概率在三季度以后,在此之前,基建对冲效果要谨慎看待,因此五一过后需求对盘面的影响预计进一步加大,届时要关注需求恢复一般所引发的继续下行风险,但节前出现负反馈压力偏低,盘面在5100以上承压回落后,关注4800附近支撑。

热卷

【行情复盘】期货市场:本周热卷偏弱震荡运行,热卷10合约收盘价5074元/吨,周跌幅2.39%。现货市场:本周多地热卷现货价格小幅下跌,上海地区4.75mm热卷价格跌60至5120元/吨。 【重要资讯】1、4月22日起,唐山迁西、滦南、高新、玉田、路北、路南、丰南、丰润等地解除全域封控管理。 2、乘联会数据显示,3月份皮卡市场销售5.5万辆,同比下降2%,环比增长60%。1-3月销售13.1万辆,同比下降3%。 2、本周五大品种钢材产量994.44万吨,周环比增加5.78万吨。本周五大品种钢材表观消费量1026.02万吨,周环比增加30.41万吨。本周钢材总库存量2302.89万吨,周环比减少31.58万吨。其中,钢厂库存量684.36万吨,周环比减少0.78万吨;社会库存量1618.53万吨,周环比减少30.80万吨。 3、4月21日我的钢铁公布库存数据显示,热卷周产量322.08万吨,环比增加0.81万吨,钢厂库存105.11万吨,环比增加5.84万吨,社会库存243.12万吨,环比下降1.23万吨,总库存348.23万吨,环比增加4.61万吨,热卷表观需求量317.47万吨,环比增加3.95万吨。 4、本周Mysteel公布的热卷产量库存数据显示,热卷供需维持偏弱状态,热卷产量环比增加。热卷需求受到疫情影响持续低位,短期预计难有改善,供需宽松导致热卷库存增加。 【交易策略】本周热卷震荡下行,周前期维持震荡走势,周后期压减粗钢产量导致原料价格下跌,热卷成本支撑减弱,同时叠加钢材下游需求弱势,导致热卷连续两日回落,短期预计维持偏弱震荡走势,关注下方4900元/吨附近支撑情况。

锰硅

【行情复盘】 期货市场:本周锰硅盘面冲高回落,主力合约累计上涨1.2%收于8912。 现货市场:锰硅现货市场价格经过较长时间的盘整后,部分主产区价格本周小幅上调。截止4月22日,内蒙主产区锰硅价格报8450元/吨,周环比上涨50元/吨,贵州主产区价格报8450元/吨,广西主产区报8500元/吨,周环比持平。 【重要资讯】 内蒙古对2022年度执行差别电价的限制类和淘汰类企业名单进行公示,其中涉及硅铁生产企业29家,锰硅生产企业2家,但其中还在生产的厂家并不多,且在产厂家不少有自己的电厂,预计电价上涨对产量短期影响有限。 2022年3月锰矿进口量220.73万吨,环比增加13.73%。 2022年将继续开展全国粗钢产量的压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展。 3月中国粗钢日均产量284.84万吨,月度产量8830万吨,同比下降6.4%。1-3月全国粗钢产量24338万吨,同比下降10.5%。 一季度GDP同比增速为4.8%。4月25日下调金融机构存款准备金率0.25个百分点,本次下调后金融机构加权平均存款准备金率为8.1%,此次降准共释放长期资金5300亿元。 根据世界钢铁协会最新预测报告显示,全球钢铁需求继2021年增长2.7%之后,在2022年将继续增加0.4%,达到18.402亿吨。2023年继续增长2.2%至18.814亿吨。 3月社融规模增量为46500亿元,预期值为37000亿元,环比2月的11900亿元大幅增加。3月新增人民币贷款31300亿元,预期值为28000亿元,2月为12300亿元。 3月M2增速为9.7%,预期为9.4%,2月为9.2%。3月CPI同比上涨1.5%,预期1.3%,2月为0.9%。PPI同比上涨8.3%,预期为8.1%,前值8.8%。 印度锰硅价格近期出现滞涨,6014锰硅报1400-1430美金。 国内3月PMI为49.5%,环比下降0.7%。本周五大钢种产量环比增加5.78万吨,对锰硅需求环比增加0.5%至148200吨。 全国3月锰硅产能1584791吨,产量938641吨,环比2月增加16.12%或130316吨。 本周全国锰硅供应206920吨,周环比增加1.44%。Mysteel统计全国121家独立硅锰企业样本开工率(产能利用率)为68.02%,周环比上升1.76%;日均产量为29560吨,周环比增加420吨。 河钢4月锰硅采量24450吨,环比3月增加1450吨,同比下降550吨。本轮最新采价8800元/吨,环比上涨450元/吨。 据Mysteel调研,4月国内钢厂厂内硅锰库存均值为20.21天,环比降5.52%,同比降10.38%。 5月锰矿报盘涨跌互现。South32对华高品澳块5月报价为8.22美金/吨度,环比持平,部分8.5美元/吨度,环比上涨0.28美元/吨度,南非半碳酸报5.55美金/吨度,环比下跌0.15美金/吨度。Jupiter对华5月南非半碳酸块报5.3美元/吨度,环比下调0.42美元/吨度。 最近一期全国锰矿港口库存环比增加53.6万吨至575.3万吨,其中天津港进口锰矿库存环比增加57.6万吨至433.5万吨,钦州港库存环比下降4万吨至126.8万吨。 本周锰硅盘面冲高回落,小幅走强,现货市场价格稳中有升。本周锰硅自身供需两旺,五大钢种产量环比增加5.78万吨,对锰硅需求环比增加0.5%至148200吨。供应方面,近几周全国锰硅产量已出现短期见顶迹象。本周全国锰硅供应206920吨,周环比增加1.44%。全国121家独立硅锰企业样本开工率(产能利用率)为68.02%,周环比上升1.76%;日均产量为29560吨,周环比增加420吨。内蒙古对2022年度执行差别电价的限制类和淘汰类企业名单进行公示,其中涉及硅铁生产企业29家,锰硅生产企业2家,但其中还在生产的厂家并不多,且在产厂家不少有自己的电厂,预计电价上涨对产量短期不会造成明显冲击。但二季度锰硅供给端面临的能耗约束将增强,产量进一步提升空间受限。成本端锰矿价格上行驱动减弱,但港口现货价格仍处于高位运行,后续锰硅厂家采购成本仍较高。近期焦炭价格维持坚挺,锰硅成本端对价格的支撑力度仍较强。近期锰硅厂家厂内库存水平也出现下降。4月国内钢厂厂内硅锰库存均值为20.21天,环比降5.52%,同比降10.38%。二季度钢厂开工将进入旺季模式,对锰硅需求仍有进一步提升空间,新一轮钢招即将开启。近期全国主港锰矿库存再度出现大幅累库,除北方交通影响外,外矿发运节奏也出现加快。外矿对华5月报盘出现下调迹象,锰矿现货价格已阶段性见顶。 【交易策略】 锰硅成本端驱动减弱,新一轮钢招尚未开启,短期价格缺乏方向性指引,将维持盘整走势。

硅铁

【行情复盘】 期货市场:本周硅铁盘面冲高回落,主力合约累计下跌2.2%收于10894。 现货市场:近期海外硅铁市场价格转入盘整,但国内硅铁现货市场挺价信心增强,周初以来各主产区现货价格进一步上调。截止4月22日,内蒙古主产区硅铁报10450元/吨,周环比上涨550元/吨,宁夏中卫报10250元/吨,周环比上涨150元/吨,甘肃兰州报10200元/吨,周环比上涨350元/吨。 【重要资讯】 内蒙古对2022年度执行差别电价的限制类和淘汰类企业名单进行公示,其中涉及硅铁生产企业29家,锰硅生产企业2家,但其中还在生产的厂家并不多,且在产厂家不少有自己的电厂,预计电价上涨对产量短期影响有限。 因疫情反复,唐山多地再度实施临时封控,当前区域内运输仍处于受限,导致原料供应不足,部分长流程钢厂出现被动检修。 2022年将继续开展全国粗钢产量的压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展。 3月中国粗钢日均产量284.84万吨。1-3月全国粗钢产量24338万吨,同比下降10.5%。 据Mysteel调研,4月国内钢厂厂内硅铁库存均值为19.34天,环比降3.01%,同比降13.7%。 一季度GDP同比增速为4.8%。4月25日下调金融机构存款准备金率0.25个百分点,本次下调后金融机构加权平均存款准备金率为8.1%,此次降准共释放长期资金5300亿元。 根据世界钢铁协会最新预测报告显示,全球钢铁需求继2021年增长2.7%之后,在2022年将继续增加0.4%,达到18.402亿吨。2023年继续增长2.2%至18.814亿吨。 3月社融规模增量为46500亿元,预期值为37000亿元,环比2月的11900亿元大幅增加。3月新增人民币贷款31300亿元,预期值为28000亿元,2月为12300亿元。 3月M2增速为9.7%,预期为9.4%,2月为9.2%。3月CPI同比上涨1.5%,预期1.3%,2月为0.9%。PPI同比上涨8.3%,预期为8.1%,前值8.8%。 镁锭报价进一步下调,周初陕西地区现金含税出厂报价在35000-36000元/吨。 3月全国硅铁产量环比增加4.05万吨至54.67万吨。本周全国硅铁产量为12.42万吨,环比增加0.14万吨。 Mysteel统计最近一期全国136家独立硅铁样本企业开工率(产能利用率)为52.43%,环比上升1.89个百分点,日均产量17751吨,环比增加206吨。 国内3月PMI为49.5%,环比下降0.7%。本周五大钢种产量环比增加5.78万吨,对硅铁的需求环比增加0.45%至25377吨。 河钢4月72硅铁采量2080吨,环比增加282吨。河钢4月钢招价格为10050元/吨,环比3月上调850元/吨。 从年初至3月11日,新增专项债发行规模达到9676亿元,占提前下达专项债额度的66.3%。今年政府工作报告指出,今年拟安排地方政府专项债3.65万亿。 本周硅铁盘面冲高回落,现货市场挺价信心增强,各主产区价格集体上调。当前硅铁社会库存较为充裕,但厂内库存以及贸易商库存较少。虽然当前4月钢招已基本结束,但近日仍有部分南方钢厂补招。随着5月钢招即将开启,硅铁新一轮需求即将释放,本轮钢招价格预计继续维持高位运行。海外当前硅铁供应存在缺口,二季度我国硅铁出口仍将较为坚挺。本周硅铁实际供需两旺,五大钢种产量环比增加5.78万吨,对硅铁的需求环比增加0.45%至25377吨。本周全国硅铁产量为12.42万吨,环比增加0.14万吨。全国136家独立硅铁样本企业开工率(产能利用率)为52.43%,环比上升1.89个百分点,日均产量17751吨,环比增加206吨。内蒙古对2022年度执行差别电价的限制类和淘汰类企业名单进行公示,其中涉及硅铁生产企业29家,锰硅生产企业2家,虽然其中还在生产的厂家并不多,且在产厂家不少有自己的电厂,预计电价上涨对硅铁产量短期影响有限,但二季度硅铁供给端面临的能耗约束将较强。近期甘肃部分地区硅石供应出现扰动,或对当地硅铁后续产量造成影响,合金厂家短期进一步提产空间有限。市场近期对兰炭供应产生担忧,一旦出现停产硅铁成本端的支撑力度将增强。镁锭报价本周进一步下调,对75硅铁价格的上行驱动短期不明显。海外市场印度硅铁价格近期出现滞涨,下游对高价硅铁价格的接受度下降。 【交易策略】 全球硅铁供应端出现缺口,国内硅铁市场供需趋紧,新一轮钢招即将开启,成本端有上行预期,期现价格近期将维持偏强走势。

铁矿石

【行情复盘】 期货市场:本周铁矿盘面震荡走弱,但仍维持高位运行,主力合约累计下跌3.8%收于881。 现货市场:本周铁矿现货市场价格涨跌互现,整体变化幅度不大,低品矿溢价继续走强,基差出现走扩。截止4月22日,青岛港PB粉现货价格报990元/吨,周环比下跌3元/吨,卡粉报1185元/吨,周环比上涨5元/吨,杨迪粉报959元/吨,周环比上涨16元/吨。普氏62%Fe指数本周累计下跌2.75美金至150.05美金。 【基本面及重要资讯】 力拓一季度铁矿石产销量不及预期,皮尔巴拉产量7170.3万吨,环比去年四季度减少15%,同比减少6%。主要是由于其旧矿山持续枯竭,替代产能没有及时释放。但仍维持年度3.2-3.25亿吨的发运目标不变,年内剩余时间有较强的发运回补预期。一季度发运量为7146.2万吨,环比减少15%,同比减少8%。 淡水河谷一季度粉矿产量6392.8万吨,环比减少22.5%,同比减少6%。维持全年3.2-3.25亿吨的产量目标。 必和必拓一季度皮尔巴拉业务铁矿产量6667吨,环比减少10%,同比基本持平,一季度产量的下降主要受疫情和检修计划影响,但由于南坡项目进展顺利以及Samarco项目稳步增产,一定程度上抵消产量下降的压力。一季度销量6711万吨,环比减少8%,同比增加2%。维持2022财年2.78-2.88亿吨的目标产量不变,当前已完成2.11万吨。 因疫情反复,唐山多地再度实施临时封控,当前区域内运输仍处于受限,导致原料供应不足,部分长流程钢厂出现被动检修,本周铁水日均产量小幅回落。 世界银行将2022年全球GDP增长预期从4.1%下调至3.2%。根据世界钢铁协会最新预测报告显示,全球钢铁需求继2021年增长2.7%之后,在2022年将继续增加0.4%,达到18.402亿吨。2023年继续增长2.2%至18.814亿吨。 2022年将继续开展全国粗钢产量的压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展。3月中国粗钢日均产量284.84万吨,生铁日均产量230.97万吨。 央行表示今年已向中央财政上缴结存利润6000亿元,相当于投放基础货币6000亿元,和全面降准0.25个百分点基本相当。 一季度GDP同比增速为4.8%。4月25日下调金融机构存款准备金率0.25个百分点,本次下调后金融机构加权平均存款准备金率为8.1%,此次降准共释放长期资金5300亿元。 3月我国出口钢材494.5万吨,环比增加132.5万吨,同比下降34.4%,1-3月累计出口1317.9万吨,同比下降25.5%。 2022年一季度各地共发行地方债18246亿元,是去年同期发行量的两倍多,其中新增专项债发行12981亿元,高于2019和2020年一季度,为历史上同期最快的专项债发行速度。 进入4月后基建投资持续发力,多地集中开工一批重大项目。国内3月PMI为49.5%,环比下降0.7%。本周五大钢种产量环比增加1.11万吨。 3月全球铁矿石发运量环比增加1048万吨至1.18亿吨,中国45港到港量环比增加1064万吨,港口库存环比降库368万吨,在港船舶降3条。预计4月日均铁水产量升至235万吨。 4月11日至4月17日,中国47港铁矿石到港量2289.9万吨,环比增加328.1万吨,45港铁矿石到港量2243.5万吨,环比增加357.7万吨,北方六港到港量1183.3万吨,环比增加316.1万吨。 最近一期澳巴19港铁矿石发运总量2355万吨,周环比增加71.5万吨。澳矿发运量环比增加52.9万吨至1784.2万吨,其中发运至中国的量环比增加200.4万吨至1522.7万吨,巴西矿发运量为570.8万吨,环比增加18.6万吨。 本周铁矿盘面震荡走弱,但仍维持高位运行,现货市场价格涨跌互现,低品矿溢价再度走强,基差走扩。因疫情反复,唐山多地再度实施临时封控,区域内运输受限,导致原料供应不足,部分长流程钢厂出现被动检修,铁矿日耗本周小幅下降。但近期铁水产量恢复较为明显,维持在230万吨上方运行,为近年历史同期高位水平,二季度仍有望进一步提升。本周疏港进一步改善,钢厂对铁矿的主动补库意愿有所增强。港口库存进一步去化,铁矿基本面仍处于改善中。一季度海外主要矿山产销量整体不及预期,且受海外需求分流影响使得我国年初以来外矿到港压力不大,在一定程度上支撑国内矿价维持高位运行。本周三大矿山公布一季度财报,产量销量整体不及预期,但均维持全年发运目标不变,二季度发运节奏将加快,下半年供应将趋于宽松。当前黑色产业链整体仍处于强预期与弱现实的博弈,终端消费的恢复速度仍有不确定性。近期受部分地区疫情反复的影响,成材表需恢复速度不及预期,旺季不旺。长流程钢厂的低利润制约铁矿石价格短期上行空间。但中期来看,稳增长预期下对远月铁元素的终端消费不悲观。进入4月后基建投资持续发力,多地集中开工一批重大项目,同时国内成材出口也有改善预期。后续随着终端需求的回补,国内长流程钢厂利润有望逐步修复,对铁矿的主动补库意愿将增强,对价格将产生正向反馈。 【交易策略】 近期铁矿需求再度受到扰动,叠加当前钢厂利润水平偏低,终端需求恢复节奏仍较慢,价格短期承压,操作上暂维持逢高沽空策略。

玻璃

【行情复盘】 本周玻璃期货盘面冲高回落,主力09合约涨1.2%收于2016元。 【重要资讯】 现货方面,本周华北玻璃市场价格基本稳定,成交情况好转。沙河区域物流改善,成交好转,沙河厂家个别厂库存高位,整体看车辆暂偏少,运费上涨明显。京津唐区域出货情况不一,部分出货良好,个别出货仍受限明显,周内价格走稳。整体看,华北市场压力仍体现个别厂高位库存,预计短日产销可得到延续,价格调整动力偏弱,关注后期浮法厂产销持续性。 供应方面,截至本周四,全国浮法玻璃生产线共计304条,在产259条,日熔量共计172025吨,较上周持平。周内暂无产线变化。 需求方面,周内国内浮法玻璃市场需求表现一般,局部限制解除加工厂开工上升。周内华东部分区域限制逐步解除,加工厂开工得到一定恢复,及华北物流改善,华北、华东部分有一定补库。但整体看,订单仍表现一般,补货持续性仍需观望。 库存方面,截至本周四,重点监测省份生产企业库存总量为6182万重量箱,较上周增加224万重量箱,涨幅3.76%,库存天数约29.88天,较上周增加1.09天。 【交易策略】 随着疫情防控情况的好转及全国物流运输的畅通,疫情对玻璃现货的冲击最严重的时刻已经过去,后期库存有望见顶回落。当前沙河等地厂家定价处于盈亏平衡点附近,政策支持房地产市场良性运转,竣工需求预期没有发生大的变化,是备货的良好时机。建议玻璃深加工企业09合约2000元一线买入套保头寸继续持有。

原油

【行情复盘】 本周内外盘原油整体维持窄幅震荡,SC原油主力合约收于674元/桶,周跌2.35%。 【重要资讯】 1、IMF:下调全球经济增长前景,提高通胀预测。将2022年全球经济增长预测从4.4%降至3.6%;将2023年全球经济增长预测从3.8%降至3.6%。对应未来石油消费将面临压力。 2、美国方面称,美国继续评估对俄罗斯的额外制裁。预计未来几天将对俄罗斯实施更多制裁。 3、法国财长勒梅尔:我们一直和马克龙总统说过希望对俄罗斯石油实行禁运,比以往任何时候都需要加强对俄罗斯石油的禁运,旨在在未来几周内就石油禁运说服欧盟。爱沙尼亚外长:欧盟对俄罗斯的下一个制裁方案必定包括对天然气和石油等能源运输工具的制裁措施。 3、据海关总署统计查询数据显示,2022年3月原油进口量为4271万吨,同比下降13.96%,环比增加17.54%。沙特仍是最大的原油供应国,3月沙特原油到货量共计685.83万吨,同比减少12.50%,环比增加3.19%。同期,中国从俄罗斯进口原油638.76万吨,同比下降14.12%,环比增加18.05%。 4、美国能源信息署数据显示,截止4月15日当周,美国商业原油库存比前一周下降802万桶,为截止2021年4月30日的一周以来的最大单周降幅;美国汽油库存总量2.32378亿桶,比前一周下降76万桶;馏分油库存量为1.08735亿桶,比前一周下降266万桶。美国原油日均产量1190万桶,为2020年5月1日当周以来最高,比前周日均产量增加10万桶。 【交易策略】 欧美可能继续加大对俄罗斯的制裁,叠加市场非计划性供应中断仍然加多,原油供需结构维持偏紧。走势上,短线预计维持高位震荡。

沥青

【行情复盘】 期货市场:本周沥青期货整体震荡反弹,主力合约收于3971元/吨,周涨2.32%。 现货市场:本周初中石化华东主力价格上调50-80元/吨不等,华南价格上调50元/吨,中石油华南价格上调50元/吨。当前国内重交沥青各地区主流成交价:华东3900 元/吨,山东3660 元/吨,华南3950 元/吨,西北3850 元/吨,东北4075 元/吨,华北3670 元/吨,西南4085 元/吨。 【重要资讯】 1. 供给方面:近期国内沥青炼厂装置开工率环比小幅走低,开工率水平整体处于历史同期低位。根据隆众资讯的数据,最新一期的开工数据显示,国内73家主要沥青炼厂总开工率为25.10%,环比变化-2.3 %。国内91家沥青样本企业装置检修量环比有所增加,合计产能损失达到2411万吨。从炼厂沥青排产来看,4月份国内沥青总计划排产量为226.4万吨,环比下降15.3万吨或6.33%,同比下降71.32万吨或23.96%。 2. 需求方面:近期北方地区沥青需求平稳释放,但南方等地因降雨及疫情防控影响,公路项目施工进展缓慢,沥青消费表现低迷,但随着部分地区防控政策的逐步放松,沥青终端消费有望好转。另外节前市场或有一定备货需求,炼厂出货有望增加。 3. 库存方面:近期国内沥青炼厂厂库库存下降明显,但社会库存仍维持小幅增长。最新一期的库存数据显示,国内25家主要沥青炼厂库存为98.60万吨,环比变化-4.5%,国内33家主要沥青社会库存为73.20万吨,环比变化0.1%。 【交易策略】 原油高位运行对沥青形成成本支撑,而当前国内沥青消费仍然低迷,虽然供应持续低位,但供需结构改善有限,沥青利润缓慢修复。走势上,沥青单边仍受成本驱动,短线整体预计维持高位震荡。

高低硫燃料油

【行情复盘】 本周低高硫燃料油价格走势分化,FU2209合约下跌202元/吨,跌幅4.80%,收于4006元/吨,低硫燃料油主力合约下跌229元/吨,涨幅4.24%,收于5167元/吨。 【重要资讯】 1. 国家统计局公布数据显示:2022年3月份燃料油产量368.7万吨,同比增加7.9%,累计同比增加30.70%。 2.据海关数据显示:2022年3月中国保税船用油出口量在149.62万吨,相比2月出口量上涨8.6%。分品种来看:2022年3月,重质船燃出口量141.87万吨,占比94.82%;轻质MGO出口量7.75万吨,占比5.18%。 3.截至4月21日当周,中国主营炼厂常减压产能利用率为69.71%,环比跌2.21%,同比跌5.02%。 4.新加坡企业发展局(ESG):截至4月20日当周,新加坡燃油库存增加351.2万桶至2310.3万桶。 5.根据PJK数据:截至4月21日当周,ARA地区燃料油库存量为95.4万吨,周度增加0.6万吨。 【后市观点】 原油成本端:供给弹性依然维持在低水平,地缘风险溢价减弱但扰动持续存在,俄罗斯缺口难以弥补,IMF虽然下调经济预期前景,原油需求较预期有所减弱,但部分较为严重地区疫情可能在五月以后好转,虽然二季度为原油需求淡季,原油需求依然坚韧,预计需求不会出现大幅下滑风险,二季度全球原油供需依然维持偏紧格局,叠加低库存背景下,价格依然有较强支撑。 燃料油裂解价差:四月份国内部分炼厂进入检修,且独立炼厂和主营炼厂出于利润和需求面的考虑,开工率出现大幅下滑,对于国内燃料油来说,整体处于供减需减状态,但现在供给端减量占据主导,炼厂开工率持续走低可能预示着四月份燃料油持续强于原油的格局短时间内较难改变。 操作策略:从基本面表现来看,燃料油依然以多配为主,重点关注时机以及空间选择;四月份燃料油裂解价差预计依然维持偏强格局。

聚烯烃

【行情复盘】 期货市场:本周聚烯烃价格冲高回落,LLDPE2209合约周度上涨43元/吨,涨幅0.49%,收于8872元/吨,PP2209合约周度上涨79元/吨,涨幅0.91%,收于8754元/吨。 现货市场:截至4月22日当周,LLDPE现货市场价格整理为主,各区周度价格变动50-100元/吨,国内LLDPE的主流价格在8850-9300元/吨。PP各区周度价格变动幅度在50-100元/吨,华北拉丝主流价格在8600-8700元/吨,华东拉丝主流价格在8700-8830元/吨,华南拉丝主流价格在8800-9000元/吨。 【基本面及重要资讯】 1.国家统计局:2022年3月我国塑料制品产量为787.8万吨,同比上涨6.3%;1-3月份我国塑料制品总产量为1926.3万吨,同比增加5.0%。 2.2022年4月22日,主要生产商库存水平在76.5万吨,较前一工作日去库3.5万吨,降幅在4.40%,去年同期库存大致在85万吨。 3.2022年4月21日当周,农膜开工率35%(-5%),包装开工率58%(+3%),其余持平;塑编开工率45%(-3%),注塑开工率48%(-2%),BOPP开工率57.22%(+7.22%)。 4.2022年4月21日当周,PE开工负荷率72.39%(+3.02%),PP开工负荷率80.57%(-2.07%)。 【交易策略】 近期装置负荷以及检修装置仍较为集中,开工负荷继续维持低位水平,在高成本压力下,新增产能投放预计有所放缓,供给端依然受限,需求方面来看,虽然需求最差的时候已经过去,但局部区域物流不畅因素犹在,下游新增订单有限开工部分继续下滑,虽原料库存虽较低,但入市采购意愿欠佳,短期需求改善力度略不及预期。同时成本端支撑尤在,价格依然有较强支撑,在供需双弱格局下,短期预计聚烯烃价格以窄幅整理为主,中期依然适合多配,建议多单继续持有。

乙二醇

【行情复盘】 期货市场:本周,乙二醇05合约减仓反弹,EG2205合约收4952,周涨幅2.27%,周减仓12.56万手。 现货市场:基差走弱,现货基差在05合约贴水20-25。 【基本面及重要资讯】 (1)从供应端来看,浙石化装置检修落地,但港口供应压力较大。目前,浙石化80万吨/年的乙二醇装置已停车,但远东联50万吨/年的乙二醇装置原计划5月检修,现推迟至6月。两者对冲之后,对油制供应影响相对较小。煤制方面,广汇已出聚酯级成品,调试中;黔西30万吨/年计划5月检修;建元26万吨/年的装置因原料问题停车,华谊20万吨/年的装置上周五停车,预计持续20天,安徽红四方周一从半成负荷停车,预计短停为主。进口方面,近期沙特合约货抵港集中,进口货源供应偏多。整体来看,国产量整体持稳,但进口量集中抵港下,港口压力较大。 (2)从需求端来看,聚酯开工率或逐步企稳,中期存反弹预期,重点关注华东疫情及物流情况。本周,聚酯开工率为79.9%,虽仍处于低位,但较周一开工率已有所回升。短期来看,目前部分聚酯工厂受疫情扰动略有降负,部分瓶片工厂开工回升。我们认为近期聚酯开工率处于底部,后续将逐步止跌回升,拐点或在五一之后。中长期,未来聚酯开工率反弹空间将取决于疫情控制之后需求恢复情况,同时考虑杭州亚运会,预计聚酯开工率提起之后将具有一定的抗跌性。暂给予4月聚酯83%的开工率,5月谨慎给予85%-86%。 (3)从库存端来看,4月18日(周一)华东主港乙二醇库存为108.7万吨(+0.1万吨)。4月18日至4月24日,华东主港预计到货19.2万吨,近期港口出货效率较慢,预计延续累库。 【交易策略】 尽管下游需求存回升预期,但港口短期难实现大幅去库,且后续存在一定的胀库风险,预计近期期价将延续低位震荡,参考区间4700-5000。

PTA

【行情复盘】 期货市场:本周,PTA震荡偏强,TA2209合约收6168,周涨幅0.78%,增仓10.79万手。 现货市场:基差偏强,现货在09+80~85附近商谈。 【基本面及重要资讯】 (1)从成本端来看,成本端高位震荡。原油市场当前供需现实仍偏紧,这构成了油价下方的支撑,但远期由于供应端不确定性较大,预计近期油价延续高位震荡。PX方面,海南炼化PX装置延期重启,纸货行情影响下,近期PX-NAP表现偏强,PTA成本端相对原油较为坚挺。 (2)从供应端来看,检修与重启并行,4-5月PTA开工率将延续低位运行。目前,恒力石化220万吨/年的PTA装置检修跟进,重启时间待定。宁波逸盛PTA装置已逐步提负,华东物流情况正逐步好转。但考虑到后续逸盛大连375万吨/年、逸盛新材料1#360万吨/年、逸盛海南200万吨/年的PTA装置存检修计划,若兑现,4-5月份PTA装置开工率将延续低位。 (3)从需求端来看,聚酯开工率或逐步企稳,中期存反弹预期,重点关注华东疫情及物流情况。本周,聚酯开工率为79.9%,虽仍处于低位,但较周一开工率已有所回升。短期来看,目前部分聚酯工厂受疫情扰动略有降负,部分瓶片工厂开工回升。我们认为近期聚酯开工率处于底部,后续将逐步止跌回升,拐点或在五一之后。中长期,未来聚酯开工率反弹空间将取决于疫情控制之后需求恢复情况,同时考虑杭州亚运会,预计聚酯开工率提起之后将具有一定的抗跌性。暂给予4月聚酯83%的开工率,5月谨慎给予85%-86%。 (4)从库存端来看,4月22日PTA社会库存为270.1万吨(-2.8万吨)。 【交易策略】 随着下游聚酯开工率逐步止跌,后续PTA有望逐步恢复至供需平衡状态,预计基差亦将逐步止跌走稳。单边,预计PTA将跟随原油震荡,运行区间6000-6500。中期,09合约建议回调买入,布局需求修复行情。跨品种考虑回调多TA空EG。 风险提示:原油价格大幅下跌。

短纤

【行情复盘】 期货市场:本周,短纤先扬后抑。PF06收于7872,周涨68元/吨,周涨幅0.87%。 现货市场:现货偏紧,运输成本高企,企业报价和现货价格稳中有涨,工厂周产销41.07%(-1.40%),产销平淡,江苏现货价7950(周+125)元/吨。 【重要资讯】 (1)成本端,成本偏强震荡。原油库存低位,供应仍然偏紧,油价高位震荡;PTA加工费低位,装置检修增多,价格跟随成本波动;乙二醇装置检修增多,但库存压力仍在,价格跟随成本偏弱震荡。(2)供应端,部分装置将重启,供应预计回升。汇维仕15万吨4月19日检修一周;福建逸锦7万吨停车;三房巷新增8万吨产能检修;江阴华宏15万吨3月31日停车检修,重启未定;洛阳实华4万吨装置3月28日停车,预计4月底重启;华西化纤20万吨3月15日停车,或有装置继续停车;滁州兴邦20万吨4月1日停车,计划4月底重启。截至4月22日,直纺涤短开工率63.2%(+1.7%)。(3)需求端,下游开工窄幅回升,但是对原料随采随用,需求偏弱。截至4月22日,涤纱开机率为75.7%(+0.7%),开机窄幅回升,维持相对高位运行。涤纱厂原料库存8.7(-1.4)天,终端需求偏弱,叠加运输困难,原料库存持续消耗。纯涤纱成品库存20.5天(+1.5天),终端需求疲软,纯涤纱成品库存持续增加。(4)库存端,工厂库存12.8天(+0.0天),虽然产销清淡,但是企业开工低位,使得库存维持在12天左右窄幅震荡。 【交易策略】 短纤加工费修复至盈亏线附近,部分装置将重启,产量预计回升;需求端仍然偏弱,但是在成本的支撑下,预计当前PF06在7500~8100区间波动。中期,若疫情缓解,下游将集中补货,或支撑价格偏强。

苯乙烯

【行情复盘】 期货市场:本周,苯乙烯在成本支撑和需求配合下,价格震荡走强。EB06收于9765,周涨246元/吨,周涨幅2.58%。 现货市场:成本偏强,港口去库,下游存月末补货和节前备货需求,企业报价和现货价格上涨,江苏现货9800/9840,5月下旬9810/9840,6月下旬9795/9815。 【重要资讯】 (1)成本端:成本偏强震荡。原油库存低位,供应仍然偏紧,油价高位震荡;纯苯开工下降,需求预期向好,价格偏强;乙烯成本支撑仍在,价格高位震荡。(2)供应端:短停装置陆续重启,产量预计回升。浙石化120万吨装置4月18日恢复正常生产;大庆石化12.5万吨和中韩石化2.8万吨,计划4月23日重启;汇丰石化2.5万吨4月16停车,计划5月5日重启;燕山石化8万吨4月21日停车,计划6月重启;山东华星8万吨3月15日停车,预计5月中旬重启。截止4月21日,周度开工率76.86%(+3.62%)。(3)需求端:华东部分企业复工,物流有所好转,下游开工回升,月末存在交割补货和节前备货需求。截至4月21日,PS开工率65.94%(+2.34%),EPS开工率57.87%(+9.96%),ABS开工率76.54%(+2.52%)。(4)库存端:截至4月20日,华东港口库存12.48(-0.51)万吨,到货小于提货,库存窄幅回落,后续仍有出口装船。(5)生产利润:非一体化装置亏损700元/吨左右。 【交易策略】 苯乙烯在原料偏强,月末补货和节前备货的提振下,表现偏强,但下游开工总体上偏弱的当下,苯乙烯上行空间有限。预计当前苯乙烯仍维持在9500~10000元/吨区间震荡,建议震荡思路对待。5月,疫情预计缓解,下游需求将好转,但是苯乙烯天津渤化45万吨将投产,供需偏松格局难改,在成本支撑下预计维持高位宽幅震荡。

液化石油气

【行情复盘】 本周PG06合约冲高回落,截止至收盘,PG06合约收于6020元/吨,期价下跌149元/吨,跌幅2.42%。 【重要资讯】 原油方面:美国EIA公布的数据显示:截止至4月15日当周,美国商业原油库存为4.13733亿桶,较上周下降802万桶,汽油库存2.32378亿桶,较上周下降76.1万桶,精炼油库存1.08735亿桶,较上周下降266.4万桶,库欣原油库存2615.2万桶,较上周下降18.5万桶。库存数据偏多,油价高位震荡。 现货端:本周5月份沙特CP预期,丙烷861美元/吨,较上周跌11美元/吨。6月份CP预测,丙烷829美元/吨,较上周跌7美元/吨。本周广州石化民用气出厂价上涨20元/吨至6218元/吨,上海石化民用气出厂价上涨200元/吨至5050元/吨,齐鲁石化工业气出厂价上涨350元/吨至6500元/吨。 供应端:本周内华东地区联力石化进入检修期,其他地区暂未有新增检修计划。整体来看,目前北方地区检修单位较多,且由于厂家降负荷生产以及自用增加等影响,产量以及商品量双双回落,国内供应量下降明显。卓创资讯数据显示,截至4月21日我国液化石油气平均产量67886吨/日,环比上一周减少2268吨/日,减少幅度3.23%。 需求端:随着疫情逐步好转,工业需求逐步回升,4月21日当周MTBE装置开工率为46.6%,与较上周增加0.02%,烷基化油装置开工率为53.4%,较上期增加1.24%。此前检修PDH装置恢复生产,本周PDH开工率为68.18%,较上周增加4.86%,民用气随气温转暖,需求将阶段性回落。 库存方面:按照4月21日卓创统计的数据显示,4月下旬,华南4船冷冻货到港,合计8.4万吨,华东9船冷冻货到港,合计37.4万吨,华东港口码头库存为41%,较上期增加2%,华南码头库存65%,与上期增加2%。 仓单方面:本周青岛运动增加150张仓单,宁波百地年增加247张仓单,总仓单增加397张至3088张。 【交易策略】 原油短期继续向下的空间有限,成本端对液化气仍有支撑,目前自身基本面偏弱,期价上行动能偏弱,操作上以逢高平多单为主,波段操作。目前密切关注原油市场变化情况。

甲醇

【行情复盘】 甲醇期货考验2850一线支撑后企稳回升,重心积极上扬,上破3000整数大关,最高触及3027,但未能成功向上突破,20日均线附近阻力较大,盘面承压走低,回吐前期涨幅,周K线录得长上影线,下跌0.31%。 【重要资讯】 期货高位调整,市场参与者信心受打击,国内甲醇现货市场表现一般,价格出现松动,沿海市场表现不及内地市场。西北主产区企业报价窄幅下调后整理运行,内蒙古北线地区商谈2500-2560元/吨,南线地区商谈2480元/吨。报价下调后,甲醇厂家签单尚可,整体出货顺利。上游煤炭市场价格僵持整理,成本端趋于稳定,企业生产压力尚可。4月份装置检修增加,西北、华南、华北地区装置运行负荷下降,甲醇行业开工率环比下滑2.84个百分点,跌破七成。根据企业公布的检修计划,5月份装置停车数量不多,甲醇开工水平或难以出现大幅回落,货源供应维持平稳态势,区域产量存在收紧现象。市场交投气氛降温,下游买气不足,持货商降价让利排货。下游市场操作谨慎,刚需补货为主,采购积极性欠佳。青海盐湖停车及沿海个别装置降负荷,煤(甲醇)制烯烃装置运行负荷下降至86.76%,当前仍处于相对高位,对甲醇刚需稳定。传统需求行业未有明显好转,甲醛、醋酸开工窄幅回升,而二甲醚和MTBE开工则出现回落。抵港船货增加,沿海地区库存增加至82.68万吨。由于卸货入库速度缓慢,甲醇港口库存累积不明显。 【交易策略】 随着进口恢复,市场将步入累库阶段,需求提升空间受限,甲醇上行缺乏驱动,已入场空单可在2850附近适量减持,波段操作为主。

PVC

【行情复盘】 PVC主力合约移仓换月至09合约,远月合约贴水,盘面涨跌交互运行,重心在9000关口上方徘徊整理,上行存在一定阻力,期价高位调整,跌破60日均线支撑,最低触及8813,周度下跌2.19%,录得三连阴。 【重要资讯】 市场参与者观望情绪蔓延,国内PVC现货市场气氛一般,成交呈现不温不火态势,各地区主流价格弱势松动,低价货源有所增加。上游原料电石市场延续疲弱态势,价格重心继续下移,出厂价下调100元/吨左右,下游采购价下调50-100元/吨不等。电石企业成本压力渐显,部分陷入亏损且有所增加,存在降负荷现象,电石供应量有所减少,下游需求同步走弱,电石货源依旧过剩,短期内供需关系难以发生逆转,PVC成本端缺乏支撑。PVC表现强于原料市场,生产企业利润尚可。西北主产区企业预售持续下滑态势,近期接单情况欠佳,厂家库存出现增加,出厂报价灵活调整为主。检修企业增加,PVC行业开工负荷小幅下降,部分产量损失。PVC开工依旧维持在八成以上,货源供应整体充裕,后期企业检修计划仍较多,供应端有望收紧。下游市场需求偏弱,高价货源向下传导受阻,PVC实际商谈价格走低。贸易商反应出货欠佳,降价让利为主。下游制品厂订单不多,生产积极性不高,整体开工负荷偏低,入市采购较为谨慎。3月份出口量大幅增加,超过20万吨,近期内外价差出现收窄。部分区域运输受阻,华东及华南到货不多,社会库存窄幅回落,缩减至32.87万吨。 【交易策略】 二季度市场需求存在恢复预期,目前尚未发力且需要时间过程,PVC期货高位震荡洗盘,下方空间或受限,不宜过度杀跌,关注8800附近支撑。

动力煤

【行情复盘】 本周动力煤主力合约ZC2205横盘震荡整理,重心微幅上移,整体呈现窄幅震荡的局面。主力2205合约周五收盘在822元/吨,周涨幅0.24%。 【重要资讯】 港口5500大卡现货报价约为1195元/吨。从基本面上来看,供给方面,煤矿产出维持高位,但由于疫情影响,坑口采购积极性较低,部分坑口煤价有所下调。库存方面,在大秦线运输恢复后,整体库存有所回升,另外长江口库存受疫情影响上升较快。目前由于港口现货价格再度回落,淡季叠加上买涨不买跌的心理作用下,下游电厂多以观望为主。需求方面,沿海终端电厂日耗明显回落,受疫情影响,很多工厂处于减产或停工状态,再叠加上传统淡季来临,整体终端需求较为清淡。进口煤方面,由于内外价格倒挂,市场采购积极性不高,整体上依然以观望为主,成交较少。 【交易策略】 综合来看,目前价格指数停发,现货价格再度偏弱,供给端维持正常产出。需求方面,受疫情影响坑口拉运较为清淡,港口方面随着价格上涨拉运热情有所升高。库存方面,大秦线运力恢复,港口库存也再度呈现出上涨局面。整体来说动力煤基本面较为清淡,在疫情还未见明显好转前,建议维持空头操作思路,逢高可适量加空,05合约下方支撑位700,上方压力位1000。期权方面,由于成交及持仓量太小,建议以观望为主。

纯碱

【行情复盘】 本周纯碱期货盘面震荡趋弱,主力09合约跌0.93%,收于3106元。 【重要资讯】 现货方面,本周国内纯碱市场偏强整理。本周国内轻碱新单主流出厂价格在2550-2750吨,厂家轻碱主流送到终端价格在2850-2950元/吨,4月21日国内轻碱出厂均价在2689元/吨,较4月14日均价上涨2%;本周国内重碱新单送到终端价格在2850-2950元/吨。 本周国内纯碱市场中低价货源减少,厂家接单情况尚可。本周纯碱厂家整体开工负荷有所提升,市场货源供应量增加,厂家待发量充足,多数库存有所下降,新单惜售,周内国内轻碱新单报价上涨50-100元/吨,部分厂家封单运行。本周部分光伏玻璃产线点火,对重碱需求支撑向好,浮法玻璃出货一般,部分轻碱下游产品盈利情况欠佳,对纯碱多按需采购。周后段,盘面价格弱势调整,业者观望情绪增加。 供应方面,前期检修、减量厂家逐步恢复正常,产量处于近期高位。本周纯碱行业负荷85.9%,较上周提升1.6个百分点。其中氨碱厂家平均开工88.9%,联碱厂家平均开工80.7%,天然碱厂平均开工100%。卓创资讯统计本周纯碱厂家产量在57.7万吨左右。需求方面,近期国内浮法玻璃厂家盈利情况欠佳,对重碱需求暂时平稳;光伏玻璃对重碱用量持续增加;近期日用玻璃市场行情欠佳,开工负荷平稳,厂家盈利情况一般。 本周国内纯碱企业库存总量在125万吨左右(含部分厂家港口及外库库存),环比减少3.5%。 【交易策略】 现货价格走高后,下游补库动力有所减弱,近期生产企业及贸易商库存去化相对平缓,多头情绪退潮。年初以来能源价格攀升及地缘不确定因素增多,国际国内对光伏电池的需求显著提升,光伏玻璃投产速度加快,2022年纯碱供需形势因新装置投产延后将显著偏紧,从年度趋势看,纯碱有望维持偏强走势。接下来一段时期,重点关注盘面下行期间产业链库存去化情况,产业链下游企业宜等待库存深度去化和行情企稳的共振买入套保机会。

尿素

【行情复盘】 上周尿素期货盘面高位震荡,主力09合约周度震荡上行0.79%收于2818元/吨。 【重要资讯】 上周国内尿素市场小幅回升,但波动幅度较小。局部物流运输好转,出口集港数量上升,企业预收订单增加,市场挺价心态渐长。尿素装置的故障频发及复产的交替,也使得尿素日均产量不稳,下周预计产量继续回升,但西南气头装置开停对情绪仍有影响。其次下游东北农业需求逐步增加,南方水稻追肥、备肥推进,工业需求虽较为平稳,但因价格较高,多刚需采购。截止上周五山东中小颗粒主流出厂2890-2930元/吨,高价货源变化不大,低价货源回升较多,河南中小颗粒主流出厂2900-2910,均价较上周涨20元/吨。 4月21日印度IPL发出一个7.8万吨尿素采购招标,开标日期为4月26日,最迟装船期5月15日。预计本月底还有百万级采购招标。 【交易策略】 东北储备增加,南方追肥,农业用肥企稳回升,工业需求平稳,疫情扰动影响逐步减弱;尿素生产企业库存回落,煤炭成本及国际价格高位驱动向上;尿素供需集中在国内,保供稳价形势没有重大变化,边际上出口订单的增加使得上游存挺价心态,但法检的存在,数量有限,生产企业建议顺价销售或把握逢高卖保机会。短线期价突破技术压力位,投机盘可以偏多短线操作。

焦煤

【行情复盘】 本周焦煤09合约冲高回落,期价收跌,截止周五收盘,期价收于3000.5元/吨,期价下跌151.5元/吨,跌幅4.81%。从盘面走势上看,短期期价维持高位震荡。 【重要资讯】 本周汾渭能源统计的53家样本煤矿原煤产量为591.56万吨,较上周下降16.53万吨,原煤产量的下降主要由于山西地区三座煤矿停产,预计停产至五月份。110家洗煤厂样本:开工率70.071%较上期值涨0.66%;日均产量59.18万吨涨0.09万吨。从洗煤厂开工率来看,开工率略有回升,但短期供应增量仍较为有限。需求方面:近期交通部门已要求放开运输,汽车发运方面有所缓解,焦化企业到货情况有所改善。本周230家独立焦化企业产能利用率为76.97%, 较上期增加1.26%。全样本日均产量112.03万吨,较上期增加1.5万吨。进口煤方面:当前甘其毛都口岸日均通关恢复至250车左右,满都拉恢复通关,日均通关70车左右,据消息称策克口岸将以下周恢复煤炭运输,届时蒙煤通关量较前期将继续回升。库存方面:整体炼焦煤库存为2458.6万吨,较上周下降41.39万吨,库存连续十二周下降。 【交易策略】 当前洗煤厂开工率维持稳定,供应仍难以大幅增加,同时蒙煤进口量下滑, 供应短期仍旧偏紧,局部需求受疫情影响,将有所下滑,但不改整体向好的趋势。在低库存的情况下,焦煤期价仍有支撑。操作上09合约低位多单可适当减仓,等待回调结束之后的多单介入机会。

焦炭

【行情复盘】 本周焦炭09合约冲高回落,期价收跌,截止至收盘,期价收于3830元/吨,期价下跌168元/吨,跌幅4.2%。 【重要资讯】 本周焦炭六轮提涨200元/吨落地,累计提涨1200元/吨,Mysteel统计的30家样本焦化企业利润为338元/吨,较上周增加80元/吨。供应端:近期交通部门已要求放开运输,汽车发运方面有所缓解,焦化企业到货情况有所改善。本周230家独立焦化企业产能利用率为76.97%, 较上期增加1.26%。全样本日均产量112.03万吨,较上期增加1.5万吨。需求端:因疫情反复,本周唐山多地再次实施临时封控,期间区域内汽运运输严重受限,且火运运力不足,钢厂原燃料库存下降,导致部分钢企高炉新增检修。唐山市23家钢铁企业中,共计新增检修高炉2座,涉及日均铁水产量约0.8万吨/天。疫情对需求仍存在阶段性扰动。Mysteel调研247家钢厂高炉开工率79.8%,环比上期下降0.31%,同比去年下降5.7%;日均铁水产量232.97万吨,环比下降0.33万吨,同比下降4.26万吨。疫情对铁水影响有限,后期疫情逐步好转,铁水产量仍将稳中有增。库存方面:4月21日当周,焦炭整体库存为1028.1万吨,较上周下降23.5万吨,库存连续三周下降,当前整体库存仍处于同期低位水平。 【交易策略】 疫情对短期供需均有一定的扰动,但随着疫情影响的逐步消退,供需双增的局面仍维持不变。当前焦煤供应紧缺的问题依然存在,煤价向下的空间有限,成本对于焦炭有一定支撑,操作上09合约低位多单可适当减仓,等待回调结束之后的多单介入机会。

豆粕

【行情复盘】 本周豆粕主力09合约偏强走势,站稳4000后上探4100-4300位置;美豆07合约,进一步上探1700位置,站稳并测试1700支撑。沿海油厂报价周内全线上涨,天津4560元/吨,山东4440元/吨,江苏4420元/吨,广东4280元/吨。 【重要资讯】 4月22日,国家粮食交易中心拍卖进口大豆50.43万吨大豆,成交39.65万吨,成交率78.63%,成交均价5169元/吨。 据中国海关数据统计,中国3月份豆粕出口量49760.517吨,环比减少23.8% ,同比减少48.1%。3月份豆粕进口量5638.765吨,环比增加40.6,同比减少16.8%。 咨询机构Safras &; Mercado公司的数据显示,截至4月14日,巴西2021/22年度大豆作物收获进度达到87.2%,较之前一周的收获进度85.5%略有增加,不过这仍落后于去年同期的90%左右,这也是大豆收获开始以来首次落后于去年进度。过去五年同期的平均收获进度为88.6%。 【交易策略】 美豆主力07走势坚挺,连续上探1700美分/蒲位置,目前暂时站稳1700上方,日内测试1700支撑位置。连粕主力09站稳4000位置后一举击穿上方均线压力位,涨至4100元/吨第一目标位置,站稳4100后预计上探前高,短期调整后,有望重回前期上市通道中。技术面连粕09合约看涨对待;基本面来看,国际方面巴西已经定性为减产,且下月预估值预计还会小幅调降。当前美豆榨利处于历史极高位,进一步出口销售可增空间非常小,不能有效缓解全球范围的偏紧态势,而新作美豆方面播种进度较慢。在全球范围大豆供需收紧的背景下,国内大豆及豆粕库存同比均大幅下降,即便是4月以来大豆到港量增加,但5-7月同比依旧是减少的。基本面对豆粕现货价格有明显的支撑力度;从期限结构来看,基差如预期走弱,但依旧位于高位,强现实与弱预期的格局不变,基本面支撑的背景下,考虑现实会上拉预期,带动连盘期价上行。豆粕9月合约预计继续偏强走势为主,操作上多单考虑继续持有,第一目标位4100-4200已达成,短期调整后,第二目标位前高4350可期。

油脂

【行情复盘】 本周植物油期价略有分化,主力P2209合约报收11078点,收跌160点或1.42%;Y2209合约报收11072点,收涨130点或1.19%。现货油脂市场:广东广州棕榈油价格区间波动,当地市场主流棕榈油报价13740元/吨-13800元/吨,环比上涨280元/吨;贸易商:24度棕油预售基差报价集中在05+950-1050左右。广东豆油价格小幅抬升,当地市场主流豆油报价11800元/吨-11860元/吨,环比上涨300元/吨;东莞:一级豆油预售基差集中在09+690-750元左右,基差上涨90元/吨。 【重要资讯】 1、4月22日,据马来西亚棕榈油协会(MPOA)发布的数据显示,2022年4月1-20日马来西亚毛棕榈油产量预估环比增加7.24%,其中马来半岛增加7.02%,沙巴增加7.36%,沙捞越增加8.69%,马来东部增加7.70%。 2、4月22日,外电消息,船运调查机构Societe Generale de Surveillance(SGS)公布的数据显示,马来西亚4月1-20日棕榈油产品出口量为632,588吨,较3月1-20日的723,997吨减少13.7%。 【交易策略】 油脂期价近期大幅上涨主要受到以下两个个因素驱动:一是棕榈油步入季节性增产周期,但地缘政治因素导致乌克兰葵花籽油和菜籽油出口受到较大程度影响,部分需求转向豆油和棕榈油,全球油脂供给紧张,且地缘政治因素大概率对4-5月份乌克兰葵花籽和菜籽种植产生不利影响;二是美国生物柴油政策依旧坚挺,且美豆良好的压榨利润驱动美豆压榨量创出历史同期新高,美豆旺盛的需求使得美豆价格高位运行。 本周棕榈油高频数据表现较为平淡,4月1-20日马棕产量预增7-7.7%,而出口预估减少13.7-18%,斋月备货需求提振有限叠加马棕类库存预期使得棕榈油表现相较豆油略显疲弱,马来西亚人力资源部部长萨拉瓦南称,未来六周内将雇佣近18万名工人。如果6月份18万名工人到位,那么这18万劳工带来的月度增量足以弥补黑海地区葵油月度出口降量,棕榈油库存有望止跌回升,对高位的油脂期价形成一定压力。市场短期关注重点转向美豆新季种植面积、产区天气和新作播种进展,在美豆供给偏紧和需求良好的背景下,美豆产区如有异常天气条件,易产生天气炒作现象。操作上,多单部分止盈后继续持有。

花生

【行情复盘】 期货市场:花生10合约本周大幅回落,收跌378点或4.02%至9024元/吨。 现货市场:本周国内花生市场偏弱运行。山东临沂地区油料花生周均价8001元/吨,环比下滑0.36%;河南油料花生周均价8130元/吨,环比下滑0.25%;河南驻马店地区白沙通货米周度均价8145元/吨,环比走低1.27%,周内累计走低225元/吨;辽宁姜屯白沙7个筛上精米均价8980元/吨,环比下滑0.22%,周内累计走低20元/吨。进口米苏丹精米8200元/吨,环比略显偏弱。 【重要资讯】 据卓创资讯:本周压榨厂开机率环比提升7.34个百分点,压榨厂周度采购量环比下降6.6%,同比增加70.5%;国内批发市场采购量环比走高24.33%,出货量环比走高9.23%。 周五压榨厂到货情况:据卓创资讯:主力油厂继续有序卸货中。定陶鲁花花生今日约有150多车,日均限量进厂40车左右,质量要求略显严格,油料略低。深州鲁花花生约3000吨,日均卸货20车。正阳鲁花限量进厂25车,根据质量论价。新沂鲁花1500吨,限量卸货。新乡鲁花少量排号,进20车左右。襄阳鲁花日均卸50车左右。阜新鲁花日均卸货1000多吨。扶余鲁花近期日均卸货800-900吨。兖州工厂70车,预计压车。青岛工厂20多车。费县中粮新到20多车,昨日还有30多车,限量卸货。龙大货量约36车,大小车均有。玉皇粮油到货300多吨,今日偏弱50元/吨。 【交易策略】 短期来看,本周花生油、粕价格变动不大,压榨厂榨利尚可,开机积极性较高,本周压榨厂开机率环比提升7.34个百分点,处于季节性高位。天气转暖后花生需存入冷库,基层存储条件有限,有抛售现象,压榨厂到货量较大使得其有一定压价意愿,本周压榨厂收购价格有所下调,短期现货价格预计偏弱运行。但由于本年度进口花生到港量减幅明显,预计入冷库阶段季节性抛售导致的供给压力小于去年。 中长期来看,花生种植收益低于部分竞争作物,且花生种植自动化程度较低,农户改种意愿较强。预估春地膜花生减种幅度达两成,后续需继续关注5月份种植情况,如短期花生现货价格继续回落,或加重农户改种意愿。花生减种面积较大对中长期花生价格是利好支撑。 相关品种方面,全球大豆库存消费比处于低位,对美豆产量容错率较低,美豆生长期易产生天气炒作现象;地缘政治冲突可能影响乌克兰新季葵花籽和菜籽种植,大宗油脂油料仍将高位运行对花生价格也将产生一定提振。 综上,基层无冷库存抛售现象导致压榨厂到货压力大,压榨厂下调收购价格将对短期花生现货价格构成压力,已有空单短期可考虑谨慎持有,未入场不建议追空,因10为新季合约,花生价格走弱或进一步加重农户改种情绪,建议等待盘面企稳后逢低布局长线多单。

菜系

【行情复盘】 期货市场:本周,菜粕主力09合约先扬后抑,周内跌11元/吨,跌幅0.29% 。菜油方面,主力09合约上突13000震荡区间上沿后,周内表现强势,午后收于13468,周内涨75元/吨,涨幅0.56% 。 现货价格方面,沿海油厂菜粕现货周内稳中波动,截至周五南通3990元/吨,合肥3920元/吨,黄埔4020元/吨。菜油现货价格走强,截至周五南通14240元/吨,成都14480元/吨。 【重要资讯】 4月22日,国家粮食交易中心拍卖进口大豆50.43万吨大豆,成交39.65万吨,成交率78.63%,成交均价5169元/吨。 咨询机构Safras &; Mercado公司的数据显示,截至4月14日,巴西2021/22年度大豆作物收获进度达到87.2%,较之前一周的收获进度85.5%略有增加,不过这仍落后于去年同期的90%左右,这也是大豆收获开始以来首次落后于去年进度。过去五年同期的平均收获进度为88.6% 。 【交易策略】 菜粕方面,周五出现较大幅度的回调,基本面未发生明显变化,逢低买入思路不变。短期供应偏紧态势未有改变。供应紧张态势缓解的预期并没有改变当前的低库存现实。巴西大豆随着收割临近尾声,产量预估持续下调,对美豆持续形成利多影响。我国菜籽及菜粕库存依然处于历史极低值。美豆远期供给向好并不能够缓解上半年全球油籽以及国内豆粕供给短缺的情况。加拿大菜籽库存预计7月份见底,将会极大影响我国7-9月份菜籽供应量。并且6-10月是菜粕需求旺季,届时预计供应偏紧态势加剧。近期观点不变,9月菜粕预计难有大跌,预计继续偏强走势,上探前高,多单继续持有。 菜油方面,近期观点不变。主力09合约成功站稳13000上方,并如预期上探13500,打开上方空间后。马棕产量恢复速度将出现进一步提升,但俄乌局势导致油脂短期供应偏紧,供应增速低于需求增速。菜油基本面更为偏强,南美大豆减产、加拿大菜籽减产,出口全球占比23%的俄乌菜籽西出受限,三季度新作上市之前,油籽供应紧缺。本年度重心预计维持高位。菜油预计维持高位区间震荡为主, 9月合约多单考虑继续持有。

玉米

【行情复盘】 期货市场:主力09合约本周呈现冲高回落走势,收于2985元/吨,周度涨幅0.51%; 现货市场:本周玉米现货价格稳中略涨。截至周五,锦州和鲅鱼圈汽运缓慢恢复,锦州港集港2750-2770元/吨,鲅鱼圈集港2780-2810元/吨;广东蛇口新粮散船2900-2950元/吨,集装箱一级玉米报价2960-2980元/吨,较前一周五上涨10-20元/吨;东北玉米价格稳中上行,黑龙江深加工主流收购2600-2690元/吨,吉林深加工主流收购2600-2700元/吨,内蒙古主流收购2640-2800元/吨,辽宁主流收购2600-2700元/吨,较前一周五上涨10-20元/吨;华北深加工玉米市场小幅走强,山东收购价2800-3020元/吨,河南2750-2900元/吨,河北2750-2800元/吨。(中国汇易网) 【重要资讯】 (1)玉米销售进度:截至4月21日,全国玉米主要产区售粮进度为88%,较上周增加2%,较去年同期偏慢6%。(我的农产品网) (2)深加工玉米消费量:2022年16周(4月14日-4月20日),全国主要126家玉米深加工企业(含69家淀粉、35家酒精及22家氨基酸企业)共消费玉米91.1万吨,较前一周减少0.7万吨;与去年同比减少5.7万吨,减幅5.87%。(Mysteel农产品) (3)深加工玉米库存:截止4月20日加工企业玉米库存总量465.6万吨,较上周增加2.46%。(我的农产品网) (4)市场点评:外盘来看,当下市场关注点在两个方面,一是旧作供需兑现,巴西二季玉米产量前景比较乐观,天气干扰的边际效应减弱,不过美玉米燃料乙醇端的支撑仍在;二是新作的播种面积预期,俄乌干扰延续,市场维持乌克兰以及美国种植面积下滑预期,相对利多有一定延续,此外市场即将进入北半球天气炒作时间周期,外盘期价下方支撑仍在,期价回调空间或有限。国内来看,产区物流恢复,上游阶段性压力增加,不过养殖端的支撑仍在,其他谷物有效替代空间有限,玉米期价刷新高点之后出现调整,暂时认为下方支撑并未打破。 【交易策略】 玉米期价下方支撑仍在,操作方面建议维持回调做多思路。

淀粉

【行情复盘】 期货市场:主力07合约本周呈现上涨走势,收于3421元/吨,周度涨幅1.85%; 现货市场:本周国内玉米淀粉现货价格以稳为主。中国汇易网数据显示,截至周五,黑龙江青冈玉米淀粉现货报价为3200元/吨,较前一周五持平;吉林长春玉米淀粉现货报价为3250元/吨,较前一周五持平;河北宁晋玉米淀粉报价为3300元/吨,较前一周五持平;山东诸城玉米淀粉报价为3380元/吨,较前一周五持平。 【重要资讯】 (1)企业开机率:本周(4月14日-4月20日)全国玉米加工总量为47.71万吨,较上周玉米用量减少1.77万吨;周度全国玉米淀粉产量为23.88万吨,较上周产量减少1.86万吨。开机率为46.74%,较上周下降3.63%。(我的农产品网) (2)企业库存:据我的农产品网信息显示,截至4月20日,玉米淀粉企业淀粉库存总量129.8万吨,较上周减少4.2万吨,降幅3.14%,月环比增幅9.68%;年同比增幅38.69%。 (3)市场点评:淀粉期价依然围绕成本与需求的博弈展开,成本端相对支撑仍在,不过现货端负反馈也有所体现,高库存已经在向上游传导,期价的压力仍然比较明显。 【交易策略】 淀粉07合约短期或进入窄幅震荡,操作方面建议暂时回归观望。

橡胶

【行情复盘】 期货市场:近日沪胶跌破整理形态加速下行,主力合约最低下探13010元,周度收盘下跌2.44%。20号胶主力合约最低下探10935元,周度收盘下跌2.01%。 【重要资讯】 本周中国半钢胎样本企业开工率为67.12%,环比+2.32%,同比-5.55%。周内多数样本企业开工平稳,个别企业为储备库存,满足外贸订单需求,开工提升至高位水平,带动样本开工率上行。整体来看,外贸出货量给企业整体出货形成支撑。 中国全钢胎样本企业开工率为61.11%,环比+1.95%,同比-15.02%。周内样本企业开工涨跌互现,检修企业开工逐步恢复平稳,带动样本企业开工上行。但周内个别企业受外因影响安排停工检修,限制全钢胎样本企业开工提升幅度。 【交易策略】 近日沪胶创下新低,持续一个多月的整理走势结束,胶价进入加速探底阶段。因疫情防控对汽车产业链造成影响,市场普遍预期四、五月份国内汽车产销形势均不乐观,且物流运输不畅,轮胎替换需求疲软,轮胎生产企业成品库存偏高妨碍开工率进一步提升。不过,外胶进口放缓,青岛地区现货库存累库缓慢,后期库存增长恐难以扭转同比下降的局面。一旦下游需求改善,供需矛盾将会更为显著,对于胶价会有利多支持。近日沪胶加速探底,主力合约预计在12500-13000元附近寻找支撑。橡胶制品生产企业可逢低逐渐在期货市场上建立虚拟库存。

白糖

【行情复盘】 期货市场:近来郑糖冲高回落,SR209合约最低下探6001元,周度收盘略跌0.87%。 【重要资讯】 2022年4月21日,ICE原糖主力合约收盘价为19.82美分/磅,人民币汇率为6.4521。经测算,巴西配额内食糖进口估算成本为5264元/吨,配额外食糖进口估算成本为6714元/吨;泰国配额内食糖进口估算成本为5179元/吨,配额外食糖进口估算成本为6603元/吨。 【交易策略】 近日郑糖冲高回落,主要跟随国际糖价波动。国内产糖榨季进入尾声,本年度累计产量大概率低于1000万吨。3月份外糖进口量12万吨,显著低于上年同期的20万吨水平。4-6月是销售淡季,糖厂去库存速度可能较慢。后期需关注今年糖料作物种植情况的指引。外盘方面,巴西主产区开榨进度将成为影响全球糖价的主要因素。还有,欧洲因地缘政治危机的影响也应密切关注。印度食糖增产势头强劲,但榨季接近尾声,市场影响力逐渐减弱。近日郑糖主力合约在6000-6100元波动,等待突破方向明朗。

棉花、棉纱

【行情复盘】 4月18日至22日,郑棉主力合约涨0.44%,报21455。棉纱主力合约涨0.05%,报28165。棉花短期震荡。 【重要资讯】 新疆4上旬播种棉田已陆续出苗。库车6日开播棉田50%已出苗,阜康12-13日滴水棉田出苗比例70%左右,进度与往年同期持平。 近期内外棉价差倒挂超2000元/吨,较前周加深,即使贸易商让利出货也未能让成交好转。当前价格已具备转口条件,部分贸易商开始操作。 目前棉纱市场仍疲软,大部陷亏损状态,少数囤储备棉较多仍能保本。部分企业由于纯棉产品亏损幅度大,增加混纺和化纤比例,控制好成本基本可保本。总体开机率还在下调。 【交易策略】 棉花09合约短期震荡,观望为主。 期权方面,波动率维持低位,期权到期时间较长,短期暂无机会。

纸浆

【行情复盘】 期货市场:纸浆期货主力合约本周继续走高,收于7300元以上。 现货市场:5月份智利木浆外盘再次报涨20-30美元/吨,业者预期后市成本居高不下,低价惜售,纸浆盘面走高,业者基差报价,现货提涨。南方松7200元/吨,银星、月亮7250元/吨,凯利普7400-7450元/吨,北木7500-7550元/吨。 【重要资讯】 双胶纸市场略有松动,70g木浆双胶纸市场均价为6228元/吨,环比下调0.16%。规模纸厂成交略显灵活;中小纸厂发运受限,部分产线停机检修,报盘暂稳,一单一议,华东地区物流持续不畅,市场交投清淡,重心盘整;华南地区成交情况略显不佳,实单价格窄幅下挫,下游印厂部分停机,需求利好不足。 白卡纸市场价格窄幅震荡,北方成交重心略上移,南方则稳中回落,市场整体成交较弱。目前主流市场参考价格区间6400-6600元/吨。贸易商库存不大,局部小范围运输略有恢复,加之运营成本较高,北方部分贸易商价格上调100元/吨左右,月末业者资金周转需求提升,但市场出货缓慢,华南前期拉涨后高价开始回落以促进出货,国内需求持续疲软,物流运输恢复存在不确定性,影响市场心态。 【交易策略】 纸浆现货市场波动弱于盘面,高价成交一般,目前海外木浆和纸张价格较强及尚未改善的供应问题,是当前纸浆走强的主要原因。从本周卓创统计的开工看,成品纸均出现下滑,其中文化纸下降幅度较大,受成本高位、需求不佳、发运不畅等影响,部分纸厂停机检修,白卡纸和生活用纸也小幅回落,白卡纸仍是当前开工最为稳定的纸类。价格方面,白卡纸略涨,生活纸和文化纸则跌,但幅度不大,出口好于内需,以近6个月纸浆均价计算的成本推算,当前国内纸厂利润好于去年四季度,但木浆、纸张的价格若持续至6月,届时纸厂利润将重回低位,而对比去年行情,负反馈出现在纸价下跌及纸厂开机率下降后。不过今年的新问题是供应偏紧的情况已持续4个月,近期UPM罢工计划延长至5月中旬,ILIM再次宣布对中国无漂针浆供应,3月中国针叶和阔叶浆进口量均环比下降,因此供应减量支撑浆价,而近两周人民币大幅贬值使进口成本抬升100元/吨,导致纸浆盘面高点上移至7300元,在供需双弱下对高点仍需谨慎,等待疫情好转后需求释放。

苹果

【行情复盘】 期货价格:主力10合约本周呈现下跌走势,收于8507元/吨,周度跌幅为3.33%。 现货价格:本周山东地区纸袋富士 80#以上一二级货源本周成交加权平均价为 4.01 元/斤,与上周加权平均相比上涨 0.23 元/斤,环比上涨 6.08%;本周陕西地区纸袋富士 70#以上半商品货源本周加权平均价格为 3.22 元/斤,与上周加权平均价格相比上涨0.06 元/斤,环比上涨 1.90%。 【重要资讯】 (1)产区库存情况:截至4月21日,全国冷库苹果库存量为425万吨,低于去年同期的662万吨,其中山东地区库存量为174万吨,去年同期为288.5万吨,陕西地区库存量为100万吨,去年同期为160.44万吨。当周库存消耗量为48.32万吨,环比继续回升,同比处于高位区间。整体来看,陕西出货速度明显提升,库存压力不大。 (2)市场点评:苹果期价本周下跌理解为天气波动兑现不及预期,前期炒作情绪有一定幅度降温。苹果市场当前焦点主要在于两个方面,一是现货价格预期兑现,二是产区天气情况。现货市场来看,低库存以及低优果率依然是核心支撑,销区疫情带动囤货情绪叠加整体水果价格偏强运行,进一步强化利多支撑。新果方面来看,目前产区逐步进入花期,天气变化依然是市场的焦点因子,天气不确定性将使得苹果期价的波动率提升。整体来看,旧果高价预期惯性支撑仍在,叠加天气不确定性,苹果期价尚不具备形成持续下跌的基础,我们认为苹果10合约的相对支撑仍在,不过天气表现良好,支撑区间有一定幅度下移。 【交易策略】 苹果10合约短期或继续高位震荡,操作方面暂时建议观望。

红枣

【行情复盘】 期货市场:红枣期价本周大幅上涨,收涨860元/吨或7.53%至12285元/吨。 现货市场:本周红枣现货价格持稳运行,变动不大,崔尔庄市场低端红枣价格小幅走强,崔尔庄市场特级11500-13000元/吨;河南市场特级11200-13000元/吨;广州市场12000-14500元/吨。 【重要资讯】 据我的农产品网预估:按照采购量及消费情况估算,全国社会库存余量或在15-18万吨,距离新枣上市尚有7个月,若以月度2-3万吨的淡季正常销量计算,青黄交接之际或出现断档可能。以目前的库存量及消费情况来看,短时不会出现供应缺口。 据卓创预估:初步预测新疆地区在入库后剩余库存在5万吨左右。 【交易策略】 本周红枣期价止跌大幅反弹,我们认为驱动因素有以下几点:一是前期红枣期价低于生产成本及同标准现货,成本端支撑较强,存在期现套利机会,有一定修复需求;二是红枣逐步入库后库存数量逐步明晰,库存同比明显偏低使得后期供给偏紧可能性较大;三是供需基本面有好转预期,目前红枣入库阶段存差货阶段性抛售现象,但入库完成后抛售现象将大幅减少,由于库存较常年偏紧,后期仍有6个月左右销售时间窗口,而目前利润十分低迷甚至亏损,会有一定惜售心理,需求端方面,6月初的端午节对去核一级灰枣有较大的阶段性需求,由于今年终端是随用随买为主,库存较低,届时5月份的刚性补货需求有望驱动红枣价格走强,库存紧张企业可考虑在盘面补货或买入保值。

生猪

【行情复盘】 本周生猪期价大幅反弹,连盘生猪指数增仓上行并突破前高,期价偏低估值得以修复。05合约临近交割,主力合约换至9月。截止周五收盘,05合约收盘于13560元/吨,周环比涨7.11%,主力09合约收盘18030元/吨,周环比涨8.35%。05基差(河南)830元/吨,周环比涨980元/吨,09基差(河南)-3640元/吨,环比涨490元/吨,59月间价差-4470元/吨,环比跌490元/吨,月间价差环比小幅走低。全国外三元生猪现货均价12.58元/公斤,周环比涨0.08元/公斤,全国生猪现货延续震荡反弹,近月基差显著收敛,05期价升水对河南转为贴水,对四川小幅升水。仔猪价格延续上涨趋势。 【重要资讯】 本周大商所集中公布各品种交割库调整方案,其中生猪品种交割库新增较多,除原有东部区和湖北的交割库外,湖南、四川、内蒙古、河北等地均有新增交割库,其中四川升水1500元/吨,湖南升水1300元/吨。此次新增交割库及升贴水整体来看对卖方更加友好,对期价较为利空。 【交易策略】 近期国内疫情侵扰不断,部分地区物流中断导致出栏受限。全国生猪现货价格大面积止跌反弹,市场情绪持续回暖。饲料价格居高不下使得养殖利润持续低迷,但终端惜售情绪增加,生猪出栏体重环比稳中略增,全国现货在整体在多地收储支撑下进入季节性惯性反弹,4到5月份随着气温回升,基层农忙季节临近或将带动终端消费季节性回暖。此外,终端库存已在逐步消化,下游补库逐步增强,现货价格在12块/公斤大概率阶段性见底。生猪期价目前已经升水排列,反应市场预期已经发生转变,周期见底可能只是时间问题。短期屠宰量高位回落叠加仔猪价格出现连续反弹,一定程度验证产能的环比改善。近端在收储支撑下,期现价格可能延续节奏性反弹,不过按照最乐观假设,现货价格现在触底,在12000点附近不再下跌,至4月底实现匹配非洲猪瘟2019年的最大上涨幅度3000点,则5月份现货价格15000点。因此,近月上方空间可能不会太高。中期,5-7月份现货呈现季节性反弹趋势,市场有可能在基本面环比转好的基础上进一步炒作远期周期反转的预期,基差及月差可能进一步走低。操作上,短期基本面及预期均有改善的情况下,09多头谨慎继续持有。关注新增交割库后05合约的交割情况。 【风险点】 存栏的惯性增涨、疫情导致终端消费大幅不及市场预期、饲料成本大幅回落。

鸡蛋

【行情复盘】 本周鸡蛋期价窄幅震荡,月间合约呈现近强远弱,连盘鸡蛋指数短期仍未被前高4854点压制。截止周五收盘,鸡蛋05合约收于4476元/500公斤,周环比涨2.68%,主力09合约收盘于4817元/500公斤,周环比涨0.88%,59价差-341/500公斤,环比涨75元/500公斤;鸡蛋现货延续强势上涨,主产区鸡蛋均价为4.99元/斤,周环比涨0.38元/斤,主销区均价5.08元/斤,环比涨0.24元/斤,全国均价5.02元/斤,环比涨0.33元/斤,鸡蛋现货价格冲至历史同期高位。淘汰鸡全国均5.35元/斤,周环比涨0.13元/斤。 【重要资讯】 1、周度卓创数据显示,截止4月17日当周,全国鸡蛋生产环节库存1.72天,环比前一周降0.08天,同比降0.02天,淘汰鸡日龄平均499天,环比上周延后2天;本周豆粕价格稳中反弹,蛋价反弹后蛋鸡养殖利润进一步修复走高,本周全国平均养殖利润0.70元/斤,周环比涨0.19元/斤;本周代表销区销量7876吨,环比增1.6%吨,同比降1.57%吨。全国在产蛋鸡存栏量截止3月底约为11.58亿只,环比增0.43%,同比少4.31%,在产存栏量仍然同往年相比偏低。 2、行情点评:近期大宗农产品价格延续强势,商品市场波动剧烈,但国内鸡蛋期价受资金调仓影响及疫情对终端消费的不利预期,表现相对较弱。鸡蛋现货价格受饲料成本推动,仍然处在高位,但蛋价冲高后消费有转弱迹象,此外,疫情因素带动终端恐慌性补货告一段落,整体蔬菜价格转弱对蛋价形成拖累。基本面上,当前在产存栏蛋鸡绝对量依然处在历史同期偏低位置,但基于2021年四季度补栏鸡苗数据,我们推测本年度4月份开产蛋鸡同环比将有显著回升,此外温度回升后产蛋率环比提高,鸡蛋供给环比预计继续走高。本周养殖利润环比反弹,大部分养殖户盈利扩大,本周淘汰鸡鸡龄上升,显示淘鸡积极性继续下滑。综合来看,短期鸡蛋基本面供需两端环比均有回升,现货高价下或难以保持季节性上涨,只不过鸡蛋期价绝对估值偏高,但相对饲料板块估值偏低。操作上,近期需要警惕消费前置情况下,现货高位回落风险增加,尤其国内疫情呈现缓慢扩散之势,终端消费五一前或难言乐观,前期多单可逢高离场。或逢高谨慎布局09空单。 【交易策略】 前期多单逢高离场,买近抛远套利持有。 【风险点】 豆粕玉米价格;疫情导致后期消费不及预期。

本文源自方正中期期货

评论