阿尔法牛财经:PP上涨不易 L“危”“机”并存

报告要点

展望下半年聚烯烃表现,我们对PP表示不乐观,主要原因是在涨至相对高位后,PP价格已经开始对需求产生负面影响,传统主流需求也不易从疫情中迅速恢复,但供应压力在8月起就将升至临界值并持续向上;相对而言,L供需在三季度大体平衡,过剩压力在四季度后可能逐渐凸显,但供应兑现的不确定性较高。

摘要

疫情冲击需求引发探底行情,供应亦受波及与下游库存弹性令供需凸显韧性:回顾上半年走势,L与PP走出了先跌后涨的“V”型行情,新冠疫情无疑是贯穿始末的主导因素,直接影响是主要需求的受损与后置,间接影响是供应同步受损以及新增卫材需求跟随疫情出现,后两者与价格下跌后涌现的再库存需求一起为聚烯烃反弹提供了动能。

PP下半年表现难以乐观——前有需求不济隐忧,后有供应压力冲击

下半年我们对PP走势相对看空,原因主要是两方面,一是产能扩张压力将持续体现,包括检修恢复与新一轮投产,二是目前价格偏高,已对需求产生负面影响,包括下游的抵触,以及新料-回料价差拉开后需求替代方向可能出现的逆转。择时上应尽量避开7月中上旬的检修高峰,不过也要关注盘面资金提前交易利空预期的可能。

L下半年走势“危”,“机”并存——供需三季度大体平衡、四季度可能重返过剩

下半年我们对LLDPE的判断是“三季度中性、四季度谨慎看空”,从基本面来看,L三季度供需大体平衡,矛盾相对不突出,四季度在新装置陆续开顺与海外检修恢复后,可能会迎来压力的回升,不过压力的兑现有赖于一些新/次新装置运行良好的假设,并容易受到地缘政治、原料减产等不确定因素的影响,因此总体而言下半年多空可能都会有阶段性的机会,对于产业链实体企业建议在不确定性相对较高的情景下积极套保规避风险。

策略推荐:(1)PP逢高做空(2)L-P择机建多,三季度可能是相对好的时机

风险提示:新/次新装置运行不顺;疫情快速消退;地缘政治风险;中东轻烃大幅减产

一、上半年走势回顾——疫情冲击需求引发探底行情,供应亦受波及与下游库存弹性赋予供需韧性

回顾上半年走势,L与PP走出了先跌后涨的“V”型行情,新冠疫情无疑是贯穿始末的主导因素,直接影响是主要需求的受损与后置,间接影响是供应同步受损以及新增卫材需求也跟随疫情出现,后两者与价格跌至低位后涌现的再库存需求一起为聚烯烃价格的反弹提供了更多动能。

细分来看,上半年行情可以分为以下几个阶段:

(1)1月下旬-2月中旬:国内疫情爆发,全国物流中断,直接需求几乎消失,石化因暴库被迫降负甚至停车,PE与PP价格暴跌;

(2)2月中旬-3月上旬:国内疫情缓和,物流与需求逐渐恢复,市场预期疫情告一段落,中下游开启补库,PE与PP价格震荡反弹;

(3)3月中旬-3月下旬:OPEC+谈判破裂+海外疫情爆发,原油开启暴跌,聚烯烃外商恐慌预售,导致PE与PP价格再度暴跌;

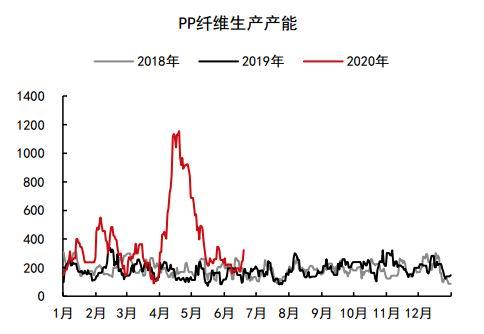

(4)4月:纤维料炒作“开启-落幕”,PP价格冲高回落,PE价格被动跟随,炒作契机是“海外口罩订单集中释放+国内口罩厂集中投产+真熔喷布产能不足催生投机需求”,降温导火索则是“国家打击熔喷布与口罩炒作+PP传统下游被高价逼停”,除此之外,国内复工推进良好、下游回补疫情期间订单也通过降低显性库存为炒作提供了良好的氛围;

(5)5月-6月:海外疫情缓和,封城陆续解除,外需订单回暖的同时,上游石化也开启集中检修,库存快速去化,价格震荡走高。

图1:上半年LLDPE与PP行情回顾

二、下半年行情展望——PP上涨不易,L危机并存

展望下半年聚烯烃行情,我们对PP相对不乐观,主要原因是在涨至相对高位后,PP价格已对需求产生负面影响,传统主流需求也不易从疫情中迅速恢复,但供应压力在8月起就将升至临界值并一路向上;相对而言,L供需在三季度大体平衡,过剩压力在四季度后可能逐渐凸显,但供应也包含有一定的不确定性,因此多空可能都会有阶段性的机会。

图2:LLDPE季度供需增速预测 单位:%

资料来源:Wind 卓创 隆众

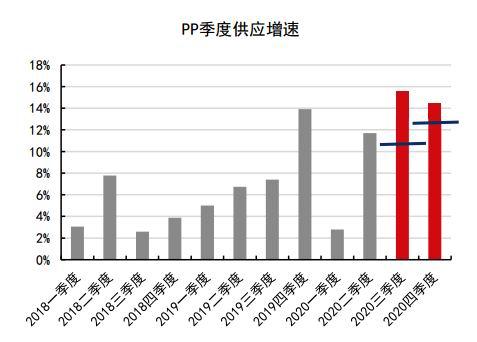

图3:PP季度供需增速预测 单位:%

资料来源:Wind 卓创 隆众

(一)供应——LLDPE三季度增速温和,四季度压力可能回升

回顾上半年,LLDPE供应量大概在651万吨,同比增速8.5%,其中一季度308万吨,同比减少1万吨,二季度343万吨,同比增长17.7%。

国内方面,上半年LLDPE产量约361万吨,同比增加18万吨,增速5.3%,来源主要是新产能,包括去年下半年的久泰、中安与今年上半年的浙江石化,相对来看,产量的增加小于产能的扩张,主要原因是停车损失较多,一方面二季度常规检修偏多,另一方面疫情期间物流停滞也一度导致多家石化企业胀库降负或停车。

进口方面,预估上半年LLDPE进口量约291万吨,同比增加33万吨,增速12.7%,增量主要集中在5-6月,前期进口较少的原因是海外去年四季度至今年一季度常规检修增多,5-6月爆发式增长的原因是3月全球疫情内冷外热使海外供应商出现了恐慌抛售。

展望下半年,国内LLDPE产量有望迎来加速增长,一方面自8月后检修将显著减少,另一方面9月新产能也将陆续释放,国内PE此轮投产总量不低,但以高密度HDPE居多,LLDPE装置有宝来、大庆联谊与万华。

表1:2019-2021年国内PE投产

图4:线性+全密度装置下半年检修减少 单位:万吨/年

资料来源:Wind 卓创 隆众

图5:线性+全密度装置7月开工就逐渐回升 单位:万吨/年

资料来源:Wind 卓创 隆众

国内产量加速增长的同时,进口量也有望迎来回升,但节奏上可能会呈现“多—少—多”。首先,由于3月末-4月初外商恐慌抛售,7-8月进口会延续5-6月的偏多态势;不过由于海外装置在二季度疫情期间也出现了不少停车或降负,加之一些大装置如新加坡的Exxonmobil在三季度还有检修计划,外商在集中抛售后库存压力已较低,因此9月国内进口有望阶段性放缓;但最终在四季度供应普遍恢复以及阿曼Opric、俄罗斯Sibur(或许还有马油)等新/次新装置开顺后,11-12月的进口压力大概率还是会回升。

但需要提示的是,由于进口依存度较高且外盘供应波动因素较多,上述的供应预期容易被一些外生性因素所干扰,例如中印冲突之于印度船货、美伊制裁之于伊朗船货、两国贸易摩擦之于美国货源、Sibur与Orpic等装置运行顺利与否之于进口增量等,这些都可能成为供应不及预期的潜在风险,下半年应及时关注。

图6:LLDPE国内产量预测 单位:万吨

资料来源:Wind 卓创 隆众

图7:LLDPE进口量预测 单位:万吨

资料来源:Wind 卓创 隆众

图8:LLDPE供应总量预测 单位:万吨

资料来源:Wind 卓创 隆众

图9:LLDPE单月供应增速预测 单位:%

资料来源:Wind 卓创 隆众

综合而言,预计下半年LLDPE供应总量693万吨,同比增加68万吨,增速10.9%,其中三季度338万吨,同比增速9.5%,四季度355万吨,同比增速12.2%。从供应来源看,进口285万吨,同比增速8.3%,国产408万吨,同比增速12.7%。

(二)供应——PP8月起压力逐级回升,不仅来自新产能

PP方面,上半年包括粉料在内的供应量大概在1646万吨,同比增速8.6%,其中一季度783万吨,同比增加21万吨,增速2.8%,二季度862万吨,同比增长109万吨,增速14.4%。

国产粒料是上半年增量的主要提供方,产量大概在1204万吨,同比增速10.6%,来源也是新产能投产,去年下半年至今依次投产了恒力一期、久泰、中安、巨正源、恒力二期、浙石化、利和知信等多套装置,产能扩张迅猛,相对而言,检修率保持高位已在一定程度上减缓了供应压力的体现。

进口部分,上半年PP进口量约280万吨,同比增加39万吨,增速略有加快,成交主要来自3月底-4月疫情国内好转海外恶化时,外商的集中抛售。

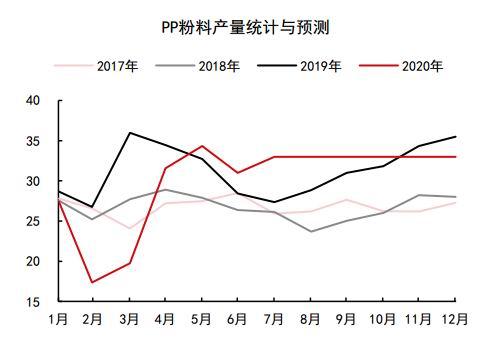

粉料部分,上半年PP粉料产量约161万吨,同比减少26万吨,减量主要集中在一季度,当时疫情导致国内物流停滞,粉料企业供需两端腹背受敌。

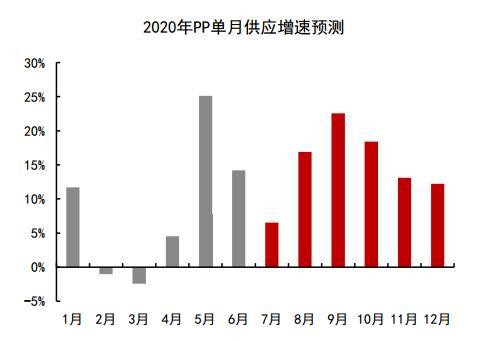

展望下半年,国内粒料还会继续成为增量的主要提供者,7月检修会升至历史峰值,供应将经历年内最后一段压力较小的空窗期,进入8月后停车就将大幅减少,并开启新一轮的产能扩张,年内兑现把握较大的有中科、宝来、大庆联谊、中化泉州、万华等,可能存在不确定性的有华庭煤业、榆能化二期、福基二期等。

表2:2020年国内PP投产

图10:PP检修产能将在7月达到高峰 单位:万吨/年

资料来源:Wind 卓创 隆众

图11:PP进口量预估 单位:万吨

资料来源:Wind 卓创 隆众

进口部分在经历5-7月的集中到港后,后续增速可能会放缓,直到年末再升,主要考虑近期海外新投产装置只有越南Hyosung与阿曼Orpic,后者开顺可能要到8月末且距离较远,此外马油9月计划重启也值得关注。

粉料方面预计下半年开工还会维持较高水平,主要基于丙烯单体供应将继续趋于充裕的考虑。

图12:PP国内粒料产量统计与预测 单位:万吨

资料来源:Wind 卓创 隆众

图13:PP粉料产量统计与预测 单位:万吨

资料来源:Wind 卓创 隆众

综合而言,预计下半年PP供应总量1857万吨,同比增加240万吨,增速14.8%,其中三季度供应883万吨,同比增速15.2%,四季度供应974万吨,同比增速14.5%,压力前低后高逐月递增。值得一提的是,PP四季度14.5%的增速是在2019年四季度的高增速基础上进一步叠加,实际压力会相对更高。从供应来源看,国内粒料产量1369万吨,同比增速19.3%,进口量290.5万吨,同比增速3%,粉料产量198万吨,同比增速4.8%。

图14:PP总供应预测 单位:万吨

资料来源:Wind 卓创 隆众

图15:PP单月供应增速 单位:%

资料来源:Wind 卓创 隆众

(三)需求——自疫情状态恢复是主要趋势,但恢复速度或难令人乐观

回顾上半年,新冠疫情对全球经济都造成了严重的伤害,国内一季度GDP下滑6.8%,1-5月工业增加值累计减少2.8%,1-5月除汽车以外的社会消费品零售总额下降13%,在这样的背景下,LLDPE与PP的价格在相较年初下跌有限的同时,显性库存已降至同比偏低水平,倒推表需都达到了8%以上,可以说表现出了非常;良好的需求韧性。

细究其中原因,我们认为可能有以下几点因素作为支撑:

(1)在L与PP的需求中,必选消费品的比例较高,受经济总量影响相对较小,如快递与外卖受疫情冲击有限,需求反因外出不便有所增加;

(2)新料-回料价差收窄(一度倒挂)与疫情限制回料的生产增加了聚烯烃新料的需求;

(3)L与PP相对易储存,且下游企业分散,在疫情不会长期持续的思想与低价的激励下,中下游企业有再库存的行为;

(4)疫情刺激了卫材需求,主要是口罩与防护服,针对口罩原料PP纤维的炒作更是对此进一步放大,有不少PP以纤维原料与口罩成品的库存形式被沉淀了下来;

展望下半年,我们对需求的恢复并不十分乐观,预计三、四季度LLDPE需求增速7%与8%,预计三、四季度不包括纤维与薄壁疫情新增量的PP传统需求增速5.5%与7.5%,PP总需求增速10.5%与12.5%,主要逻辑如下:

(1)自海外解除封锁后,美、印、巴西等国新增感染人数频创新高,欧洲新增感染人数也在高位徘徊,全球经济可能会带病运行较长时间,需求难以迅速恢复至疫情前的状态;

(2)回料生产已正常恢复,新料-回料价差已再度拉开,新料对回料的替代可能会减少,甚至可能出现反向替代;

(3)在聚烯烃原料价格反弹到目前的水平,以及国内外解除封锁引起的回补成品订单预期结束后,下游企业增加原料库存的意愿已明显减弱,尤其是价格偏高的PP;

(4)根据3-5月每日出口7.6亿只口罩、333万套防护服,推测国内日产口罩12亿只、防护服350万套,对PP纤维的需求增量为每月14万吨,再考虑4月石化厂PP纤维超产可能在市场上沉淀了约48万吨左右的原料加成品库存,在此基础上将下半年纤维月需求增量下修1.5万吨至12.5万吨;

(5)根据2-6月薄壁表需增长20万吨,测算上半年疫情对餐盒需求的增量约4万吨/月,考虑到疫情严重程度、对外卖需求的迫切性不及3-5月,预计下半年对PP的需求增量在2.5万吨/月;

图16:全球新冠疫情仍在持续扩散,下半年需求恢复难言乐观

图17:新料价格回升后,对回料竞争力将减弱 单位:元/吨

资料来源:Wind 卓创 隆众

图18:新料价格回升后,对回料竞争力将减弱 单位:元/吨

资料来源:Wind 卓创 隆众

图19:PP传统需求受到了疫情比较大的冲击 单位:%

资料来源:Wind 卓创 隆众

图20:PP传统需求受到了疫情比较大的冲击 单位:%

资料来源:Wind 卓创 隆众

图21:口罩纤维是上半年PP需求增长主力 单位:万吨/年

资料来源:Wind 卓创 隆众

图22:新冠疫情也增加了外卖餐盒的需求 单位:万吨/年

资料来源:Wind 卓创 隆众

(四)库存——显性压力已降至低位,但临近年中有开始积累的迹象

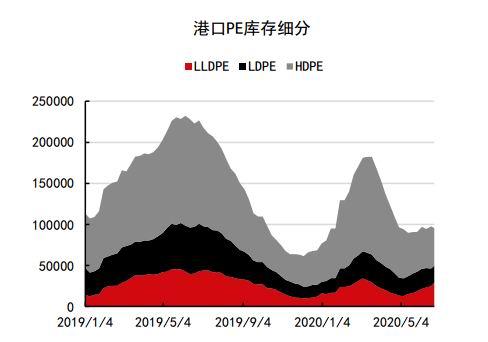

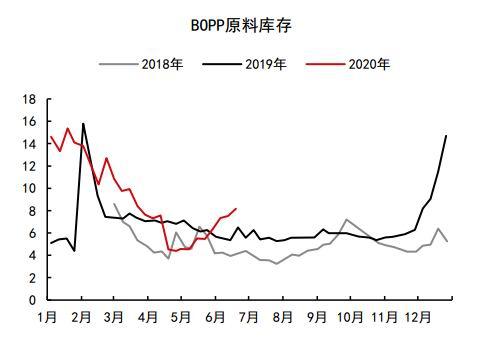

由于前文所说的“供需相对具有韧性”以及“中下游有原料再库存的行为”,截止上半年末,聚烯烃上游显性库存已降至较低水平,石化库存与PE港口库存都在历史低位。

不过需要注意的是,显性库存尽管总量暂时不高,6月中旬起的变化趋势已在向累库方向转变,随着进口货持续增多,港口LLDPE与PP库存都有积累并向下游蔓延的迹象,尽管积累量暂时不多,与此同时,石化库存的迅猛下降也有一定比例是流向了中游代理,而非真实消耗。

图23:上半年石化库存下降顺利 单位:万吨

资料来源:Wind 卓创 隆众

图24:临近年中港口LLDPE库存开始积累 单位:吨

资料来源:Wind 卓创 隆众

图25:临近年中港口PP库存开始积累 单位:吨

资料来源:Wind 卓创 隆众

图26:年中PP原料库存已有向下游溢出的迹象 单位:天

资料来源:Wind 卓创 隆众

(五)策略推荐——PP逢高做空,LP择机做多

下半年我们对PP走势相对看空,原因主要是两方面,一是产能扩张压力将持续体现,包括检修恢复与新一轮投产,二是目前价格偏高,已对需求产生负面影响,包括下游的抵触,以及新料-回料价差拉开后需求替代方向可能出现的逆转。择时上应尽量避开7月中上旬的检修高峰,不过也要关注盘面资金提前交易利空预期的可能

下半年我们对LLDPE的判断是“三季度中性、四季度谨慎看空”,从基本面来看,L三季度供需大体平衡,矛盾相对不突出,四季度在新装置陆续开顺与海外检修恢复后,可能会迎来压力的回升,不过压力的兑现有赖于一些新/次新装置运行良好的假设,并容易受到地缘政治、原料减产等不确定因素的影响,因此总体而言下半年多空可能都会有阶段性的机会,对于产业链实体企业建议在不确定性相对较高的情景下积极套保规避风险

策略推荐:1)PP逢高做空(2)L-P择机建多,三季度可能是相对好的时机

(六)风险提示

向上风险:(1)新/次新装置运行不顺(2)疫情快速消退——LLDPE(3)地缘政治风险(4)中东轻烃大幅减产(5)全球经济恢复良好,疫情影响减弱

向下风险:(1)疫情结束——PP(2)全球经济恢复缓慢(3)原油价格暴跌

评论