品牌价值持续攀升,FILA如何逆袭成功的?

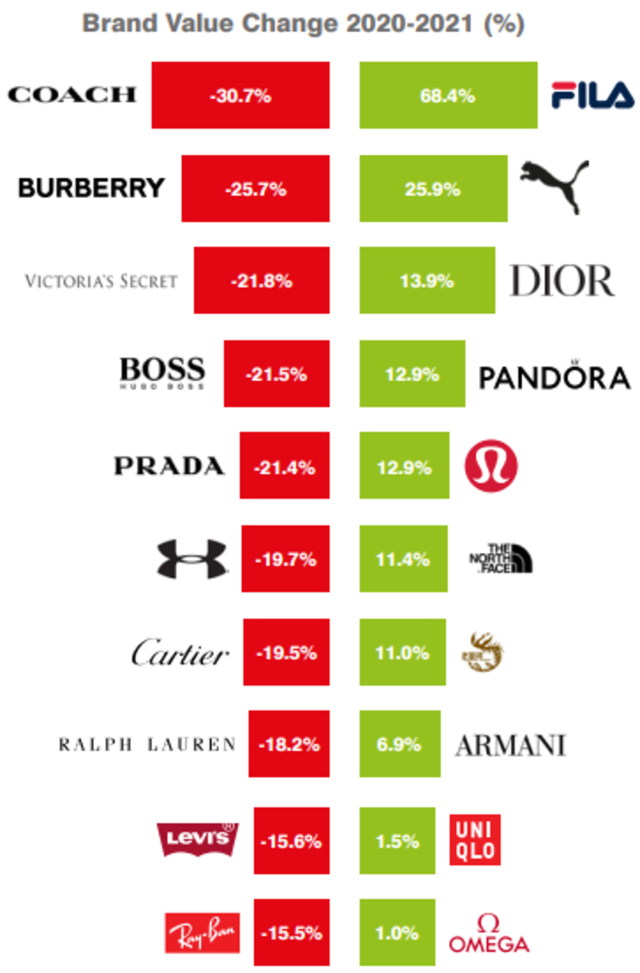

近日,Brand Finance发布了2021全球最有价值服饰品牌榜单,受疫情影响,2020年至2021年间全球前50个最有价值服装品牌的总价值下滑8%至2764亿美元。按涨跌额排名,去年跑得最快的是运动品牌FILA,品牌价值同比大涨68.4%至27亿美元,总榜排名从上一年的第50攀升至第33名,主要得益于中国市场的助力。2020年安踏体育财报显示,FILA中国去年收入大涨18.1%至174.5亿元,贡献收入占安踏集团整体收入的49.1%,接近半数。

另据FILA Holdings公布的最新数据,2020财年FILA国际销售额同比减少9.3%至3.128万亿韩元(约183亿元人民币),毛利率下滑至49.3%,净利润大跌41.5%至1977亿韩元(约11亿元人民币)。

对于国内市场FILA的大涨,不禁令人猜想曾经频频易主的FILA是如何成功逆袭的?

FILA超越安踏主品牌,

成为集团营收贡献最大的头牌

在安踏体育最新披露的2020年报中,FILA品牌收入174.5亿,占收入49.1%,营业利润在疫情下仍保持25.7%高位,收入和利润贡献都占据集团半壁江山。

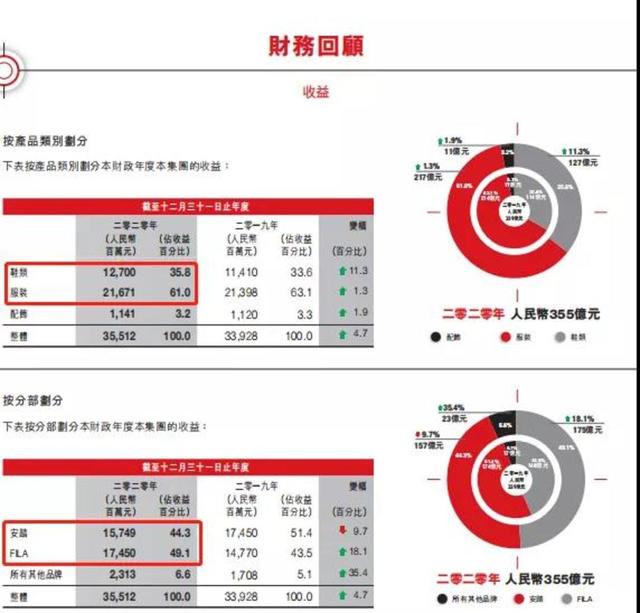

具体来,2020年安踏集团收益同比上升4.7%至人民币355.12亿元;经营溢利率同比上升0.2%到25.8%,经营溢利同比上升5.3%至人民币91.52亿元,毛利率同比上升3.2个%至58.2%,毛利增加10.7%至206.5亿元,位居行业首位。

按产品类别划分,安踏鞋类营收贡献127亿元,同比增长11.3%;服装品类营收贡献216.71亿元,同比增长1.3%。从营收贡献来看,安踏服装占据主要营收,占总营收61% , 鞋类只占35.8%。相较服饰而言,安踏的鞋类还是处于弱势。

分品牌来看,受上半年疫情影响、渠道布局优化和直营模式变革等产生的影响,2020年安踏品牌获得营收157.49亿元,同比下降9.7%;FILA品牌营收174.50亿元,同比大涨18.1%;除了安踏与FILA两大品牌之外,所有其他品牌营收人民币23.13亿元,同比增长35.4%。

从营收贡献来看,FILA品牌营收贡献49.1%,占据将近半壁江山,安踏贡献收入占集团整体收入的44.3%,可以看到FILA品牌营收贡献已经完全超越了主品牌安踏。经营利润方面,FILA已经和安踏旗鼓相当了,其中FILA贡献44.94亿元、安踏贡献44.49亿元。

经历了长达10多年的运作,FILA已经成为集团内部营收贡献率最大的头牌,在跻身200亿的市场中也只差一步之遥。

FILA是如何成为安踏的“永动机”?

2009年,安踏以总价6亿港元从百丽手里收购了FILA品牌在中国的商标使用权和专营权,当时FILA在百丽手里处在亏损状态,但如今,FILA品牌收入已占安踏收入的49.1%,可能安踏都没有想到,不被外界看好的FILA可以交出这么漂亮的考试答卷。作为被安踏收购的后的国外品牌,FILA是如何重新获得生机的?

FILA的成功,很多情况下和运动服饰主流流行趋势、明确的市场定位、以及渠道改革有关。

2009年,安踏在百丽手中接棒了FILA大中华区业务之后,重新做了设计和运营的梳理,瞄准时尚运动化的趋势及市场空白区域,将FILA在中国市场成功塑造成一个中高端品牌。在产品创新中,FILA每一季的创新面料不少于一半,同时进口材料的比例,要求不少于40%。

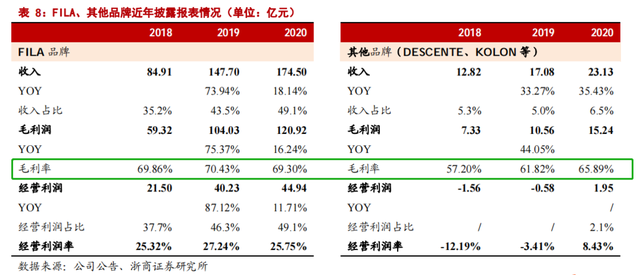

虽然FILA中国、意大利、韩国三家独立运营,但中国市场定位最高,单价也最高,相应所带来的利润也最高为69.3%,从公司2018年-2020年财报中可以看到,FILA品牌的高毛利贡献突出,分别为69.86%、70.43%、69.3%。

FILA 定位高端时尚,跟主品牌安踏形成差异互补,覆盖安踏空白市场,同时明确高端时尚品牌理念,可以让设计师完美的将潮流元素融合,进一步加强在高端市场的定位,持续更新迭代强化时尚元素。此外,FILA与全球知名的设计师进行跨界合作,为消费者带来独有的运动时尚体验。

值得一提的是,FILA品牌在2014年首次实现盈利,让FILA品牌快速获得盈利的一个优势则是直营模式,直营模式可以让品牌可以对市场消费趋势进行快速反应,可以紧跟潮流风向。定位高端,FILA门店主要开设在一线及二线城市,从近年来的数据可以看到FILA扩张趋势迅猛,2016年安踏拥有的FILA门店(包括中国内地、香港、澳门和新加坡)仅802家,2017年也只不过1086家,2020年已经达到2006家。

这也侧面反映,集团对“现金牛”FILA品牌的重视程度,另外,2020年疫情之下KIDS和FUSION系列月店效不降反升,冲上35+和40+万水准,线上增长接近翻倍。

与主品牌相比,安踏与FILA是不同的运营模式,安踏品牌主要是分销,计入的是给经销商的批发价格,而 FILA 品牌则为全直营,因为FILA 品牌为直营模式,所有的店铺租金、员工、运营成本皆为集团全权负责,而安踏品牌大部分店铺由分销商和加盟商经营,运营成本相对低一点。

在市场推广方面,FILA采取以娱乐时尚明星为主的营销布局。无论是高圆圆、黄景瑜、吴谨言还是蔡徐坤,每位代言人都为FILA吸引了不少消费者。安踏曾表示,品牌将延续一贯的娱乐明星策略,深挖国内20岁至45岁的中产阶层受众资源。另外,FILA旗下的儿童品牌FILA KIDS在2015年在中国成立,为年龄3至15岁的高端儿童市场提供服饰及鞋类产品,透过继承FILA优雅、独特的风格,FILA KIDS在儿童服装市场广受欢迎。FILA KIDS的成功已把FILA打造成从一个人购买的品牌,到一家人都能购买的 品牌。

总的来说,FILA 的成功,促使安踏走上多品牌组合运营的道路。

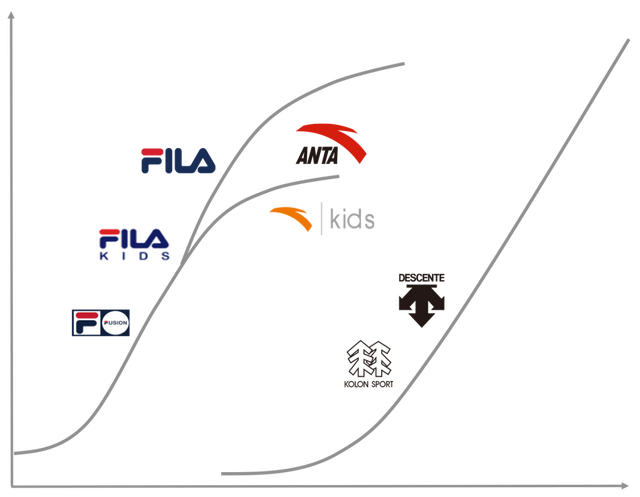

安踏集团执行董事、集团总裁郑捷表示,安踏集团在而立之年将继续深化“单聚焦、多品牌和全渠道”战略,打造三条增长曲线。这三条具有竞争力的增长曲线,即以安踏品牌为核心的“大众、专业、新国货”的创新增长曲线,以FILA品牌优雅运动为核心的高品质高增长曲线,以及以DESCENTE迪桑特等国际户外品牌为核心的高潜力增长曲线。 值得的注意的是,安踏集团在2016年底收购的DESCENTE迪桑特达到10亿用时3年,而FILA实现盈利只不过用了5年而已。

安踏集团品牌矩阵的三条增长曲线

在打造的三条增长曲线中,对于主品牌安踏而言在谋求二次增长,安踏品牌深知只有性价比不足以长久打动消费者,品牌定位也从“高性价比”开始向“极致价值”进化,同时确立了“科技引领的大众专业运动”新国货的定位;在渠道上,安踏在收回经销商权的同时,进入购物中心及奥特莱斯,加码电商平台、直播电商和私域流量平台。报告期内,安踏品牌线上业务占比超过20%,增速超过30%。2021年公司会继续在全覆盖上投入,线上线下两大引擎同时推动。线上业务,目标是在未来5年线上业务的占比达到整体业务的40%。

从行业发展来看,市场普遍看好FILA的未来增长空间,对于高端运动时装路线为品牌提供了更高的溢价能力,但是时尚的风向一直在变化,这是品牌需要警惕的。

评论