跟着小米去找“猪”,顺为帮雷军一年拿下8个IPO

©️资本侦探原创

作者 | 李西茜

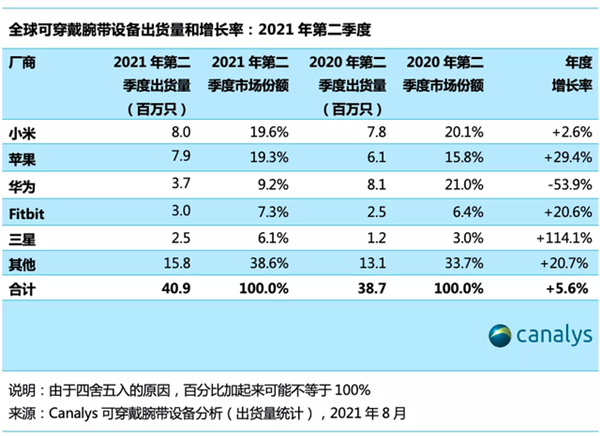

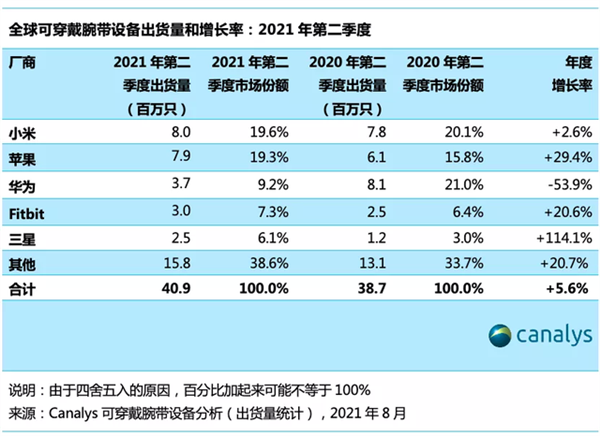

虽然今年二级市场火爆是人人肉眼可见的事实,但像雷军一样在不到一年时间里连揽8个IPO的风光,依然是稀少的。

12月4日,一起教育正式登陆纳斯达克,作为一起教育的投资方,雷军出现在了其挂牌上市的现场。随着一起教育顺利挂牌,顺为收获了今年的第八个IPO,对此,顺为迫不及待、大写加粗的对外宣告了自己的成就。

左:雷军出席一起教育IPO;右:顺为资本推送的头条

今年,除了一起教育科技,九号公司、小鹏汽车、蓝城兄弟、声网Agora、金山云、石头科技、金山办公陆续上市,鲜花与掌声围绕着顺为。

回顾顺为一路发展历程,看似顺风顺水的路径背后,更值得探究的是雷军、小米为顺为赋予了多大能量,以及雷军的强大“朋友圈”还将把顺为带往何处。

风口找猪

“站在风口上,猪都能飞起来”是雷军除了“Are you OK”外传播度最广的一句话,但是他和顺为资本却很少谈论风口。

在金句频出、高调张扬的资本市场,顺为资本显得有些沉默,尤其是成立后的前七年。直到2018年,顺为资本被投企业集中上市,人们才发现它密集出现在了热门项目的股东名单上。

顺为资本成立于2011年,雷军用自己四十而不惑得出的感悟“顺势而为”给这个新机构命名。2010年,雷军站在智能手机的风口上创立了小米,一年后,顺为资本也站在了小米的顺势上,智能硬件成为它最主要的投资领域之一。

IT桔子数据显示,顺为资本2011年至2012年对外披露的投资项目比较少,两年加起来仅有10起投资,其中8个项目集中于智能硬件、教育和电子商务。

仅从投资项目数量和赛道来衡量,2014年可以看作顺为资本的重要转折点。

这一年,小米开始大量投资布局生态链企业,顺为资本作为联合投资方参与其中。整体来看,顺为资本智能硬件的投资几乎都是配合小米科技的生态链布局来做,比如紫米(小米移动电源)、华米(小米手环)、智米(空气净化器)及加一联创(小米耳机)等。

过程中,2014年加入的原淡马锡投资部副总监程天成为顺为资本合伙人后,主导了顺为资本多起在智能硬件、移动互联网方面的投资。

除了跟着小米大量撒网智能硬件外,从这一年开始,顺为逐渐接触更多领域。这一转变与雷军的个人认知相关,其曾表示,农业生产和农民消费是两块巨大市场,能节省周转环节,让产品更加快速直达农村终端消费者的项目是顺为资本的重点关注目标。10年内会产生一大批百亿美元市值的农村互联网公司。为此,农村互联网和互联网改造传统行业成了顺为的新主题。

在这个大逻辑下,教育、金融、医疗健康被认为是可以优先通过互联网或者移动互联网技术改造的传统行业,因而,顺为选择押注什马金融、农分期、51订货网、汇通达等农村互联网项目。

至此,顺为资本投资板块逐渐清晰:从早期的智能硬件、移动互联网,再到深科技、农村互联网和互联网改造传统行业。

大逻辑下更底层的核心是抓住风口。

- 2014年,顺为参与了爱奇艺B轮融资,联手小米以18亿元的价格入股爱奇艺。

- 2015年3月,顺为参与蔚来企业A轮融资,并于2016年7月对蔚来的B轮融资给予持续支持。

- 2018年,顺为参与了趣头条B轮超2亿美元的投资。

这三家风口上的公司之后都陆续在资本市场给了顺为资本足够回报。

整体来看,顺为的风格是从企业偏早期开始介入,通过时间换倍数。前期捕风为后期收网打下基础,2018年开始,顺为逐渐迎来回报期。

2018年3月,爱奇艺在纳斯达克挂牌交易,根据爱奇艺此后招股书披露的数据,顺为联合小米持有爱奇艺8.4%的股份,成为除百度外最大赢家;同年9月,蔚来汽车和趣头条在一周内前后脚完成上市。作为投资人,程天在一次行程里完成了两家公司的IPO。

九年耕耘,三年收获。这是一个中国本土VC崛起的故事。

雷军,不止雷军

从诞生始,顺为的故事就与雷军紧紧捆绑。

2005年,还在GIC(新加坡政府直接投资公司)工作、参与了金山软件投资的许达来在商务谈判中与雷军相识,其回忆道,“他(雷军)大多时候在听,没太多发言。而到了第二次,他对整个投资条款书的了解程度居然已经超过了我,他真的是一个非常好学的人。”

两年后,因在金山上市后身价暴涨,雷军开始做天使投资,并专门投资朋友的企业。做了几年天使投资,雷军看到了VC市场的机会,在与许达来的一次交谈中,两人关于“国内VC 市场已经相对比较成熟了,本土VC崛起机会来临”的结论达成共识,进而一拍即合成立顺为资本。

二十年时间里,中国VC从稚嫩到成熟,并逐步演进成为三个主要流派。

- 第一个派别是进入中国市场的美元基金,包括红杉中国、IDG中国、经纬中国、GGV等。

- 第二个派别是做Pre-IPO出身的人民币基金,受益国内资本市场发展红利。

- 第三个派别则是由一批成长于美元基金体系的中生代投资人,主要从第一个派系中出走后自主创建。

顺为资本带有第三派的特点。

技术出身的雷军长于对产品、技术的了解;资本圈出身的许达来则是一个典型的投资人,其从斯坦福大学毕业后便进入投资圈,经历过1997 年的亚洲金融风暴以及21世纪初的互联网泡沫时刻,穿越周期的经历使得许达来在工作中更为注重理性。

兼具两位创始人的特点,顺为形成独特的投资风格。

首先是雷军的“朋友圈”,得益于这位业界大佬的资源和人脉,顺为得以在出钱的同时,也能出力,这为其争夺项目提供了极大助力。比如电动平衡车公司Ninebot在 2015 年获得小米和顺为参投的 A 轮融资后,被纳入小米生态链体系,一路发展壮大,随后全资收购全球最早发明电动平衡车的公司 Segway。

在团队上,顺为也带有明显的雷氏风格。

2017年,前易到创始人周航加入顺为,被外界戏称为雷军挖了贾跃亭的墙角。一次公开采访中,周航透露,刚到顺为资本时曾向雷军请教,雷军的建议是“归零”。另外,顺为还给创造了周航一个“宽松”的环境,包括关注的领域和投入的程度都相对自由。

雷军与小米为顺为输送的资源助力颇多,但并非没有代价。

在顺为资本成立后的很长一段时间,很多人都搞不清顺为和小米的关系。许达来对外解释称:“事实上,我们与小米有合投企业,但顺为仍然是一家独立决策的投资机构,要像典型VC一样对LP负责。”

但还是有很多人认为顺为资本更像是小米和雷军的个人投资机构。数据显示,顺为一期基金投了 20 多家公司,近 20% 是智能硬件项目。所以它被贴上了“机构化的雷军”和“小米近卫军”的标签。

顺为资本创始合伙人、CEO许达来

怎样让顺为从小米的光环中走出来,对于逐渐成熟的顺为来说是一个更大挑战,对于看似被雷军光芒掩盖的许达来来说,挑战更甚。

从公开信息来看,许达来在顺为承担着前哨和中枢的作用——搭建投资团队和预研行业做出投资判断。一个可以佐证的信息是,当下阶段,顺为大部分项目已经与小米无关,如今日头条、丁香园、闪送、51 Talk、货拉拉、人人车、Boss直聘、掌门1对1等,将这些公司纳入顺为的投资组合,更加考验的是其作为独立投资机构的判断力和影响力。

稳健是雷军和许达来为顺为奠定的投资风格。在早期移动互联网的发展过程中,各初创企业为快速提高市场占有率疯狂烧钱,VC机构竞相争夺。当时,许达来和雷军认为应该避免这些靠资本推动的项目。因为相对保守,顺为没有主动挖掘相关赛道和企业,错过了像美团、滴滴等项目。

事后复盘,许达来也曾反思过于保守。在移动互联网上半场多数赛道格局确定后,顺为将宝押在了海外,以及日益火热的产业互联网上,开始沿着小米生态链挖掘上游的机会,更多布局数字化平台底层企业,还切入了纺织服饰、汽车行业等其他更广泛领域。

今年的8个IPO,是顺为此前多年积累到了回报期顺理成章的表现,但从金山云、金山办公等项目来看,顺为与小米、雷军的依然紧密捆绑,在出海、产业互联网的风口里,顺为能否继续捕捉到能飞起来的猪,将在随后几年陆续得到验证。

对于顺为而言,真正的大考才刚刚开始。

评论