“老油条”换新装,千味央厨“割韭菜”?

文丨一点财经编辑部

又一个隐形冠军登陆资本市场。

9月6日,“速冻供应链第一股”千味央厨(SZ.001215)顺利挂牌深交所。上市首日,其股价最终锚定在43.98%的涨幅,收盘22.62元。

根据其招股书显示,郑州千味央厨食品股份有限公司首次发行股票数量2128万股,发行价格为15.71元/股,共募集3.34亿元,募集资金拟用于扩充产能。

作为肯德基、必胜客、海底捞、华莱士、真功夫等大型连锁餐饮企业的核心供应商,千味央厨是名副其实的隐形冠军。

脱胎于思念食品的千味央厨,曾经只是思念食品由C端餐饮市场打入B端餐饮市场的一个子公司。如今迈向资本市场,千味央厨又把眼光投放到了C端市场。

这里的C端市场是指速冻食品零售市场,主要面向家庭消费,产品集中在大型商超、零售网点和农贸市场等终端进行销售;B端市场指,速冻食品餐饮销售市场,主要面向餐饮业和企业团餐,通过直接采购、专业餐饮批发市场或者通过经销商配送到门店。

然而,对于千味央厨的上市,投资者仍有不少质疑声,尤其是指摘千味央厨不过是思念食品换了个马甲,重回资本市场。

1、李伟的PLAN B

千味央厨早期是思念食品的子公司,因此其实控人也正是思念食品创始人李伟。

早在2002年,思念食品就是百胜中国挞皮的供应商,随后的几年,思念食品成功研发出工业化速冻油条,并向肯德基供应,慢慢的将中式食品引入西式快餐连锁,并逐渐进入东方既白、小肥羊、必胜客等其他百胜旗下连锁企业供应体系。

2006年,或许是思念食品发展的一个高峰期,其领先于三全食品(SZ.002216)2年在新加坡股票交易市场上市交易,成为国内第一家上市的速冻食品公司。

但在接下来的几年,由于业绩下滑、屡陷质量门等原因,加上二级市场交易情况惨淡,于是在2012年,李伟等人斥资5亿元将思念食品从新交所私有化,思念食品从资本市场退出。

退市的同一年,思念食品发起设立了子公司千味央厨,完成思念食品在B端的明确布局。李伟曾说,思念在“To C”市场做了20多年,而且思念食品已经是行业双巨头之一,从市场容量上来看,再想往上突破有难度,所以想试试“To B”市场。

往后的几年,千味央厨专注B 端餐饮市场服务,而思念食品则更为专注C 端市场。其中,包括百胜中国等在内的B端客户资源也自然的由千味央厨承继下来。

直到2017年,决心做冷冻食品B端市场的李伟开始为千味央厨“去思念化”:千味央厨股东王鹏将所持的千味央厨股份转让给李伟,不再担任千味央厨董事。而李伟将所持的思念食品全部股权,转让给职业经理人王鹏、田淑红、王丽娟、徐锋。

启信宝显示,郑州思念食品有限公司的法人代表由李伟变更为王鹏。至此,思念食品和千味央厨两家公司,彻底脱钩,但并不再存在同业竞争。

李伟开始带领千味央厨迈出向资本市场进发的步伐。2017年5月,千味央厨就在河南证监会进行了辅导备案。2019年3月,千味央厨与国都证券达成了上市辅导协议。

招股书显示,前五大客户在2018年到2020年在营收中占比为40.44%、40.75%、34.05%,其中百胜中国(肯德基中国、必胜客中国母公司)及其关联方为千味央厨目前的第一大客户,在其2018年到2020年营收中的占比分别为30.20%、30.72%、23.37%。

另外,千味央厨2018年到2020年的毛利率分别为23.83%、24.50%、21.71%,但明显低于对应同期同业公司的均值30.25%、28.14%、25.66%。

资料来源:千味央厨招股书

2、千味央厨的大客户依赖症

李伟放弃C端市场的思念食品,专心带着千味央厨深耕B端市场,但B端市场的生意真的好做吗?

目前,千味央厨所在的在速冻面米行业传统消费领域继续保持三全食品、思念和湾仔码头“三足鼎立”局面。根据《2019年中国冷冻冷藏食品工业经济运行报告》数据显示:2018年三全、思念、湾仔码头三大龙头企业已经占到64%的市场占有率水平。

目前速冻面米市场龙头效应明显,千味央厨只占到很小一部分市场份额。

根据《2019年中国冷冻冷藏食品工业经济运行报告》数据显示:“2019年全国速冻米面食品制造业完成营业收入773.5亿元,同比增长4.6%。2018年和2019年千味央厨营业收入分别为7.01亿元和8.89亿元,以此测算,2018年和2019年千味央厨在国内速冻面米制品行业的市场占有率分别约为0.95%、1.15%。

根据广发证券研究所数据显示,2018年中国速冻面米制品餐饮渠道收入为122亿元,以此测算,2018年千味速冻面米制品在国内餐饮市场的占有率约为5.75%。

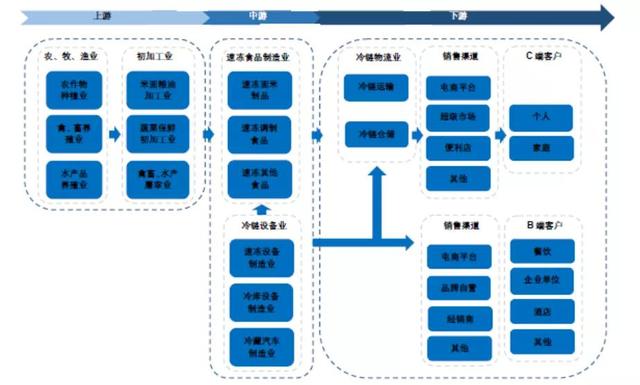

速冻面米制品产业链的上游为原材料供应商、初加工企业,中游为速冻食品制造企业、冷链设备供应商,下游为冷链物流产业、销售渠道。

其中,上游原材料涉及农、牧、渔业等;下游的销售渠道主要包括线上、线下销售渠道,线上销售渠道包括以淘宝、京东、拼多多C端电商平台以及美莱、快驴、有菜等B端电商平台,线下销售渠道可分为卖场、便利店、农贸市场等消费场景,对接C端消费者,以及餐饮、企业团餐、酒店等B端机构客户。

资料来源:千味央厨招股书

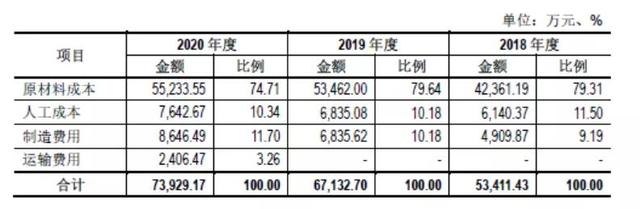

千味央厨处于行业链中游,其主要生产所需原材料为大宗农产品,包括面粉、糯米粉、食用油、白砂糖等。原材料成本约占据千味央厨总成本的四分之三。

资料来源:千味央厨招股书

连接行业链下游方面,千味央厨不同于同行业其他公司“经销为主、直营为辅”的营销策略,其主要是面向B端客户,千味央厨直营模式收入占营收四成,而这种模式下,千味央厨主要为客户提供定制化服务。

根据公司资料,2018年至2020年,千味央厨经销商模式收入占比分别为59.31%、59.98%和64.26,同行业可比公司安井食品为例,对应经销商模式收入占比分别为84.66%、85.54%和85.99%,惠发食品经销商模式收入占比分别为85.59%、80.56%和73.18%。

千味央厨以直营模式定制化服务为主,与大客户进行深入合作。直营大客户包括百胜中国、华莱士、永和大王、海底捞等大型连锁餐饮,提供定制化的直营模式下,由于客户考察周期长、设计能力强、合作后关系相对紧密的原因,千味央厨建立起了护城河。

但这个点也正是投资者质疑的焦点问题:千味央厨过度依赖大客户。在定制模式下,部分直营客户为从源头上把控产品质量,存在要求千味央厨向其指定的供应商采购大宗物料的情形,也就是说,千味央厨对于上游、下游议价上处于被动局面。

招股书显示,2018年至2020年,千味央厨流动比率分别为 1.48 、0.80和1.09,对比行业均值为1.63、1、60和2.06;速动比率分别为 1.08、0.41和0.61,行业同期均值为1.20、1.10和1.63。

过去三年,千味央厨流动比率、速动比率均低于行业平均水平,偿债能力不及行业均值。

面对着这一差距,千味央厨做了两个选择:一、摆脱大客户依赖问题,由B端市场再次进入C端市场;二、进击二级市场IPO的方式来进行融资缓解资金压力。

3、又一场资本游戏?

重新杀回C端市场,或许是李伟早有谋划的事。

根据招股书,2020年12月8日,千味央厨成立子公司治理运营餐饮连锁品牌“早饭师”,2021年1月16日,千味央厨第一家名为“早饭师”的早餐门店在郑州进入试营业阶段。

随后,千味央厨也披露了其扩张计划:“2021年将在郑州布局100家门店,未来3年将在全国布局5000家门店。”

资料来源:千味央厨招股书

“早饭师”的开设,意味着千味央厨业务触角正式从B端市场向C端市场延伸,由于千味央厨本就是速冻油条的开创者,为开设早餐门店的油条、面点等早餐品类提供了天然的技术优势。

但是早餐这一赛道,同样拥挤,各路高手也早就瞄准了这个领域消费升级的机会。

一路是传统快餐、西餐品牌。星巴克、肯德基、麦当劳这些快餐企业推出三明治、面包、咖啡等西式早点吸引部分年轻消费者。如星巴克推出的法式可颂、三明治等早餐、简餐等消费品类。

再者就是便利店。711、全家等便利店,利用已经布局好的线下商圈门店网络,以及门店成熟的结账、收银等流程,增加早餐的品类,对它们来说是先天的优势。

还有就是食材供应链的入局者。以盒马生鲜、叮咚买菜为例,它们有自己前置仓或成熟店仓一体运营模式以及物流配送体系,在入局早餐市场时有着运输方面的先天优势,另外在保证菜品新鲜及丰富度和货品流转方面也不是千味央厨所能比拟的。

因此,千味央厨想要快速打造出第二增长曲线并非易事。

作为从C端市场切入B端市场的初步尝试被设立,到从B端市场又一次切到C端市场巩固业务丰富性的千味央厨,兜了一个圈还是走回了思念食品的老路。

相似的还有资本市场神操作,在思念食品时期,从“高调上市”到“低价退市”,李伟从思念食品的私有化中套现20亿就市场诟病套现吃相难看,只留下悠悠一句“站在资本市场的角度上,低买高卖是一件很自然的决策”。

曾经思念食品时期,在餐饮行业站稳脚跟后的第一步,李伟开始了多元化投资布局,涉足房地产,中式快餐,白酒等行业。一手打造了思念食品、黄河大观、祥龙四五、千味央厨四家上市企业的李伟是当之无愧最会资本运作的餐饮人。

如今的千味央厨2019年刚刚完成融资扩充产能,2020年产能利用率仅60.41%的又上市融资扩产能的操作,市场直呼看不懂。资本市场是有记忆的,思念食品的故事还在人们耳中传播,韭菜不会被一割再割。

评论