新加坡买房后你需要了解的所有保险 (一文看懂火险,财产险,责任险,贷款险…)

6月12日晚,桥北路第8座组屋7楼的4声爆炸声划破了夜空中的宁静,10点多消防和警方赶到,大火造成5人住院,120多人紧急疏散。据新加坡民防调查,火灾的起因疑似是一台洗衣机电线短路。

那么问题来了,HDB的建筑是有强制的保险的,但是涉事住家内的财产损失,邻居的财产损失怎么办? 还有失火后的房子短期内是无法居住的,临时租房的费用怎么办?小编当年刚来新加坡读书的时候也经历过一次宿舍空调起火,整个屋子和楼道都被熏黑了,绝对没法将就住在里面。不过上面这起事故好在发生是HDB,建屋局帮忙安排了临时住所。那如果是私宅又该怎么办?

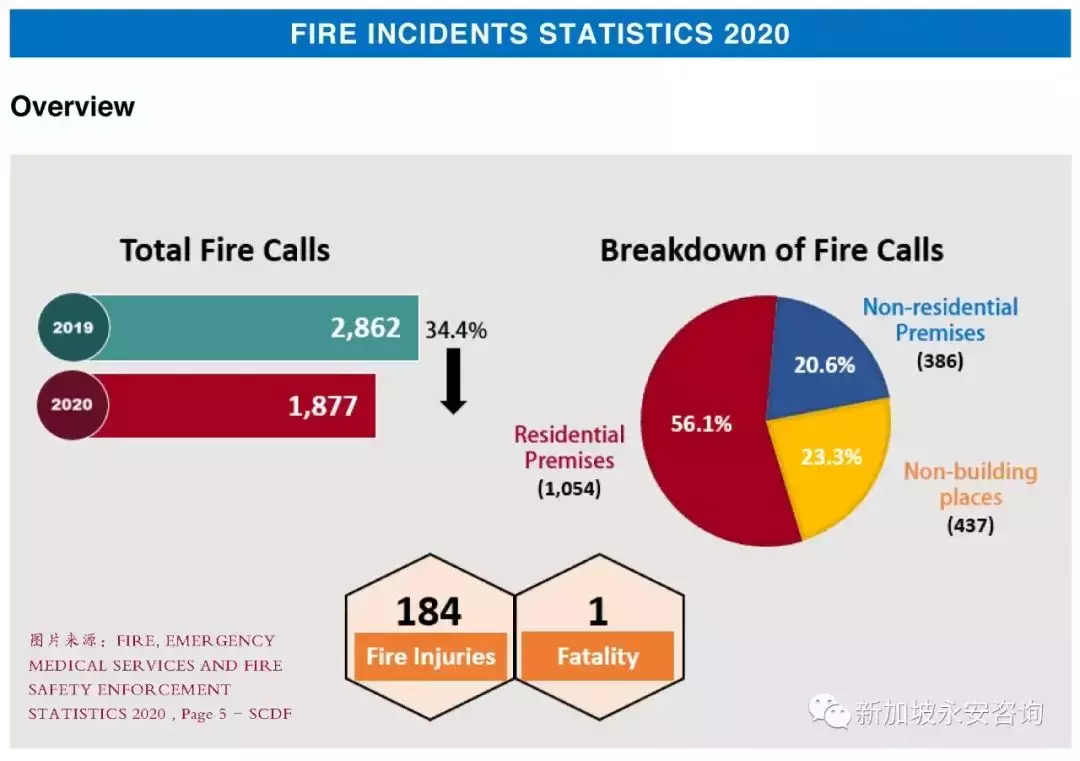

火灾,意外,谁都不想发生,可是如果发生了,真的就是非常麻烦的事情,尤其是自己辛苦工作换来的装修美美的安乐窝。有时候自己再注意,也防不了邻居家有一台充电中的PMD(个人代步工具)。根据民防部SCDF公开的数据显示,新加坡每年发生在住家的火灾都有上千起(2019年:1186起,2020年:1054起)。

其实以上所有和钱相关的问题,一份简单的一个月几块钱的房屋财产险就可以全部搞定,可能都不够你买一杯星巴克的咖啡。

今天小编就来帮大家梳理一下购房之后所有需要的保险,买不买是其次,先了解清楚为什么需要才是最重要的,因为真有事这世上可没有后悔药。

保障房屋的保险

首先,保障房屋的保险属于一般保险(General Insurance)的范畴。和旅行险,车险,女佣险,宠物险一样,需要找一般保险公司购买。新加坡常见的一般保险公司有:AIG、Aviva、Chubb、Etiqa、FWD、MSIG、Liberty、Sompo等等。一般保险都可以在公司官网上直接下单购买。

火险

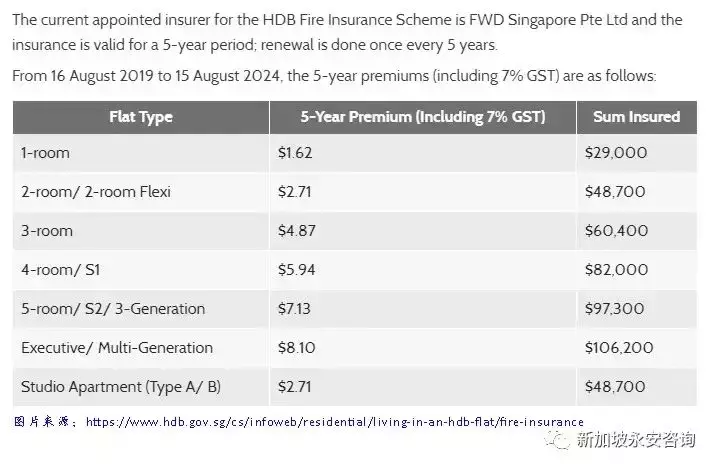

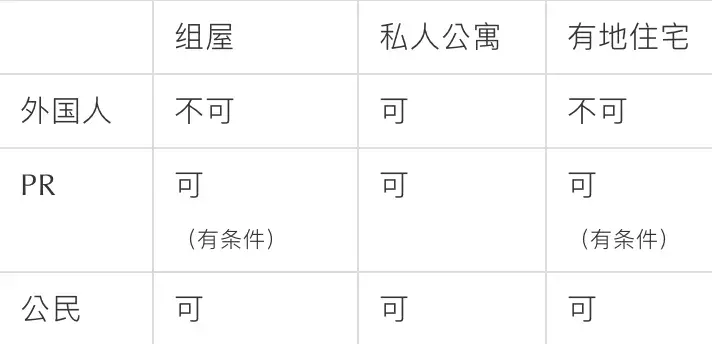

政府规定HDB的住户必须购买火险,如果有银行贷款,银行会强制代为安排。私宅Condo的管理费中都包含了火险,贷款时银行会强制再买一份(OCBC除外)。这种强制的火险保障范畴非常有限,一般只保障建筑的主体结构,主要保障以下两个方面:

1. Building Cover 建筑架构:

定值保险,按投保时合同约定的保险估价来决定。保障火灾、爆炸、雷击等自然灾害和意外事故造成的房屋主体建筑损失。在新加坡,保额一般按房屋类型,大小统一定值。

2. Liability Cover 法律责任:

和房屋相关联,造成他人(家庭成员除外)意外身故或受伤,以及财产损失的赔偿,需根据法院的判罚赔偿。保额一般小几十万,有的保单额度很低,不够的部分得自行掏腰包。

有些也提供住宅内财产的赔偿,不过保额都非常有限,远远不够保障实际情况。这种火险保费也非常便宜,银行强制的,一般HDB$50/年,Condo$100/年。CPF官网推荐的FWD保额比银行推荐的更低,保费极其便宜。

房屋财产保险

为了给家人和财产提供更好的保障,小编强烈建议除了强制的火险外,一定要和一般保险公司再购买一份全面的房屋财产保险。市场上的选择很多,有些还把个人意外险医疗赔付也加了进去,自然保费也会变高,如果自己已经投保了独立的意外险,这些条款就并不必要。这里小编来给大家总结一下重要的条款:

1. Household Contents 家居财产:

在所保风险范畴内造成的装修或家庭物品损坏或丢失。有些风险会有小几百的自付额

特别注意:一般现金不算在家居用品内,除非保单有特别列明有现金丢失赔偿的条款,也不会按实际损失赔付,一般会有个额度上限(比如$500)。

2. Alternative Accommodation 替代住宿: 在意外发生后,保险公司会支付在住所恢复到可居住的状态前,在合理范围内的替代住宿的费用。一般都会规定每年最高赔付额度(比如$2万/年),有的还有每天最高额度(比如$300/天),也会规定不能超过多少天(比如90天内)。

3. Personal Liability 个人责任:

保险公司会承保您和您的直系亲属有责任向第三方支付的赔偿,包括意外死亡或人身伤害;或者财产意外损坏。这个额度可以和强制火险中的责任险额度叠加,越高越好。

除了上面最重要的3条外,其他常见条款还包括:

Replacement of locks and keys:更换门锁和钥匙

Household contents at temporary premises:临时家居物品存放

Accidental damage of fixed mirrors andglasses:玻璃镜子意外损毁赔偿

Home security system damaged due to theft:安全系统因盗窃造成的损毁

Household contents belonging to your domestic dorker:女佣财产保障

Frozen food spoilage:冷冻食品损坏

Worldwide personal accident:全球个人意外保障

Pet dog and cat cover:包括宠物死亡或被偷窃的赔偿,临时住所或受伤医疗的费用

每家保险公司的产品各有千秋,不过保障越多,保费越贵。大家自行斟酌,按需购买,比如家里有宠物的,可以选择有宠物附加险的保单。最重要的是要有自己觉得足够的保障额度。

保障人身的保险

或许有人会奇怪,买房子为什么还要保人?这取决于你有没有贷款,如果你是全款买房,恭喜你,这部分你可以直接跳过了。如果有贷款,就有必要给偿还贷款的人投保。小编就遇到过很不幸的家庭,家里唯一的经济支柱因为交通意外过世,因不知道需要购买贷款保险,也没有投保足够的人寿,妻子的收入不足以偿还贷款,最后只能变卖房产,带着孩子出去租房。

贷款保险 Mortgage Insurance:

顾名思义,保障贷款的保险。根据贷款的额度和年限,为偿还贷款的人投保。如果受保人在投保期内不幸身故或全残或得了不治之症(医生说剩下最多不超过12个月),保险公司会按剩余的贷款额度一次性付清所剩的贷款。贷款保险属于消费型人寿范畴,无现金值。

家庭保障计划 (Home Protection Scheme,简称HPS):

政府规定只要你有用你的公积金供政府组屋,都必须投保政府的贷款保险HPS,保费由CPF普通户头(OA)支付。如果夫妻双方,一方供贷款的80%,一方供20%,HPS的保障额度可以按80%和20%的比例分别投保。当然也可以选择投保更高的额度,最好夫妻双方都按100%额度投保,这样任何一方有事,另一方都完全无需再供贷款。如果有足够额度和贷款年限的个人商业人寿保险,可以申请豁免购买HPS,不过小编并不建议这么做,政府的HPS不会很贵,给家人多一份保障总是好的。

另外,一定要保证CPF里有足够的钱支付HPS的保费!小编就听说过有人因为CPF不够钱,也没有注意CPF寄来的缴费通知,造成HPS断保,后来丈夫突然不幸过世,妻子以为HDB一定有贷款保险,最后发现竟然断保,自己也没有足够收入供房贷。所以CPF寄来的信一定要仔细读过!

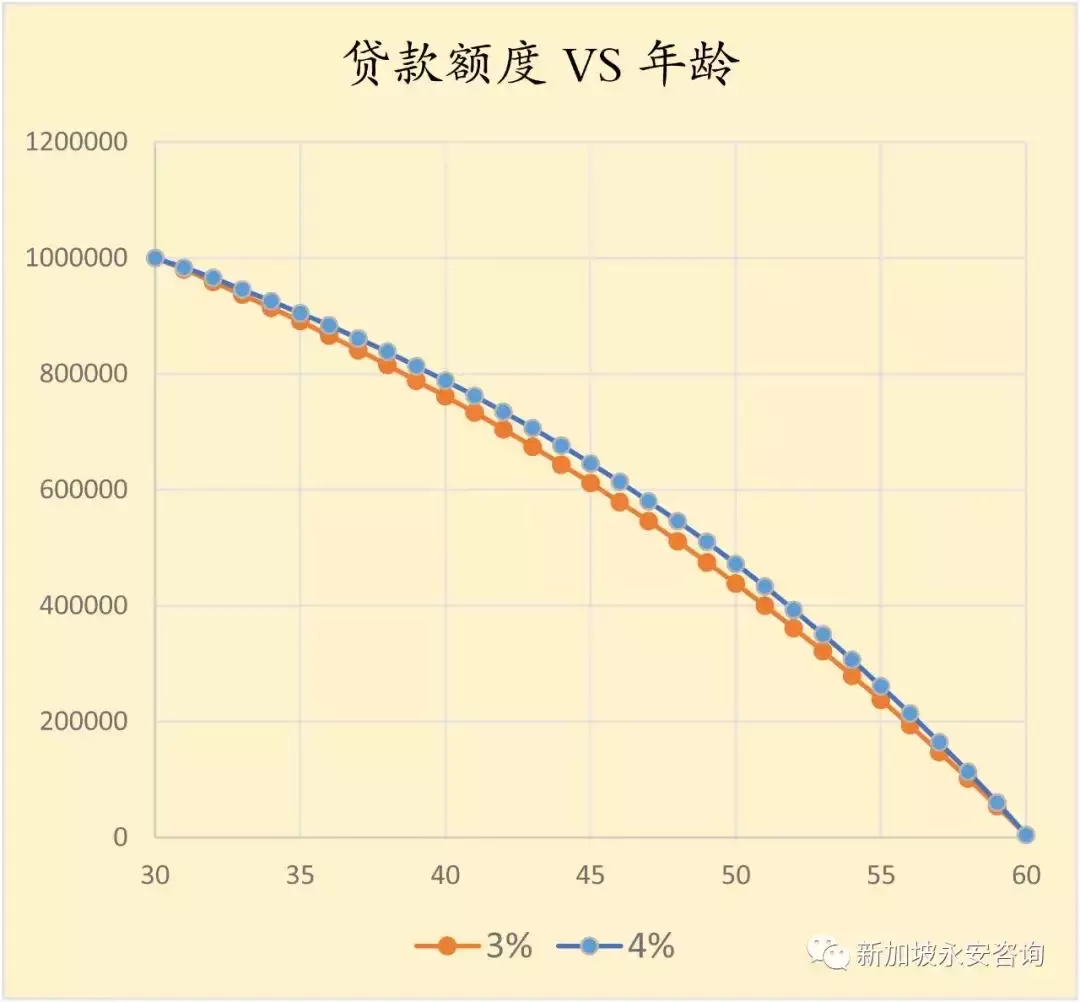

HPS只是针对政府组屋,私宅则需要自己找保险公司购买个人商业贷款保险。 贷款保险是一种保额会逐年递减的保险,缴费期一般比贷款年限短几年,购买时需要把利息考虑进去,根据新加坡的贷款利率的变化建议至少按年利率3%计算,保险一点可以按4%计算。

利率按3%计算,年保费:$1080;

利率按4%计算,年保费:$1100;

由上图可以看出,贷款保险保额会逐年按曲线形递减,所选利息更高的,保额也会相对高一些。

定期人寿 Term Life Insurance:

因为贷款保险后期保额越来越低,购买时得按贷款额度年限走,很多私宅客户觉得复杂又不太划算,会选择定期人寿。定期人寿也属于消费型人寿,无现金值。在投保的时间内保额不变,不过也可以自由根据贷款额度的变化降低保额以降低保费,更具有灵活性。定期人寿还可以添加定期重大疾病的附加险。

举例说明:

选择30年定期人寿,年保费是$749。不像贷款保险保额会降低,如果不主动申请降低保额,只要续保(保费不变),30年内,都保证留给家人$100万的保障。又比如20年后选择降低保额到$50万,最后10年的年保费也会相应降低到$336。

有些客户觉得自己不会需要30年才付清贷款,或者打算到一定的年份就卖掉,也可以选择更短年限的定期保险。比如还是上面的受保人,如果选择20年定期人寿,年保费才$553。

消费型人寿保险都不是终身的保障,只要达到一定期限内的保障目的就可以了,重点就是以小搏大。小编个人更推荐私宅的客户选择灵活性更强的定期人寿作为贷款的保障。

以上就是小编本周要和大家唠叨的关于房屋的所有保险,希望对大家能有帮助哦。

评论