【新加坡公司注册小知识】一起来看看新加坡与泰国之间签署的双边免税协议

新加坡与泰国之间签署的双边免税协议

新加坡和泰国之间关于双边免税协定(“DTA”)的升级协议于2017年1月1日生效。

新的DTA在许多领域为新加坡投资者带来了更多好处,包括降低了WHT利息和特许权使用费率。

一般而言,根据DTA授予的泰国税收减免仅适用于新加坡的税务居民。当公司的控制和管理在新加坡行使时,公司是新加坡的税务居民。同时,只有收入的受益所有者才能从DTA获得某些利益。

出售房地产公司的股份

虽然新加坡的资本收益不征税,但在没有DTA的情况下,可能会产生泰国税收的负担。例如,如果收益来自泰国境内,泰国对海外公司出售股票所产生的收益征收15%的预提税。

泰国已根据新的DTA同意放弃在许多情况下对股票销售征税的权利。与旧的DTA相比,一个重要的例外是,当新加坡税务居民通过出售公司股票获得收益时,泰国现在保留其征税权,该公司股票直接或间接来自房地产的至少75%的资产价值在泰国。该条款主要针对重资产的公司,旨在提高出售公司股票而非其拥有的财产所产生税收方面的优惠和优势。

泰国的应税存在重新定义

新的DTA提供了更明确的关于将导致在泰国经营业务的新加坡税务居民承担泰国所得税的情况。

新的DTA规定,如果一个项目场地,建筑工程或其施工项目的持续时间不超过12个月,建筑工地,建筑,装配或安装项目或与之相关的监督活动将不会在泰国产生应纳税金额。

关于在泰国提供服务,如果员工或其他人员在泰国境内,在任何12个月内提供的服务(包括咨询服务)不超过183天,则不会产生应纳税金额的存在。

确保相关企业订单的行为不再被视为在新的DTA下建立一个应税的依赖代理机构。

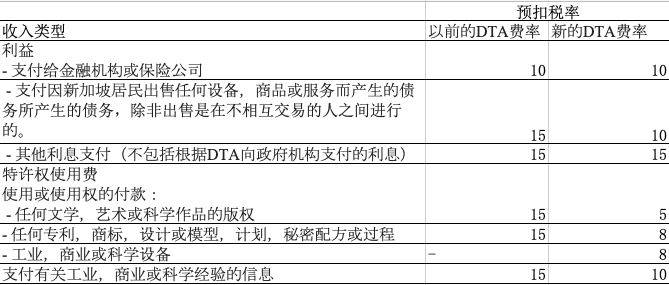

利息税和特许权使用费

适用于支付给新加坡纳税居民的利息和特许权使用费的预扣税税率通常会降低。然而,使用工业,商业或科学设备的使用或使用权的付款现在被归类为特许权使用费。

DTA的协议实际上规定,如果泰国同意将来与另一个国家的WHT利率降低,则较低的税率也适用于该DTA。

有利所有权

关于股息,利息和特许权使用费征税的规定现在规定,新加坡税务居民也必须是收入的受益所有人才能获得DTA的利益。因此,新加坡的被提名公司不再有资格享受DTA下的较低预扣税率。

评论