美国日本没逃过的经济危机,我们能顺利过关吗?

内容来源:2019年3月22日,在中信出版集团主办的信睿论坛·春季 2019经济展望与投资趋势暨《债务危机》新书发布会上,著名经济学家、香港大学环球研究所所长陈志武就“中国债务问题”进行了精彩分享。笔记侠作为合作方,经主办方和讲者审阅授权发布。 讲者 | 陈志武封面设计 | 子墨 责编 | 嘉琪第 3374 篇深度好文:3413 字 | 5 分钟阅读

完整笔记•宏观趋势

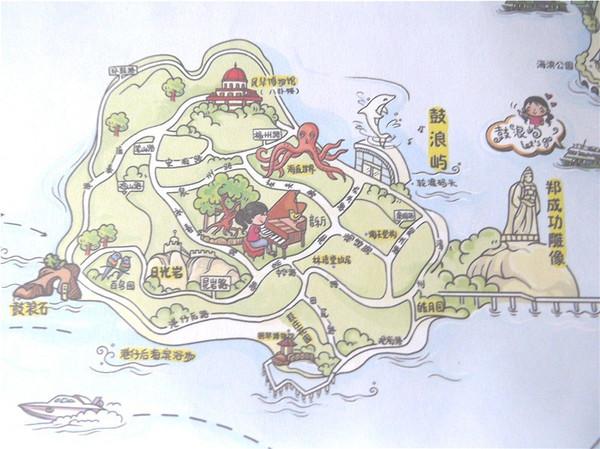

本文优质度:★★★★★ 口感:土笋冻

笔记君说:

债务危机是指在领域中大量负债,超过了借款者自身的清偿能力,造成无力还债或必须延期还债的现象。

你经历过债务危机吗?你认为中国会经历债务危机吗?你了解我国的债务问题吗?

接下来,跟随笔记君走进今天的文章,一起关注下波及人人的国家大事吧。

以下,尽情享用~

我们现在关注的话题和前些年发生了很大的变化,前些年,我们更多是谈论创业,如何创造财富,但现在更多的是讲如何守住自己的财富,怎样做好自己的理财、投资。

今天我想和大家分享一下“中国债务问题”。

一、世界是靠债务推动发展的

首先,我们来看一看我们所处的这个世界。

2008年的时候,全球总债务大概是84万亿美元,经历了金融危机之后十年,债务不仅没有下降,反而进一步上升到了140多万亿美元。

这是为什么呢?现代政府在经济决策和控制方面是历史上任何一个政府都想不到的。

比如十几年前,日本政府的利息成本大概占日本GDP的1.9%左右,但尽管最近这些年日本的债务不断膨胀,每年要支付的利息成本反而变少了,只有日本GDP的1.8%,这恐怕是历史上所有政府都做不到的,这是为什么呢?

因为原来不管在中国,还是世界其他国家,如果有金融借贷交易,那这些交易完全是由市场、由买方和卖方、由借方和贷方来决定的。

但是,当今世界,央行作为本国银行之母,控制着基准利率,为所有银行提供流动性,这样一来,整个央行都可以人为压低或者抬高利率。

那么任何一个政府,不管是日本政府、美国政府还是其他政府,如果它们自己借债的必要性总是很高,而且越来越高,它们会让利息往上调吗?不会。

有了杠杆这个工具以后,我想我们今天基本上要接受一个现实,未来世界的利率会更进一步由这些央行和政府控制,以后靠债务去发展的状况只会强化,而不会弱化。

除了各个国家的央行都能够通过调整利率来为借债发展提供便利,在中国,地方政府作为消费者和作为投资者的权力,基本上没受到太多的制约,因此地方政府很容易做出投资决策。

而我们又都希望我们的经济能够持续增长,这样一来,我们可以看到全球范围内,各国政府都不断靠债务来推动发展,中国更是这样。

二、中国与亚洲其他国家的债务对比

2017年5月,世界三大信用评级公司之一——穆迪公司把中国债务的信用评级下调一档,理由是世界第二大经济体的债务增长太快。2008年金融危机之前,中国的整体负债是GDP的1.4倍,而现在的整体负债是GDP的将近2.6倍。

那么接下来我们会面对什么?以后该怎么办呢?

我们可以把今天的中国和1998年亚洲金融危机时的那些国家和地区做一些对比。

我们都知道,亚洲四小龙(中国香港、中国台湾、新加坡和韩国),以及印尼、马来西亚这些国家和地区在1997年之前,都跟我们现在熟悉的中国增长方式是一样的,都是靠投资带动增长。

因为在当年这些国家和地区的股权市场、长期资本市场都不是很发达,所以它们的发展主要靠银行来支持,而银行不会去做一般的长期资本投资,因为它们不愿意去冒险,只愿意放贷。

当年的亚洲国家和地区,在亚洲金融危机之前,和我们这些年在中国看到的是一样的,第一是靠投资带动增长,第二是靠债务融资为主的投资手段给增长带来资金支持。

中国今天的格局和当年亚洲国家和地区非常类似,这是我们看到的共同点。

但是,中国企业的负债在一个关键方面,跟1997年之前的亚洲国家和地区不同。它们那时的外债占比太高,尤其短期外债,而今天中国公司的外债很少。

韩国、泰国和马来西亚的企业外债占比在41%~43%之间,印尼企业的外债占比为47%。当时,韩国的短期外债是其外汇储备的2.2倍,印尼是1.9倍,泰国为1.2倍,马来西亚为0.5倍。

这样的外债水平使这些国家和地区的企业无法承受本币的贬值,因为这些公司赚取的收入是本国货币,一旦本币贬值一半,就意味着它们的外债按本币计算翻了一倍;如果本币贬值三分之二,外债负担就翻了两倍。

这就是为什么当这些国家和地区的货币在亚洲金融危机期间遭遇大幅贬值之后,有那么多公司倒闭,引发了一系列的经济和社会动荡。

今天的中国,政府对经济的控制力要比当年的印尼、韩国、马来西亚、泰国强很多。

在中国,如果某个地方的某个企业资不抵债,没有办法还钱了,那怎么办呢?我们会不会看到这些资不抵债的企业在今天或者未来被逼得申请破产,面临倒闭,被讨债的一方压得活不下去呢?

在中国的环境之下,和亚洲金融危机之前的国家和地区不一样的就是,我们的地方政府可以把债权方和债务方叫在一起,让债权方放弃债务权利,这样一来实际上就会造成瑞·达利欧先生说到的,一种财富的重新转移。

三、中国出现债务危机的概率不大

经过上面的对比,我们可以看到,现在中国和其他亚洲国家与地区在债务分配和处理上都有许多不同,也正因如此,中国在未来一段时间真正出现亚洲金融危机那种局面的概率不是很大。

我们对这些债权人的控制力是非常强的,所以不太容易会出现严格意义上的如雷曼兄弟倒闭那种金融危机。

今天的中国和当年的亚洲国家及地区另一个不同的方面就是,当年的印尼也好,韩国也好,泰国的这些公司也好,它们的长期外债,尤其是短期外债加在一起,占它们总债务的将近一半这么多。

而中国今天基本上99%左右都是内债,加上外汇资金出境受到严格管制,这种情况下,政府出面来解决未来可能的债务挑战,甚至是债务危机,我觉得处置能力还是比较高的。

这就是为什么,尽管我们担心债务会引发金融危机,我个人觉得概率不是太高。

主要的原因就是刚才我们说到的:

第一是没有太多的外债;第二,政府可以通过各种方式干预,使得债权方和债务方找到平衡点。

四、中国未来应着手解决高债务

既然说中国出现严格意义上的金融危机和债务危机的概率不是很高,那是不是我们可以万事大吉,以后靠债务、靠发债、靠贷款、靠货币发行永久发展下去呢?我个人觉得,我们经济快速增长了40年,这已经非常幸运了。

接下来应该积极稳妥地解决高债务、高杠杆的问题。我觉得解决高债务、高杠杆局面有很多可能的方式。

一方面就要用到达利欧先生在《债务危机》书里详细谈到的多种处理高债务的方式,包括去杠杆。

我觉得去杠杆应该要做,但是出于稳定的考虑,长期靠去杠杆来解决问题比较难,因为经济要增长、股市要增长、房地产要上涨,都需要杠杆来支持。

另一方面,我们更有可能通过政府干预,来解决债务问题,同时控制好房地产和其他资产价格,尽量把潜在的危机不断后推,再通过持续的经济增长,让中国的债务慢慢得以消化。

我们看到,现在日本在用很长的时间来消化债务,但是日本1990年以后比较幸运,因为1990年以后,中国经济快速崛起,给日本的企业提供了一些新的发展机会。

这样一来,让日本自己本来要花十年二十年时间去消化的这些债务,在这样的一个大环境下,可以通过中国经济的崛起得到很多的帮助。

而中国今天向未来看的话,我们现在找不到,还有哪一个能像过去中国那样30多年不断增长的国家。印度、日本,还是其他的国家?很难找到。

未来中国经济增长会面临一些挑战,目前我们的债务确实是比较高了,需要时间来不断消化它。

*文章为作者独立观点,不代表笔记侠立场。

微信搜索关注【笔记侠】公众号,回复“福利包”领取笔记侠独家整理的柳传志、雷军、孙正义、董明珠演讲的40份思维导图

本文作者:笔记侠

微信公众号:【笔记侠】(Notesman)

90万-1~6岁CEO都在看的新商业知识干货平台

评论