研究稳定币的“稳定”与“不稳定”

字数约为1.4w,此篇为转载文章,希望对您有所帮助

新一轮经济危机削弱了民众对法定货币的信心,“货币自由主义”大行其道。在此背景下,去中心化发行的早期数字货币诞生,但币值的不稳定使其无法有效履行货币职能。稳定币基于币值稳定的需求而出现,其虽在稳定货币价格方面具有一定优势,但却提升了数字货币的信用与“信任”风险,造成了新的“不稳定”。对于链上型稳定币,传统监管中的牌照制、资金专项管理与使用、信息披露等方式可应对其中的信用风险;但对于链下型与算法型稳定币,传统监管方式无法有效解决私人货币调控存在的“信任”风险,而目前部分国家进行的“以链治链”监管科技可尝试对此进行规制。在早期数字货币无法有效履行货币职能、稳定币存在诸多风险的情况下,区块链乐观主义者设想的“通证世界”是否能够到来,仍然存在很大的疑问。

一、引言

稳定币(Stablecoin)是通过与法定货币、主流数字货币、大宗商品等财产锚定,或通过第三方主体调控货币供应量的方式,实现货币价格相对稳定的区块链数字货币。目前,根据锚定对象与运行机理的不同,稳定币可分为链下资产支持型稳定币(Off-chain-backed Stablecoin,以下简称为“链下型稳定币”)、链上资产支持型稳定币(On-chain-backed Stablecoin,以下简称为“链上型稳定币”)以及算法型稳定币(Algorithmic Stablecoin)。[1]

自2009年中本聪设计的比特币诞生以来,包括区块链数字货币在内的各种区块链产品不断被试验或落地应用。目前,数字货币市场已形成比特币为主导、多币种与多市场共存的格局,对世界经济的影响力与日俱增。[2]其中,虽然稳定币的市值较低,但其中的代表型产品泰达币(USDT)交易量在所有币种中排名第二,仅次于比特币。稳定币在充当法定货币与主流数字货币的交易媒介、规避主流数字货币价格波动风险等方面发挥了积极作用。与此同时,以USDT为代表的稳定币财务信息不透明、延期兑付等问题接连曝光,稳定币领域的监管缺位也给稳定币功能的实现带来了挑战。

我国于2013年与2017年分别发布关于防范比特币风险和代币发行融资风险的规范性文件,全面禁止数字货币在我国境内的交易,之后多次发布相关风险提示[3];在国外,美国、日本等国通过修法或立新法确认数字货币的合法性,并实施了相应的监管规则,但尚未出现针对稳定币的监管规则。稳定币为何会产生、如何实现价格“稳定”的功能以及如何对稳定币实施针对性监管等一系列问题亟待厘清。

针对稳定币等私人数字货币的法律问题,我国法学界主要以比特币为例,探讨数字货币的法律属性,并据此提出相应的监管建议。[4]然而,仅以比特币为例探讨数字货币监管,忽视了数字货币多样化发展的现实;[5]现有文献也没有从数字货币历史定位与内部运行机理的角度,比较数字货币与法定货币在发行流通上的区别,而此点对于建立数字货币监管框架至关重要。基于此,本文从稳定币出现的原因出发,从发行与流通的视角分析三种稳定币的运行机制与稳定价格的实际效果,在此基础上指出稳定币额外产生的“不稳定”风险以及监管思路。

二、“稳定”的起因:早期数字货币替代法定货币的局限性

(一)法定货币的时代“危机”与回应路径

法定货币是由国家发行并由国家强制力保证流通、体现国家信用并具有无限法偿能力的价值符号,可在法定范围内履行经济学意义上的交易媒介、价值尺度与价值储藏货币三大职能。自20世纪初以来,由央行为中心、保障国家信用的法定货币发行与流通体制逐渐形成。[6]

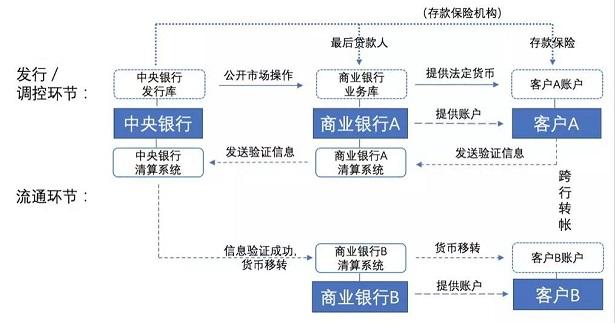

图1 法定货币发行与流通示意图

经数十年的实践证明,以央行为核心的法定货币发行与流通体制在维护货币国家信用、保持货币币值稳定方面发挥了重要的积极作用,但同时存在诸多问题。首先,由于货币政策失误等原因,在20世纪末多国发生的通货膨胀危机乃至2008年全球金融危机期间,部分国家法定货币币值大幅波动,同时大量商业银行发生兑付危机乃至破产,一定程度上动摇了民众对法定货币的信心。其次,原有法定货币支付清算系统无法满足高频、小额的支付需求,通过“环球同业银行金融电讯协会(SWIFT)”进行的跨境支付存在高昂的金钱成本与时间成本。最后,除现金法币外,央行与商业银行通过其维护运营的支付清算系统全面掌握货币持有人的货币移转数据,对于数据保护立法不完备的国家而言,货币持有人的数据隐私权无法得到有效保障,且存在篡改的可能。

针对前述问题,其一,在监管立法方面,各国对现有法定货币发行与流通体制进行完善,如美国于2010年颁布《多德—弗兰克华尔街改革与消费者保护法案》,提升联邦存款保险额度、严格限制商业银行的高风险业务以及引入压力测试以监测银行资本。其二,在支付系统建设方面,央行或商业银行建立适应小额支付的货币清算系统。其三,在新型支付业态发展方面,第三方支付开始发展并逐渐受到监管者的认可,而在一定范围内作为交易媒介的社区货币、互助信贷系统等“补充货币”不断涌现;随着2009年比特币这种“点对点的电子现金系统”的诞生,越来越多的机构与个人开始基于区块链技术,创造出可在全球范围内“去中心化”发行与流通的私人货币,以消除政府主导下的法定货币出现的种种弊端。

(二)早期数字货币存在价格“稳定”的局限性

在2009年至2014年数字货币发展的早期阶段,比特币(BTC)开启了数字货币发展的大门,瑞波币(XRP)实现了跨境支付结算的革新,而以太币(ETH)则为数字货币搭载智能合约提供了可能。在此期间,数字货币设计者试图开发出新的技术,让数字货币具备类似于法定货币一样的货币职能。[7]

图2 比特币发行与流通示意图

以比特币为例,早期私人数字货币发行与流通机制实现了“算法信任”[8],并在提升支付清算效率、保护交易隐私等方面具有一定优势,但基于流通范围狭窄、缺乏内在价值、监管缺位等原因,数字货币仍然无法实现币值的稳定,无法有效履行货币职能:其一,货币内在价值与货币调控者的缺失使得数字货币天然具有价格波动性。比特币不与任何法定货币或商品锚定,不具有任何内在价值,亦无私人或国家信用作为支撑;而根据现有的比特币发行机制,除非所有“矿工”停止创造新的比特币导致比特币发行的停止,任何主体均无法干涉比特币数量的增减,这使得比特币在面临价格大幅波动时,第三方无法采用类似于法定货币的调控手段对比特币的价格实施干预。

其二,数字货币使用目的的异化增加了其价格波动性,并在交易过程中带来了新的信用风险。目前大多数数字货币持有人将数字货币作为具有投资价值的商品而非支付工具看待,[9]大量存在的投机性行为增加了数字货币的价格波动性,这又使得数字货币与法定货币之间的场内兑换业务与场外交换行为存在极大的发展空间。[10]而由于近年来各国监管者逐渐建立了数字货币监管框架,数字货币交易所的合规成本增加,使得大多数交易所停止了场内兑换业务,而场外的私人交易效率较低,而数字货币具有的较强价格波动性又增加了场外私人交易的信用风险。[11]在此背景下,市场需要出现一种价格稳定、能充当法定货币与早期数字货币交易媒介的新型数字货币,让数字货币有效履行货币职能,降低法定货币与数字货币兑换中的信用风险。[12]

三、稳定币的价格“稳定”机制与实践

为提升数字货币的价格稳定性,有效发挥数字货币的货币职能,多样态的稳定币在2014年年末开始出现。最早出现的稳定币是链下型稳定币,其以美元、欧元等信誉良好的法定货币作为100%发行准备,1单位稳定币标价1美元,典型代表为Tether公司发行的USDT与Gemini公司发行的GUSD;为提升稳定币的去中心化程度,降低中心化信用风险与网络安全风险,以数字加密资产作为超额发行准备的链上型稳定币与无资产抵押的算法型稳定币开始在市场中流通;前者以Maker公司发行的DAI为代表,后者以Nubits公司发行的USNBT(以下简称为“NBT”)为代表。在目前世界范围内现存的57种稳定币中,链下型稳定币的数量占33%,链上型稳定币占44%,而算法型稳定币占23%;而链下型稳定币中的USDT一家独大,其日交易量约占稳定币总交易量的98%。[13]以下以USDT、DAI与NBT为例,论述三种类型的稳定币发行、赎回与调控各环节体现的“稳定”机制与实效。

(一)稳定币的发行与流通机制

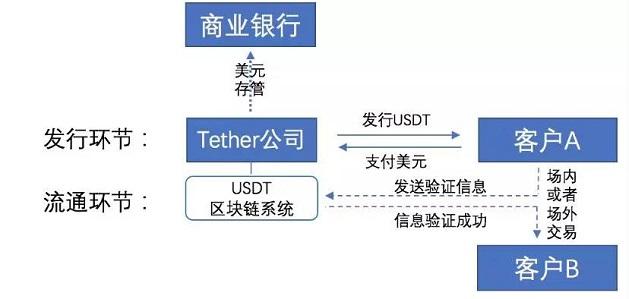

图3 USDT发行与流通示意图

在链下型稳定币发行与流通机制中,存在发行公司、客户与存管银行三方主体。以USDT为例,从图3可见,客户向Tether公司的银行账户汇入一定数量的美元,Tether公司在确认收到相应资金后,会从Tether公司的核心钱包向由该公司提供、属于该客户所有的Tether钱包转入与美元数量等同的USDT,此环节即为USDT的发行。如客户意图赎回美元,在其持有的USDT转入Tether公司核心钱包并支付手续费之后,Tether公司会向该客户的银行账户汇入与USDT数量相同的美元,并销毁对应数量的USDT。在货币调控层面,Tether公司自身无法通过日常的发行与赎回行为实现对USDT的价格进行干预,也不存在外部关联机构对USDT的价格操控。[14]

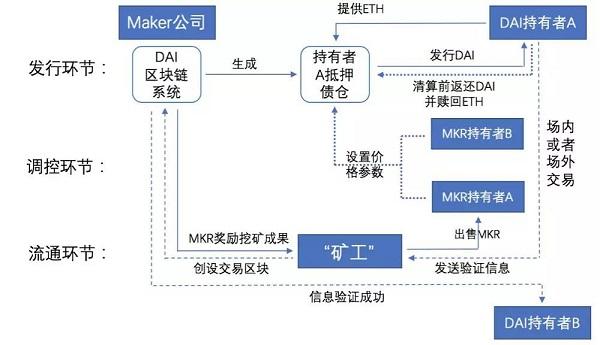

图4 DAI发行、流通与调控示意图

在链上型稳定币发行、流通与调控机制中,存在客户与“关联代币”持有者两方主体。以DAI为例,从图4可见,客户将以太币(ETH)转入由Maker公司为该客户单独设立的“抵押债仓”(CDP)中,抵押债仓验证以太币数量后将以太币锁定,并生成与低于以太币一定价值比例的DAI发送至客户的数字货币钱包。如客户准备赎回以太币,在其持有的DAI转入抵押债仓并交纳“稳定费用”之后,抵押债仓会销毁对应数量的DAI并被关闭。在货币调控层面,Maker公司发行的另一代币MKR的持有者[15]有权通过投票决定抵押率、清算率以及稳定费用等价格参数,形成客户买入DAI或赎回DAI的激励,最终影响DAI的价格。当以太币的市场价格下降触发了事先设定的清算率,且DAI持有者未及时赎回以太币,系统将对该客户抵押债仓中的以太币强制进行内部拍卖。

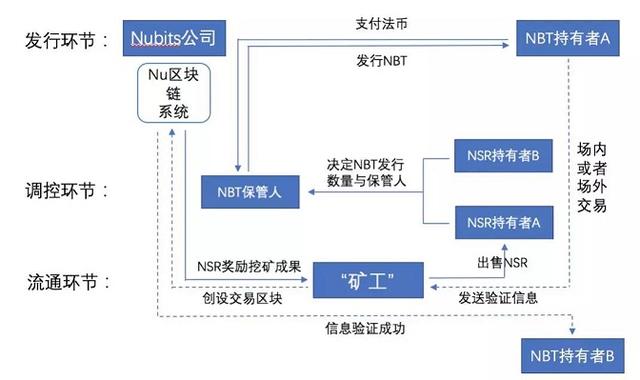

图5 NBT发行、流通与调控示意图

在算法型稳定币发行、流通与调控机制中,存在外部发行机构、客户、与”关联代币”持有者三方主体。[16]以NBT为例,从图5可见,当Nu系统内设的“预言机”[17]发现NBT的市场需求即将增加时,Nubits公司发行的另一代币NSR的持有者有权投票决定是否发行NBT以及发行的数量、指定的外部发行机构即NBT保管人(通常是数字货币交易所)。[18]当NSR持有者决定发行后,系统会生成相应数量的NBT并发送至指定发行机构的钱包地址。外部发行机构可通过相关业务将新发行的NBT提供给有购买需求的客户。外部发行机构获取货币发行收益后,会将部分收益支付给NSR持有者,作为发行NBT与维护发行运营系统的奖励。如NBT的市场需求减少,NSR持有者有权投票决定提高NBT的利率,鼓励客户持有NBT;在需求严重不足的情况下,NSR持有者有权投票决定降低系统内NBT与NSR之间的兑换价格,使原NBT持有者转换为NSR持有者,从而减少流通中NBT的数量,抬升NBT的价格。[19]

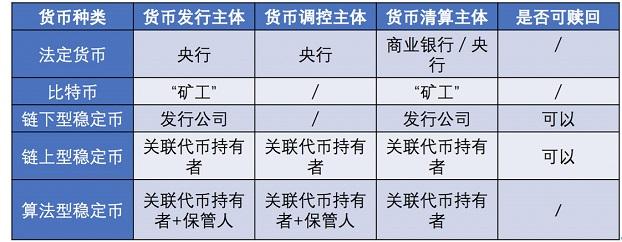

表1 五种“货币”发行机制比较表

(二)稳定币的价格“稳定”实践

从上文可知,链下型稳定币的发行公司无法随意操控稳定币的价格,其价格变化主要源于稳定币持有者对发行公司、存管银行以及美元的信用认可程度所导致的供给或需求变化;链上型稳定币的关联代币持有者通过设定稳定币抵押资产的相关参数,实施强制清算以稳定货币价格;[20]而算法型稳定币同样通过另一代币决定稳定币的发行,采用变动利率、关联代币转换的方式影响稳定币的供给与需求,从而将稳定币的价格维持在一定范围之内。

三种稳定币在实际运行中产生了不同的价格稳定效果,其中市值最大的稳定币USDT与占据数字货币市场一半以上交易量的比特币在价格变化方面存在相关关系,如以下四图所示:

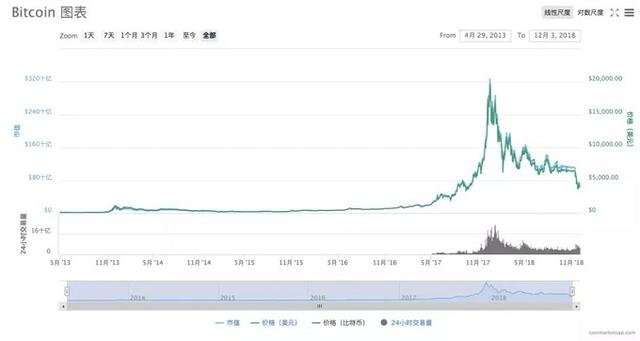

图6 比特币价格变化图[21]

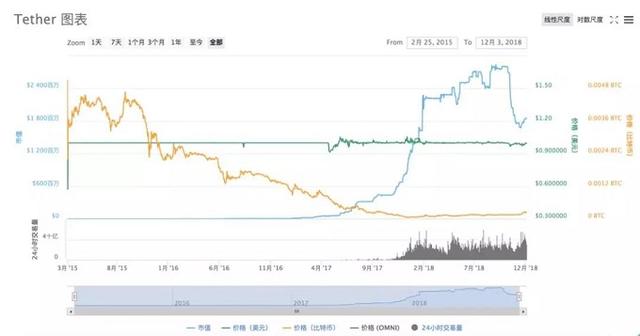

图7 USDT价格变化图

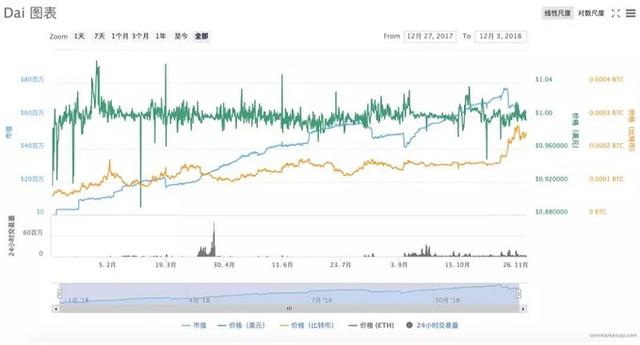

图8 DAI价格变化图

图9 NBT价格变化图

首先,比特币自诞生以来,其经历了从总体平稳到陡涨陡跌交替的价格变化态势。从图6可见,自2017年2月开始,比特币价格进入了急速上涨与加速下跌的交替期,总体趋势下跌,其曾在2017年12月达到近19000美元的最高价格,目前已降至约4000美元。其次,USDT的价格一直稳定在1美元附近,并充当了比特币的避险工具。从图7可见,自2015年初逐渐在各大交易所上交易后,USDT的价格一直稳定在1美元左右,除了2016年8月以及2017年4月至6月期间出现短暂价格波动外,其涨跌率均在2%之内;值得注意的是,自2018年比特币价格进入下跌期后,USDT的日交易量大幅增加,说明有许多比特币持有者选择暂时将比特币兑换为USDT作为保值工具。再次,从图8可见,DAI价格同样一直稳定在1美元附近,但价格波动程度比USDT强。最后,NBT的价格经历了从总体平稳到去年断崖式下跌的过程。从图9可见,除了2016年5月至9月出现价格巨幅波动外,在2018年3月之前,NBT的价格始终维持在1美元附近,但到2018年3月之后,NBT的价格出现大幅下跌,进入“死亡螺旋”循环模式,至2018年12月,NBT价格已徘徊在0.05美元附近,其价格稳定机制实质上已经失灵。[22]

综上所述,三种类型的稳定币的价格比比特币更加稳定,而在三种稳定币中,中心化的链下型稳定币价格最为稳定,部分去中心化的链上型稳定币次之,而部分去中心化的算法型稳定币价格波动性最强。究其原因,链下型稳定币锚定了价格较为稳定的法定货币,链上型稳定币锚定了价格波动性较强的私人数字货币;而算法型稳定币自身无内在价值,且仅凭私人主体进行调控,加剧了其价格的波动性,使其无法实现稳定价格的初衷。

四、稳定币“不稳定”的体现与监管回应

早期大多数数字货币无内在价值,其采用去中心化发行方式、无任何主体可对货币数量进行调控,个人基于对底层区块链协议的“算法信任”而持有与使用数字货币,这种算法信任会深受网络攻击、替代性新币种的发行等事件的影响。稳定币虽然在价格稳定方面具有一定优势,但其仍无法改善“算法信任”的局限性以及对数据安全、金融稳定等方面的风险,反而强化了数字货币运行中的信用与“信任”风险。与此相对应,存在不同的监管方式对三种稳定币的信用风险进行回应。

(一)链下型稳定币的信用风险与监管回应

链下型稳定币的发行公司以法定货币作为全额发行准备进行稳定币的发行,使得稳定币同时体现了私人信用、银行信用与国家信用,其中的私人信用风险最强:

其一,链下型稳定币的国家信用风险目前相对较低,但该风险在未来会随着锚定法币的多样化而提升。链下型稳定币目前锚定的主要是美元、欧元等在全球范围内普遍使用、价格较为稳定的法定货币,因此信用风险较低,但如果将来推出同时锚定多种法定货币、包括主权信用评级较低国家法币在内的稳定币,其国家信用风险便会增强。

其二,链下型稳定币的银行信用风险受银行所在地监管水平、银行风控能力等多方面的影响。由于稳定币发行公司所收取的法定货币均存放于特定商业银行,而该商业银行位于存款保险制度不完善的国家,如该银行遭受破产等重大经营危机,稳定币发行公司便无法足额向申请赎回的客户支付法定货币。2018年9月,Gemini公司与Paxos公司成为首个纽约州虚拟货币经营牌照的稳定币发行公司,Gemini公司宣称将其发行的GUSD稳定币所募资金存管于美国道富银行,并获得了联邦存款保险公司的存款延伸保险(Pass-through Insurance),即对资金存管人的保险保障延伸到资金实际拥有者。[23]

其三,链下型稳定币具有相对较强的私人信用风险。在缺乏监管的情况下,稳定币发行公司可能将所募集的法币资金用于高风险投资活动,此外还有可能滥发、超发稳定币,影响稳定币的价格稳定。虽然稳定币的底层区块链技术保证了货币发行数量与货币移转信息的公开[24],但其私有链属性无法保证相关信息的不可篡改。例如,未接受监管部门监管的USDT自发行以来,对Tether公司超发、操纵市场的质疑不绝于耳,其声称的定期公开审计报告亦多次延后。因此,在发行准备与发行流通信息方面,链下型稳定币均存在信用风险。

链下型稳定币作为一种具有独立计价单位的支付工具,其发行流通机制和体现的信用风险与第三方支付、商业预付卡等新型法币支付工具较为相似,因此可采用类似于法币支付工具的监管逻辑。以第三方支付为例,第三方支付平台为客户提供虚拟账户,客户向其虚拟账户中存入法币资金,由此形成“虚拟账户货币”,客户可向拥有该第三方支付虚拟账户的机构和个人移转货币。而第三方支付最大的风险也在于平台自身的信用风险,即保证每一单位虚拟账户货币均有一单位法定货币作为支撑,并能够实时赎回。

具体而言,对链下型稳定币出现的信用风险,部分国家已参照法币支付工具的监管方式,[25]出台了相应监管规范,以维持稳定币发行公司的偿付能力:

首先,实施牌照制准入监管。在美国,纽约州《虚拟货币监管法案》规定,凡进行数字货币兑换、发行或管理业务等数字货币商业活动的主体,均要向纽约金融服务局申请牌照;[26]在日本,修改后的《资金结算法》规定,如买卖数字货币或为数字货币交易提供撮合、兑换等服务的主体,需要在满足法定条件之后进行注册登记。[27]

其次,对发行公司所募法币资金进行专项管理,限制发行公司对法币资金的使用。如美国纽约州《虚拟货币监管法案》规定,货币服务商应按照监管者的要求持有一定的美元担保债券或信托账户,且信托账户须由符合资质的托管人保管;[28]日本《资金结算法》规定,数字货币服务商应当履行客户资产与固有资产的分别管理。

最后,要求发行公司实时或定期披露法币资金存管信息以及其他可能影响偿付能力的信息。在美国,纽约州《虚拟货币监管法案》规定,数字货币服务商应当向监管者报送重大业务变更或控制人变更信息以及财务会计报告,披露一般交易信息与重大风险信息以保护消费者;日本《资金结算法》规定,数字货币服务商应当履行信息告知和说明等义务。

(二)链上型与算法型稳定币的“信任”风险与监管回应

链上型稳定币与算法型稳定币的发行、调控不涉及法定货币,发行公司本身也无法直接接触稳定币的对价资金,而链上型稳定币的去中心化抵押资产数量与流通信息公开且不可篡改,因此不存在链下型稳定币中出现的偿付能力风险,但却存在着“信任”风险,即关联代币持有者与外部参与者的货币调控能力与调控的中立性风险:

一方面,关联代币持有者调控者的调控能力不足。例如,根据DAI的机制设计,关联代币持有者投票决定DAI相关价格系数,促使客户买卖DAI,以此影响DAI的市场价格,这类似于央行通过调整准备金率、基准利率等货币政策工具影响货币供应量。对于法定货币而言,一系列法律法规为央行的货币政策由提供合法性保障,而符合行业标准的专家选任与决策程序为货币政策实施的有效性提供了合理性保障。对于DAI而言,只需成为关联代币MKR便能成为DAI的货币调控者,门槛极低,如掌握一半以上的MKR,便可对DAI的价格随意进行操纵。虽然目前为了调控的稳定性,Maker公司并未出手多数MKR,但这又引来了“中心化货币”的质疑,增加了链上型稳定币的私人信用风险。

另一方面,外部参与者的调控中立性也值得商榷。例如,根据NBT的机制设计,由外部发行机构——数字货币交易所为客户提供新发行的NBT并获取法币资金,交易所需留存大部分法币资金作为发行准备。在缺乏监管的情况下,交易所出于盈利的需要,不免会将NBT的发行准备资金与自有资金发生混同,或用于其他高风险投资行为。如交易所预测NBT价格短期内呈上涨趋势,其便有可能囤积NSR持有者指令发送的NBT,加大NBT价格的波动性。此外,对以价格稳定为目标的稳定币实行调控,在理论上仍然存在缺乏实效的问题。1999年蒙代尔提出“不可能三角”理论,认为保持认可一个国家不可能同时实现资本自由流动、货币政策独立性与汇率稳定;如需保持资本自由流动和汇率稳定,必须放弃货币政策独立性。由此可知,如让稳定币实现跨境点对点支付结算前提下的价格稳定,货币调控者通过调控影响货币价格的目标将无法得到实现。[29]

对于链上型稳定币与算法型稳定币出现的货币调控“信任”风险,各国尚未出台针对性的监管措施。在传统监管视阈下,牌照制与信息披露对规范外部参与者的中立性或许具有一定作用,但对于分散化、流动化的货币持有者而言,监管成本却显得过于高昂。[30]目前,部分国家的监管者已在监管的方式上进行了一些创新性尝试,如将监管机构作为稳定币底层区块链中的“特权节点”。[31]在极端情况下,上述两种稳定币“信任”风险可能会导致特定稳定币的价格崩溃,以及关联代币甚至法定货币的价格剧烈波动。如能对稳定币中的交易数据进行实时监测分析,提早作出风险预警和链上行为干预,便可消减私人主体货币调控能力与中立性带来的“信任”风险。目前,部分国家监管机构鼓励发展的“监管科技”(Suptech)体现了这一点,即通过“形成报告”与数据管理获取更加全面、更加精准的数据,并通过虚拟助手、不端行为检测分析等手段提高数据分析处理效率和监管效能。[32]将监管作为区块链节点的探索在数年前便已开始。2016年11月,欧洲清算银行在其报告中提出,监管机构可以在区块链中设置节点,并有权对违反监管规则的节点提出分叉。[33]我国贵阳市政府于2016年12月发布的《贵阳区块链发展和应用白皮书》提出“主权区块链”概念,强调在监管层面实现网络与账户的可监管,并提供监管节点的控制和干预能力。[34]

五、余论

比特币等早期私人数字货币基于对法币国家信用的疑虑而生,力求实现货币发行的公开化、民主化与稳定性。然而大多数早期数字货币由于缺乏内在价值等因素,价格波动剧烈,在此背景下,以稳定货币价格为目标的稳定币开始出现。相较于比特币等早期数字货币,锚定法定货币的链下型稳定币价格最为稳定,锚定其他数字货币的链上型稳定币次之,而无内在价值、仅由私人进行货币调控的算法型稳定币价格波动性最强。稳定币在实现价格稳定的过程中,又滋生了信用风险与“信任”风险,其陷入了“脱离法定货币”与“实现价格稳定”无法兼得的逻辑困境。稳定币多中心化甚至完全中心化的运行机制,实质上已经违背了私人数字货币发行的初衷。

另一方面,基于特定业务模式、限制流通范围的稳定币受到了大型互联网公司和金融机构的青睐。这些机构开始尝试利用区块链的技术优势,发行与法定货币锚定的稳定币,并在其业务生态圈内流通,以期通过提升支付清算效率的方式扩大公司业务量。如2019年2月,据媒体报道,Facebook公司正致力于开发一种与美元币值挂钩的加密货币,使用户可在WhatsApp移动聊天工具上转账;同月,美国摩根大通称将推出与美元挂钩的加密货币JPM Coin,用于实现批发支付业务客户之间的实时交易结算。[35]事实上,除了发行主体对货币流通可施加的干预程度有所差异之外,这种数字货币在业务模式方面与早已存在的“网络虚拟货币”或“电子货币”相差无几。

区块链乐观主义者认为,未来大部分的线下实物资产均会被“通证” (token)[36]化,成为区块链上的数字资产,每个数字资产可以被分割为一定数量的通证在全世界范围内进行流通,这将极大地促进资源的优化配置;而在线下资产被通证化的同时,需要一种价格稳定的数字货币,通过智能合约实现数字货币与通证的“货银对付”,有效履行交易媒介、价值尺度与价值贮藏等货币职能。[37]在早期数字货币无法有效履行货币职能、稳定币存在诸多风险且监管者对此仍无法有效进行回应的情况下,区块链乐观主义者设想的“通证世界”是否能够到来,仍然存在很大的疑问。

[1]链下型稳定币以法定货币、原油等大宗商品作为发行准备,链上型稳定币以以太币等早期数字货币作为发行准备,而算法型稳定币无资产作为发行准备。See Blockchain Team,The State of Stablecoins.

[2]截止2018年12月17日,全世界共有2072种数字货币,16016个交易市场,总市值约为1222亿美元,其中比特币市值约占总市值的53.6%。载coinmarketcap:https://coinmarketcap.com/zh/,2018年12月18日最后访问。

[3]参见北京市互联网金融行业协会:《关于防范以“虚拟货币”“ICO”“STO”“稳定币”及其他变种名义进行非法金融活动的风险提示》,http://www.bjp2p.com.cn/news/20190321001,2018年3月22日访问;银保监会、中央网信办、公安部、人民银行、市场监管总局:《关于防范以“虚拟货币”“区块链”名义进行非法集资的风险提示》,http://www.cbrc.gov.cn/chinese/newShouDoc/02DD1CADB1AC45DF948E3AD36F93BEDD.html,2018年3月22日访问。

[4]参见樊云慧、栗耀鑫:《以比特币为例探讨数字货币的法律监管》,载《法律适用》2014年第7期;参见赵磊:《论比特币的法律属性——从HashFast管理人诉Marc Lowe案谈起》,载《法学》2018年第4期;谢杰:《“去中心化”数字支付时代经济刑法的选择——基于比特币的法律与经济分析》,载《法学》2014年第8期。

[5]包括稳定币在内,目前的数字货币种类包括交易型代币(Exchange Token)、证券型代币(Security Token)以及实用型代币(UtilityToken)。See HM Treasury & FCA& Bank of England , CryptoassetsTaskforce : final report.

[6]从图1可见,在货币发行与调控环节,央行通过公开市场操作、再贴现与调整基准利率等方式向商业银行发行或回笼现金法币,将发行库中的货币发行基金转换为商业银行业务流通中的可用资金;而商业银行则通过存贷款等业务向银行客户乃至社会大众提供多形态的法定货币。在货币流通环节,货币持有人当面直接进行现金法币的移转,或通过商业银行或中央银行主导运营的清算系统进行存款法币的移转。在货币信用风控环节,法律对货币政策工具的范围与运用条件作出限定,并对货币政策制定与执行机构的组织和运行实施程序性规范;此外,为维护银行信用、避免其不对国家信用造成威胁,法律上允许央行充当“最后贷款人”为商业银行提供一定期限和条件的贷款,并由央行下设的存款保险机构或独立的存款保险公司为商业银行的客户提供一定额度的存款保险,以维护货币持有人对法定货币的信心。

[7]以比特币为例,从图2可见,在货币发行环节,“矿工”使用比特币挖矿机计算出系统要求的随机数,在创造出交易区块并上链之后获得挖矿的奖励,而将比特币作为挖矿的奖励即视为比特币的发行;比特币系统内部不存在任何货币调控主体,更没有赎回和销毁机制,但比特币存在发行总量上限。在货币流通环节,货币持有人可基于比特币自身的区块链系统在全世界范围内进行点对点移转,不依赖于任何第三方支付清算系统,同时货币移转的信息在每一个区块链节点中均被记载但完全匿名。参见阿尔文德·纳拉亚南等著:《区块链:技术驱动金融》,林华等译,中信出版集团2016年版,第69页。

[8] “算法信任”是指分布式记账使得货币发行与流通数量、交易信息在每个区块链节点上全公开,保证了任何人难以篡改区块链上的信息,而货币也无法被重复支付。

[9]目前数字货币领域的“跨链”技术仍需改进,各币种之间的交易仍然需要通过中心化的交易所进行,这使得数字货币在支付领域的应用受到了很大的限制。

[10]参见莫涛:《区块链世界的桥梁:稳定币的认识与展望》,载《现代商业银行》2018年第13期。

[11]参见王同益:《稳定币的影响及其发展趋势研究》,载清华金融评论:https://mp.weixin.qq.com/s/qL4P3-82B-fUhNi1cQw18g,2018年12月15日最后访问。

[12]参见姚前、孙浩:《数字稳定代币的试验与启示》,载《中国金融》2018年第19期。

[13] USDT是目前市值最大的链下型稳定币,DAI是市值最大的链上型稳定币,NBT是首个也是目前唯一一个算法型稳定币。See Blockchain Team,The State of Stablecoins.

[14] See Tether, Fiat currencies on the Bitcoin blockchain.

[15]目前,为保证DAI系统在早期阶段顺利运行,MKR代币多数为Maker公司核心开发团队持有。See Maker,The Dai Stablecoin System Whitepaper.

[16] NBT与关联代币NSR共同组成Nu区块链系统。Nu系统与比特币区块链系统最主要的区别在于,比特币持有者无法对区块链系统实施干预或控制,而Nu系统则实现了货币持有者与系统控制者的合一。See Nubits,Nu Whitepaper.

[17] “预言机”是区块链上的一种智能合约,可以为区块链提供外部(价格)信息。

[18]目前,NSR的持有者大多为NBT初创时期自愿参与该系统运营的志愿者。See Nubits,Nu Whitepaper.

[19] See Nubits,Nu Whitepaper.

[20]参见王同益:《稳定币的影响及其发展趋势研究》,载清华金融评论:https://mp.weixin.qq.com/s/qL4P3-82B-fUhNi1cQw18g,2018年12月15日最后访问。

[21]图6至图9均来源于coinmarketcap 网站。载coinmarketcap:https://coinmarketcap.com/zh/,2018年12月6日最后访问。

[22]参见姚前、孙浩:《数字稳定代币的试验与启示》,载《中国金融》2018年第19期。

[23] See §330.5, Title 12: Banks andBanking, Code of Federal Regulations.

[24]各个账户地址之间的货币移转信息只是一串代码,而不包含个人的真实身份信息。

[25]新加坡金融服务管理局(MAS)认为链下型稳定币可能同时符合资本市场债券与“电子货币”(E-money)的范畴,从而同时受到《证券与期货法》与《支付服务法案》的约束。See Case study 11, MAS, A Guide to Digital Token Offerings, November2018.

[26] See Section 200.3.New York Codes, Rules And Regulations,Title23. Department Of Financial Services,Chapter I. Regulations Of TheSuperintendent Of Financial Services Part 200. Virtual Currencies. See Section 201-209.Uniform Supplemental Commercial Law For The Uniform Regulation ofVirtual-Currency Businesses Act(October 9,2017).

[27]参见杨东、陈哲立:《虚拟货币立法:日本经验与对中国的启示》,载《证券市场导报》2018年第2期。

[28] See Section 200.4-200.19,.New York Codes,Rules And Regulations,Title23. Department Of Financial Services,Chapter I. Regulations Of TheSuperintendent Of Financial Services Part 200. Virtual Currencies. See Section 301-502.Uniform Supplemental Commercial Law For The Uniform Regulation OfVirtual- Currency Businesses Act(October 9,2017).

[29]参见盛松成、龙玉:《货币政策与去中心化是数字货币的悖论》,载财新网:http://opinion.caixin.com/2018-10-15/101334950.html,2018年12月7日最后访问。

[30] 2019年3月,SEC高级顾问指出:“通过发行、开发或赎回与之相关的其他数字资产以控制价格的稳定币(即“链上型稳定币”),以及通过控制供需将价格保持在一定范围内的稳定币(即“算法型稳定币”),如果投资者被告知其他人将获利或可以控制价格,那么这种代币可能属于证券。” See By Kirill Bryanov, What Do We Know About Valerie Szczepanik, the FirstCrypto Czar, https://cointelegraph.com/news/what-do-we-know-about-valerie-szczepanik-the-first-crypto-czar,2019-3-22.

然而,即便这两种稳定币属于证券从而需要接受证券法律的约束,对高度分散化的关联代币持有者、外部参与者进行的规制是否能通过CBA(成本-效益分析),仍然是一个值得商榷的问题。

[31] See Douglas W.Arner, JanosBarberis, and Ross P.Buckley. TheEvolution of Fintech:A New Post-crisis Paradigm, Social Science ElectronicPublishing, 2015 , 47 (4) :1271-1319.

[32]参见何海锋、银丹妮、刘元兴:《监管科技(Suptech)内涵、运用与发展趋势研究》,载《金融监管研究》2018年第10期,第66页。

[33] See Euroclear Bank,Blockchain Settlement:Regulation,innovationand application.

[34]参见贵阳市人民政府新闻办公室:《贵阳区块链发展和应用白皮书(2016年12月)》,第21页。

[35] See The New York Times, Facebook and Telegram Are Hoping to Succeed WhereBitcoin Failed, https://www.nytimes.com/2019/02/28/technology/cryptocurrency-facebook-telegram.html,2019-3-22. See CNBC, JP Morgan is rolling out the first US bank-backedcryptocurrency to transform payments business, https://www.cnbc.com/2019/02/13/jp-morgan-is-rolling-out-the-first-us-bank-backed-cryptocurrency-to-transform-payments--.html,2019-03-22.

[36]所谓“通证”,是指每一单位的线下资产对应到区块链上的一单位“权益证明”。

[37]参见王华庆、李良松:《简析数字稳定代币》,载《中国金融》2018年第19期。

作者:柯达(北京大学金融法研究中心)

来源:北京大学金融法研究中心

评论