零跑汽车拟登陆港交所:能否成为资本市场的新宠儿?

21世纪经济报道记者宋豆豆 报道 继“蔚小理”齐聚港交所后,又一家造车新势力将赴港IPO。

3月17日,浙江零跑科技股份有限公司(以下简称“零跑汽车”)向港交所提交上市申请书,联席保荐人为中金公司、花旗、摩根大通、建银国际。

招股书称,此次零跑汽车IPO募资的40%将用于拓展智能电动汽车组合、扩大团队及包括自动驾驶系统Leapmotor Pilot及智能座舱系统Leapmotor OS在内等智能技术的开发、改进电动化技术;约25%用于提升生产能力,包括提升产能、提升自动化生产能力;约25%用于扩张业务及提升品牌知名度;约10%用于运营资金及一般公司用途。

3月18日,21世纪经济报道记者就计划募资金额以及是否年内正式登陆港交所等相关问题向零跑汽车相关负责人求证,后者表示“目前不方便讨论”。

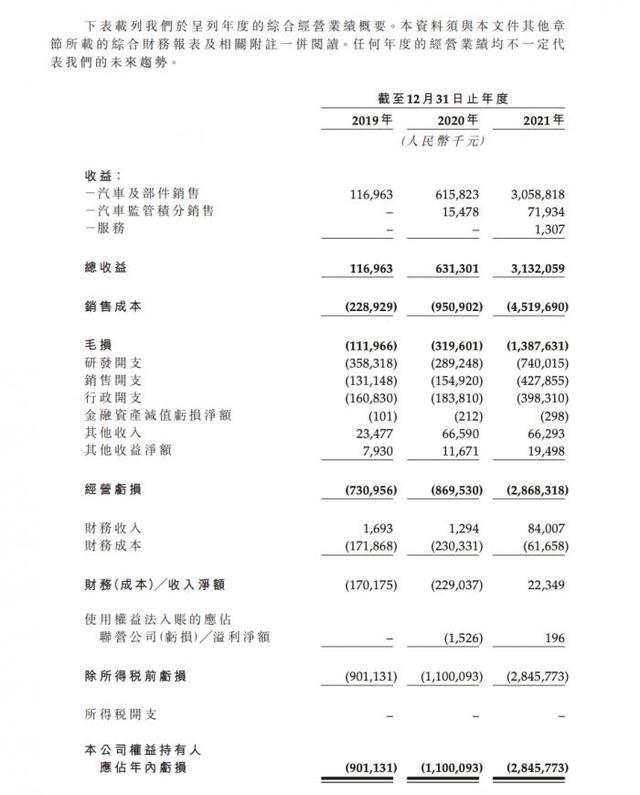

营收增加,亏损扩大,毛利率仍为负

零跑汽车成立于2015年,主要聚焦价格介于15万元至30万元的中高端主流新能源汽车市场。

据其在招股书中披露,零跑汽车实现了智能电动汽车所有核心系统和电子部件的自主研发设计与生产制造,打造了智能动力系统(Leapmotor Power)、自动驾驶系统(Leapmotor Pilot) 及智能座舱系统(Leapmotor OS)。

在零跑汽车所有零部件中,除了电芯、内外饰外购,底盘、汽车电子电器为自研外包生产外,其他零部件均为自研自产。

目前零跑汽车共推出三款车型:2019年1月纯电动轿跑S01车型上市,但定位过于小众,未能提高零跑的声量;2020年5月推出A00级纯电动小车零跑T03,销量开始正向增长。2021年零跑汽车全年累计销量约为4.3万台,其中T03成为销量主力,约为3.85万台。2021年9月底中型智能纯电动SUV 零跑C11上市。2022年1月至2月,零跑汽车累计交付1.03万辆。

销量的增加带动零跑汽车的营收上涨。招股书显示,2019年—2021年,零跑汽车总收入分别约为1.17亿元、6.31亿元和31.32亿元。具体业务方面,同期汽车及零部件销售收入分别约为1.17亿元、6.16亿元以及30.58亿元。

不过在过去三年里,尽管零跑汽车的营收不断增加,但亏损也同比扩大,尚未步入盈利阶段。

根据招股书,2019—2021年,零跑汽车的经营亏损分别约为7.30亿元、8.69亿元、28.68亿元,权益持有人应占年内亏损分别约为9.01亿元、11.00亿元和28.46亿元。此外,三年内经调整净亏损分别为8.1亿元、9.35亿元、26.29亿元,三年总计亏损43.74亿元。

其中,研发开支是其经营成本中的重要一环。2019-2021年,零跑汽车的研发投入分别为3.58亿元、2.89亿元和7.40亿元,三年总计投入约14亿元。

招股书称,由于新车型和智能电动汽车技术的研发投入,以及生产设施、销售网络的扩张,公司2022年预计将继续产生净亏损。

值得注意的是,由于受规模经济、高度的垂直整合带来的单位成本降低以及更高利润率的电动车车型销量增加,2019年—2021年,零跑汽车的毛利率在逐年改善,分别为-95.7%、-50.6%和-44.3%。

根据规划,未来零跑汽车计划以每年1到3款车型的速度于2025年底前推出8款新车型,涵盖各种尺寸的轿车、SUV及MPV。

最新的一款车型纯电动中大型轿车C01将于今年第二季度推出,于第三季度开始交付。据悉,C01基于C11同一平台打造,车身长度超过5米,配备Leapmotor Power及90千瓦时电池,NEDC续航里程约为700公里,百公里加速时间在4秒以内。

零跑汽车在申请书中批露,截至2022年1月31日,公司包括现金及现金等价物、受限制现金及理财产品在内的流动资金为63.33亿元,该水平的流动资金足以帮助公司顺利应对疫情带来的不确定性。

产能方面,除了浙江金华工厂年产能达20万辆之外,零跑汽车计划在浙江杭州建设新的生产基地以进一步扩大生产能力。

二线造车新势力赴港上市突围

零跑汽车创始人、董事长朱江明曾公开表示,“零跑很可能是资本方最后的一张门票。”据21世纪经济报道记者不完全统计,截至目前零跑汽车共完成了六轮融资,总金额为115.6亿元。

对于普遍处于疯狂烧钱的状态,且尚未实现收支平衡甚至盈利的造车新势力们,面对国内新能源车市的激烈竞争,需要更多的资金投入研发和扩充产能,上市成为拓宽融资渠道的最优解。

事实上,零跑汽车赴港上市早已有迹可循。在赴美上市的小鹏汽车和理想汽车成功登陆港股后,2021年8月,一位接近零跑的消息人士对21世纪经济报道记者透露,零跑汽车不排除寻求港股上市的可能。

去年10月有市场消息称,零跑汽车正考虑在香港进行首次公开募股,募资至少10亿美元(约64.5亿元人民币)。彼时21世纪经济报道记者向其求证,零跑汽车相关负责人回复称“不属实”。

1月26日,证监会网站公布了零跑汽车的《境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》进度,目前进度已达到接收材料阶段。此次在港交所首次提交上市申请书,一锤定音。

除了已经证实将赴港上市的零跑汽车外,哪吒汽车、威马汽车、高合汽车等多家造车新势力均被曝出将赴港上市。

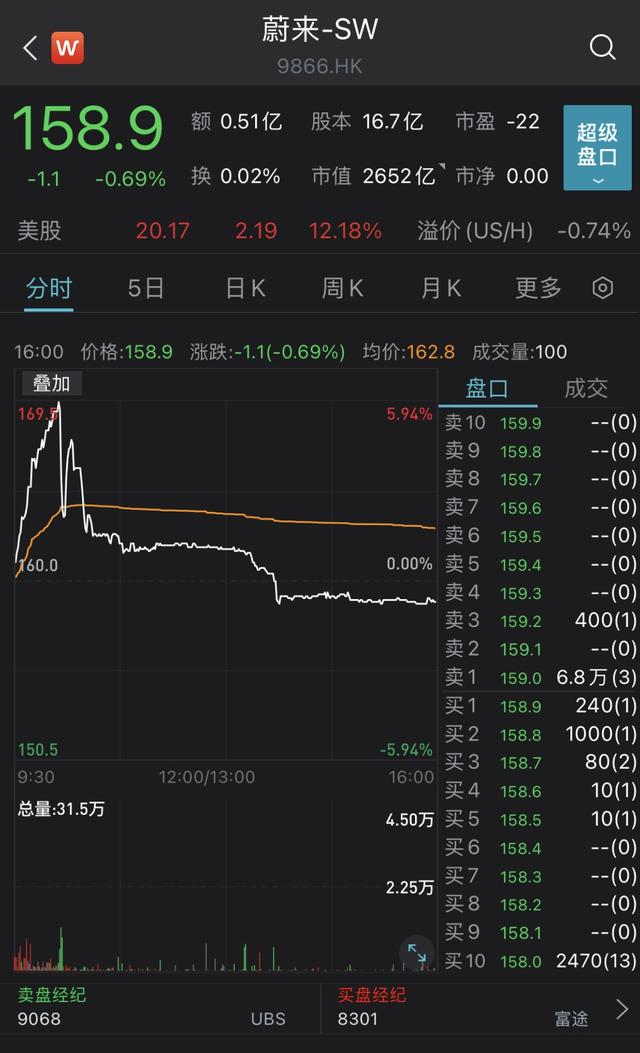

有投资人在接受21世纪经济报道记者采访时表示:“对于A股来说,上市时间无法准确预测;美股虽然确定性较高,但现在美股不景气加之消费者数据安全问题,产生了新的不确定因素;科创板上市后的股价和流动性并不理想;港股虽然有一些前置条件,但仍不失为一个选择,不过在港股上市后交易量与美股交易量相差太多,这对投资也有很大影响。”

也有投资人表达了造车新势力赴港上市的担忧:“港股目前的地位在不断下降,大量资金流向新加坡或其他地区,港股的流通性总体变差。造车新势力到港股上市,流动性会是一个问题,估值也会比美股低,不论美股还是港股,对龙头公司都会有溢价现象,而对第二、三梯队会有一个很大的折扣。”

在经历了代工质疑、资质考验、交付难题、融资受阻、自燃事件、企业裁员、消费者维权等一系列考验之后,中国的造车新势力们加速向第二阶段突围。于其而言,依靠融资“输血”终究不是长远之计,如何加大研发投入、打造差异化竞争优势、强化上下游产业链整合能力以及实现盈利等均是亟待解决的问题。

近日一位在传统车企和新造车企业均工作过的内部人士对21世纪经济报道记者表示:“新势力长板在于对敏捷组织的打造、对客户人群的把握,以及在营销模式方面的创新等,但是其短板在于对产品的敬畏之心比较低,汽车不是那么好造,特别是一个安全的产品不好造。”

在上述人士看来,未来三至五年是决战时刻,最迟在2025年或2026年,在中国市场上一定会产生百万级甚至200万、300万体量的新能源纯电品牌。未来8-10年的汽车市场,包括国际市场,不会有超过五家品牌能活下来,我们今天熟知的新势力最后能活下来的不会超过两家。

更多内容请下载21财经APP

评论