重磅文件出台,两部委促原料药发展

作者/策划:浩悦资本

更多资讯与研究请关注 浩悦资本 微信公众号

浩悦资本,专注中国医疗健康的产业投行

新闻摘要:

11月9日中国发改委、工信部发布推动原料药产业发展实施方案的通知,截止2025年,开发一批高附加值高成长性品种,突破一批绿色低碳技术装备,培育一批有国际竞争力的领军企业,打造一批有全球影响力的产业集聚区和生产基地。

浩悦观点:

继11月3日国家药监局启用原料药生产供应信息采集模块之后,11月8日中国发改委、工信部联合发布《关于推动原料药产业高质量发展实施方案的通知》。监管层打出的这两个组合拳,鼓励和支持原料药厂商做大做强,奠定了原料药行业蓬勃发展的政策基调。浩悦资本认为:在双通知的影响下,原料药企业向更高端化创新药CDMO迭代发展的逻辑清晰,原料药行业从周期性向成长性过渡;且新一轮产能陆续落地,开始集中贡献利润。未来资本市场可以重点关注:1、依托优质品种和成本优势向下游延伸进行原料--制剂一体化产业升级的企业。例如:产能供应稳步增长,成本控制良好的特色原料药企业迪赛诺。2、特色原料药企业可以利用客户粘性,通过酶催化、连续化生产等核心技术向原料药CDMO发展。 3、制剂出海,中国高端制造服务全球市场:优化原料药出口结构,提升高附加值产品出口比重,深度嵌入全球价值链。

交易综述:

- 生物医药:本周生物医药发起10起私募融资,2起兼并收购。其中私募融资方面,生物医药研发商挚盟医药完成3.5亿人民币的B轮融资;基因编辑技术创新企业正序生物战略融资近3亿人民币;CNS领域通和毓承孵化的翼思生物以1.8亿美元刷新2021中国生物医药市场A轮融资额记录。兼并收购方面,京新药业收购沙溪制药100%股权、胡庆余堂6%股权;上药睿尔以6000万收购51%的凯川生物股权。重点新闻方面,天境生物达成超 20 亿元交易,将伊坦生长激素授权济川药业;荣昌生物科创板IPO过会,募资40亿元,将实现现“A+H”上市。

- 创新医疗器械:本周创新医疗器械发生7起私募融资,1起兼并收购和1起IPO事件。其中,腔镜机器人精锋医疗完成2亿美元的C轮融资,神经介入领域微创神通完成1.5亿美元的股权转让,人工智能骨科长木谷完成5.4亿元人民币的B轮融资,辅助生殖领域东蕴医疗完成1,000万美元的股权融资,可吸收运动医疗器械拜锐生物完成千万人民币的天使轮融资,可孚医疗(301087.SZ)完成对橡果贸易的收购,山外山在上交所提交申报。

- IVD与精准医疗:本周IVD发生8起私募融资。单细胞测序公司新格元生物完成近亿美元B轮融资;兰丁股份完成3.2亿元人民币D轮融资;逗点生物、微米生物、仁东医学、裕策生物、蕾灵百奥和女娲生命分别完成私募融资。

- 医疗服务:本周医疗服务发生2起私募融资,1起兼并收购和1起IPO事件。其中,牙齿矫正服务商齐美矫正完成战略融资;医美护肤领域未名拾光完成近5000万人民币的Pre-A轮融资;复星医药完成对广州新市医院的收购;清晰医疗再次提交港股申报。

- 智慧医疗:本周智慧医疗发生2起私募融资,线上营养健康专家“薄荷健康”完成1亿元人民币的D2轮融资;数字健康管理平台健海科技完成5亿元人民币的B+轮融资。

本周市场信息汇总

▷ 重点新闻

▷ 私募融资

▷ 兼并收购

▷ IPO

本周重点交易观点

▷ 私募融资

# 生物医药

11/8 挚盟医药

- B轮:3.5亿人民币

- 投资机构:(领投)尚珹投资、达晨财智,(跟投)复朴投资、德屹资本、基石资本、达武创投

- 公司简介:挚盟医药成立于2015年,位于上海市,一家生物医药研发商,专注于慢性乙型肝炎、中枢神经疾病领域的创新药研发,公司的产品管线涵盖乙型肝炎病毒生命周期多个机制,包括抗病毒复制的核衣壳抑制剂、抑制乙型肝炎病毒表面抗原和其它蛋白表达的RNA去稳定剂,以及免疫调节剂。

11/8 正序生物

- 战略融资:近3亿人民币

- 投资机构:(领投)礼来亚洲基金、博裕资本,(跟投)联新资本、万物资本、红杉中国、泰福资本

- 公司简介:正序生物成立于2020年,位于上海市,是一家运用新型基因编辑技术-碱基编辑治疗人类疾病的高科技生物医药企业,专注于生物科技创新和开发突破性疗法,尤其是遗传性疾病/罕见病。该公司依托来自上海科技大学、中国科学院和武汉大学的创始人科研团队研究进展,汇集了国内外顶尖大学、研究机构的科学研究型人才以及在国内外知名药企拥有多年从业经验的专业团队。

浩悦观点:

单碱基编辑作为基因编辑发展的重要方向,在治疗单碱基突变导致的众多遗传疾病上展现出了巨大潜力。大量的研究开始不断的推进来筛选出更好的单碱基修饰酶,来在各种方向上不断的扩展单碱基编辑技术的潜力,比如在提高编辑效率,扩大或缩小编辑范围等方向均有不俗的表现和进展。

目前已知超过75,000种基因突变会导致人类疾病,如戈谢氏症、苯丙酮尿症等。绝大部分由基因突变所导致的遗传性疾病无药可医,而对于其中小部分病种,患者往往需要终生服药,并承受药物带来的副作用与经济压力。

具体到罕见病的基因治疗方面,目前70%的基因疗法都是针对罕见病。 美国、欧盟、日本、以及中国等多个国家和地区在近些年均出台了一系列针对罕见病的利好政策,如税收抵免、专项基金资助研究、市场独占期、加快其注册审评审批等。位于上海的凌意生物为拥有全球最佳罕见病动物模型平台的基因疗法领军公司,克服罕见病研发缺乏动物模型的壁垒,聚焦代谢、CNS等遗传性罕见病,浩悦建议投资人重点关注。

11/9 MingSight

- Pre-B轮:近2000万美元

- 投资机构:(领投)凯泰资本

- 公司简介:MingSight成立于2011年,位于广东省,是一家眼科医疗药物研发商。在CLL治疗领域,MS-533可单用或与伊布替尼、BCL-2等联用,在针对C481S及PLCG2突变患者的治疗初步显示了突出的临床价值和市场潜力;在DME治疗领域,MS-533口服可实现在眼底视网膜的富集,避免了如雷珠单抗等药物需玻璃体注射,而患者BCVA/CRT等临床数据也初步显示了产品疗效。

11/11 翼思生物

- A轮:1.8亿美元

- 投资机构:(领投)通和毓承,(跟投)Ruentex Group、KB Investment、WTT Investment、Mubadala Investment Company、HBM Healthcare Investments、高盛

- 公司简介:翼思生物成立于2020年12月29日,位于上海市,是一家中枢神经系统创新疗法开发商,致力于开发中枢神经系统领域的创新疗法,将通过自主研发及与国际领先企业战略合作的方式来为患者提供更多的治疗方法。

浩悦观点:

CNS药物市场是全球第四大市场,截止2020年,全球CNS市场规模约1293亿美元,且未来会保持稳定增长,预计2034年达到1721亿美元。但由于CNS病因复杂,新药研发难度大,全球研发进展并不理想,成功率仅5.6%(cortellis数据),未被满足的治疗需求巨大。

翼思生物成立10个月后融资1.8亿美金,刷新2021中国生物医药市场A轮融资额记录。翼思采取license in模式与SK生物医药合作,加速商业化进程,取得了包括Cenobamate(癫痫领域)、Solriamfetol(发作性睡病/EDS)等在内的6个创新资产大中华区权益,并且迅速组建了专业团队。

在CNS领域,由著名科学家鲁白教授与药物专家管小明教授领衔创立的福贝生物,专注于CNS疾病,以神经保护修复攻略为药物研发的底层逻辑,与国内多个神经领域头部临床中心深度合作,利用大数据帮助精准设计临床试验,采用经验证的生物标记物和检测技术提高药效评估敏感性和准确性,发挥临床队列的优势驱动转化,提高药物研发成功率,值得投资人重点关注。

11/8 DeepCure

- A轮:4000万美元

- 投资机构:(领投)晨兴创投,(跟投)TLV Partners、Spair Venture Partners、Benon Group Ltd

- 公司简介:DeepCure是一家使用全球最大型AI药物发现引擎开发新型小分子疗法的AI药物开发公司,基于AI的药物设计平台,开发多种新型临床前候选药物,致力于为用户提供在之前无法成药或未被发现的新型小分子药物。

11/11 标新生物

- Pre-A轮:超亿元人民币

- 投资机构:(领投)沂景资本,(跟投)倚锋资本、约印医疗基金

- 公司简介:标新生物成立于2020年,位于上海市,注册地位于张江科学城,是一家由上海科技大学免疫化学研究所姜标院士团队孵化的蛋白降解新药研发公司,也是上海科技大学首家孵化的生物医药企业。公司通过与科研院所AI药物设计专家、DEL发现平台专家开展广泛合作,自主搭建药物筛选平台、蛋白质组学平台和肿瘤动物模型平台,实现了蛋白降解药物的全流程开发,是国内少有的拥有自有配体专利的平台型蛋白降解药物研发公司。

11/12 甲贝生物

- A轮:近亿元人民币

- 投资机构:(共同领投)杭州赛伯乐、附加值资本

- 公司简介:甲贝生物成立于2017年,位于上海市,是一家专注于生物药技术开发和CDMO技术服务的公司。服务内容包括:提供创新抗体药筛选发现和功能评估,以及生产工艺开发和临床批件申请的技术服务;为客户的蛋白抗体类产品提供从“DNA到临床批件”一站式技术服务,提供糖基化蛋白药学资料的一条龙服务,同时提供美国及欧盟报批需要的所有药学资料;开发市场潜力巨大的抗体和复杂细胞因子产品将相关技术完整地转让给客户。

11/12 科镁联

- Pre-A轮:1860万美元

- 投资机构:(领投)博远资本,(跟投)联想之星、汇鼎投资及其他投资者

- 公司简介:科镁成立于2021年,位于上海市,由致力于在全球范围内创建并孵化生物医药企业的 EVX Ventures 孵化而来, 依靠其来自美国麻省理工、英国帝国理工、以及新加坡科研局的强大顾问团,利用前沿技术,针对新的药物靶点开展研发,对标国外生物技术公司,与跨国药企合作,着眼全球市场。自主研发的 OSCARTM 算法与 SMoPTM 药效团(pharmacophore)设计平台无缝衔接,正针对心血管、纤维化及肺部疾病快速开发高效、特异且稳定的新型寡核苷酸药物。

浩悦观点:

尤其是肝靶向递送技术GalNAc 的突破,使得小核酸药物进入了发展的快车道。目前全球已有15款小核酸药物获批上市。据统计,全球共有 431 个小核酸药物在研项目,覆盖多种疾病领域,如肿瘤、神经系统疾病、心脑血管、代谢疾病、传染病何眼科疾病等,其中32% 处于临床I 期或 II 期阶段,3% 处于临床 III 期阶段。相比全球核酸药物研发的进度,国内还处于快速发展的阶段,暂时未有相应的小核酸药物上市。目前国内有近百个核酸药物在研管道,只有部分国内公司如瑞博、腾盛博药,通过自主研发或者对外合作的方式,拥有进入到临床试验阶段的小核酸药物管线。其中,安龙生物拥有国内领先的siRNA药物自主研发平台,并已开发出一系列siRNA药物管线,包括心血管,传染病,及罕见病药物,目前也在积极探索对外合作,值得关注。

11/9 康万达

- B轮:未披露

- 投资机构:贝利创投

- 公司简介:康万达成立于2011年,目前坐落于“杭州未来科技城·海外高层人才创新园”。 公司拥有一支完整的具有创新药物全流程开发经验的国际化团队,成员的专业领域涵盖药物化学、生物学、制药工程、免疫学、药理毒理学、临床医学、生物信息学、药政法规、知识产权、金融商务等新药创制产业链的各环节。该团队主导、参与十几项新药研发工作,特别是完成世界首个成功上市的溶瘤病毒新药的研发。

11/9 瑞和制药

- 股权融资:未披露

- 投资机构:贵鑫瑞和

- 公司简介:瑞和制药成立于2001年,位于贵州省,是一家集中西药研发、生产、销售为一体的现代化高新技术企业,公司现有产品涵盖小容量注射剂、颗粒剂、胶囊剂、片剂、散剂等多种剂型。

# 创新医疗器械

11/6 精锋医疗

- C轮:2亿美元

- 投资机构:(领投)博裕投资、淡马锡、红杉中国(跟投)三正健康投资、洲嶺资本、国策投资、中国国有企业混合所有制改革基金、OrbiMed、晨壹投资、大湾区基金、Octagon Capital、Sage Partners、临港蓝湾资本、未来资产

- 公司简介:精锋医疗成立于2017年,位于深圳,是一家智能手术系统研发商,专注于新一代智能手术系统的研究开发及推广,设备集机器人辅助手术技术、人工智能技术、可视化技术、多维传感技术及复杂机械结构设计技术于一体,致力于提高治疗效果及手术安全性。

浩悦观点:

腔镜机器人作为软组织机器人中最典型、应用最为成熟的产品,伴随着近年政府配置限制逐步放开,由甲类需审批调整为乙类备案(终端价>1千万),其国内市场规模处于快速增长阶段。截至2020年底,国内已安装189台腔镜机器人,年手术量超4.7万台,复合增长率大于30%。考虑到目前中国腔镜机器人手术渗透率约0.5%,相较同期美国市场的13.3%,仍有巨大的增长空间。腔镜机器人的临床价值对比徒手操作,集中在三个方面——1)更精准:视野大、操作灵活;2)更微创:损伤小、恢复快;3)更友好:医生辐射豁免、操作疲劳度降低。目前国内第一梯队的腔镜机器人企业在泌尿外科、妇外科领域已处在注册临床、审批阶段,预计将在2022-2023集中获得首个批件,有望打破达芬奇在国内市场的垄断格局。本周,微创医疗机器人在港股上市后的市值表现值得肯定,而精锋医疗亦获得头部机构大额融资。在这一领域,我们认为:1)具备底层核心技术积累;2)具备平台化拓展能力——经皮穿刺、血管介入方向;3)具备成熟商业化能力的国产企业将持续受到资本市场的肯定。

11/11 微创神通

- 股权转让:1.5亿美元

- 投资机构:中金公司,华翊资本,博华资本,润昆天禄,同鑫投资,贝霖资本等

- 公司简介:微创神通成立于2012年,总部位于上海,是一家中枢神经系统疾病治疗器械研发商,是上海微创医疗器械(集团)有限公司的全资子公司。微创神通致力于中枢神经系统疾病治疗器械的研发、制造、销售和技术支持。

浩悦观点:

神经介入是最具成长性的创新医疗器械赛道之一,脑卒中国内致死率首位的疾病。预计2025 年市场规模有望突破300 亿元人民币。神经介入器械行业因其技术难度高、研发投入大具有强准入壁垒,国内神经介入80%的市场长期被外资垄断。但目前,国产企业趋势不可小觑,甚至有群雄割据的趋势,浩悦资本预计随后的2年内,会有多个产品纷纷拿证,头部几家企业会拥有足够多的资源和渠道,行业整合是大势所趋,缺血与出血的企业整合,亦或者子弹充足的企业收购补充产品线,未来血管介入平台型企业将更具竞争力。

11/10 长木谷

- B轮:5.4亿元人民币

- 投资机构:(领投)中金启德基金、IDG资本、鼎晖(跟投)元生创投、中发展启航投资

- 公司简介:长木谷成立于2018年,位于北京,长木谷是一家AI医疗产品研发商,长木谷医疗用人工智能技术服务于临床需求,从临床疾病的影像诊断、分型到手术的术前规划与精准医疗,为临床医生提供一套全流程的人工智能诊疗解决方案。

11/8 东蕴医疗

- 股权融资:1,000万美元

- 投资机构:益世科

- 公司简介:东蕴医疗成立于2017年,位于上海,是一家辅助生殖领域技术医疗器械研发提供商,致力于人类辅助生殖专用培养液及显微操作针耗材的研发及产业化项目,提供国际水准的医疗产品及实验耗材。

11/11 拜锐生物

- 天使轮:千万人民币

- 投资机构:(领投)领衔健康基金(跟投)宁波天使引导基金

- 公司简介:拜锐生物成立于2021年,总部位于宁波,是一家可吸收运动医疗器械研发商,研发制造产品的强度与进口产品的强度相当,并实现产品大规模临床应用的团队。核心技术应用于运动医学领域,解决可吸收运动医学产品存在的强度不足、拧入易断裂等问题。

11/8 菲森科技

- D轮:交易金额未披露

- 投资机构:泰康投资

- 公司简介:菲森科技成立于2010年,总部位于深圳,以口腔数字化影像设备和SaaS系统等数字化软硬件为切入口,构建口腔数字化平台,连接行业上下游资源,提供口腔高值数据增值服务,建设口腔3D设计平台,并最终实现口腔终端产品(种植、正畸、数字美学修复等)解决方案的全覆盖。

11/8 小荷医疗器械

- 种子轮:交易金额未披露

- 投资机构:字节跳动

- 公司简介:小荷医疗器械成立于2021年,总部位于海南,是一家医疗器械服务商,主要从事医疗器械生产、销售业务,为用户提供医疗器械产品及相关服务。

# IVD与精准医疗

11/9 新格元生物

- B轮:近亿美元

- 投资机构:(领投)清池资本,(跟投)晨壹投资、和玉资本、夏尔巴投资、礼来亚洲基金(LAV)、ARCH Venture Partners、晨岭资本(CDG Capital)、鼎晖投资、超弦基金(SuperString Capital)、3w Global Investment、软银中国资本等

- 公司简介:公司成立于2018年,位于南京,是专注高通量单细胞多组学平台产品的自主开发及临床转化。公司成立后发展迅速,现已拥有国际领先的一站式高通量单细胞测序平台,提供从组织样本处理,高通量单细胞分离及测序文库构建,到数据分析和临床意义挖掘的全面解决方案。

11/10 兰丁股份

- D轮:3.2亿元人民币

- 投资机构:(领投)阿里健康,(跟投)以太投资

- 公司简介:公司成立于2000年,位于武汉,是一家利用5G+AI云诊断技术提供病理诊断整体解决方案的高科技企业。凭借全链条的前瞻式布局,产品服务覆盖样本制作扫描、AI云诊断及实验室全流程质量监控。兰丁实现了全产业链数字化管理、人工智能癌细胞诊断,以数据闭环确保AI病理诊断准确高效。

浩悦观点:

2017-2018年左右,医疗AI的高光时刻吸引了大批资本注入,AI应用于医疗影像和病理可以提高诊断效率和准确率,具有巨大想象空间和应用价值,然而随即而来的是医疗AI的商业模式难落地使市场遇冷。浩悦资本认为,当前影像AI第一股鹰瞳科技已经上市,竞争格局较为明朗,对病理AI而言,由于病理诊断的金标准和病理医生的极度供不应求,具有更为迫切的市场需求和广阔机会,拿到病理AI证同时商业模式能够落地是重要关卡。而且随着国家对病理科的重视和收费提高以及精准医疗的发展,病理行业迎来发展加速度,必将沿着检验科的路径向自动化、数字化和智能化发展。江丰生物作为业内唯一的智慧病理一体化整体解决方案提供商,数字病理市占第一,掌握了海量的数据入口,病理AI斩获业内第一证,同时依托业内独有的整体解决方案,并以宫颈癌筛查这个巨大的增量市场为病理AI商业模式落地切入口,未来随着全病种布局和报证,将持续引领智慧病理的实现和落地,推进病理科向自动化、数字化和智能化发展,建议投资人关注。

11/8 逗点生物

- A轮:超亿元人民币

- 投资机构:(领投)深创投,(跟投)软银中国资本、元生创投、深圳高新投

- 公司简介:公司成立于2006年,位于深圳,是一家集研发、生产、国内外销售、OEM服务于一体的高新技术企业集团,打造了多孔塑料、分离材料、精密注塑三大技术平台,是分子诊断与色谱质谱样本前处理工具、实验室耗材的领先制造商。

浩悦观点:

生物样品的吸附分离材料和过滤分离材料是样品前处理过程中至关重要的一环,决定了后续操作流程中样品的纯度和回收率,特别是对于微量样品(微量核酸和其他生物分子),是现代生命产业朝着生物样品微量、准确应用方向发展关键制约因素。随着工具酶、核酸原料、细胞培养、抗原抗体等原料卡脖子国内企业获得的关注,上游耗材也随着需求剧增。此其中分离材料是其中的明珠,类似于微球或者磁珠,极具高科技属性,对于生物科学领域至关重要。逗点生物的过亿融资又会是一个关键节点,必将掀起资本方对于分离耗材新一轮关注热潮。

11/9 微米生物

- B轮:过亿元人民币

- 投资机构:(领投)中金启德基金,(跟投)幂方资本、创钰投资、佳鸿医疗

- 公司简介:公司成立于2013年,位于广州,是一家致力于体外诊断(IVD)技术与产业融合发展的集研发、生产和销售于一体的国家高新技术企业。微米生物凝聚了一批包括生物技术、遗传学、微生物学、免疫学、医学检验等多项领域的专家及技术人才,构建了一整套现代化的企业运行管理体系。

浩悦观点:

国内医疗机构目前主流的体外诊断方式包括生化诊断、免疫诊断和分子诊断。免疫诊断作为份额最大的体外诊断子行业,其中化学发光技术的门槛高、增速快、毛利率高,目前国内化学发光领域的大部分市场由国外公司占据,由于近几年国产研发能力的迅速提升,渠道优势明显,国内公司正处在高速发展阶段,未来国产替代是主旋律。目前国内POCT化学发光发展迅速,各公司或独立发展或与国际巨头合作,朝着试剂准确性、设备操作性和降低综合成本的方向发展。同样处在免疫诊断领域的南京诺尔曼,在化学发光领域也独树一帜,试剂的重要原材料,已实现了自产,控制成本的同时提高了检测品质和项目数量。解决了小发光面临的试剂成本高、基层检测量小等问题,未来的发展同样值得投资人期待。

11/8 仁东医学

- B轮:1亿元人民币

- 投资机构:政府基金、产业公司及老股东

- 公司简介:公司成立于2015年,位于苏州,是中国领先的基因检测整体解决方案供应商,也是泌尿系统肿瘤基因检测的市场领导者。2017年率先在国内启动万人肿瘤免疫方舟计划,并推出中国首款肿瘤精准免疫治疗及评估疗效的ctDNA基因检测产品。

11/11 裕策生物

- C+轮:近亿元人民币

- 投资机构:深圳繸子财富

- 公司简介:公司成立于2015年,位于深圳,是国内领先的肿瘤免疫诊疗整体解决方案平台,围绕肿瘤基因组和肿瘤微环境两大研究平台,打造肿瘤临床检测产品开发与销售、药企CRO服务平台。公司建立起了包括肿瘤基因组学、转录组学、血浆蛋白组学、病理/多标病理等多方位多组学实验平台,为临床提供包括肿瘤免疫用药指导、严重不良反应预测、MRD复发监测等在内的LDT检测服务和IVD产品报证。

11/6 蕾灵百奥

- A轮:5000万元人民币

- 投资机构:(领投)上海瓴岳股权投资基金,(跟投)明泰医药投资基金

- 公司简介:公司成立于2019年,位于泰州,致力于解决畜牧兽医行业精准诊断和无毒害治疗的痛点,旨在将世界最前沿的科学技术运用到动物健康与福利,通过开发具备革命性的新型药物、疫苗、诊断试剂、杀虫灭菌等产品,为人类医学与健康发展提供理论指导与技术储备。

11/8 女娲生命

- 天使轮、天使加轮:交易金额未披露

- 投资机构:觉资投资、金晟资本等

- 公司简介:公司成立于2021年,位于广州,是一家自主可控、拥有完整专利授权的试管婴儿技术服务商,专注于辅助生殖医学的研发及应用。目前,公司已经建立起具有产品开发、生产、质控及临床研究经验的专业团队。

# 医疗服务

11/6 齐美矫正

- B轮:交易金额未披露

- 投资机构:松柏投资

- 公司简介:齐美矫正成立于2014年,位于上海,为国内根据美国正畸学会AAO协议,由正畸专科医师在中国内地开设的牙齿矫正门诊部。专注成人正畸、隐形正畸、儿童正畸、快速正畸、外地远程正畸、正畸美容等,共有14张椅位,下设隐形矫治科、固定矫治科,儿童预防矫治科以及修复美容科。提供不同年龄段、不同矫治策略、不同矫治难度全覆盖的专科矫治方案。

11/8 未名拾光

- Pre-A轮:近5000万人民币

- 投资机构:(领投)弘毅资本、(跟投)嘉程资本、真格基金

- 公司简介:未名拾光成立于2021年,位于北京市,是一家将合成生物学用于医美护肤领域应用的公司,致力于研发新的医美护肤原材料等。

# 智慧医疗

11/8 健海科技

- B+轮:5亿人民币

- 投资机构:(领投)华兴新经济基金,(跟投)三正健康,红杉中国

- 公司简介:健海科技成立于2015年,位于杭州,是一个云随访服务提供商,致力于寻找极致的医患信息传递方式。从医院内部切入部署随访管理云平台,降低医生的工作量,并保证医院数据不外流。健海科技已经开发出包括区域慢病管理系统、科研随访系统在内的七大系统。一方面,具备数据集成和数据挖掘领域人才优势的健海科技,将依托自身技术,实现区域医疗机构信息化技术的互联互通,另外一方面,健海科技为各类科研、单病种随访厂商提供接入医院的平台级API,省去各类厂商进入医院的商务门槛、接入门槛和上线成本。

浩悦观点:

中国拥有世界上最大的慢性病患者群体,当下中国慢病管理正处于一个亟需数字化转型的关键阶段。一方面,我国慢病患者及潜在患者人数已接近5亿,但与之相对的另一面,是我国现阶段不平衡的医疗资源供给关系,占比35%的二三级医院承接了90%的慢病患者。慢病患者急需寻求更有效率、更经济化的数字化健康管理解决方案。

慢性病患者需要长期的跟踪随访管理,而在院内医疗资源不充足情况下,现有的医疗体系无法支撑随访市场的快速发展。通过数字化手段提升随访效率,满足患者需求,从而打通院内院外,实现闭环的慢病管理就非常重要。健海正是着眼于这一市场,基于“软件+随访硬件+服务”开展院后患者管理过程, 为医生、护士提供高效的院后患者服务手段,并实时采集院外的患者医疗健康数据, 帮助医院实现患者从离院到家庭到再入院的闭环管理。在呼吸慢病领域,橙意家人基于长期积累,也建立了“SaaS+硬件+数字疗法”的慢病管理模式,打通院内院外闭环,为医生提供有效工具,为患者提供价值医疗,值得关注。

11/9 薄荷健康

- D+轮:1亿人民币

- 投资机构:深创投

- 公司简介:薄荷健康2008年成立于上海,是中国新一代的国民营养与健康管理平台,拥有“薄荷健康”App、薄荷健康师小程序以及一对一营养咨询顾问等产品服务,为用户提供营养管理工具以及营养服务,还推出了自研营养产品,包括功效型食品、健康零食、健康速食、儿童营养、银发食品等多个细分品类,打造国民营养品牌。

浩悦观点:

薄荷健康有多年积累的食物数据库以及专业的品牌,是区别于市场中其他的健康消费品。浩悦资本认为,薄荷健康从全餐出发,未来还有很多符合国民健康的场景化产品可以开发。浩悦资本认为消费医疗会结合产品,服务,数字疗法,成为新生代人群的管理睡眠、体重、精神状态、慢病的主流方式。

▷ 兼并收购

# 生物医药

11/8 沙溪制药

- 卖方机构:沙溪制药

- 买方机构:京新药业

- 交易金额:2.05亿元人民币

- 估值:2.05亿元人民币

- 股权占比:100%

- 公司简介:沙溪制药成立于1986年,位于广东省,是一家中成药和化学药品生产商,生产片剂、胶囊剂、丸剂(蜜丸、水蜜丸、水丸、浓缩丸),颗粒剂、袋泡茶、箭煮茶、糖浆剂、煎膏剂八大剂型共190个中成药和化学药产品。

- 财务数据:

11/11 凯川医药

- 卖方机构:凯川医药

- 买方机构:上海上药睿尔药品有限公司

- 交易金额:6000万元人民币

- 股权占比:51%

- 公司简介:凯川医药成立于2007年,位于广东省,是一家中医药研发企业,公司目前的主营业务产品为“藿苓生肌颗粒”,该药品属于中药创新药物(6.1类),是“肌萎缩侧索硬化症”(俗称“渐冻症”)的特需急缺药品,由“中药制剂教育部工程中心”主任冯怡教授领先的研究团队历时六年研发成功,是全球第一个治疗“肌萎缩侧索硬化症”的天然药物/中药品种。

# 创新医疗器械

11/7 橡果贸易

- 卖方机构:橡果贸易

- 买方机构:可孚医疗(301087.SZ)

- 交易金额:1.77亿元人民币

- 股权占比:100%

- 公司简介:橡果贸易(上海)有限公司成立于1998年,位于上海,主要运营“背背佳”矫姿、塑形、按摩、理疗仪类产品。

- 财务数据:

# 医疗服务

11/9 广州新市医院

- 卖方机构:林俊杰先生及其配偶余翠林女士

- 买方机构:复星医药(600196.SH, http://02196.HK)

- 交易金额:8.09亿人民币

- 估值:11.56亿人民币

- 股权占比:70%

- 公司简介:广州新市医院始建于2003 年,于 2017 年9月注册成为一家营利性三级综合医院,注册地为广东省广州市,是一所集医疗、教学、科研、预防保健为一体的三级综合医院,核定床位数800 张,目前拥有产科、妇科、微创外科、骨科、中西医结合康复科等30多个科室和超过900名的专业医护、技术人员及运营管理团队。广州新市医院亦是广东省普通高等医学院校教学医院。

- 财务数据:

▷ IPO

# 创新医疗器械

11/4 山外山

- 公司名称:重庆山外山血液净化技术股份有限公司

- 交易所/股票代码:上交所/申报

- 保荐机构:西部证券

- 公司简介:公司成立于2001年,位于重庆,是一家集血液净化设备、血液净化耗材、血液净化智能管理系统和连锁血液透析中心于一体的全产业链公司。

- 财务数据:

- 财务投资人:

# 医疗服务

11/10 公司名称:清晰医疗

- 交易所/股票代码:港交所/申报

- 保荐机构:光大证券

- 公司简介:清晰医疗集团成立於2006年,多年来致力为病者提供全面的专业眼科治疗服务。集团现有两间医疗中心,分别位於中环及旺角。医疗中心设有最先进的眼科检查仪器及手术仪器,能为病人提供各类眼科检查丶治疗及手术。加上具经验及专业的团队,当中包括眼科专科医生丶专业注册视光师及护理人员,清晰医疗集团已成为香港领先的眼科服务提供者之一。

- 财务数据:

- 财务投资人:

本周重点新闻回顾

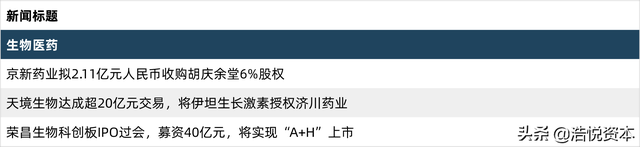

# 生物医药

新闻标题:京新药业拟2.11亿元人民币收购胡庆余堂6%股权

新闻简述:11月8日,京新药业(002020)发布公告,公司召开第七届董事会第二十六次会议,审议通过了《关于收购杭州胡庆余堂医药控股有限公司6%股权暨关联交易的议案》,同意公司以自有资金2.11亿元收购新昌元金健康产业投资合伙企业(有限合伙)(简称:元金健康)持有的杭州胡庆余堂医药控股有限公司(简称:胡庆余堂)6%股权。(来源:智通财经)

新闻标题:天境生物达成超 20 亿元交易,将「伊坦生长激素」授权济川药业

新闻简述:11月10日,天境生物与济川药业共同宣布就天境生物的高度差异化长效重组人生长激素伊坦生长激素(eftansomatropin alfa,TJ101)达成产品开发、生产及商业化战略合作。在该笔交易中,济川药业将支付2.24亿元人民币作为合作首付款,首付款和里程碑付款总金额达20.16亿人民币;双方将就产品在中国大陆市场的商业化收益进行分成。该交易金额创近年中国生物医药市场及全球儿科医药领域同类新高。TJ101在2017年首次申请临床,2020年 12月启动III期临床试验。(来源:Insight 数据库)

新闻标题:荣昌生物科创板IPO过会,募资40亿元,将实现“A+H”上市

新闻简述:2021年11月11日,科创板上市委第84次会议上,曾创造2020年全球生物技术IPO募资最高纪录的荣昌生物回A冲刺科创板,顺利通过。荣昌生物科创板IPO计划募资40亿元,其中16亿元用于新药产业化,12亿元用于抗肿瘤抗体新药和自免及眼科抗体新药研发,其余12亿元用于补充营运资金。(来源:证劵时报)

评论