新奢消费崛起,潮玩及新型烟草长期前景广阔?

POP MART上市了,这让潮玩相关的话题一下子火了起来,对于购物中心而言,短短两年,潮玩就从一个追逐流量的业态变成了一个吸引流量的业态,一百平的门店单月营业额近百万,这在很多人看来是不可思议的,然而更不可思议的还在后面:潮玩零售的崛起对购物中心远不止多了一类零售业态这么简单,甚至还有很大的发挥空间。

从一个追求流量的业态,变成了一个吸引流量的业态,潮玩只用了两年,这背后的原因常被归结于潮玩目前的主流销售方式——盲盒。

这直指一个答案:盲盒潮玩有类博彩性质的刺激性存在,正是这份刺激把潮玩送上了宝座。

当一款潮流玩具,借助上盲盒玩法后,打造了一场从小众圈子到大市场的狂欢。

盲盒的兴起,将“潮玩”带入公众视野。国外我们熟知的乐高、Linefriends玩偶、迪士尼周边都在潮玩范畴;国内,潮玩新独立品牌TOP TOY、动漫游戏平台52TOYS、潮流玩具品牌W.KONG……也是潮玩“局内人”。

当潮玩的形式之一——“盲盒”被炒得火热时,圈外人说,这是一个注定破灭的泡沫;圈内人说,你们不懂盲盒。

潮流玩具:行业朝气蓬勃,持续注入新活力

潮玩空间广阔,行业蓬勃发展

盲盒是大众级潮玩的代表产品之一,其轻量化IP符合时间碎片化的社会现状,收藏欲及社交属性驱动消费者持续复购,游戏化的购买方式提升消费体验。

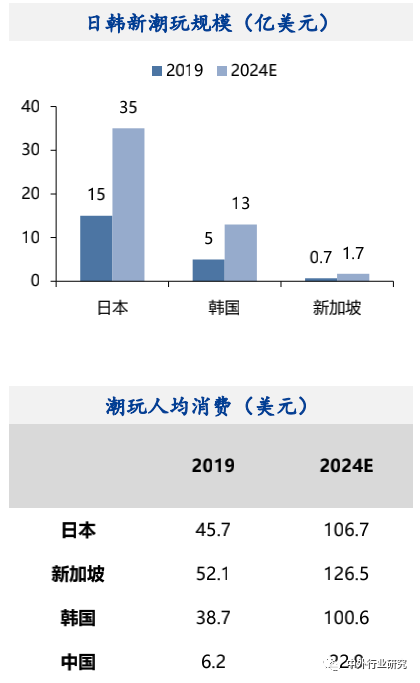

对标成熟潮玩市场,我国潮玩渗透率提升空间巨大:日韩新加坡19年潮玩市场规模140亿元,人均消费分别为45.7、38.7、52.1美元,我国人均消费仅6.2美元;

行业具有长期增长驱动力:潮流玩具看似“无用”,但实际上满足了在高压力社会中年轻人“减压”和“治愈”的心理需求。

具体来看,驱动我国潮玩行业规模增长的因素主要包括:

1)泛娱乐市场维持较快增长,泛二次元用户规模庞大,潮流玩具受众广泛且不断增加;

2)潮流玩具渗透率较低,处于从小众走向主流的过程中;

3)社会压力增加的环境中,成年人对于“陪伴”“治愈”的需求增加将扩充针对成年人的玩具市场。

TOPTOY等新参与者进入促进行业发展

1)TOPTOY——名创旗下潮玩集合店,当前定位偏渠道商

TOPTOY为名创优品新推出的潮玩集合店,首店20年12月18日于广州万佳广场正式开业。

商品线全面覆盖艺术潮玩、日漫手办、美漫手办、盲盒、娃娃模型、拼装模型、积木七大潮玩核心品类,拥有超过1200个SKU,汇集了HelloKitty、漫威、迪士尼、DC、火影忍者等52个全球顶级IP及潮玩品牌,商品价格为39元至上万元不等。

开店方面,前期将以自营门店为主,后续考虑逐渐开放加盟。与泡泡玛特相比,TOPTOY目前的定位偏渠道商,90%的盲盒产品来自于品牌方。

2)IP Station——非独家IP为主,线下仅布局机器人商店

IP小站产品结构与泡泡玛特类似,但IP来源有较大差异:泡泡玛特多与艺术家合作获得独家授权,IP小站则多为非独家IP,与孩之宝、迪士尼、北京乐自天成、北京影舟子、广州潮汛动漫、梦之城等三十多家中外IP供应商进行合作。

渠道方面,IP小站线下目前仅有自动售货机(盲盒机)布局,线上渠道包括天猫、京东及微信小程序。

行业参与者增加利大于弊,加速潮玩文化渗透出圈。除泡泡玛特、TOPTOY、IP Station之外,潮玩行业的主要参与者还包括52Toys、十二栋文化、酷乐潮玩、九木杂物社等,同时还有新参与者不断进入。

长城证券分析师认为,潮玩行业尚处发展早期,新参与者的进入有助于潮玩文化出圈及市场扩容,当前阶段无需过度忧虑竞争加剧风险,看好率先完成产业链整合的龙头【泡泡玛特】。

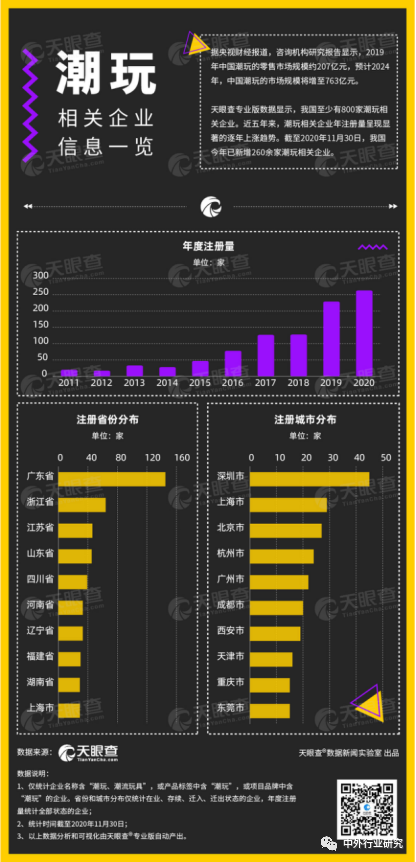

天眼查APP专业版数据显示,近五年来,潮玩相关企业年注册量(全部企业状态)呈现显著的逐年上涨趋势。

2017年,我国潮玩相关企业年注册量首次超过100家。2019年,我国新增约230家潮玩相关企业。截至2020年11月30日,我国今年已新增260余家潮玩相关企业。

新型烟草:引领未来,潜力充足

疫情下烟草巨头仍取得靓丽表现,IQOS份额稳定提升,英美烟草发力雾化

菲莫国际:维持较快增长,IQOS份额稳定提升。Q1-3减害产品(主要是IQOS)营收48.9亿美元,同比+20.6%,占总营收的23%;出货量同比+27.9%。新任CEO预期21年可销售900-1000亿支烟弹,较20年增长20%-30%。

英美烟草:促销加码发力雾化烟。Q1-3HNB产品(Glo、Neo等)收入2.86亿英镑,同比-8.7%,出货量同比+9.1%。

英美烟草20年发力重心在雾化产品VUSE,通过99美分烟具进行推广,前三季度VUSE收入同比+40%(其中美国市场+70%)。

日本烟草:烟弹保持较好增长,烟具销售下滑。Q1-3减害产品收入426亿元,同比-11.6%,主要是由于烟具收入下降导致;Q1-3烟弹销量分别为9、18、12亿支,Q2/Q3同比+29%、+20%。

KT&G:联合PMI进行海外市场拓展。19年新型烟草收入25.23亿韩元,同比+6%;20年1月起与PMI达成,PMI将在韩国以外的市场进行KT&G无烟产品的销售推广。

目前Lil Solid产品已在俄罗斯和乌克兰开展销售,而Lil Hybrid也即将登陆日本市场。

疫情下新型烟草产业延续高增,行业当前渗透率仅为5%,长城证券分析师坚定看好行业的长期发展。

具体来看,HNB方面,21年大概率为国内加热不燃烧元年,中烟产业链合作伙伴有望取得较高业绩弹性,相关标的【盈趣科技】、【劲嘉股份】;

雾化电子烟尽管面对一定的政策变化,但雾化烟减害属性较为明确,规范监管有利于行业良性发展,同时利于份额向头部企业集中,重点推荐【思摩尔国际】。

HNB:国内加热不燃烧曙光可见,2021年大概率为HNB元年

此前市场普遍预期2020年是国内HNB政策放开的元年,目前政策尚未落地的或与疫情打乱政策制定的节奏有关。

20年各地中烟在HNB方面的布局进一步完善,产品储备基本成熟,并通过线下体验店及沙龙、参展、新品发布会等形式进行产品市场推广。

各地中烟HNB业务加速推进,已经做好了市场化的准备,因此长城证券分析师认为国内HNB政策放开时机已经成熟,21年大概率将成为国内HNB元年。

中烟加热不燃烧布局情况一览

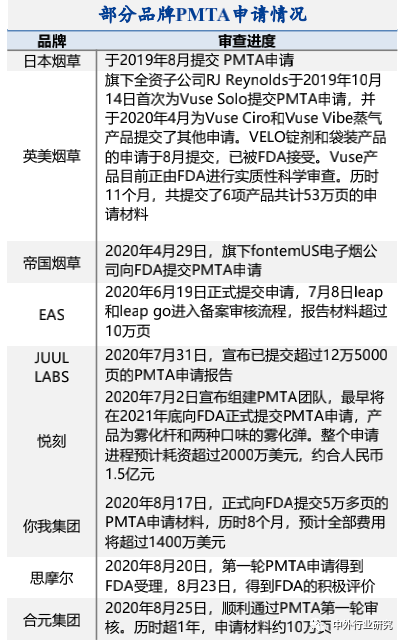

雾化:PMTA申请截止加速集中,供应商粘性大幅提升

PMTA申请结束,高额申请成本令大量中小品牌出清:20年9月9日,PMTA审查申请通道正式关闭,FDA共收到约2000种电子烟产品的申请。

通过审查后更换供应商难度极大,品牌方将慎重选择供应商:通过PMTA后,如需更换核心部件(如雾化芯、烟油)供应商,需要重新就相关变化进行申请。

长城证券分析师预计变更供应商的申请难度与首次申请相近,因此品牌方更换供应商的阻力大幅增加。

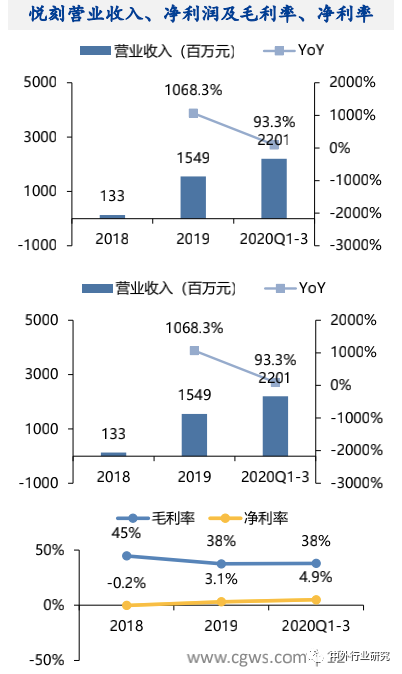

雾化:线上禁令后品牌加速线下开店,悦刻份额遥遥领先

线下渠道大范围铺开,加快消费者教育:2019年11月电子烟线上渠道被禁,线下渠道成品牌方争夺重点。

线下渠道加密及下沉为消费者提供更多体验窗口,有助于雾化电子烟的认知度及渗透率的提升。

行业形成一超多强格局,悦刻供应链深度绑定思摩尔:20Q1-3悦刻市场份额已达到62.6%,较2019年提升14.6pp。庞大用户基数提供大量产品反馈,令悦刻产品持续迭代升级。

雾化:美国、加拿大等地区大麻合法化将催生大量THC雾化设备需求

部分国家已实现娱乐大麻合法。2013年乌拉圭成为首个娱乐大麻全面合法化的国家,2015年加拿大娱乐大麻全境合法化,荷兰允许娱乐大麻的出售和使用,但种植和批发尚未合法。

美国目前已有15个州实现消费用途娱乐大麻合法。美国目前共有15个州(外加华盛顿哥伦比亚特区)允许消费用途娱乐大麻少量使用,20个州仅限医疗用途,剩余15州尚未合法化。

民主党当选及民众态度催化美国娱乐大麻合法。1)民主党是大麻合法化支持者:盖洛普民调显示,共和党人支持大麻完全合法化的比例约49%,而民主党为83%;12月4日众议院表决通过《大麻机会再投资和清除法案》;2)民众呼声持续升高:1969年支持大麻合法化的美国人为12%,2019年支持合法化的比例达到67%。

按照Marijuana Business Factbook的最新预测,美国的药用和娱乐大麻零售销售额到2020年底将突破$150亿,同比增长大约40%。到2024年,美国总的零售销售额或将升至$370亿。

此外,美国还有巨额的黑市市场,大麻合法化有利于大量黑市设备向合法产品转化。

目前思摩尔的Ccell产品在THC雾化领域已拥有较好口碑,有望成为最大收益标的。

名表:奢侈品消费受追捧,回流境内是长趋势

疫情催化境内奢侈品消费回流,未来仍有扩容空间。近年来我国消费呈M型流动特征,奢侈品受到消费者的喜爱。

由于境内外存在定价、税收等各方面因素带来的价差,国人主要在海外进行奢侈品消费。

根据要客研究院的数据,2015年以来奢侈品境内消费占比逐步提升,主要由于品牌方对于中国市场的重视,从定价层面上缩小境内外价差,国家层面积极出台免税、降税等举措,吸引消费回流。

今年以来,疫情影响下大家无法出境消费,中国境内奢侈品消费同比+45%,预计至2025年境内奢侈品消费规模还将持续扩张。

【飞亚达】的亨吉利作为境内第二大名表零售商(市占率13%,且与品牌的合作渠道具有稀缺性及稳定性),不断强化内功,进行深度的客户维护及营销,有望充分受益于名表消费回流的长趋势。

此外,作为国表第一品牌,公司的自主品牌在M型消费下销售仍维持稳定;精密制造业务中长期有望为公司打开第二增长曲线。

珠宝:线上珠宝消费井喷,首饰消费快速增长

关注通过线上灵活突围的【周大生】,首饰品牌蓄势待发。疫情对于线下珠宝消费造成较大冲击,而线上直播如火如荼,也解决了珠宝线上展示与试戴效果不佳的问题,公司第一时间抓住直播销售的机会,通过与头部主播举办多场专场直播的形式打开线上销售。

专场直播的经历逐步夯实公司供应链调度的及线上运营的能力。下一阶段,公司将瞄准蓬勃发展的首饰市场(银饰镀K金时尚饰品为主),全新品牌Design Circles 蓄势待发。

从PC时代发展至今,电商行业经历了全面爆发到逐渐饱和寻求突破的瓶颈时期,直到直播的出现,新一轮机遇才向各行业抛出橄榄枝。

周大生敏锐洞察、提前布局,在不断拥抱变化中从流量思维转变成关系思维、品牌思维,加强消费者运营,以消费者为中心,以数据驱动为核心,形成人、货、场多位一体的立体化战略布局。

可以说,周大生在2020年“双11”取得的战果,不仅有效验证了其战略的前瞻性,更引领了珠宝行业在后疫情时代的营销趋势,对助推整个行业朝着数字化、年轻化、品牌化的方向发展有重要借鉴意义。

注:本文内容主要摘自长城证券,中外行业研究整理推送

评论