公牛集团上市募资降13亿 冲IPO前3年分红实控人30亿

来源:中国经济网

中国经济网北京2月17日讯 今日,公牛集团(603195.SH)巨量换手,打开涨停,该股此前连续7个涨停。截至今日收盘,公牛集团报166.85元,涨幅10.00%,成交额55.22亿元,换手率59.16%。

公牛集团于2020年2月6日在上交所主板上市。该公司首次公开发行股票6000万股,发行价格为59.45元/股,发行市盈率为20.64倍,保荐机构为国金证券。公牛集团控股股东为宁波良机实业有限公司,实际控制人为阮立平、阮学平,二人均为中国国籍,均具有新加坡永久居留权、香港居民身份证。

公牛集团专注于以转换器、墙壁开关插座为核心的民用电工产品的研发、生产和销售,主要包括转换器、墙壁开关插座、LED照明、数码配件等电源连接和用电延伸性产品,广泛应用于家庭、办公等用电场合。

公牛集团此次募集资金总额为35.67亿元,扣除发行费用后募集资金净额为35.03亿元,分别拟投资于年产4.1亿套墙壁开关插座生产基地建设项目、年产4亿套转换器自动化升级建设项目、年产1.8亿套LED灯生产基地建设项目、研发中心及总部基地建设项目、信息化建设项目和渠道终端建设及品牌推广项目。

公牛集团最终募集资金净额较此前招股书中减少了13.20亿元。2019年4月28日报送申报稿中,公牛集团拟募集资金48.87亿元。

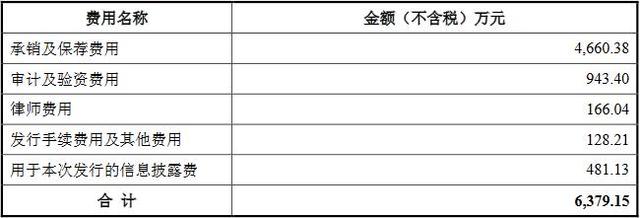

图片来源:公牛集团2019年4月28日报送申报稿

公牛集团此次发行费用6379.15万元,其中,国金证券获得承销及保荐费用4660.38万元,天健会计师事务所获得审计及验资费用943.40万元,上海市联合律师事务所获得律师费用166.04万元,发行手续费用及其他费用为128.21万元,用于本次发行的信息披露费为481.13万元。

2015年、2016年、2017年、2018年和2019年1-6月,公牛集团营业收入分别为44.59亿元、53.66亿元、72.40亿元、90.65亿元和49.71亿元;实现归属于母公司所有者净利润分别为10.00亿元、14.07亿元、12.85亿元、16.77亿元和10.66亿元;实现经营活动产生的现金流量净额分别为10.84亿元、17.79亿元、11.64亿元、19.10亿元和19.12亿元;销售商品、提供劳务收到的现金分别为50.77亿元、63.87亿元、84.25亿元、104.14亿元和64.81亿元。

资金状况良好的公牛集团,报告期内,累计分红33.4亿元。

2015-2017年,公牛集团分配现金股利的金额分别为5亿元、5.85亿元、22.55亿元(含同一控制下子公司合并前的现金分红)。2018年和2019年1-6月,公牛集团未进行利润分配。

值得一提的事,在2017年12月初,进行股权转让之前,公牛集团的股东仅为阮立平、阮学平兄弟二人,这也意味着,公牛集团的现金分红基本上均为二人所得。

截至2018年末,公牛集团账上的现金及现金等价物只剩2.18亿元。

据长江商报,经济学家宋清辉表示,公牛集团IPO前突击分红,却对内不肯将净利润投入再生产,性质极其恶劣,为了上市圈钱的嫌疑很大。

招股书显示,公牛集团实控人阮立平、阮学平二人合计持有公司股权95.876%,二人的姐妹阮亚平、阮小平及阮幼平,通过凝晖投资合计持有公司股权0.754%。阮氏家族成员合计持有公司股权96.63%。

分红之余,公牛集团还将闲置自有资金进行理财。

截至2016年末、2017年末、2018年末、2019年6月末,公牛集团银行理财产品、私募投资基金、信托产品和其他投资产品等相关产品的期末余额分别为21.3亿元、13.02亿元、22.26亿元、31.92亿元。

过去四年及一期,公牛集团主营业务毛利率分别为41.63%、45.21%、37.79%、36.62%和40.28%,2016年至2018年呈现逐步下降的趋势。

该公司解释称,报告期内毛利率的波动,尤其是2017年以来明显下降,主要原因包括原材料采购价格总体上升、低毛利率的LED照明和数码配件等新产品销售占比上升,以及转换器产品2017年新国标升级导致生产成本上升而公司未同比例提价以策略性降低成熟产品毛利率等。

报告期内,为公牛集团贡献过半营收的转换器业务毛利率分别为40.64%、44.86%、33.37%、33.26%、39.84%,呈现下滑的趋势。

据披露,公牛集团“低毛利率的LED照明灯”在报告期内,毛利率分别为-0.17% 、28.51%、29.4%、29.31%、33.07%;同期,同行业公司的平均毛利率约为31.31%、33.05%、31.61%、29.79%、29.59%。

LED照明行业国内外品牌众多,包括飞利浦、松下、欧普照明、佛山照明等,竞争激烈。而报告期内,欧普照明的毛利率分别为38.60%、40.9%、40.59%、36.46%、36.08%。在该领域,公牛集团存在较为明显的后发劣势。

公牛集团此次募集资金中,有4.44亿元用于年产1.8亿套LED灯生产基地建设项目。而截至2018年底,公牛集团的LED照明产品的产销率虽超过100%,但总销量为7764.72万件。

年产1.8亿套LED灯生产基地建设项目的建设期计划两年,到第四年产能释放100%。有分析指出,这意味着,募资完成4年后,公牛集团LED灯需在当前基础上,提高两倍销量,才能消化新增产能。

事实上,公牛集团作为家族企业,即使是本次发行完成过后,阮立平、阮学平两兄弟直接和间接合计控制公司表决权的比例有所下降,依然高达 87.265%。而与阮氏家族有不同程度亲缘关系的关联人员,通过关联交易与公司发生了大量的业务往来。

包括由阮立平妻弟潘敏峰及其配偶徐奕蓉控制的亮牛五金和杭牛五金等在内,报告期内公牛集团共向6家关联方控制的经销商销售,销售金额分别为5500.79万元、7203.58 万元、11348.77万元、12525.21万元、6830.92万元,占各期营业收入的比例分别为1.23%、1.34%、1.57%、1.38%、1.37%。

亮牛五金和杭牛五金中,亮牛五金和杭牛五金两家销售额较多,分别为3786.08万元、5203.04万元、7373.94万元、7690.90万元、3961.26万元。亮牛五金和杭牛五金方部分产品销售均价高于此前公牛集团公布销售均价。转换器方面,过去三年及一期公司销售均价分别为12.50元/个、12.72元/个、13.72元/个、14.45元/个、14.81元/个,关联方亮牛五金和杭牛五金的平均价分别为14.21元/个、15.02元/个、16.36元/个、16.62元/个。墙壁开关插座也存在同样情况。

关联采购方面。2016年-2018年,公牛集团向12家关联方采购,采购金额分别为9049.80 万元、45459.36万元、42862.39万元,占营业成本的比例分别为14.57%、10.08%、1.58%。

2015-2017年,超润电器一直位列公司前五大供应商。而超润电器系阮立平及阮学平的姐妹阮小平实际出资并控制该企业,重要供应商为实际控人亲姐。目前该公司已经注销。

评论