十倍之后,富途怎么走 | 对话邬必伟

自2020年3月以来,富途控股股价已经累计涨超1680%,成为了名副其实的“十倍股”。有人说,富途是借着IPO上市潮的东风成长起来的。那么在这之后,富途下一步将怎么走?富途高级合伙人邬必伟和全天候科技进行了一场对话。

作者|张超 编辑|罗丽娟

十倍股,一个令投资者激动兴奋的词。

贵州茅台、石头科技、爱美客、卓胜微……这些在2020年一路高歌猛进的“十倍股”,在资本市场上备受瞩目。

借着全球资产配置意识的加强,以及疫情期间投资者热情的攀升,一家从事线上股票经纪和财富管理业务的公司——富途控股有限公司(简称“富途”)也在过去一年成为了“十倍股”。

2020年以前,A股市场投资者对富途或许还很陌生,实际上,在那以前它已经在港股及海外市场发展了八年。

2012年,腾讯18号员工李华离开腾讯,正式在香港创立富途,作为公司创始人兼任CEO,希望利用互联网技术帮助港股、美股投资者改善投资交易体验。

“腾讯招收的首位外地大学毕业生离职创业”,这个故事讲出去让富途总能在第一时间激起投资人兴趣。但碍于李华没有证券从业背景,富途早期的发展并不顺利,融资屡屡碰壁。

所幸,创业之初,富途就坚持自主研发前端到后端的金融交易闭环,覆盖了开户、交易、风控、结算、行情、资讯等多个环节。

机会总是留给有准备的人,李华的决定和技术实力很快得到验证。

2014年,富途迎来了转机。一方面,低迷的港股市场迎来大牛市,另一方面,沪深股市与港股打通交易,个人投资者投资热情高涨,富途得到大爆发。特别是在众多券商系统瘫痪时,富途顶住港股交易洪峰,一战成名。

也是在这一年,富途获得了来自红杉中国、经纬中国和腾讯的A轮千万美元投资。之后,富途在资本市场上崭露头角,老股东纷纷追投富途B轮和C轮。值得一提的是,富途并没有再对其它机构开放投资。

富途融资历史(图片来源:天眼查)

富途成长的这些年里,离不开大股东腾讯的“帮扶”和品牌背书。

除了创始人来自腾讯,团队不少优秀人才也都有过腾讯的求职经历,甚至连公司的一些制度都吸取了腾讯的管理经验。

2020年,富途CTO离职后,公司也学习腾讯成立了技术委员。富途高级合伙人、金融及企业服务总裁邬必伟向全天候科技表示,腾讯无论是业绩还是产品,都在持续迭代、持续发展。“这家世界级公司,证明了技术委员会构能够推动公司往前,我们作为一家腾讯基因很重的公司,采用类似做法,也是见贤思齐。”

在2018年12月,富途正式赴美递交招股说明书,开启了征战纳斯达克之旅。根据招股说明书,富途上市时,腾讯作为最大机构股东持有公司38.2%的股份。

四个月后,富途上市,股票当天开盘价较发行价涨23%,首日收涨27.67%,市值超17亿美元,受投资者热捧。

衡量一家公司是否具备长远发展的能力,除了公司核心管理团队的实力外,可持续的商业模式也是其中重要的考量因素。

据邬必伟介绍,富途目前的业务主要由两个大类、四个小类构成:To C的港股和美股交易(富途牛牛、moomoo)、为客户提供的基金买卖服务(富途大象财富);To B的富途安逸,包括IPO分销、ESOP服务(员工持股计划)。

从公司的收入结构来看,富途收入主要来自三个方面:佣金及手续费收入、利息收入和其他收入。

2021年一季度,富途总营收达2.8亿美元,同比增长349%,连续五个季度实现同比三位数增幅。非美国通用会计准则下(Non-GAAP)实现净利润1.52亿美元,同比大增630%。

期内,富途牛牛App日活跃用户数(DAU)也突破100万,正式迈入“百万级日活App”行列; 客户日均收益交易达90.3万笔,同比大增321%。

迄今,富途逐渐在中国香港和境外一些地区累计收获了35张金融牌照。

业绩飞跃的同时,公司股价也在2020年12月走出了长期的低迷状态,实现大飞越。自2020年3月以来,公司股价已经累计涨超1680%,成为了名副其实的“十倍股”。

富途股价表现(图片来源:网络)

有人说,富途是借着IPO上市潮的东风成长起来的;也有人说,富途这波增长实际是虚高的。

富途为何近两年股价和业绩齐飞?公司能否持续保持增长?未来富途还有哪些发展计划?近日,全天候科技与富途高级合伙人、金融及企业服务总裁邬必伟进行了对话,并对上述问题进行了深入交流。

以下为对话主要内容(经全天候科技编辑整理):

富途股价、业绩“齐飞”背后

全天候科技:2020年以来,富途业绩一路高涨,推动股价增长十多倍。有人将此归因于IPO上市潮,你怎么看?

邬必伟:2020年整体资本市场的活跃,如IPO上市潮、中概股回港潮,确实在客观上促进了我们的业绩增长,但这只是其中一个推动因素,我们业绩爆发不仅仅因为这个。

实际上,香港有券商牌照的券商接近700家,其他家去年业绩整体表现比较平稳。据我所知,像富途这样出现爆发性增长的券商,香港只此一家。

为什么富途业绩增长比较好?因为机会永远留给有准备的人。

我们用七八年的时间在香港、美国、欧洲、新加坡积累了35张金融牌照,让富途牛牛前、中、后台研发基本完成。在此基础上,正好出现了外部有利条件。

过去一年,各国央行大幅放水,使得整个资本市场成交出现比较大的上涨;中概股回归香港;疫情期间,大家居家办公,促进了线上交易进一步普及、个人可调配时间增加,进而促进交易时长增加;香港市场也出现了一些变化,很多用户原来偏好线下交易,因为无法出门而转向了线上等。

另外,我觉得还有一点非常重要。一个交易工具不太容易形成很强的用户粘性,而富途牛牛App现在日活过百万,即便在周末也保持了同等量级的日活数。这说明即使不交易,也会有大量用户使用富途牛牛,他们除了交易需求,还有资讯需求、社交需求等等,进而使得富途牛牛平台化属性越来越强、粘性越来越高。

我认为,以上这些都是构成富途从业绩到股价上升的主要原因。

全天候科技:但富途业绩和股价大幅增长是在2020年以后,为什么是这个时间呢?

邬必伟:其实,任何公司股价大增都是一种市场认可。市场认可的根本原因来自公司的成长速度和各项运营数据。

2019年富途上市,全年盈利大约1.8亿港元;2020年富途全年盈利约13.6亿港元;2021年一季度,实现盈利11.8亿港元,同比大增超6.3倍。

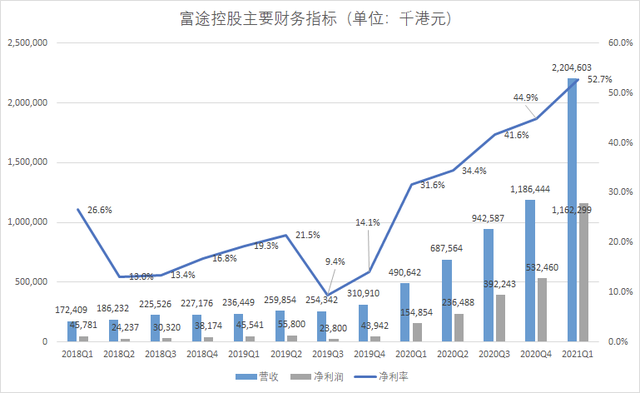

富途控股主要财务指标(图片来源:富途控股)

从增长趋势可以看出,它非常符合一家科技公司业绩增长的理想状态:业绩先慢慢爬坡,当用户体验积累到一定时间,就会有一个突破点。正好在2020年爆发,我认为是很正常的。

全天候科技:如你所说,香港地区许多企业与富途有类似业务。相较其他平台,你认为富途最核心的竞争力是什么?

邬必伟:我认为核心有两点——第一,把体验做到足够好;第二,平台化发展。

体验是一个说不清道不明的东西,用户觉得体验好就会来;反之,就不会来。富途作为一家从创始人到团队具有很强腾讯基因的公司,我们在产品体验方面一直精益求精。

另一个核心优势,就是富途产品的平台化属性。大多数金融科技公司的产品,往往偏工具,用户只有在需要交易时登陆,结束就离开;但富途牛牛平台化属性非常强。

我可以分享三个数据:

第一,我们的平台用户日均停留时长约38分钟,微信用户日均时长也才大约72分钟;第二,富途用户日均打开富途牛牛App的次数达到22次,非常高;第三,富途专注港美股业务,这部分投资群体相对小众,但我们用户日活过百万,非常难得。这三个数据很好地反映了富途极强的平台属性。

在富途牛牛平台上构建起的以用户为中心的投资生态,初衷是给我们用户提供一个交流、分享和互动的平台,解决用户信息不对称和信息盲点的问题,帮助用户发现投资机会,认知投资风险。平台上连接了用户、客户、投资者、上市公司、专业机构、分析师、媒体和意见领袖等,变革传统、单调和枯燥的投资体验。

富途牛牛投资生态(图片来源:富途控股)

一个工具无论做得再好,我认为它都有被超越的可能。但是一个平台,它就有了天然的护城河,比较难被取代。所以,极致的用户体验和平台化属性,是我认为富途最核心的两个优势。

全天候科技:要匹配这样的用户体验,富途有怎样的技术投入和能力?

邬必伟:公司在研发上的投入非常大,财报可以看到,从人员到资金投入都非常高。

我们现在整体的研发人员占到公司整体比例的近70%,而且比例一直维持在这个高位水平。今年初,我们一次性投入1500万港元将原有的200条交易通道增至500条,每秒可处理1000笔港股交易订单,远超行业平均水平。之后除了品类接入之外,在风控、自清算、可用性、大数据及智能推荐等方面都是未来的重点投入方向。

相较其他同类机构,富途在技术层面主要有两个方面突出——

第一,技术永远服务于业务。

如果对业务没有很深的理解,我认为光有技术很难发展。就像我最喜欢的金庸小说《倚天屠龙记》,张无忌练会九阳神功很厉害,但不会招式也打不了人;后来他去了武当、练了太极,能力才突飞猛进。所以我认为,创始人与团队对业务的深刻理解是富途核心竞争力之一,找到金融与科技之间的最佳结合点很重要。

第二,明确业务边界与用户需求痛点,用技术手段解决问题。

金融行业非常严肃,作为一家金融公司,持有客户资产要承担巨大的受托责任,必须了解哪些业务要在合规范围内完成,哪些可以探索优化企业效率,再用技术手段解决。

至于技术手段如何解决,这与公司创始人有很大关系——李华是腾讯创始员工、腾讯招的第一个应届毕业生、第18号员工,完整经历了腾讯从0-1、1-10的过程。在创业过程中,李华从产品到研发认知很深,再加上富途团队很多优秀人才也来自腾讯等优秀科技公司,所以我们才能把体验做好。

“不断有年轻用户冲进来”

全天候科技:2020年以来,富途用户的增长主要来自哪个市场?用户画像如何?

邬必伟:在很多年里,富途用户平均年龄都在35岁左右,不断有年轻客户冲进来。

35岁是一个黄金年龄,太年轻的人可能没什么钱、没什么阅历,年纪太大投资会趋于保守,35岁是有一定钱、一定经验,愿意努力去挣钱的年龄。

用户结构中两个行业占比非常高,一半以上都来自互联网和金融行业。

金融和互联网行业的用户占比超过50%。他们是典型“三高人群”——高知、高收入、高素质——有很强的学习能力。严格意义上讲,过去5-10年是科技股大牛市,往往年轻人比较容易捕捉到机会,因为他们对新经济企业的模式比较容易理解,接受度也比较高。

第三,富途用户遍布全球200多个国家和地区,海外用户非常多。富途旗下两大App:“富途牛牛”服务大中华地区;“moomoo”服务英语国家,比如美国、欧洲、新加坡,两者并行。

香港和新加坡市场增长非常大。从2021Q1财报可以看到,新的净增有资产客户,香港、新加坡等市场占70%左右。

分享一个最新的数据,今年3月初富途正式进驻新加坡市场,到6月1日,我们在新加坡的用户数达22万,有资产客户数已突破10万,富途新加坡业务正式迎来“十万有资产客户数”里程碑。

全天候科技:为什么富途在海外市场增长如此迅猛?

邬必伟:有一种说法我自己也很同意,但只是直观感受,没有太多数据证明——现在海外股市在逐渐偏零售化。

越来越多年轻人喜欢自己在海外股市交易,这可能与海外市场最初的标的结构有关——海外市场20%是零售股,80%是机构股。当然也因为现在线上投资的普及,让越来越多个人投资者可以享受更好的投资体验。所以,海外股市零售客户群体越来越大。

全天候科技:富途营收主要来自佣金和手续费,但国外许多券商巨头都在倡导“0佣金”概念,富途如何看待这件事?对公司未来业绩会不会有影响?

邬必伟:我认为完全没有影响。

美股很多券商采用“0佣金”模式,本质上是因为他们还有一个卖订单流的商业模式,这在香港市场不存在,而且富途在美股市场也不参与任何订单流的买卖。

从富途来讲,至少现在我们没有“0佣金”的考虑,而且我个人一直认为“0佣金”或者“低佣金”不是一个目的,而是一个手段。

低价是为了让用户来体验产品,一旦产品体验感受好,用户就会持续用这个产品。很多创业公司或者新兴公司,很难在推广上投入大量资源,所以用低价或者暂时性免费的策略让客户体验产品,这是一个比较常见的做法。

富途一直坚持:佣金不是市场最低,只是在整个市场处于相对比较低的状态。因为企业最终如果没有成熟的商业模式,长期发展就会有问题。低价主要是为了让客户来体验产品,当有大量客户来体验产品时才能形成规模效应。

我从来不担心“0佣金”对富途商业模式有影响,因为在富途创业以前,香港就有很多本地券商采用“0佣金”或者“极低佣金”的做法,但富途依然从无到有、从小到大发展起来了。所以,关键不是价格问题,而是产品体验如何。

亚马逊创始人贝索斯在他的书里曾提到,好产品有4个标准——

第一,很好的用户体验。第二,业务持续扩大的能力。第三,做到比较强大的资本回报。第四,历久弥新。

我认为富途非常切合这4个标准。

在国外券商采用“0佣金”策略时,富途做的是把体验做到极致,然后慢慢等待。

富途用户早期比例是3:7,即30%的客户由富途拉来,70%的客户是通过口碑传播、朋友介绍而来,现在仍有50%是自然流量。这说明富途的产品能为用户带来极致体验。当平台把体验做到极致,接下来需要的就是时间,让客户留存越来越多,用户人数、停留时长到参与项目越来越多。

从财报披露的多个季度客户留存率来看,我们的客户留存率一直保持在98%左右,是一个相对很高的水平。

全天候科技:近两年富途做了一些新经济热门公司IPO承销项目,如小米、快手等。富途如何战胜众多投行、成为热门公司IPO承销商?

邬必伟:一家企业要上市,大概率会把股票卖给三种人:机构、高净值用户、普通零售用户。

投行主要负责把股票销售给机构,但很少有投行或者券商能覆盖海量零售客户和高净值客户。无论港股、美股,可能有90%的股票份额用作国际配售,10%用作公开认购;而且10%的股票中也少有现在动辄上百倍超额配售的情况,就是因为零售用户少、高净值用户少,投行很难覆盖。

富途牛牛平台积蓄了大量高净值用户和零售用户,使得一些公司在赴港或者赴美上市时有了非常好的销售。

投行把股票销售给机构,富途把股票销售给高净值用户和零售用户,使得富途与投行形成了高度互补。他们做他们擅长的,我们做我们擅长的,两边结合就能将上市公司发行做到最好。

实际上,只有平台能力达到,才能让客户愿意使用你的服务。现在企业赴港上市等,富途的企业服务已经成为一个标配。

全天候科技:如何看待近两年涌起的港美股IPO上市潮?目前处于开始阶段,还是即将结束?

邬必伟:一般有个周期性,这个周期性主要基于创业公司产生。

本轮上市的科技公司,大多是2013年、2014年移动互联网产生时的创业公司。他们的创业周期或者投资周期约为5(创业初始期)+2( 投资周期)=7年,甚至5+3=8年。创业到了这个时间点,无论从业务还是投资人视角考虑,这些企业都到了上市节点。

当然,因为疫情,各国央行放水,市场资金比较充沛,也是企业上市相对比较好的窗口期。但是从周期性来讲,企业也到了上市时期。最近一两年成长起来的创业公司,可能下一个周期即3年或4年以后,就又会有一大波业务成熟起来。

未来富途将走向何方?

全天候科技:富途财报显示,公司净利润同比增速在2020年前三季度实现飞跃式增长,但接下来两个季度大幅回落。你怎么看这个问题?是不是意味着富途净利润增长已经见顶?

邬必伟:我认为没有太大问题。原来增长快,是因为之前基数低,公司业务规模大了后,增长出现一定放缓是正常的,但高质量增长很重要。

另外,富途的业务毕竟跟二级市场波动有关,出现一些偏周期性的反应,我认为也很正常。如果没有周期性反应,反而是一个非常不正常的情况。

对于富途而言,可以做的是持续增强平台能力,减弱周期对公司业绩的影响,使业务更加多元化。

全天候科技:富途未来还会去哪些市场?2021年主攻市场在哪里?

邬必伟:2021年甚至2022年,把现有市场继续做好,我认为已经是非常高的要求了。

富途从2012年开始创业,迄今用了七八年时间才慢慢在香港市场建立比较好的优势。现在,每5个香港成年人就有一个使用富途牛牛App,富途已经成为香港最大的零售券商。

全天候科技:在业务方面,富途有没有新的发展计划?

邬必伟:目前为止,富途的业务就两个——To B和To C。

其中,To C业务包括为客户提供港股和美股交易(富途牛牛、moomoo)、为客户提供基金买卖服务(富途大象财富);To B业务就是富途安逸,包括IPO分销、ESOP服务(员工持股计划)。

未来两年,我觉得应该还是聚焦在两个To B和两个To C业务上。目前占比最高的肯定是经纪业务,我认为富途大象财富也会持续发展。

To B业务与To C业务的发展轨迹往往不太一样,它很难形成指数级上升,需要慢慢耕耘。我们不着急,富途业务会更加丰满、平台参与者更多。

全天候科技:有媒体称富途是“中国版Robinhood”,也有人说是“美版东方财富”,富途到底对标的是哪家企业?

邬必伟:任何一家企业创业都分阶段,在某个阶段会像某样东西。

富途创业才七八年的时间,现在给它定位,我觉得言之过早。现阶段,富途的愿景是成为有显著影响力的全球金融服务平台,中国新经济企业的长期陪伴者。

但要说富途未来会怎样,我觉得比较难描述。不过,富途有两点不会变:第一,以金融业务为主要业务方向;第二,用科技手段解决金融业务中碰到的各种痛点,持续提升用户的投资体验。

评论