13年后银行控股权再归光大集团 引发金融控股集团“国家队”整体上市猜想

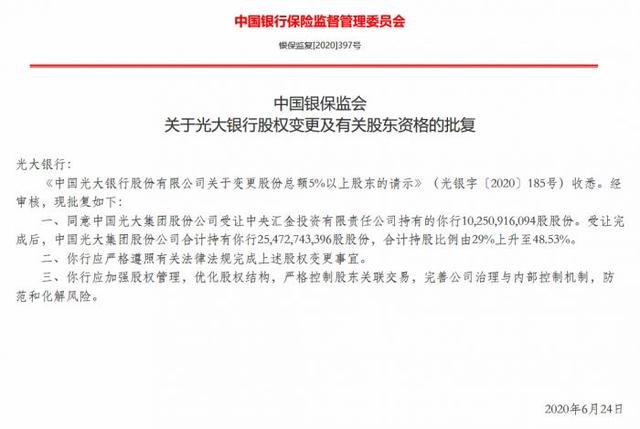

6月30日,中国光大银行(601818.SH)公告,近日收到银保监会批复同意光大集团受让中央汇金投资有限责任公司持有的该行102.51亿股股份。

尘埃落定。光大银行5月20日披露,光大集团与汇金公司签署股份转让协议,光大集团以发行股份方式收购汇金公司持有的19.53%光大银行股份。本次股权变更后,光大集团直接和间接合计持有光大银行48.53%的股份,为第一大股东;汇金公司不再直接持有光大银行股份,

光大集团的股东为财政部、汇金公司和全国社保基金理事会,分别持股39.9%、55.67%、4.43%。股权变更后,三者间形成汇金公司-光大集团-光大银行的直线式的股权结构。

公告称,本次交易有利于光大集团进一步理顺股权关系,强化光大集团作为金融控股集团的形象和地位,增强战略协同,提升光大集团投资吸引力。

光大银行股权沉浮

故事开始于13年前。

2007年6月20日,原银监会副主席唐双宁临危受命,调任光大集团董事长。此时,光大正面临一场危机:光大集团资不抵债、濒临破产;光大银行连续3年未出年报。

唐双宁彼时对媒体称,由于历史债务包袱沉重,光大集团业务发展缓慢,经济效益低下,员工士气不高;光大银行由于历史原因资产质量和财务状况不佳,政府主导的改革重组方案又迟迟没有出台,多年不能出年报,导致新机构无法申办,新业务开展不了,市场份额逐年下降。

光大集团成立于1983年,目前注册资本600亿元,由财政部和汇金公司发起设立。最初以贸易起家,随后业务逐渐拓展至金融领域。成立于上世纪90年代初的光大信托,于1995年投资外汇期货巨亏,2002年因严重资不抵债、不能支付到期债务被央行撤销。光大银行为呆坏账作86.3亿元拨备,使其年度亏损近40亿港元,被拖入旋涡。

屋漏偏逢连夜雨。21世纪经济报道彼时报道,光大信托折戟外,光大银行1999年整体接收原中国投资银行,被时任光大董事长的朱小华视为“零收购”得意之作。但原中国投资银行将近300亿的不良资产和高达69.4%的不良贷款率,日后却被证明是拖垮光大集团及光大银行的关键。同一年,朱小华受贿一案东窗事发,在亚洲金融危机中激进扩张也让光大集团祸不单行。

彼时有内部人士透露,2007年光大集团管理口径总资产6257亿元,净资产-38亿元,当年实现利润58亿元。集团本部也严重资不抵债,净资产-94亿元,资产负债率高达116%。

唐双宁2007年到任光大后,对光大银行重组采用“方案出台、注资到位、公开上市”的“三大战役”。

资料显示,2007年初,光大银行总资产5932亿元,净利润27.4亿元,净资产0.7亿元,资本充足率为-0.39%,不良率高达7.58%,已经连续三年没有制作出年报。

在此情况下,汇金公司出手。2007年11月28日,光大银行临时股东大会审议通过了汇金公司注资方案;11月30日,汇金公司向光大银行注入了200亿元人民币等值美元的资金。汇金公司全资子公司中国建银投资有限责任公司对光大实业注资50亿元左右,并将央行对光大集团近90亿元再贷款转为股本。注资后,汇金公司成为光大银行第一股东,持股比例达70.88%,光大集团持有的股权比例由45.55%变为13.25%。

经过注资后,到2009年6月底,光大银行总资产突破万亿元,资产质量明显改善,不良贷款率为1.42%,拨备覆盖率近180%,资本充足率超过10%。光大银行于是提交了上市申请。

此后,2010年8月光大银行完成A股上市;2013年完成H股上市,发行定价3.98港元/股(3.14元人民币/股),超额配售选择权行使前,发行规模58.4亿股,融资约30亿美元,摆脱了资本不足的泥潭,资产管理规模和盈利水平均有大幅度的提升。

汇金公司入股化解了当时光大集团与光大银行的生存危机,而光大集团改革仍在持续。

2014年12月8日,根据国务院批复的中国光大集团深化重组改革方案以及财政部关于该事项的批复,光大集团由国有独资企业整体改制为股份制公司,并由财政部和汇金公司共同发起设立。其中,财政部持股比例44.33%,汇金公司持股比例55.67%。变更完成后,汇金公司直接持有光大银行的股份比例由41.24%降至21.96%,光大集团持股比由4.41%升至23.69%。

2017年12月,光大银行完成向华侨城和光大集团非公开发行H股股票。光大集团持股光大银行25.43%,汇金公司直接持股19.53%,这便是此次光大银行股权变更前的结构。

整体上市或将提速

此前,从股权上来看,光大集团最主要子公司光大银行第一大股东为汇金公司,光大集团对光大银行行使管理权。

光大银行控股权回归光大集团,也引发市场对光大集团整体上市的猜想。

此前2018年,光大集团提出“用10年左右时间把光大集团打造成为具有全球竞争力的世界一流金融控股集团。中期目标是到2022年,把光大集团打造成为国内一流的大型金控集团”。

2002年,国务院批准中信集团、光大集团、平安集团为三家综合金融控股集团试点,其中平安集团和中信集团分别于2004年和2014年实现港股整体上市。

作为金融控股集团中的“国家队”,此前光大集团的领导层已多次提及过上市。2013年1月,时任光大集团董事长的唐双宁提出“五年整体上市”的目标,2016年,唐双宁在光大集团2016年上半年经营形势分析会议上表示:“我们下一步的目标是什么呢?下一步要实现集团整体上市。经过初步论证,我们大体具备了在香港整体上市的条件。”此后,接棒者李晓鹏也在多个场合提到集团整体上市的战略规划。

中诚信国际在今年2月评级报告中表示,历时多年的重组改制得以完成,历史债务得以化解,集团内股权关系全面厘清,全牌照金控版图初步成形,为未来集团资源整合、业务联动以及整体上市奠定了良好基础。

光大银行仍是光大集团最核心的资产。

光大集团截至2019年末5.21万亿元总资产中,光大银行总资产4.73万亿元。2019年度,光大集团营业收入2095亿元,光大银行营收1328.12亿元;光大集团净利润474亿元,光大银行净利润374.41亿元。

光大集团纳入公司合并财务报表范围的一级子公司有12家,包括:光大银行、光大证券、光大永明人寿、光大香港、光大金控、光大兴陇信托、光大实业、光大云付、光大金瓯、光大科技、中青实业、青旅集团。拥有在港交所主板上市的光大控股、光大国际、光大绿色环保、光大永年有限公司;通过光大控股持股在港交所上市的中国飞机租赁、通过光大国际控股在新加坡交易所上市的光大水务,此外参股申万宏源集团。

(作者:辛继召,实习生宋豆豆, 编辑:曾芳)

更多内容请下载21财经APP

评论