新加坡吴德南集团计划以122亿美元收购日本立邦涂料

8月21日,立邦涂料控股株式会社(Nippon Paint Holdings,以下简称“立邦涂料”)发布公告称,公司在今天举行的董事会会议上通过了一项决议,与新加坡吴德南集团(Wuthelam Holdings)就公司收购吴德南集团持有的股权签署交易协议(“目标业务转让协议”)。根据协议,此次交易总额达到12851.39亿日元(约合122亿美元或人民币841亿元)。据悉,此次交易将实施第三方定向增发,由吴德南集团全额认购。

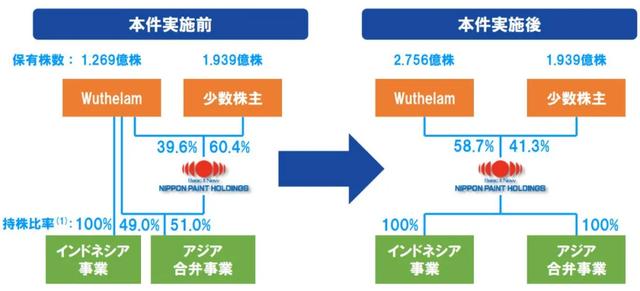

吴德南集团是立邦涂料控股株式会社的第一大股东,增资后有表决权的持股比例将从目前的约39.6%上升至约58.7%。立邦涂料持有亚洲合资事业的股权将由51%提升至100%。预计此次目标业务收购将于2021年1月1日完成。

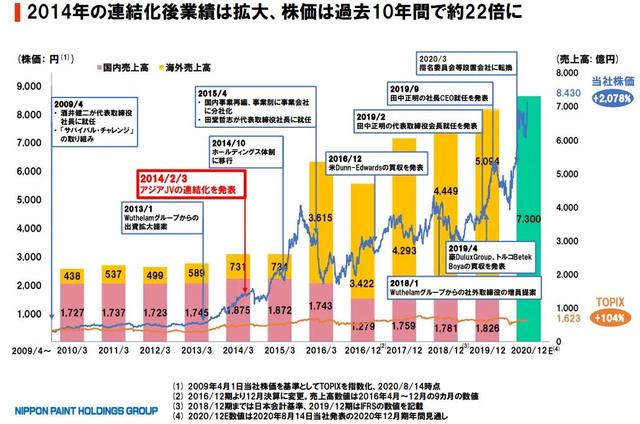

根据公告来看,立邦涂料2019年销售收入为6920亿日元,在多乐士集团和Betek全部连结通期化后将达到8033亿日元,本次收购后将新增590亿日元。最终,立邦涂料的销售收入将达到8620亿日元(约合81.59亿美元),营业利润达到1000亿日元,净利润将增长约60%。

立邦涂料控股有限公司开始与吴德南集团及其代表吴学人先生(Goh Hup Jin)(吴德南和吴学人先生,统称为“吴德南和吴先生”)共同控制的公司合作,于1962年任命吴德南集团作为公司的亚洲销售代理,并在新加坡成立了一家合资企业,旨在扩大其在亚洲地区的涂料业务。随后,与吴德南集团在泰国、马来西亚、中国和其他亚洲国家(统称为“目标合资企业”)成立合资企业,从而确保了该地区最大的市场份额之一。

2014年,公司通过收购目标合资企业的多数股权,进一步加强了这种合作关系,目的是进一步扩大其亚洲业务。如上所述,近六十年来,公司与吴德南集团在亚洲市场的建筑涂料以及其他业务领域(包括工业涂料和汽车涂料)进行了密切合作。然而,展望未来,为了朝着实现股东价值最大化的管理目标迈出更大的野心,公司有必要通过统一亚洲业务来构建增长基础,并增强其未来增长的财务基础。

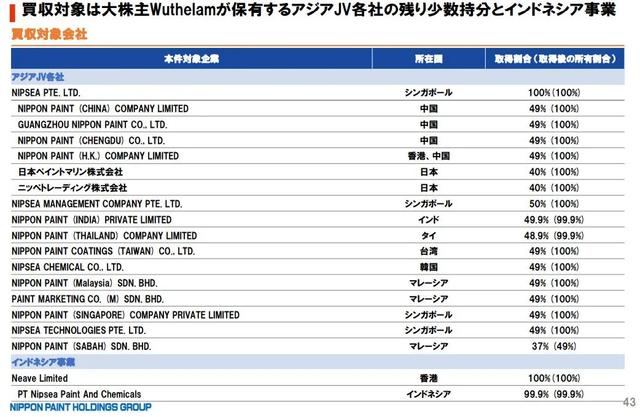

立邦涂料表示,在这种情况下,公司在今天举行的董事会会议上通过了一项决议,与吴德南集团就本公司收购吴德南集团持有的股权订立交易协议(“目标业务转让协议”)。目标合营企业和印度尼西亚业务,该公司由吴德南集团运营,其中吴德南集团拥有99.9%的股权(“印度尼西亚业务”;与目标合营企业共同称为“目标企业”;目标业务所包括的公司,简称“目标公司”),通过该协议,公司将成为几乎100%的目标业务的所有者(简称“收购”),并于今日签署了目标业务转让协议。

立邦涂料表示,在同一次董事会会议上,公司通过了一项决议案,通过第三方定向增发向吴德南集团的两名成员立时国际(NIPSEA INTERNATIONAL)和Fraser(HK)LIMITED发行新股。订户是根据本公司与吴德南集团的意见和其他因素协商确定的。“本次收购预计会导致公司的子公司发生变化,第三方配售预计会导致公司的母公司发生变化。”

根据2020财年采用的新管理架构,公司正在努力通过并购,增强全球治理和其他措施实现股东价值最大化,同时将可持续发展目标和ESG置于其管理政策的核心。最近,公司在上一财政年度收购的海外油漆公司已开始为公司的业务业绩做出重大贡献,显示了公司“蜘蛛网”管理架构的优势。此外,公司一直在采取措施提高管理的透明度、客观性和公平性,并加强对中小股东的保护,包括今年3月成为具有提名委员会的公司等,并提名独立外部董事九个职位中的六个。

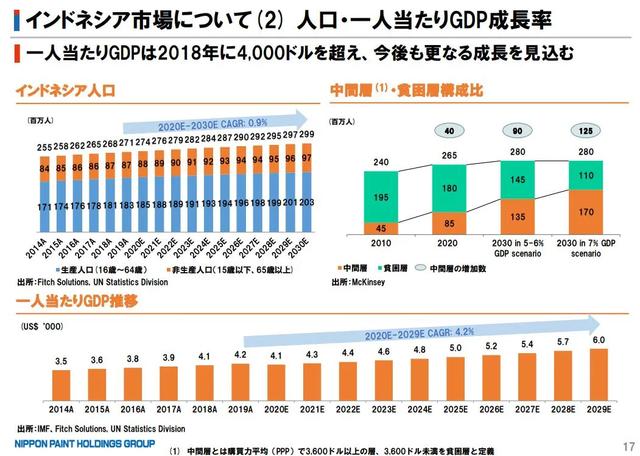

涂料的许多应用包括住宅和商业建筑、汽车和火车等运输应用以及桥梁和道路等基础设施,这意味着对涂料的需求随着人口增长和城市化而增长。因此,由于预计的人口和经济增长会导致需求增加,因此从市场规模和增长率来看,亚洲正成为公司可持续增长的重要地区,因此,公司计划收购目标企业约100%的所有权。此外,通过加入印尼业务(该公司在不断增长的印尼市场中经营并在建筑涂料行业中占有很大的市场份额,由于其与人口和人均GDP的对应关系而显示出特别的增长潜力),公司将建立凭借“亚洲x建筑”业务模式建立起第一地位。此外,通过第三方配售增加资本和增强财务基础将使公司能够更积极地参与并购,这将有助于实现股东价值的最大化,并有望进一步加速公司的发展。

收购事项还将使公司能够在其合并账目中捕捉先前作为非控制性权益归属于吴德南集团的目标合资企业的利润,以及新业务的利润将属于该公司的会计合并范围包括印尼业务。预计这将增加每股收益(EPS),并使公司能够通过减少利润向其他实体的流出来优化资源分配。此外,这将使公司将其商业涂料业务从区域重点转移到业务重点,并构建统一的全球体系,这将加快决策和业务执行速度,并有望增加营业利润。因此,此次收购将有助于公司股东价值的最大化。

公司将收购目标公司的股份或股权作为收购的一部分。根据目标业务转让协议,在“收购股份数量、收购价格、收购前后持股情况”中规定:收购对价总额(以下简称“对价”)为12851.39亿日元,其中:1000亿日元是印尼业务对价的一部分,将以现金支付,其余的11851.39亿日元将由立时国际和Fraser支付。决定由第三方配售通过以实物出资方式发行股票,以用于投资要求转让权的权利。预计此次目标业务收购将于2021年1月1日完成。

预计子公司将因收购目标业务而发生变化。其中,立邦涂料(中国)有限公司(49%)、广州立邦涂料有限公司(49%)、立邦涂料(成都)有限公司(49%)、立邦涂料(香港)有限公司(49%)、立邦涂料油漆(台湾)有限公司(49%)等5家中国公司将100%由公司持股;此外,包括日本、新加坡、印度、韩国、马来西亚等地的多家公司也将发生变化。(涂界)

相关阅读

【资讯】年产370万吨、200万㎡一体板,立邦涂料新生产基地开建

【聚焦】立邦中国上半年营收下降至74亿元,二季度工程业务大增32%

【聚焦】立邦战略野心:建筑涂料目标剑指1000亿,市占率超过50%

【聚焦】立邦再投资10亿元新建环保建筑材料西部生产基地项目

【聚焦】立邦连续6年蝉联亚太第一,是如何确立亚洲霸主地位的?

【聚焦】立邦连续6年蝉联百强榜首,连续22年蝉联中国涂料第一

【聚焦】立邦逆势发力:年产190万吨项目开建,大型项目签约落地

【聚焦】品牌力连续8年问鼎涂料行业第一,立邦是如何练成的?

【聚焦】立邦中国2019年营收增长至163亿元,工程漆业务大增35%

评论