油价狂跌,"三桶油"齐发声:至暗时刻来临,做好过苦日子的准备

近期国际原油价格跌到20多年低位,跌破20美元每桶,部分品种甚至出现负值,据了解,中国多数油田的原油开采盈亏平衡点为50—60美元/桶。低油价对国内三大石油巨头的经营带来了严重挑战。最近几天,三大石油巨头:中石油、中石化、中海油高层接连开会发话,要求企业做好应对举措,准备接受‘至暗时刻’的挑战。做好长期思想准备、推行降本增效,是“三桶油”面对油价暴跌的一致选择。

中石油董事长:

公司又一次走到了生存发展的紧要关头

4月24日下午,国内最大的油气生产供应企业:中国石油天然气集团有限公司(下称中石油)召开院士和专家座谈会,中石油集团董事长、党组书记戴厚良在会上表示,中石油在保障国家能源安全、保油气产业链稳定中肩负着重大责任。集团公司又一次走到了生存发展的紧要关头,要紧紧依靠科技创新管理创新,带领公司穿越当前的‘至暗时刻。

面对复杂严峻的形势,面对前所未有的挑战,戴厚良要求扎实做好“六稳”工作,落实“六保”任务,善于变压力为动力,勇于攻坚克难,扎实开展提质增效,战胜风险挑战,赢得发展主动。

他提出,国际油价的高低取决于市场,控制企业的成本取决于自身。低成本不是短期的应急之策,而是长期的战略举措。同时要把提高采收率技术作为上游业务可持续发展、高质量发展的重中之重。要密切关注能源行业基础性、前瞻性、颠覆性的技术,把基础研究和应用研究结合起来。

此前的4月20日,中石油集团公司党组召开会议提出,当前的挑战前所未有,要充分估计困难、风险和不确定性,切实增强紧迫感,扎实推进提质增效专项行动。

中石化董事长张玉卓:

做好打持久战准备

4月24日,中石化集团公司召开第三届董事会第九次会议,董事长张玉卓称,公司生产经营面临前所未有的困难挑战,要打破高油价情结,优化投资安排,深化成本管理,减少费用支出,做好打持久战准备,在降本增效上下足功夫。

他还表示,要严防债务风险,确保负债率和负债规模可控在控。要严防资金风险,高度重视客户信用风险,加强信用管理;密切跟踪研判金融市场风险,防范汇兑风险;加强自由现金流管理,保障资产资金安全。

此外,还要大力践行新发展理念,着力构建以能源资源为基础,以洁净能源和合成材料为两翼,以新能源、新经济、新领域为重要增长点的“一基两翼三新”发展格局,打造世界领先的洁净能源和合成材料公司。

中海油董事长:

坚定信心、降本提质增效

4月24日,中国海油董事长汪东进在会议上指出,要坚决打好应对低油价挑战攻坚战。要高度重视国际油价大幅下跌给公司带来的巨大冲击,做好长期应对低油价挑战的充分准备,牢固树立过“紧日子”“苦日子”思想,扎实开展降本提质增效活动。要把追求成本领先作为应对风险挑战的重要抓手,开源节流、苦练内功,着力提升成本管控能力,努力使公司发展基础更加坚实、抗风险能力进一步提升。要多措并举提高效益,不断增强价值创造能力,坚持向技术创新、深化改革、绩效考核、优化结构、管理提升要效益,化危为机,努力实现新形势下的公司高质量发展。

国际油价下跌

中国石油化工行业亏损面持续扩大

2020年3月,中国石油和化学工业联会发布《2019年中国石油和化学工业经济运行报告》,报告显示2019年,国际油价下跌背景下,石油化工企业的利润普遍下滑,亏损面持续扩大,特别是石油开采行业。

截至2019年12月末,石油和化工行业利润总额6683.7亿元,同比下降14.9%。

2019年石油化工行业整体利润减少,亏损面增加,企业为了稳定现金流引入债务融资,从而增大了行业资产负债率。2019年,油气开采业亏损面达21.2%;亏损企业亏损额252.0亿元,同比下降39.1%;资产负债率为47.19%,同比增加3.36%。

2019年,石油加工业亏损面达26.1%;亏损企业亏损额199.9亿元,同比上升71.0%;资产负债率为64.25%,同比增加4.46%。2019年,化工行业亏损面达17.1%,同比扩大0.9个百分点;资产负债率55.91%,同比下降0.37个百分点。

中国石油披露的2019年度业绩报告显示,公司当年利润456.82亿元,同比下降13.9%。中石化净利润575.91亿元,同比下滑8.7%。

据石油石化业内人士分析,油价大跌,会导致石油石化中上游行业的收入大幅下降,利润减少。如石油开采业,中国目前每年的石油产量大约14亿桶,如果油价下跌20美元/桶,那么石油开采行业将减少约300亿美元,相当于2000亿人民币。

油价今天继续大跌 短期前景依然疲弱

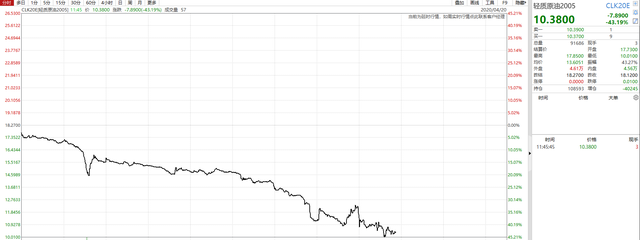

4月27日,国际原油继续暴跌。WTI原油6月盘中速幅一度超10%,NYMEX原油跌幅一度超过6%。国内期货市场,原油主力期货大跌超5%以上。

上周,因原油库存接近极限,市场纷纷抛售手中的5月美原油合约,WTI原油5月创下“负值”,达到20多年低点,一逾跌幅30%。

高盛的报告预计,未来3-4周全球库容可能会达到极限,原油继续暴跌可能重现,市场波动的范围可能更加广泛。除非页岩油生产商马上大幅削减产量,否则负油价难以避免再次出现。

德国商业银行最新报告表示,因需求崩跌,油价在当前季度可能维持在极低水准,布伦特原油价格可能在每桶15-25美元间交投。

不过,5月1日后,美欧将逐步复工复产,同时有消息称沙特准备提前实施减产,俄罗斯也准备把部分地区的原油出口减半。此外部分原油存储供应商也试图提供额外的储油空间,这些消息可能会缓解油价的压力。值得一提的是,数据显示,美国国内原油产量连续3周下滑,上周美国国内原油产量减少10万桶至1220万桶/日,较此前峰值1300万桶/日下降了90万桶/日。同时,美国的原油钻井数已经跌至了378口,未来有跌至300口下方的可能,今年迄今已经累计减少了近300口。因低油价引发的非自愿减产可能会给油价提供支撑。

今天石油股和原油基金涨跌不一。截稿时,中国石油跌0.22%, 中石化涨0.45% 华宝油气涨1.22% 嘉实原油跌3.02%。

全球存储能力即将枯竭 美国中东库存逼到极限

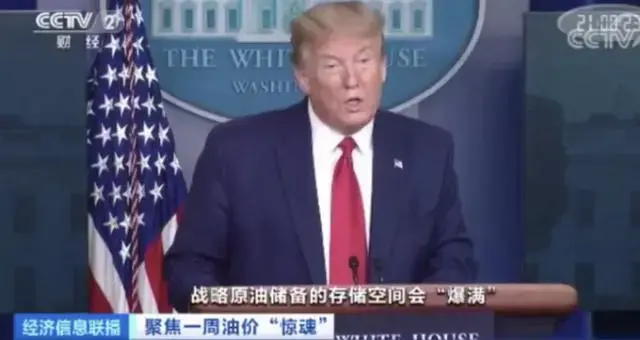

上周油价上演惊魂行情,国际原油市场更是创下史诗级“负值”,其背后则是原油市场需求萎缩,供求严重失衡所致。

而更糟糕的是,全球原油存储能力都快枯竭了。

据央视财经报道,近日,美国海岸警卫队在社交媒体上发布的视频显示,在美国加州附近海域约30艘油轮已经下锚,满载超过2000万桶原油的油轮无处可去、只能停泊在长滩到旧金山湾之间的海域。

其中有20艘油轮已经停在附近海域近一周时间。这些邮轮所载运的原油量相当于全球一天耗油量的20%。

游荡在海面的油轮,因为原油存储的问题,如今正在成为名副其实的“海上幽灵”。

除了海上存储之外,美国中东等产油国的储油能力面临危机。据路透社报道,美国能源部下属的战略原油储备基地的储油空间最多能存放约7.1350亿桶原油,目前已储备了约6.4亿桶原油。

而中东的存储能力一样令人担忧。

据央视财经报道,从新加坡到俄克拉荷马州的库欣,油罐里堆满了原油和其他产品,其中最重要的莫过于阿联酋的富查伊拉,这里有全球最高产油区的运输通道,储存着在中东市场交易的石油。近日富查伊拉石油终端商业经理表示,现在已经没有储存多余石油的空间了。

欧佩克公布最新月报显示,预计2020年全年全球原油需求同比下降690万桶/日,原油需求将降至30年来的最低水平。日本能源经济研究所的研究数据更加悲观。日本能源经济所预计第二季度全球城市封锁将导致石油需求下降1810万桶/天。

标普分析估计,全球原油等能源的剩余储存能力为14亿桶,其中:陆地剩余储存能力约为10亿桶,海上剩余储存能力约为4亿桶。即便在考虑欧佩克充分减产的情况下,这些储存空间也将会在2-3个月内被用尽。

警惕油市“死猫跳”,“周一大屠杀”恐再现

上周一WTI原油5月合约有史以来第一次出现负值,结算价低至-37.63美元/桶,多头遭遇了史上最惨烈的“屠杀”,周线重挫32%,创史上最大周跌幅。

但上周后半段,特朗普总统再度挑起中东风波,美伊紧张关系升级,提振了油价表现。

此外,据一位沙特工业知情官员称,沙特阿美石油公司已经提前减产,早于5月1日生效的OPEC+减产协议。这位知情人士说,沙特阿美已开始将日产量从约1200万桶减少至协议规定的每天850万桶的水平,可能会在5月1日之前达到目标水平。在此之前,科威特、阿尔及利亚以及尼日利亚都表示计划在5月1日开始日期之前削减产量。

因此,上周下半段油价反弹逾20%,弥补了部分损失。不过,要警惕这是“死猫跳”!

分析认为,需求疲软、供应过剩和库容即将触顶的问题依然困扰着油市,至少在WTI原油6月合约到期之前,市场仍将处于风暴之中,油价可能再次跌入负值。需高度关注的是,本周(5月1日)布伦特原油6月期货即将到期,原油市场波动恐怕难以平息。

高盛首席商品策略师杰弗里·柯里(Jeffrey Currie)预计,未来3-4周全球库容可能会达到极限,“周一大屠杀”的惨况可能重现,但与上周一的WTI原油负油价不同,下一场危机可能是全球性事件,市场波动的范围可能更加广泛,一切可能要等到供需恢复平衡才能停止;投资者有可能将再次为了抛售石油而倒贴钱,除非美国页岩油生产商在未来几天就大幅削减产量,而不是等到数周后。

美国能源债违约潮要来了?又一家石油公司申请破产保护

周日,美国海上钻井承包商戴蒙德海底钻探(Diamond Offshore Drilling)申请破产保护。

这是继页岩钻探公司惠廷石油( Whiting Petroleum)申请破产保护之后,又一家在本轮油价暴跌中倒下的美国石油业公司,如同推倒了多米诺骨牌。

十天前,戴蒙德海底钻探公司没有及时向债券持有人支付5亿美元利息,随后遭穆迪和标普下调其债券信用评级,引发30天宽限期:要么还清债务,要么违约。

根据破产保护申请文件,戴蒙德海底钻探公司的负债为26亿美元,其中有20亿美元为债券形式,最近价格跌至不良水平,处于0.12-0.13美元之间。

然而,戴蒙德目前持有的现金只有4.35亿美元左右。

该公司称,他们已采取各种行动来提振财务状况,包括在3月份通过一项循环信贷安排借入4亿美元,但申请破产保护是最有利于股东的选择。

这家公司拥有的资产为58亿美元,去年营收为9.81亿美元,雇员2500人。

谈及原因,戴蒙德海底钻探公司在提交给休斯顿破产法庭的文件中表示,在疫情爆发、沙特掀起价格战之后,海洋钻探行业急剧恶化。

受疫情和油价暴跌影响,市场对海洋钻油平台和钻井船的需求枯竭,美国近海石油生产商因而纷纷关闭位于墨西哥湾的海上油井,从而显著影响了现金流。陆地钻井同样陷入困境。

穆迪当时也表示,油田服务行业是受到疫情、油价暴跌和资产价格下跌最严重、冲击最广泛的行业之一。

美油主力合约目前处于16美元/桶附近。而南得克萨斯州高硫石油和堪萨斯州东部普通石油的生产成本都在50美元/桶以上。

产油现在成了赔钱的生意,导致生产商苦不堪言,很多公司被迫缩减甚至完全停止生产。

美国仍在运营当中的石油钻井平台数量正迅速下降,从疫情爆发之前的大约650个锐减至上周的378个,创出四年最低水平,关停数量超过四成。

北达科他州的页岩油生产商已经关闭了6000多口油井,每天减产约40.5万桶,约占该州总产量的30%。

俄克拉荷马州的监管机构投票决定允许石油钻探商在不失去租约的情况下关闭油井;新墨西哥州也做出了类似的决定。

能源Rystad Energy不久前表示,油价跌至20美元时,到2021年底将有533家美国石油勘探和生产公司面临破产;如果进一步跌至10美元,预计将有超过1100家页岩油企业倒闭。

然而,就在4月20日,WTI原油期货5月合约史无前例地跌成了负数。随后,6月合约也一度跌成个位数。

来源:中国基金报、金十数据

评论