中国或减7000亿美债,美国1100家油商或倒闭

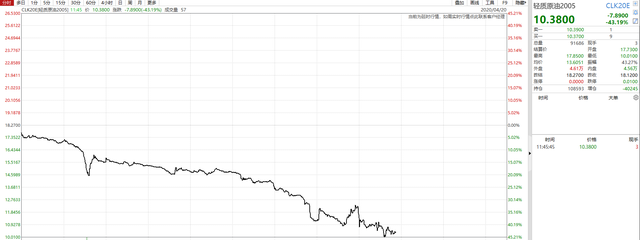

全球央行和政府的刺激行动和OPEC+的史无前例的减产行动仍难以抵消投资者对新冠肺炎会削弱全球需求放缓的影响,4月27日,国际油价重拾大幅下跌趋势,布油日内跌超2美元,跌幅扩大到8.69%,刷新日低至22.65美元/桶,美油现报12.23美元/桶,跌27.80%,目前,国际原油价格连续第三周下跌,上周,布伦特原油期货下跌24%,美国原油期货下跌7%左右,而自今年以来,美国WTI原油期货已下跌逾70%,因新冠病毒导致全球主要经济体陷入停摆,并且3月份沙特与俄罗斯之间的油价战令原油市场雪上加霜。

据OPEC在4月26日最新公布的月报显示,预计2020年全年全球原油需求同比下降690万桶/日,原油需求将降至30年来的最低水平,使得从美国到中东再到新加坡,全球原油储存空间将三个月内用尽,油罐里堆满了原油、汽油和其他产品,美国的战略原油储备基地也即将用尽,虽然随着夏季驾驶季来临,但预测不会很快出现反弹。

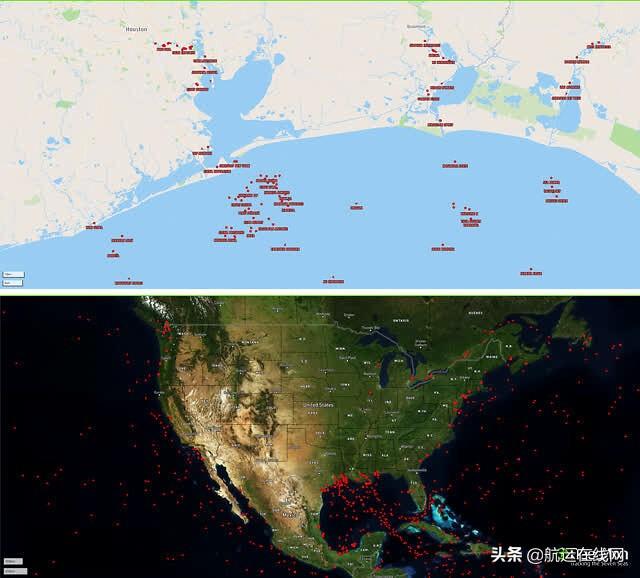

据标普分析估计,全球原油等能源的剩余储存能力为14亿桶,其中陆地剩余储存能力约为10亿桶,海上剩余储存能力约为4亿桶,即便在考虑欧佩克充分减产的情况下,这些储存空间也将会在2-3个月内被用尽。

紧接着,CNBC称,这对美国页岩油商注定将成为最大的输家,并对美国经济和美元产生净负面的影响,也许美联储应该开始购买和储存石油了,目前围绕原油交易商的储油空间快速用尽的担忧越来越强烈,从而导致大量石油无处存放。

美国俄克拉何马州库欣库欣石油中心的原油储罐

据EIA表示,4月20日这周美国的原油库存激增至1900万桶,创下史上最大单周增幅,迫使美国当局不得不考虑向美国页岩油生产商支付“封油费”,让他们将原油留在地下别开采,以帮助缓解供应过剩局面,特别一些小型生产企业,因页岩油开采的特殊性,一旦关闭生产线意味着破产,和没有更多的空间储存,使得出现倒贴利润求运走原油的情况。

澳新银行在上周发表的最新报告中指出,预计低价和有限的库存将迫使工厂关闭,主要是在北美和欧洲,据美国先锋自然资源公司CEO在上个月表示,未来12个月,我们行业将面临许多破产和裁员成千上万的裁员,两年内可能会有50%的页岩油企业会破产,美国能源部长布鲁耶特也表示,目前的低油价会使美国页岩油生产企业造成巨大冲击,数百家页岩油钻探商和服务企业面临破产风险,彭博社在4月23日的统计,美国原油生产商正在关闭油井,三分之一的钻井设备退役,放弃水力压裂法,还解雇5.1万名工人。

北达科他州新镇附近的一名石油钻探工人

惠誉国际评级已经在4月28日发布的报告中按照2019年的违约数据测算,今年美国能源行业的违约概率将达到9.9%,惠誉表示,低油价和创纪录的市场波动将加速美国能源违约,摩根大通也在4月25日分析称会有更多能源公司陷入困境,5月上中旬可能达到峰值。穆迪评级公司发布的最新数据也显示,美国石油勘探和生产商有860亿美元的债务将在2020年至2024年期间到期,管道公司还有1230亿美元债务将在同一时间点到期。

比如,就在一周前,美国戴蒙德海底钻探公司未能及时支付5亿美元能源债利息,随后评级遭下调,紧接着,4月26日,该公司已经正式申请破产保护,我们注意到,这是继二周前页岩钻探公司惠廷石油( Whiting Petroleum)申请破产之后,又一家在本轮油价暴跌中倒下的美国石油公司,而且这种趋势没有停止的迹象。

能源分析机构Rystad Energy在上周表示,如果接下去美国原油价持续在20美元左右,那么,到2021年底将有533家美国石油勘探和生产公司面临破产,如果进一步跌至10美元,预计将有超过1100家页岩油企业倒闭,据路透社上周最新统计到的数据显示,截止4月25日,美国北达科他州的页岩油生产商已经关闭了6000多口油井,俄克拉荷马州和新墨西哥州也做出了类似的决定。而从全美来年,目前,仍在运营的石油钻井平台从新冠病毒爆发之前的大约650个急速减至上周的378个,创出四年最低水平,关停数量超过四成。

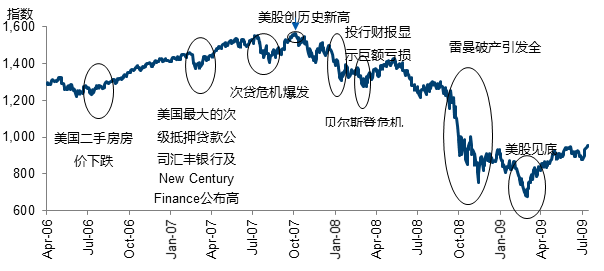

BWC中文网财经团队在上周发表的有关分析美国能源大国梦是否会破灭的文章中再次强调,美国能源公司是否爆发债务违约危机已经成为是全球市场高度关注的问题之一,因为,据摩根大通的分析显示,过去18年里,能源公司是华尔街最大的垃圾债券发行者之一(垃圾债规模高达9360亿美元),同时也是最大的垃圾债券借款人,这就意味症,一旦美国能源行业爆发大规模债务违约,则会迅速传导至整个美国公司债市场,从而导致公司债利率整体上行,垃圾债券数量激增,此时,美联储靠之前紧急启动的万亿美元印钞机的举措已经无计可施了。

这会对整个美国金融市场产生巨大的连锁冲击,甚至击垮美国经济产业链和石油美元的需求,最新的数据正在印证这个趋势,分析显示,作为石油美元的根基美债也正在失去市场份额,支撑石油美元的要素正变淡,这体现美元价值在持续放水后会出现降低及美元滥用其货币主导地位后的负面效应正在显现。

根据上期所二周前给到BWC中文网记者的最新数据显示,目前人民币原油期货累计成交量6568.31万手,日均成交量14.2万手,同比增长约31%,在新冠状病毒期间,人民币原油期货持仓量不断放大,屡创新高,服务实体经济的能力得到显著提高,对亚洲地区原油基准价格的形成以及金融市场的国际化产生了积极推动作用,这在美联储降息至零利率水平及开启无底线的量化宽松后将变得更加明显。

因为,低利率会降低货币对追求收益的投资者的吸引力,另外一面,现在对一些国际原油交易者来说,也想要有选择新的储备货币或石油货币的需求,据美国财政部4月17日最新报告,全球央行正在远离美债市场,已连续第17个月净减持美债,总出售额近4500亿美元,持续时长和金额都是有记录以来最高。

紧接着,据俄罗斯卫星通讯社稍早前援引观察人士估计,中国接下去完全有可能减持规模高达7000亿美元的美债,而减持的这部分美元资产,也可以在全球大规模置换石油、天然气、黄金等目前因新冠病毒影响而很便宜的资产。

另一面,目前,全球多国在能源交易领域去美元化或绕开美元进行结算的举措也已经出现,从而削弱或动摇“石油-美元-美债”这个运行了半个世纪的石油交易体系,而以上正在持续发生的事有可能就是美元或石油美元不愿意看到的事,要知道,美国超过24万亿美元且还在不断膨胀的债务纸牌屋游戏永远是压在美元身上的阴影,只不过现在没有发作而已。(完)

评论