V型反转突然降临 历史大底已提前触碰?

===全文阅读===

午后突现V型反转 军工板块成护盘先锋

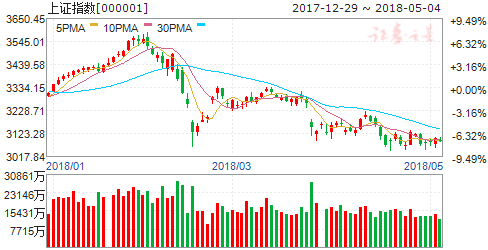

沪指全天上演深V走势,早盘跳空高开,随后一路下行,三大指数集体翻绿,午后在军工、保险等板块带动下,股指探底回升,医药板块大跌,恩华药业再度大跌9%,恒瑞医药一度逼近跌停,市场抄底情绪仍比较谨慎。

截至收盘,沪指收报2686.58点,涨1.15%,成交额1125亿。 深成指收报8163.76点,涨0.65%,成交额1484亿。 创业板收报1391.28点,涨0.40%,成交额485亿。

从盘面上看,页岩气、军工、可燃冰、天然气、海工装备、高送转、5G等板块上涨;生物制品、医药商业、白酒、基因测序、禽流感、猪肉、纺织制造等板块跌幅居前。沪股通净流入22亿,深股通净流入6.6亿。

在近期这波A股调整中,自沪指在9月6日向下突破2700点以来,至今已有5个交易日。出乎意料的是,以往在弱市中最受外资青睐的大盘蓝筹股,同期遭到了北上资金的“甩卖”。当然,北上资金近期操作有卖也有买。若继续从市值这一维度看,不少中盘股、小盘股进入了北上资金的视野。

尽管近期股指继续弱势震荡下跌,但多数受访的主流保险机构仍维持此前“政策底已至”的相对积极观点,并开始逐步“出手”,近期计划左侧布局金融及周期行业优质个股。

自6月27日算起,上证综指已经连续12个周三“中招”。从跌幅看,有7个周三上证综指下跌幅度超过1%,跌幅最大的一次是8月15日,当日上证综指大跌2.08%,创业板指数大跌近3%,失守1500点。

A股这些重要指标已经击破前期低点2638点

本周以来上证综指三连跌。9月12日盘中最低探至2647.17点,再度刷新低点,向2016年1月低点2638.3点逼近。

9月12日,沪深两市呈现三大特征:“‘僵尸股’伴随地量批量涌现、白马股全线杀跌、破净股数量创历史新高”。其中量能以及破净股数量早已击破2638点时的水平。股市寒冬提前来临,投资者该如何度过?

A股呈现三大特征

特征一地量复地量 “僵尸股”涌现

9月以来,A股量能持续萎缩,持续刷新“地量”水平。

数据显示,9月7日以来的四个交易日,全部A股成交金额拾级而下,从9月7日的2719.02亿元,降至9月12日的2176.25亿元,降幅19.96%,为 2016年1月7日熔断以来新低。

“今日两市成交量再创新低,沪市仅成交934亿元,已连续两个交易日成交不足千亿水平。但是不是地量就意味着地价呢?未必!地量复地量,地量何其多,只能说明观望情绪非常浓厚,市场极度低迷。只要不确定性因素仍在,市场就仍将延续这种弱市运行的格局。”新时代证券研究所投 顾总监刘光桓表示。

伴随地量,僵尸股大批量涌现。数据显示,9月12日,在正常交易的非新股中,929只个股成交金额不足1000万元,占比27%。其中,有354只个股日均成交金额低于500万元,*ST工新、ST山水和永新光学成交额仅为17万元、38万元和77万元。

比如*ST工新,该股午盘成交十分寡淡,两度出现两笔成交间隔半小时以上。

分析人士表示,每到A股低迷之时,总有“僵尸股”出现的现象,最为明显是2012年。当年四季度有超过20只个股日均成交额不足300万元。在多重因素影响下,A股目前的投资逻辑已经发生重大变化,绩差股、无特点、无前景的小盘股自然会逐步被抛弃,“僵尸股”将是常态。

特征二白马股跌落神坛

9月12日,白马股全线杀跌,恩华药业、大华股份跌停,海康威视全日下跌8.94%,顺鑫农业、涪陵榨菜、华东医药、爱尔眼科等多只高位股纷纷重挫。

9月12日白马股集体下挫

“从科技股到周期股,再到今天的医药、酿酒、安防科技等白马股跳水下跌,这是下跌趋势中的板块结构性轮跌的必然现象,正如在上涨趋势中的板块结构性轮涨一样。白马股的再次杀跌,不是一个好兆头,说明一部分价值投资者信心进一步动遥,出逃避险,目前看白马股后市还有一定的下跌空间,这会对市场信心将造成一定冲击。” 刘光桓表示。

特征三破净股继续扩容

数据显示,9月12日,299只股票市净率跌破1倍,占比8%。此前的11日,沪深两市共有284只个股跌破每股净资产,仅1日便有15只股票加入破净之列。

对比几次历史大底数据来看,目前破净股数量已经创下历史新高。如2016年1月27日2638点低点时,两市只有68只股票破净;2005年998点时破净股数量为184只,占全部A股总数的13.65%。

“破净股扩容反映的是市场对经济未来信心不足。伴随着各项维 稳政策的政策效果逐渐显现,或将成为市场情绪的拐点。” 星石投资组合投资经理袁广平表示。

冬天来了春天还会远吗

“大盘已收出两根阴十字星,且成交量非常低迷,空头能量有一定的消耗,后市大盘有可能在2638点上方短暂企稳,并出现技术上的超跌反弹,但若没有利多消息刺激与成交量配合,则反弹力度不会太大。”刘光桓说。

星石投资组合投资经理袁广平认为,鉴于目前经济、流动性和市场风险偏好并未出现明显拐点,市场短期难言反转,大概率继续磨底。但鉴于在财政货币政策共同托底经济、上市公司业绩维持稳健、市场估值处于底部、长期资金持续引入A股的环境下,也不宜对市场过度悲观。在市场底部,有效的策略是选择并储备优质的企业。在近期的市场环境下,寻找优质企业反而更加容易了。

华创证券王君认为,四季度A股市场存在弱反弹窗口,存在明显的加仓和反转效应。稳杠杆政策托底下,风险偏好提振带来估值修复。行业配置方面,稳健与成长平衡的配置思路应当坚守,建议关注受益于政策对冲,估值较低的银行、钢铁板块;同时配置ROE增长更具稳定性的计算机和核心军品行业。制造业增值税结构性减税预期以及基建产业链潜在机会最大,核心技术自主可控龙头在改革开放40周年关口或将是弹性最大的领域。

杨德龙:市场还是以筑底为主 等待利好消息出现

A股市场周三再次出现了一定的调整,整体来看,现在大盘处于震荡筑底的过程之中,投资者的信心非常疲弱,近期市场的走势仍然以调整为主。

隔夜美股出现了大幅上涨,道指上涨了超过一百点,科技与能源板块普遍上扬,帮助主要股指克服了国际贸易紧张局势带来的负面影响。在过去九年多的时间,美股不断走强,今年在质疑声中,美股还在不断地创出新高,特别是科技股带领纳指持续上攻。

隔夜美股的上涨主要也是由科技股的大涨而带动的,Netflix、亚马逊与苹果等科技股普遍上扬,苹果的股价收高2.35%,主要是因为之前券商UBS将苹果公司的股价从215美元的目标价上调到250美元,主要的原因是看好该公司的服务业具有增长潜力。而在原油期货价格大涨的推动下,能源板块也普遍走高。

美国市场的上升主要是由于科技股的盈利不断超预期,从而带动市场上涨。美股的走势强劲,最主要的推动力还是其上市公司盈利能力较强,特别是科技股,盈利不断超出预期,带动了美股的上涨。

其他股市方面,亚太股市涨跌不一,其中日本股市表现较好,日本日经225指数收高1.3%。在欧洲方面,市场基本上属于震荡走势,并没有确定性的趋势。

原油期货价格在周二大涨,纽交所10月交割的原油期货价格上涨1.71美元,涨幅达到2.5%,收于69.25美元每桶,为一周以来的最高收盘价。伦敦11月布伦特原油期货价格上涨1.69美元,涨幅2.2%,收于79.06美元每桶,是6月29日以来的即期期货最高收盘价。

海外市场由于上市公司盈利强劲,加上资本回流到美国,特别是投资者信心比较强劲,所以美股的表现仍然比较强,甚至不断地创出新高。

相比之下,A股市场的表现相对疲弱,特别是近期受到外部的不确定性以及国内资金面紧张的双重打压,A股市场整体的表现比较低迷,甚至出现了连续调整的走势。

在国内,政策方面缺乏一些明确的利好消息,也是市场走弱一个重要的因素。在当前投资者信心不足的情况之下,极需要一些政策性的利好,才能够让投资者重拾信心,让市场恢复恢复性上涨的行情。

从另一方面看,大盘经过大幅下跌之后,估值上已经具备了比较大的投资吸引力,且上市公司的盈利,从中报披露的情况来看,表现整体仍然是相对比较强劲的,主板的盈利增长超过14%,中小板的盈利也超过了12%。在2018年上半年,大多数公司实现了盈利的正增长,应该说A股市场经过下跌之后,投资价值逐步地体现出来。

受益于供给侧改革以及大宗商品价格回升的影响,周期性行业的产业集中度明显提高,去杠杆的效果也逐步地体现。以前出现亏损的一些种重工业的行业,像钢铁、煤炭、化工,在今年也出现了比较好的盈利增长,消费股的盈利保持平稳。所以从经济的基本面来看,股市现在明显是超跌了,进一步下跌的空间也非常有限,市场后市还是以筑底为主,等待利好消息出现,迎来反弹机会。

荀玉根:A股处在第五次大底的磨底期 估值底已出现

核心结论:①中国GDP全球占比15%,排名第二,A股市值占比仅9%,排名第三。中国证券化率(含海外中资股)仅73%,远低于美国的158%、日本的122%、英国的105%。②08年低点以来中国名义GDP年化增速11.5%、上市企业净利润年化增速13.1%,均为全球主要国家第一,上证综指年化涨幅只有4.9%,全球主要市场倒数第一。③A股处在第五次大底的磨底期,估值底已出现,右侧拐点等两信号:一是确认盈利二次探底的低点位置,二是去杠杆出现拐点带来资金面转折。

对比海外,A股很憋屈

近期随着A股下行,A股总市值5.75万亿美元跌到全球第三,大洋彼岸的苹果市值突破万亿美元,有人调侃A股市值只剩6个苹果。本文中我们对比海外,看看A股的历史表现和现况如何?

1、中国GDP占全球15%,A股市值占比仅9%

A股市值跌到全球第三,中国GDP占全球15%,而股市仅占全球9%。截至9月10日,A股总市值已跌破全球第二,位于日本之后,为5.75万亿美元,占全球主要国家总市值9.1%。全球其他主要国家股市总市值分别为美国31.74万亿美元(50.3%)、日本5.97万亿美元(9.5%)、中国香港4.99万亿美元(7.9%)、英国3.49万亿美元(5.5%)、法国2.49万亿美元(3.9%)、印度2.17万亿美元(3.4%)。从经济体量上看,美国和中国遥遥领先,其中美国2017年GDP为19.39万亿美元,占全球GDP总量24.0%;中国2017年GDP为12.24万亿美元,占全球GDP总量15.2%;第三名的日本2017年GDP为4.87万亿美元,仅占全球GDP总量6.0%。对比看来,A股股市地位与中国经济地位尚有差距。我们通过计算“目前剔除非本土企业后股市总市值/2017年GDP”这个指标来衡量当前该国/地区的资产证券化水平。截至9月10日,中国的证券化率仅为47%(仅考量在A股上市的企业),即使考虑海外中资股,目前中国的证券化率也只有73%,远低于美国(158%)、日本(122%),也低于英国(105%)、韩国(102%)、法国(96%)、印度(84%)等国。

对比全球,A股个人投资者占比高、换手率高、市盈率较低。对比全球,A股与其他主要资本市场有比较明显的结构性差异。从换手率角度看,A股换手率远高于全球其他主要资本市场。2017年创业板指数、中小企业板指数、上证综指换手率(以流通市值计算)分别高达920%、745%和532%,远高于纳斯达克指数(352%)、富时100指数(256%)、标普500指数(214%)、日经225%指数(200%)、法国CAC40指数(114%)、台湾加权指数(66%)、恒生指数(56%)。从市盈率水平看,在经历今年2月以来的一轮下跌后,上证综指市盈率为11.8倍,沪深300市盈率10.9倍,恒生指数市盈率为10.1倍;对比市盈率水平较高的纳斯达克指数(45.0倍)、孟买SENSEX指数(29.7倍)、日经225指数(26.9倍),港股、A股已然成为全球资本市场价值洼地。从投资者结构看, A股个人投资者持有市值占比明显高于其他发达资本市场。2018年中报披露的数据显示,A股个人投资者持有的自由流通市值占比达到40.5%,而其他主要资本市场中,中国香港、德国、日本、美国、英国和法国的个人投资者持有的总市值占比仅有6.82%、6.14%、4.59%、4.14%、2.74%和1.97%。而美国机构投资者(包括投资顾问(以公募基金为主)、政府、银行、保险、私募、养老金、对冲基金、风险基金、捐赠基金)持有市值占比高达93.2%,相比之下中国A股机构投资者持有自由流通市值占比仅为31.5%。

2、08年低点以来中国经济增长最快,股市涨幅最小

美国经济率先复苏,牛市至今持续时长超9年。金融危机后,美国经济进入严冬,2008、2009年年度实际GDP同比增速分别为-0.3%和-2.8%,在近30年首次出现负增长。但随后美国经济最先复苏,2010年年度实际GDP同比增速跃升至2.5%,此后基本保持稳定,在2%上下波动。美国股市也于2009年3月跌至低点,标普500指数由最高1425点跌至683点。得益于美联储多轮QE及政府的多项救市政策,随后美国股市开启了持续时长超过9年的一轮牛市。从金融危机最低点以来开始计算,截至9月10日,纳斯达克指数年化涨幅21.3%,成份股净利润年化增速11.2%,目前市盈率45.0倍,位于05年以来历史58%分位;标普500指数年化涨幅16.4%,成份股净利润年化增速3.8%,目前市盈率20.8倍,位于05年以来历史64%分位;道琼斯工业指数年化涨幅15.4%,目前市盈率18.4倍,位于05年以来历史70%分位,成份股净利润年化增速3.2%;美国名义GDP年化增速为3.1%,全部美股上市企业净利润年化增速3.8%。

2012年后欧债危机缓和,欧洲经济和股市逐步回升。受美国金融危机波及,08、09年欧洲主要经济也遭受重创,GDP增速断崖式下跌,英国09年年度实际GDP增速为-4.2%,法国为-2.9%,德国为-5.6%。2008年末欧洲股市跌至低点,富时100指数由最高6730点跌至3530点,CAC40指数由最高6100点跌至2534点,DAX指数由最高7988点跌至3666点。此后由于政府救市等政策推出经济回升,欧洲股市也进入约2年的反弹期。2010~2012年间因为欧洲债务危机的爆发,欧洲主要国家GDP增速经历反弹后迅速下滑。随着危机的缓和,2012年后经济进入平稳发展阶段。股市与经济呈现较大的同步性,欧洲股市也在2012年后逐步上涨。从金融危机最低点以来开始计算,截至9月10日,德国DAX指数年化涨幅13.6%,上市企业净利润年化增速3.0%,目前市盈率13.8倍,位于05年以来历史11%分位,名义GDP年化增速为-0.2%;法国CAC40指数年化涨幅8.3%,上市企业净利润年化增速-0.1%,目前市盈率16.7倍,位于05年以来历史28%分位,名义GDP年化增速为-1.4%;英国富时100指数年化涨幅8.1%,上市企业净利润年化增速-0.6%,目前市盈率16.2倍,位于05年以来历史13%分位,名义GDP年化增速为-1.1%。

新兴国家经济股市同步性较强,中国经济增长最快,股市涨幅最小。受美国金融危机影响, 08、09年新兴市场国家股市、经济增速均跌至谷底,其中中国年度实际GDP增速由14.2%跌至9.7%,上证综指由最高点6124跌至最低点1664;印度年度实际GDP增速由9.8%跌至3.9%,SENSEX指数由最高点20873跌至最低点8160;巴西年度实际GDP增速由6.1%跌至-0.1%,IBOVSPA指数由最高点73516点跌至最低点29435;俄罗斯年度实际GDP增速由8.5%跌至-7.8%,RTS指数由最高点2488跌至最低点498.2009~2010年,随着经济的回暖,新兴市场股市均有所回升,随后二次探底。直至2016年新兴国家经济企稳,股市再现稳步增长势头。其中印度GDP一直处于高增长状态,股市也是持续向上攀升。08年低点以来截至9月10日,印度SENSEX指数年化涨幅17.5%,上市企业净利润年化增速5.6%,市盈率29.7倍,位于05年以来历史96%分位,名义GDP年化增速9.1%;巴西IBOVSPA指数年化涨幅10.0%,市盈率17.8倍,位于05年以来历史14%分位,名义GDP年化增速2.2%;俄罗斯RTS指数年化涨幅8.6%,上市企业净利润年化增速4.3%,市盈率5.3倍,位于05年以来历史16%分位,名义GDP年化增速-0.6%。

08年低点以来中国名义GDP、上市企业净利润增速全球第一,指数涨幅倒数第一。回顾08年低点至今,中国经济增长依然领跑全球,名义GDP年化增长11.5%,上市企业净利润年化增速13.1%,在全球主要国家中位居第一;而上证综指的年化涨幅只有4.9%,沪深300指数的年化涨幅为7.45%,在主要国家中涨幅最小。对比其他国家/地区自金融危机以来经济股市表现,美国纳斯达克指数年化涨跌幅为21.3%,标普500指数年化涨跌幅为16.4%,名义GDP年化增速为3.1%,上市企业净利润年化增速为3.8%;中国香港恒生指数年化涨跌幅为9.3%,名义GDP年化增速为5.0%,上市企业净利润年化增速为6.5%;英国富时100指数年化涨跌幅为8.1%,名义GDP年化增速为-1.1%,上市企业净利润年化增速为-0.6%;法国CAC40指数年化涨跌幅为8.3%,名义GDP年化增速为-1.4%,上市企业净利润年化增速为-0.1%;德国DAX指数年化涨跌幅为13.6%,名义GDP年化增速为-0.2%,上市企业净利润年化增速为3.0%;日本日经225指数年化涨跌幅为13.0%,名义GDP年化增速为-0.4%,上市企业净利润年化增速为4.2%;韩国KOSPI指数年化涨跌幅为9.9%,名义GDP年化增速为4.8%,上市企业净利润年化增速为5.8%;印度SENSEX指数年化涨跌幅为17.5%,名义GDP年化增速为9.1%,上市企业净利润年化增速为5.6%;俄罗斯RTS指数年化涨跌幅为8.6%,名义GDP年化增速为-0.6%,上市企业净利润年化增速为4.3%。

3、展望:A股处于历史第五次大底磨底期

A股、港股18年以来跌幅居前,中国18年上半年实际GDP增速6.75%依然强劲。18年年初以来美股快速上涨,涨幅冠绝全球,截至9月10日,纳斯达克指数上涨14.8%,标普500指数上涨7.6%,道琼斯工业指数上涨4.6%。反观A股和港股,截至9月10日,上证综指下跌19.3%,恒生指数下跌11%,跌幅位于全球主要市场前两位。其他主要市场中涨幅较大的有孟买SENSEX指数(11.3%);跌幅较大的有俄罗斯RTS指数(-9.0%)、韩国综合指数(-7.2%)和德国DAX指数(-7.2%)。根据各国已经公布的2018年前两季度实际GDP数据,我们计算了各国2018年上半年实际GDP同比增速。其中中国2018年上半年实际GDP同比增长6.75%,仅次于印度(7.97%),其他涨幅居前的有新加坡(4.20%)、中国香港(4.05%)、澳大利亚(3.30%)、韩国(2.85%)、美国(2.73%)。从上市企业净利润同比增速看,2017年A股上市企业净利润同比增长18.1%,港股上市企业2017年净利润同比增速也达到了25.7%,高于美国16.8%。

A股、港股成为价值洼地,目前市盈率处于历史低位。回顾2005年以来主要资本市场市盈率情况,截至9月10日,恒生指数市盈率仅为10.1倍,位于历史19%分位;上证综指市盈率12.6倍,位于历史8%分位;沪深300市盈率10.9倍,位于历史7%分位。对比全球发达资本市场中,目前纳斯达克指数市盈率45.0倍,位于历史58%分位,标普500指数市盈率20.8倍,位于历史64%分位,日经225指数市盈率26.9倍,位于历史24%分位;法国CAC40指数市盈率16.7倍,位于历史28%分位;富时100指数市盈率16.2倍,位于历史13%分位;韩国KOSPI指数市盈率14.7倍,位于历史14%分位;德国DAX指数市盈率13.8倍,位于历史11%分位;新兴资本市场中,SENSEX指数市盈率29.7倍,位于历史96%分位;巴西IBOVSPA指数市盈率17.8倍,位于历史14%分位;俄罗斯RTS指数市盈率5.3倍,位于历史16%分位。纵观全球,A股、港股已经成为估值洼地,对比自身历史估值,A股、港股更凸显低估值特征。

A股处在第五次大底的磨底期,估值底已出现,等待转机信号。中期视角看市场处于第五轮周期底部,A股经历了五轮牛熊周期,目前估值水平已经与前几次市场底部相似。从形态看,这次从上证综指2638点以来圆弧筑底阶段,背景更像02/01-05/06,即宏微观基本面趋稳、资金面偏紧,港股较A股对基本面反应更强,当时A股盘整磨底,港股走牛,最近一轮也是国内经济基本面趋稳、盈利改善背景下港股呈现牛市。未来磨底期右侧的信号等待两个因素明朗:第一,盈利回落幅度到底多大。本轮盈利筑底特征也类似2002-05年期间,即W型筑底,这轮盈利改善左侧底回升始于2016年二季度,现在是二次探底回落过程中,预计右侧底在2019年二、三季度,右侧底高于左侧,预计净利同比低点10%左右,ROE低点9.5%~10%。这一点市场有分歧,19年4月年报和季报数据有望给出更明确证据。第二,资金面转折需等去杠杆出现拐点。杠杆的症结在于地方隐性债务,总量看我国杠杆率256%不算高,但结构性问题显著,非金融企业部门杠杆率160%明显偏高,这里包括地方融资平台等地方隐性债务,这些债务的解决方案落实才是去杠杆的拐点,届时资金面将迎来转折,M2增速有望回归到名义GDP之上。中期而言,基本面和资金面的变化仍需要时间,中期磨底格局不变,整体操作上行稳致远。

最新资金流向排名一览(表)

两市截至13点的总成交金额为1487亿元,比上一交易日早盘增加248亿元,资金净流出77.59亿元。两市早盘高开低走,震荡下跌,受消息影响,指数大幅高开,随后医药、计算机、电子信息、网络安全、通信为代表的科技板块出现资金抛压,绝大多数板块资金均是净流出,只有煤炭、券商、银行有少量护盘资金回流。最终上证指数涨0.14%,收于2659点。据统计:煤炭石油、券商、银行类、供水供气资金净流入前列。

资金流入较大的个股:

通信:新海宜、纵横通信、邦讯技术、光迅科技、中兴通讯、广哈通信、会畅通讯、辉煌科技、移为通信。

早盘两市各板块资金流向排名情况见下表:(净买入为负值表示净流出值)

板块名称平均涨幅前5均涨幅净买入总成交煤炭石油0.966.422.8548.91券商0.721.421.4916.95银行类0.271.111.0639.99供水供气0.825.190.718.05 0.13.22-0.0655.15锂电池、磁材概念0.157.06-0.0773.14 0.532.93-0.157.29钢铁0.264.21-0.234.69电力-0.041.11-0.268.5 0.131.58-0.346.92交通设施0.292.2-0.359.87电器-0.131.68-0.4426.89运输物流0.472.94-0.5519.94 -0.483.08-0.7513.65上海本地10.174.07-0.938.56 -0.171.15-0.919.13农林牧渔-0.580.92-1.1116.81 -0.113.2-1.1553.1 0.113.69-1.236.44汽车类0.012.44-1.4332.03工程建筑-0.012.93-1.8627.48机械-0.113.71-1.945.81仪电仪表-0.192.75-2.2725.7网络安全10.133.83-2.2882.31教育传媒-0.611.67-2.3927.34 0.036.31-2.6363.99航天军工0.073.44-2.6981.21商业连锁-0.411.83-2.6925.22新能源及材料-0.12.88-2.7467.12建材-0.231.82-333.11 -0.192.85-3.2447.97电子信息03.86-4.4176.1化工化纤-0.024.61-4.572.03 0.025.38-4.61121.47酿酒食品-0.741.04-4.9457.13通信0.425.86-5.1111.18电力设备-0.262.75-5.9931.15计算机0.127.97-7.22159.76创业板-0.1410.02-15.06284.65医药-1.462.45-21.58155.92中小板-0.299.27-21.88399.96a股板块-0.1610.09-77.591487

单日深V能否促成全面反转?

今日两市股指大幅高开,之后一路走低,收盘前各大指数均翻绿;午后股指惯性下行,13:18时见全日低点后回升;盘面热点:油气改革、页岩气、可燃冰、卫星导航、无人机、水域改革、国防军工、5G概念、工业互联、军民融合等板块表现强势;总体来说:今日市场呈现宽幅震荡的行情。

每个投资者相对于市场来说都非常渺小,在市场面前多是无力和弱势的,投资可以有很多不同的逻辑和方法,但对于大多数人而言,有一个基础逻辑是必须要遵守的,那就是:顺势而为。我把它比喻成:冬天穿棉衣、夏天穿短袖。

顺势而为同样也要有量级,小波动必须服从大趋势,当趋势向上的时候,任何的利空都无法阻挡上攻的脚步;而当趋势向下的时候,任何的利好同样也不会起太大作用,趋势的力量大于消息面的刺激。

面对当前处于大C浪下跌的市场环境下,就相当于是市场处在冬天的环境下,投资者需要学会保暖,控制仓位、多看少动是基本策略。同样,面对今天市场的高开后的震荡,湘财证券樊波的观点依然非常鲜明:这只是盘跌趋势中的小波动,遵循小波动服从大趋势的原则,目前市场依然没有反转的迹象,继续观望。

总结一句话:早盘股指跳空高开,让很多人小惊喜了一把,但趋势的力量是任何人都无法阻挡的,再次强调目前市场没有企稳迹象,当然要继续观望。

评论