进口铁矿石市场周评与预判(4.7-4.10)

上周进口铁矿石市场价格偏强运行,但港口现货成交环比有所减量。本周来看,发运量有所减少,到港高位徘徊,铁水产量增幅扩大,预计本周矿价或将呈偏强趋势。

一、价格回顾

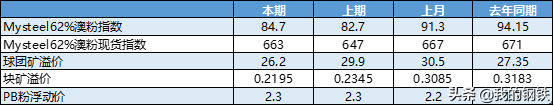

港口现货与远期现货方面:上周五Mysteel62%澳粉指数84.7美元/吨,环比增加2美元/吨;Mysteel62%澳粉现货指数663元/吨,环比增加16元/吨;Mysteel 65%球团溢价指数为26.2美元/吨,环比跌3.7美元/吨;Mysteel 62.5%块矿溢价指数0.2195美元/吨度,跌0.012美元/吨度。上周PB粉远期浮动溢价+2.3美元/吨,较上期持平。

衍生品市场方面:上周五下午连铁主力合约收盘599.5,环比涨31.5;截止上周四,SGX主力合约收于83.62美元/吨,环比涨1.42美元/吨;交割利润开始增加,青岛港金布巴粉05合约卖方厂库交割利润-45.61元/吨,环比增加5.34元/吨,同比去年增加82.83元/吨。(由于主力换月原因,为统一口径,将上月同期DCE铁矿石主力合约改为09合约)

价差方面:上周高低品价差扩大,截止周五青岛港PB粉与超特粉价差122元/吨,环比扩大1元/吨;巴西矿溢价减少,青岛港PB粉与卡粉价差-150元/吨,环比收窄7元/吨;粉块价差收窄,青岛港PB粉与PB块价差-191元/吨,环比收窄15元/吨。期现基差方面,PB粉基差118.73,环比走弱14.93;超特粉基差-18.64,环比走弱16.1。(由于主力换月原因,为统一口径,将上月同期PB粉与超特粉基差的计算统一使用09合约)

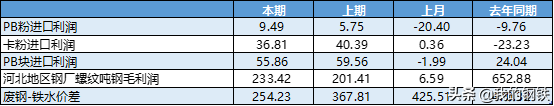

利润方面,截止周五,青岛港PB粉进口利润9.49元/吨,环比增加3.74元/吨;青岛港卡粉进口利润36.81元/吨,环比下降3.59元/吨;青岛港PB块进口利润55.86元/吨,环比下降3.69元/吨。河北地区钢厂螺纹吨钢毛利润233.42元/吨,环比增加32.01元/吨,废钢与铁水价差254.23元/吨,环比收窄113.58元/吨。

二、市场回顾:

华东区域:价格小幅上涨 成交量较上周有所减量

上周山东地区进口矿港口现货市场成交活跃度一般,价格上涨8-15元/吨左右。截至周五,青岛港PB粉650元/吨,环比上涨15元/吨、超特粉528元/吨,环比上涨14元/吨、卡粉800元/吨,环比上涨8元/吨,PB块841元/吨,环比上周持稳。

钢厂方面,上周采购偏谨慎,主要是因为现货市场整体较为坚挺,钢厂议价能力较上周走弱,并且库存尚可维持正常生产,不会主动建库存,因此本周倾向于“多批次,小批量”的采购模式。

贸易商方面,库存较为紧张,心态整体比较坚挺,据笔者了解,本周到港资源也没有明显增加,并且目前资源集中度较高,而需求方面,钢厂目前的库存还处于平均水平之下,本周可能会有一波补库需求。

华北铁矿石:市场活跃度一般,价格小幅上涨

上周河北地区进口矿现货价格较上周五整体呈现上涨的趋势,其中低品矿价格涨幅略大于其他品种,块矿涨幅较弱,主要由于近期钢厂利润不佳,对低品矿需求略有增加,块矿性价比仍处劣势,价格承压。截至周五,曹妃甸港卡粉795元/吨,上涨8元/吨、PB粉661元/吨,上涨16元/吨,超特570元/吨,上涨16元/吨、PB块844元/吨,上涨6元/吨。

钢厂需求方面,高炉铁水产量上周持平,近期因环保问题,要求临时限产,有部分钢厂已经执行,并有部分钢企有计划关停高炉设备,具体得看本周的执行情况,在无大规模管控的情况下,预计本周铁水产量微降;目前由于市场行情波动较大,唐山地区钢厂暂无提高库存水平的意愿,以消耗厂内库存为主,同时为降低采购风险,钢厂多以按需采购为主,预计本周库存持平。

港口库存方面,上周唐山两港库存微降,近期由于曹妃甸到港船舶数量有所恢复,港口上待卸船舶数量增加,预计本周疏港波动较小,总体来看本周港口库存微增。

贸易商方面,上周贸易矿资源到货情况较上周有所好转,库存微增,预计本周贸易资源到货情况与上周持平,主要集中在曹妃甸港口,在需求维持稳定的情况下,预计本周贸易矿库存略有增加。

沿江区域:交投活跃 粉矿价格走强

上周沿江地区进口矿市场直线走强,贸易商随行就市,出货为主,钢厂采购积极性有所提升,成交放量。截止周五,江内矿价出现粉涨块跌的局面,其中江阴港PB粉673,环比上涨11元/吨,超特粉553元/吨,环比上涨18元/吨,PB块853元/吨,环比下跌9元/吨。

粉涨块跌的局面,主要由于主流粉矿资源较为紧俏,价格涨幅较大;而块矿需求下降,主要在于大部分钢厂控制成本,降块提球,用国产精粉或进口精粉造球成本带来的效益要超过块矿,最终导致块矿不得不降价出售。

钢厂方面,整体进口矿库存有所下降,采购意向较好,但高价接受度不高,转至周尾,成交有所回落;预计本周需求仍有上升空间。

贸易商方面,紧俏的库存,乐观的市场,但并没有过多挺价,主要目前资本市场较为不稳定,短期内有利润可赚,则以出货为主,回笼资金再赚取利润;据笔者了解,本周江内资源或有小幅增加,但在需求稳中有涨的趋势下,矿价有所支撑。

三、基本面

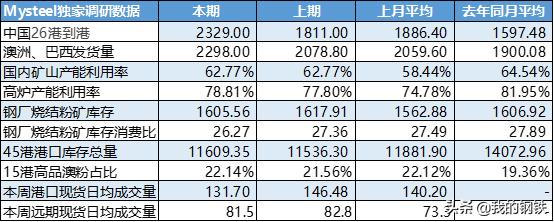

本期全球发运量2941.9万吨,环比增加65万吨;到港量大幅增加,澳洲到港量达到今年最高值,非主流矿到港高位徘徊,根据前期发货的航程时间和海漂资源情况推算,到港量或将高位徘徊。

本期原口径14港澳巴发运总量2298万吨,澳巴发运量均有所上涨。澳洲发运总量1713.4万吨,略高于上月周度发运均值,主要因为上周港口泊位检修较少,叠加天气良好,发运量有所增加;巴西发运总量584.6万吨,比上月周度发运均值高47%,其发往中国、新加坡、马来西亚的比例由上周的81%回落至75%。本周(4/6-4/12),存在新增检修,预计发运量有所减少。本期全球发运量2941.9万吨,环比增加65万吨,新口径19港澳洲发运量1876.5万吨,环比增加81.1万吨;巴西621.5万吨,环比增加38.6万吨;除澳巴以外的国家发运总量443.9万吨,环比下降54.7万吨,减量国家主要为印度、南非、马来西亚。

本期中国铁矿石到港量2328.7万吨,环比增加517.5万吨,主要因澳洲巴西发运量前期增加所致。其中澳矿到港增加384.2万吨,共计1738.7万吨,达到今年最高值;巴西矿本期到港377.1万吨,环比增加120.7万吨;增量主要来源于力拓及VALE,分别增加227.7万吨、111.3万吨。非主流矿到港高位徘徊,整体到港小幅增加12.6万吨。分区域来看,各区域到港普遍增加,增量主要在华东及沿江区域。根据前期发货的航程时间和海漂资源情况推算,预计(4/6-4/12)到港量或将高位徘徊。

钢厂库存开始减少,略低于去年库存均值;铁水产量已连续五周回升,但产量及增速均弱于去年同期;疏港量略有上升,较上期基本持稳,港口环比累库73.05万吨,近两月首次开始累库。

本期64家钢厂进口烧结粉总库存1605.56万吨,环比减少12.35吨。上周钢厂进口烧结粉库存开始减少,略低于去年库存均值;限产解除后仍有钢厂陆续复产,进口烧结粉矿日耗再次回到60万吨以上水平,为年内新高;库存消费比连续下降,为近三年来较低水平;分区域来看:河北区域钢厂库存下降明显,主要为海漂库存减少;河北、南方钢厂因检修结束,烧结机复产增加,进口烧结粉矿日耗明显上升。

全国高炉开工率78.86%,环比上周增1.51%;日均铁水产量220.38万吨,增2.82万吨。上周复产高炉18座,以华北采暖季结束后复产和内陆地区冬休结束复产为主;新增检修高炉5座,以华东地区短期例检为主。目前铁水产量已连续五周回升,但产量及增速均弱于去年同期;本周华北及华东仍有较多高炉计划复产,预计铁水产量增幅扩大。

上周港口库存11609.35万吨,环比上周累库73.05万吨,近两月首次开始累库;分区域来看,除华东地区外其余各地区均有不同幅度的累库,但累库幅度不大,而华东地区由于疏港增加较多,导致库存小幅降库。上周日均疏港量304.11万吨,环比增0.885万吨,环比基本持稳。目前在港船只数91条,环比增加6条。

上周港口现货成交量小幅回落,远期现货日均4月强于3月。

上周Mysteel统计港口现货日均成交131.7万吨,环比降14.8万吨,环比下降10.1%;本月日均成交为138.3万吨,较上月降1.9万吨,环比下降1.4%。年后港口现货日均成交量冲高回落,近期钢厂按需采购,逢低拿货,贸易商按市场价格出货,不愿低价出货,港口现货成交整体偏弱。

上周Mysteel统计远期现货日均成交81.5万吨,环比降1.3万吨,降幅1.6%;本月日均成交为90.8万吨,较上月日均成交74.9万吨,增15.8万,涨幅21.1%;目前由于港口现货贴水,贸易商采购主流品种意愿增加,进入4月份市场上5月装期资源较为活跃。

四、上周热点回顾

1、疫情影响下巴西钢企陆续关闭高炉

受疫情影响,市场需求疲软,巴西钢铁生产商一直在削减其钢铁产量。

盖尔道公司(Gerdau)于4月3日宣布了减产计划。并表示即将关闭一座年产能为150万吨的高炉,余下运营的高炉年产能为300万吨。此前,盖尔道暂停了Charqueadas电炉厂运营,为期15天。

除此之外,另一钢铁生产商Usiminas (Usinas Siderurgicas de Minas Gerais)表示将再关闭两座高炉,只保持一座高炉的运营,共计关闭高炉4座。目前,Usiminas钢铁年产能约为235万吨。

安赛乐米塔尔(ArcelorMittal)继去年停运一座高炉之后,也将关闭另外一座高炉。公司表示,目前不确定高炉关闭的时长,将依市场情况做出调整决定。

2、安米乌克兰公司暂时将铁矿石销售重心转至中国

据外媒报道,安赛乐米塔尔乌克兰分公司(ArcelorMittal Kryviy Rih)针对目前严峻的市场环境将调整销售策略,短期内或加大对中国市场的铁矿石供应。

在目前COVID-19疫情的严峻形势下,全球钢铁行业受到了巨大冲击,许多钢厂面临停产或减产。为了应对这一危机,安赛乐米塔尔乌克兰公司将暂时把铁矿石销售重心由欧洲市场转至中国。安赛乐米塔尔乌克兰公司首席执行官Mauro Longobardo表示,该公司计划将其出口中国的铁矿石精粉提高至每月30万吨。

备注:安赛乐米塔尔在乌克兰的主要业务包括采矿、烧结、高炉、炼钢以及轧钢。

3、BHP表示有员工感染COVID-19,但未对运营造成影响

据外媒报道,必和必拓(BHP)于4月8日表示,该公司有“少量”的员工感染COVID-19,但暂未对任何业务部门的运营造成实质性的影响。

BHP在一份声明中说:“目前疫情并没有在其员工中扩散传播,也没有对现场或作业产生任何影响。”

该公司没有说明员工中的病例的具体数量,但表示所有确诊的员工目前都恢复良好。

4、新日铁决定将临时关停两座高炉

据据新日铁于周二(4月7日)官方声明,该公司决定将于四月中下旬暂时关停两座高炉,以应对疫情带来的下游用钢需求低迷。

新日本制铁声明称,茨城县鹿岛工厂的1号高炉预计将于4月中旬停产,歌山县工厂的1号高炉预计将于四月下旬停产,但暂未声明复产时间。据悉两座高炉占该企业总产能的15%。

同时,新日本制铁决定关停位于东日本鹿岛,君津市以及歌山县的焦炉,此前上述设施的产能已大幅缩减。

此前该企业已关停了一座位于广岛县吴市的高炉,并决定从本月起让其总部和日本国内钢厂的总计30000名员工每月多休两天假。

5、安赛乐米塔尔美国公司将关停克利夫兰6号高炉

受疫情影响,汽车制造厂持续关闭,导致钢材需求的大批量下滑,安赛乐米塔尔美国公司(ArcelorMittal USA)正计划关停6号高炉。

安赛乐米塔尔2019年秋天关停了位于芝加哥东部的印第安纳港的3号高炉,并于上个月宣布将关停印第安纳港的4号高炉。如今,安赛乐米塔尔又将要关停其位于克利夫兰的6号高炉。关停此座高炉之后其在美国仅剩下4座高炉还在运转。据美国钢铁技术协会数据,安赛乐米塔尔克利夫兰6号高炉钢材年产量约为150万吨。

6、美国钢铁协会:需求减弱导致钢材产量下滑

由于疫情的蔓延而导致钢铁下游主要市场的需求急速减弱,美国粗钢产量出现下降。需求的放缓迫使美国国内钢厂削减产量,钢厂产能利用率下降到近几年低点。

根据最新的美国钢铁协会(AISI)周度报告,截止4月4日,美国国内粗钢当周产量到达153.4万短吨(约139万公吨),环比下降了8.1%。同比去年下降了18.9%。

报告称,美国钢厂周度产能利用率持续下降,从上周的71.6%,下降至68.5%,远低于80%的水平(钢铁行业持续盈利所需的最低利用率),相比去年同期的81.3%大幅减少。

AISI指出,截止4月4日,美国2020年粗钢总产量为2506万短吨(约2273万公吨),产能利用率为79.4%,同比去年总产量2577.3万短吨(约2338万公吨)下降了2.7%,去年同期产能利用率为81.5%。

7、JSW钢铁公司2019-20财年粗钢产量同比下降4%

京德勒西南钢铁(JSW Steel)称,2019-20财年(2019年4月1日-2020年3月31日)的粗钢产量为1606万吨,同比下降4%。扁材产量为1135万吨,长材为372万吨, 分别下跌3%和4%。

此前,由于疫情爆发,印度全国范围实施封锁,导致各地工厂的产量急剧下降。该公司表示,将在未来的几天内为恢复运营做好准备。

五、本周市场预判

上周进口铁矿石市场价格偏强运行。本周来看,供应方面,由于海外矿山存在新增检修,发运量有所回落,而到港依然高位徘徊。需求方面,河北、南方钢厂检修结束,高炉日耗增加,叠加华北及华东复产高炉数量增加,预计铁水产量增幅扩大。上周钢厂按需采购,厂内库存小幅减少,但日耗有所增加,疏港维持高位水平,本周预计钢厂会增大补库力度。总体来看,在供需双增但需求增速扩大的情况下,预计本周矿价或将偏强运行。

评论