百威亚太招股结束,定价为每股27港元

百威亚太(01876)招股将于今日结束,据消息人士透露,百威英博(BUD.US)已将百威亚太的首次公开发行定价为每股27港元。

百威亚太控股有限公司为AB InBev Group的一部分,是亚太地区最大且快速成长的啤酒公司。按2018年正 常化除息税折旧摊销前盈利计,是以亚洲为基地的啤酒公司中溢利最高的其中一家。公司生产、进口、推广、 经销及出售超过50个其拥有或获许可使用的啤酒品牌组合,包括其全球品牌百威、时代及科罗娜,以及其拥 有的多国品牌和当地品牌,如福佳、凯狮及哈尔滨。

根据Global Data的统计报告,2018年,百威亚太于中国以啤酒销售额计排名第一,并以啤酒销售额及啤酒销量计在快速增长的高端及超高端类 别合计排名第一;2018年,于韩国以啤酒销售额及啤酒销量计排名第一;2018年,于印度以啤酒销售额 及啤酒销量计排名前三,并以啤酒销售额及啤酒销量计在快速增长的高端及超高端类别合计排名第一; 及2018年,于越南以啤酒销售额及啤酒销量计在高端及超高端啤酒类别合计排名前三。

今年七月,这家酿酒巨头第一次向港交所递交招股书试图募集最高98亿美元,然而因为投资人对于过高IPO定价的热情不高,以及对公司母企债务问题和商誉减值风险的担忧,第一次IPO被暂时搁置。

值得注意的是,此次百威亚太IPO募集资金主要就是为了偿还母公司债务——2016年,百威英博以680亿英镑完成了对全球第二大啤酒制造商SAB Miller的收购。在刷新世界啤酒行业史上收购记录的同时,也积累了巨额的债务(截至2018年末,负债为1028.4亿美元)。

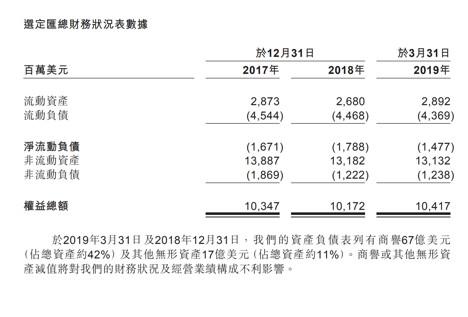

针对投资人的这些担忧,百威亚太做出了一系列积极的改变,第一个大动作便是将澳洲的业务从百威亚太中剥离。7月19日,百威英博在其官网宣布,已将澳洲子公司以约113亿美元的价格出售给了日本朝日集团,这一举措一定程度上缓解了母公司部分债务压力。第一次的招股书中,商誉高达132亿美元,占总资产的51%,无形资产也有44亿美元,占总资产的17%,两者相加占比超过三分之二。而本次招股书更新之后的商誉只标记了67亿美元,近乎腰斩,无形资产17亿美元,两者占总资产比例52%。

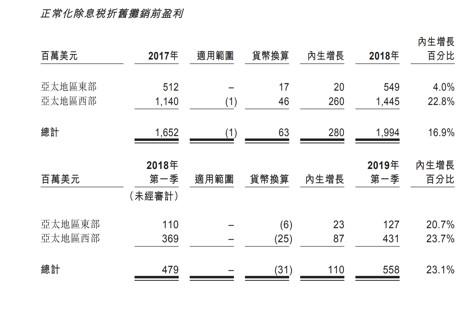

澳大利亚的啤酒消费市场早已进入成熟区,根据第二版招股书,2017和2018两年,除去澳洲的百威亚太的总收入为61亿和67.4亿美元,同比增长10.5%,去除货币等影响后的内生增长为7.4%。与此对比的同期澳洲业务总收入分别为16.9亿和17.2亿美元,同比增幅只有1.7%,远整体平均值。通过出售澳大利亚业务一方面减轻了公司整体债务,一方面让公司的业务增速更有想象力。

其次便是大幅下调招股价,按27港元的招股价计,本次募集资金约50亿美元,相较于7月份的募资计划几乎减半。按2018年度盈利约9.59亿美元计算,市盈率约48倍,虽然略高于其同行,鉴于公司的规模效益和在中高端啤酒市场的领先地位(公司毛利率高达51%,明显高于其他中国啤酒上市公司整体毛利率约三成多水平),该价格在合理价格区间内,为投资者提供了合理的上涨空间。

此外,公司承诺上市后的派息比率将不低于25%,并引入了新加坡主权财富基金GIC作为基石投资者。

这一系列的积极举措成功点燃了投资者的热情,虽然招股时间为9月18日到9月23日之间,但是9约20日机构认购便已超额完成。按每股27港元计,公司估值约3,576亿元,比港股目前大部份的蓝筹市值还要高,这意味着公司极大可能在上市后纳入一些重要指数。

百威亚太今年的IPO有望成为全球第二大IPO。

更多关于港美股的资讯,请关注微信公众号:华通玖安

评论