前三季度营收、净利双降,百威亚太的"夜场之王"还能当多久?

我国古代便有"对酒当歌,人生几何"的传统,在海外以酒会友也并不少见。根据调查显示,94.9% 的消费者会在朋友聚会场合喝啤酒。并且啤酒价格亲民、度数低、爽口的特点也满足 了不同年龄阶层的需求。

10月29日港股盘前,全球领先的啤酒酿造商百威亚太公布了截至今年9月30日的财报数据。从财报来看,百威亚太今年前三个季度的营收和净利均有所下滑,或是受此影响,开盘后股价微跌0.63%,报23.65港元,资本市场对这份财报似乎并不满意。

2019年9月30日,百威英博分拆百威亚太赴港上市,成为了2019年仅次于阿里巴巴的一笔IPO,上市三天市值就超过了4000亿港元。然而随着不及预期、增长缓慢、销量下滑等字眼的屡屡出现,百威亚太股价一直在发行价之下徘徊,那么结合最新的财报数据来看,百威亚太今年的业绩是否有所反转?未来又能否一雪前耻?

营收数据有所好转,但背后症结短期难消

从百威亚太披露的财报数据可知,2020年的前9个月总销量同比下降了14%,总营收为43.98亿美元,同比下降了14.8%,每百升收入则同比下滑了1%。

但单就百威亚太第三季度的数据可以发现,相对于中期报告,其业绩还是取得了一些进步。百威亚太Q3销量增加了1%,营收增长2.2%,每百升收入则增加了1.2%。

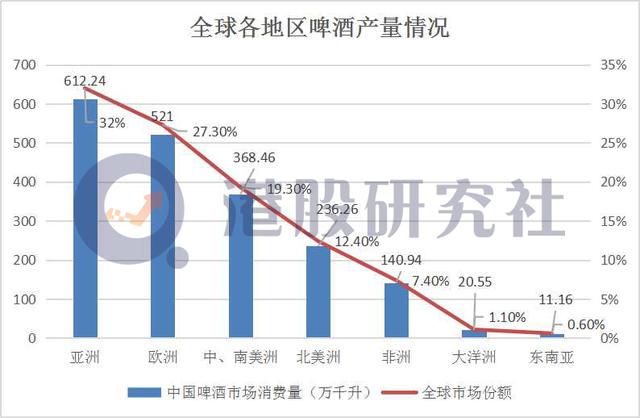

结合市场情况来看,百威亚太的业绩有所恢复,部分得益于亚太地区啤酒市场的高需求与高潜力,根据GlobalData数据显示,亚太地区是全球最大的啤酒消费市场,2018年亚太地区占全球啤酒消费量的37.1%,显著高于欧洲、北美及其他地区。

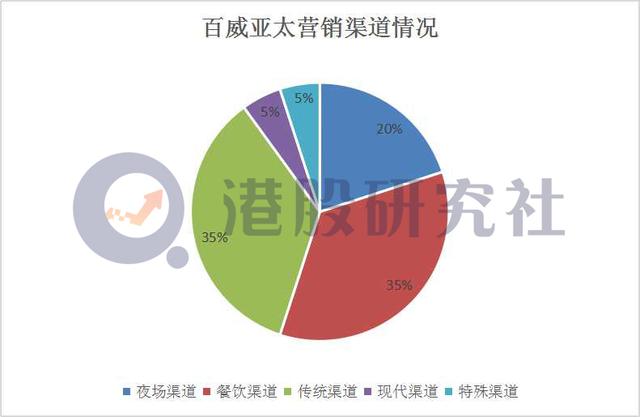

据前瞻产业研究院数据,夜场和餐饮销售额在百威亚太的渠道占比接近55%,追根究底,疫情期间受阻的一些渠道开始慢慢恢复则是营收数据走上正轨的重要原因。中国的卫生危机率先控制之后,影院、餐饮、酒吧都开始逐步恢复;泰国自7月1日起第5轮解封放宽酒吧、卡拉OK等夜场的营业限制,允许部分高危场所重新营业;印度的酒吧自9月9日起也开始恢复营业。

通过上半年应对疫情总结的经验,百威亚太也加大了在电商等线上渠道的布局,比如今年在主要市场举办的年度理性饮酒活动等。就目前来看,百威亚太包含电商的特殊渠道销量占比仅有5%,鉴于在互联网大环境下电商的重要性以及电商渠道的抗风险能力,未来全渠道发展或许会成为百威亚太的主要基调。

但即使如此,现阶段百威亚太的股价和市值与去年刚上市相比仍有一段距离。截止10月29日收盘,百威亚太的股价距离发行价下滑12.89%,市值也萎缩至3132.06亿港元。

一方面,今年亚洲的经济相对低迷,2020年亚洲GDP预测将萎缩0.7%,这将是1962年以来亚洲经济首次萎缩。其中印度今年经济将萎缩9%,降幅远大于此前预期的4%;菲律宾和泰国经济也将分别下降7.3%和8%,日本也以-28.1%创下新低。在经济低迷、消费降级的背景之下,主打高端啤酒的百威亚太或多或少还是会受到一些影响。

另一方面,近几年百威亚太质量不合格的新闻频出。除了七月被澄清的"撒尿门"事件,2020年8月,全国海关在口岸监管环节检出安全卫生项目不合格并未准入境的食品206批次。其中,百威英博旗下精酿啤酒品牌福佳再次因超范围使用食品添加剂被拒入境。这些负面新闻在一定程度上都将对百威的商誉、公司财务状况及经营业绩构成不利影响。

因此,虽然百威亚太对比中期报告业绩有所好转,但资本市场仍不太满意的原因也是有迹可循。具体到一些资本市场颇为关注的重点地区,百威亚太也正在面临一些挑战。

竞争环境复杂,中国市场"独木难支"

百威亚太最新披露的财报数据中,2020年前三个季度,公司在亚太地区西部销量同比下滑14.5%,每百升收入也下降1.9%,导致百威亚太在亚太地区西部的营收同比下降16.1%。在亚太地区东部,百威亚太同样同比录得销量下滑10.2%,营收下降9.4%。

不过对比中期报告的数据来看,百威亚太在这些地区的销售情况也有所好转。Q3百威亚太在亚太地区西部营收同比增长1.9%,EBITDA增长了3.5%;在亚太地区东部第三季度的销量也恢复了疫情之前的水平。

百威亚太第三季度业绩有所好转大部分得益于中国市场,第三季度公司在中国啤酒市场的销量同比增长了3.1%,高端产品组合也录得了两位数的增长。毕竟中国确实亚洲地区的啤酒消费大国。根据中国酒业协会啤酒分会的统计数据,2019年啤酒总消费量为3796.3万千升,同比增长0.8%,人均消费量为27.1升,同比上升0.4升。

并且中国疫情后经济的恢复速度都是数一数二的,在泰国、新加坡等亚洲国家下半年夜场经济才逐步开放时,国内自三月份就已经在逐步放宽对夜生活的限制了。再加上移动支付起步早、基础设施发展快,所以中国的电商行业的发展速度远高于亚洲其他国家。受到电商渠道的加持,百威在中国6月借助618的流量红利,甚至创下了销售史上的单月最高销量。

但在剩下的印度和韩国两大主要市场百威亚太的情况仍不太乐观。在印度,自三月底对全国零售渠道的封锁虽然逐步解除,但是多个邦对于餐饮渠道仍保持着非常严苛的限制。在韩国,由于八月中旬再度爆发疫情,餐饮渠道再次受限。这些因素都严重冲击了百威亚太的销量。

不过事实上,我们也并不能将原因都归结在卫生危机影响之上,亚太地区啤酒市场复杂的竞争环境,同样造成了百威在亚洲地区的销量失衡。

在亚洲东部的主要战场韩国,民众更接受本国的核心品牌,全球领先的市场调研机构凯度华通明略发布的一份品牌喜好度调查显示,韩国20-30岁年轻人最喜欢的啤酒品牌是本国啤酒品牌,同国际品牌相比其支持率高出接近10倍。

在西部主要市场之一的印度,据雨果网调查显示,印度人更喜欢烈性酒,这与百威的产品定位也有所出入。并且他们喝的啤酒很多都是已经储藏了一段时间,有的甚至是瓶装了几个月之后的啤酒,而且啤酒的酒精度都比较高,因此印度人更偏爱当地的一些小酒馆。

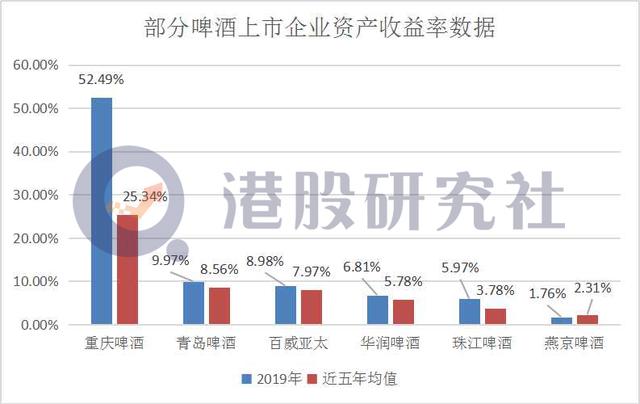

作为最大也是最重要的中国啤酒市场,百威亚太面临的竞争环境更为恶劣。不仅有着青岛啤酒、华润啤酒这样的巨无霸,在国内不同的省市地区,也有十分强势的"地头蛇",比如重庆啤酒、珠江啤酒,还有北京的燕京啤酒。

这样看来,百威亚太的销量数据回升可能更多的是源于疫情影响的减弱,而不是公司的竞争优势得到了加强。未来在日益激烈且复杂的竞争环境之下,百威亚太该如何应对?

多元、高端化成行业趋势,百威亚太能否借此重回四千亿市值?

通过分析整个亚太地区的啤酒市场,高端化和多元化的趋势已经势不可挡。2013-2018年亚太地区整体啤酒消费量下滑,仅有高端及超高端啤酒消费量复合增长率为7.9%。预计2018-2023年高端及超高端啤酒消费量增长CAGR为5.6%,增速保持领先。

随着千禧一代的崛起,Z时代逐渐成为酒水市场的主要消费人群,猎奇心理也驱使他们转向多元化酒水消费市场,例如果汁饮品、果味啤酒、苏打水饮料等酒水产品。第三季度,百威亚太在中国上海以及莆田推出了三款高端新品啤酒。并且在韩国,旗下的开始品牌也推出了一系列无酒精的替代品。

作为亚太地区最大的啤酒企业,百威亚太在亚洲高端及超高端市场占据领先地位,旗下有包括百威、时代、科罗娜、福佳、凯狮及哈尔滨啤酒等品牌,高端品牌百威是百威亚太旗下贡献利润最高的品牌。以中国市场为例,在高端及超高端品牌啤酒行业,百威亚太的市占就高达46.6%。

但高端啤酒市场中百威并不是一家独大。华润收购了国外高端啤酒品牌喜力,还陆续推出了SuperX、马尔斯绿、匠心营造等自有的高端品牌。青岛啤酒则推出了奥古特、鸿运当头、经典1903、纯生啤酒等高端产品。同时嘉士伯等国际巨头对于亚太高端啤酒市场也是虎视眈眈,背负业绩压力、遭遇竞争对手的挤压,未来留给百威亚太高端化突围的时间已经不多了。

除了高端市场受到冲击之外,在多元化的啤酒市场里,百威亚太也已经落后了一些品牌。根据益普索发布的《中国啤酒市场白皮书》,82% 的消费者担忧喝啤酒对自身健康有影响,57% 的消费者表示愿意尝试更低酒精度数的啤酒。

根据市场研究公司 Fact.MR 的数据,2019 年至 2027 年期间,全球非酒精类啤酒的年复合增长率预计为 7%。再加上无酒精啤酒的糖分和卡路里比正常啤酒低至少30%-40%,所以也格外受到女性消费者的青睐。

在这样的的趋势作用下,青岛啤酒、华润啤酒、重庆啤酒都开始纷纷无惧无酒精啤酒市场,从天猫销量数据上来看,对于这一个细分市场,百威亚太并没有投注过多的精力。

百威亚太已经度过了今年最黑暗的一段时间,并且即将到来的双十一、双十二对于其业绩也将产生一定的助推作用。不过在激烈复杂的竞争环境下,百威亚太引以为傲的高端市场备受冲击、多元化市场又有所忽视。综合来看,重回四千亿的市值短期内百威亚太或许还是难以实现。

本文来源:港股研究社(公众号:ganggushe)

评论