美国终于迎来金融科技 | 经济学人社论

01 导读

感谢思维导图作者 Tracy,女,设计爱好者,推理烧脑粉

02 听力|精读|翻译|词组

Fintech comes to America at last

美国终于迎来金融科技

英文部分选自经济学人20210326期Leaders版块

Online commerce

电子商务

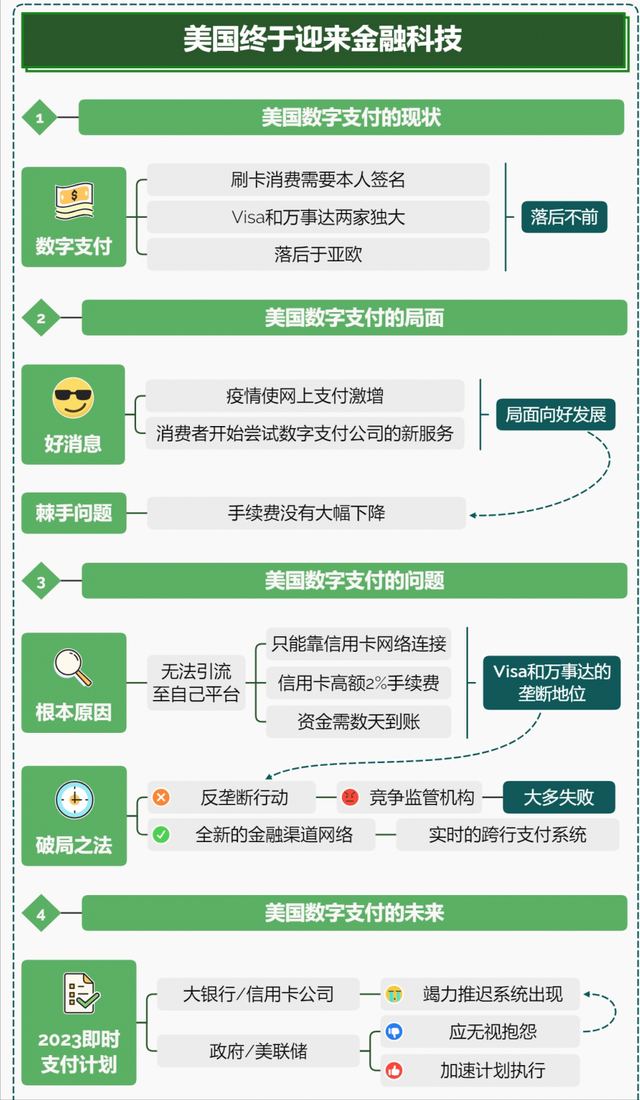

① A digital-payments system that favours consumers,not banks and credit-card firms,is long overdue.

利于消费者而非银行和信用卡公司的数字支付系统终于姗姗而来

② America is home to both Silicon Valley and Wall Street, yet it has long seemed in the dark ages on digital payments. Until 2018 card purchases required hand signatures, 15 years after Europe switched to chip-and-pin. A cosy credit-card duopoly, consisting of Visa and Mastercard, works with the banks to issue cards, with the result that there has been too little competition and sky-high profit margins. Asia has leapt ahead, with pervasive, fast and dirt-cheap payments services, and a new generation of dynamic fintech firms that have rapidly reached scale. Having outdated and expensive digital financial plumbing is no mere technicality: as online shopping becomes a bigger part of everyday spending, it threatens to become a heavy tax on innovation. And it means too few people, especially in poorer households, have access to cheap and simple financial tools.

美国孕育了硅谷和华尔街,但在数字支付方面,却始终落后不前。直至2018年,在美国刷卡消费仍需本人签名,而早在15年前,欧洲就改用芯片密码付款技术了。Visa和万事达 (MasterCard) 信用卡两家独大,与银行合作发放信用卡,轻松形成了市场垄断,导致市场缺乏竞争,利润空间巨大。亚洲在数字支付方面已然实现了飞跃,建立了普遍、快速、价格低廉的支付方式,新一代生机勃勃的金融科技公司也迅速达到了规模。过时且昂贵的数字金融体系不仅会带来技术问题,随着线上购物在生活支出中的比重日益增加,这还会对创新带来沉重的负担。同时,过时的金融服务也意味着只有极少数人能够获得价格低廉、使用便捷的金融工具,对于贫困家庭而言尤其如此。

- dirt-cheap: extremely cheap 非常便宜的

③ The good news is that the picture in America is changing for the better. Thanks to the pandemic, there has been a surge in payments online and experimentation by consumers with new services provided by digital-payments firms. In the past quarter the volume of transactions on PayPal was 36% higher than a year earlier. The number of people using Square’s digital Cash App rose by 50% to 36m during 2020. Investors are now betting that these two firms, together with Stripe and Adyen (which is Dutch), form a quartet that can take on America’s stodgy financial establishment. (The chairman of The Economist’s parent group is a director of Square.) PayPal is worth $275bn, nearing Bank of America, the country’s second-biggest lender.

好消息是,在美国这种局面正向好发展。由于疫情,网上支付激增,消费者也纷纷开始尝试数字支付公司提供的新服务。上个季度,PayPal的交易量比去年同期增长了36%。在2020年,使用Square数字现金应用程序的人数增长了50%,达到3600万。投资者们大胆猜测,PayPal、Square、Stripe、Adyen(荷兰公司)将携手挑战美国金融界古板的守成者。(信息披露:《经济学人》母公司的董事长是Square的董事之一)。PayPal市值2750亿美元,接近美国第二大银行美国银行(Bank of America)的市值。

④ Yet there is a catch. Despite the rise of innovative firms, fees for American consumers have yet to fall by much. Square charges 2.6% on the average transaction; Stripe’s fee nears 3%. By contrast, China’s big fintech firms charge below 0.5%. Fees have been kept low by a fierce price war.

然而,这里还有一个棘手的问题。尽管创新型公司在崛起,美国消费者交易时的手续费还没有大幅下降。Square平均每笔交易收费2.6%; Stripe的费用接近3%。相比之下,中国大型金融科技公司的收费低于0.5%。正是得益于激烈的价格战,中国公司的手续费才能一直保持在较低水平。

- catch: a hidden problem or disadvantage in an apparently ideal situation (表面理想情况中的)潜在问题,不利因素;隐患,圈套

⑤ A big part of the problem in America is that, rather than route purchases through competing payment pipes, the fintechs still often have little choice but to rely on America’s credit-card networks to connect merchants, banks and consumers. The credit-card firms continue to demand a high rent of roughly 2%. Funds can take days to travel. That reflects the power and entrenched position of Visa and Mastercard. They process 86% of card payments through huge networks linking most shops and firms, which have to sign up to detailed terms and conditions.

美国的问题很大程度上在于,各家金融科技公司无法自行将消费行为的相关各方引流至自己的平台完成交易,往往别无选择,只能依靠美国的信用卡网络来连接商家、银行和消费者。信用卡公司为此还收取大约2%的高额费用。资金可能需要数天时间才能到账。这反映了Visa和万事达的实力和根深蒂固的地位。他们通过连接大多数商店和公司的庞大网络处理86%的信用卡支付业务,这些商店和公司必须签署详细的条款和条件。

⑥ You might think that the answer is antitrust action against the credit-card firms. America’s competition watchdogs are growling. Last November the Department of Justice sued to block Visa’s $5.3bn purchase of Plaid after Visa’s boss described it as an “insurance policy” to neutralise a “threat to our important us debit business”. The two firms abandoned the deal. On March 19th the Wall Street Journal reported that the justice department had started a new probe over whether Visa is inhibiting merchants from switching to cheaper services. But do not get your hopes up. The courts, which decide most antitrust cases in America, take ages to act and tend to be too lenient. A big antitrust case against American Express in 2017 flopped.

你可能认为破局之法是对信用卡公司采取反垄断行动。美国的竞争监管机构已经震怒。去年11月,美国司法部提起诉讼,阻止Visa对Plaid的53亿美元收购,此前Visa的掌舵人将这笔收购描述为给公司“加保险”,以消除“对我们十分重要的美国借记业务的威胁”。两家公司最终放弃了这笔交易。3月19日,《华尔街日报》报道称,司法部门已经开始对Visa涉嫌阻碍商家转向更便宜的服务提供商一事展开新的调查。但不要抱有太大希望。在美国裁决大多数反垄断案件,法院要花很长的时间才能采取行动,而且处理往往过于宽大。2017年针对美国运通的一桩重大反垄断案就以失败告终。

⑦ Instead, the key to making payments more competitive in America is to create a new network of financial plumbing: a “real-time” interbank-payment system allowing for near-instant and cheap transfers. Swathes of Europe and Asia have already done this. Once this exists, banks and fintechs can build products, standards and services on top of it. In Singapore and the Netherlands, for example, those efficient payment pipes are open to digital wallets, which can process payments in a few clicks, taps or by scanning a qr code.

相反,让数字支付在美国更具有竞争力的关键是创建一个全新的金融渠道网络:也就是一个“实时”的跨行支付系统,允许近乎即时和廉价的转账操作。欧洲和亚洲的许多地区已经这样做了。一旦有了这样一个网络,银行和科技金融就可以在此基础上构建产品、标准和服务。例如,在新加坡和荷兰,这些高效的支付渠道对数字钱包开放,只需点几下屏幕或扫描二维码就能进行支付。

⑧ America’s own effort at instant payments, backed by the Federal Reserve and known as FedNow, is to launch in 2023. The big banks and credit-card firms are keen to delay a system that could disrupt the status quo. The government and the Fed should not just ignore their grumbles but bring forward the timetable. The pandemic has shown that online transactions have come of age. It has also shown that the public sector can act quickly and effectively when it has to. Cheap and swift digital payments are a prize that should be viewed as a priority.

美国自己的即时支付计划将于2023年启动,该计划被称为FedNow并受到美联储的支持。大银行和信用卡公司竭力推迟一个能够打破现状的系统的出现。政府和美联储不仅应该无视他们的抱怨,还得加速计划的执行。这场疫情大流行表明在线交易已时机成熟。同时也反映出,公共部门在必要时能够迅速而有效地采取行动。廉价而快捷的数字支付是当下所需,应当被优先重视。

- prize: something very important or valuable that is difficult to achieve or obtain 难能可贵的事物;难以争取的重要事务

翻译组:

Yo,女,种下过流星,立志不做大鸵鸟

Yuki,女,翻译在读,庄严发誓绝对不干好事

Yuqing,女,理想主义体验派,经济学人读者

Mai,男,经济学博士,世界那么大,我想活得久一点

校对组:

Hannah,女,英语教书匠,经济学人粉丝

Cecilia,女,一口一笔,无可救药的乐观主义者

Dossver,男,搞翻译,打游戏,看小说,练游泳,做个现充

03 观点|评论|思考

感想一

VeRy,男,电气民工,经济学人资浅爱好者

今天早上看到的一则新闻(这年头确认消息的真伪难度太大了,暂且当作真的听吧),中伊之间未来的石油结算走RMB通道,尽管已经开始有些苗头,但这次算是比较大的利好了,尤其是在Anchorage事件之后,更显得意义重大,加上与沙特间的“确保中国石油”的承诺,这一系列的操作显示出我们下的是一盘大棋,且在会上的(即兴)发言并不是无谓的话,而是句句有所指,暗含深意。当然游走在各个势力(甚至是美国盟友)之间,即便不让对方说出与美国不利的话,单单让这些盟友不语,或者不和美国一起“海誓山盟”,便已是难能可贵了,要知道若自己没几分斤两,这些国家里哪个会正眼瞧我们一瞧?

这次高调踏入美国传统的势力影响地区——中东,可谓是美国外交的一次重大失败,说明我们试图扩大在中东影响力的努力正在慢慢转换成成果,当然这里也有对手犯错的原因(而且我认为这个原因占到了比较大的比重),美国在页岩气开发成功后,已经使自己成为了世界排名第二的石油出口国,即便美国一再安抚中东的这群盟友,但是从客观上来看,这群盟友,尤其是沙特必定会有危机感,小王子可不是吃素的,他们谋求产业转型也很多年了,而且就开发成本而言页岩气可比中东高多了,所以以钱换未来(真正的价值投资)是这些坐拥大量石油的国家的一贯思路。美国若要彻底打消盟友的担忧在我看来可能性不大,一来页岩气的开发已经是美国南部地区的重要支柱,背后新增的就业岗位等等竞选的强力砝码会让任何一个政党不敢轻易将此拿出来作为筹码与沙特进行谈判,这背后的博弈尤为复杂,一来页岩气的开发的确可以打击到美国传统的假想敌——俄罗斯,而且俄罗斯的确在这一波页岩气开发的过程里深受其害(主要是俄罗斯的石油开发成本远高于沙特,虽略低于美国,但考虑到俄罗斯对于能源出口的依赖程度,还是吃了大亏),但也无意间打击到了自己的盟友,这便会将盟友推至一个自己不愿意看到的方向,譬如中国,甚至又譬如,俄罗斯。欧盟对于俄罗斯能源(主要是天然气)的依赖使得其对俄罗斯的态度始终无法强硬,虽然美国能产出世界上最多的天然气,但自身的天然气消费量也是世界最大的(2019年数据),所以处于消费低于产出的老二俄罗斯,自然是各方天然气消费国竞相讨好的对象。这里也需要注意到一点,伊朗的天然气产出居世界第三,且也是产出大于消费的国家,这点我想包括我们在内的需要天然气进口的国家不会不看在眼里而没有什么动作的。

从这次谈判的细节来看,用自身科技来换取石油的支持,这是一种良性的交易方式,只要我们在科技方面处于领先地位,这种交易的可能性便始终存在。

但是我们也要看到,能否将合作路线图转换成真正的协议,还是有比较长的路走,尤其是伊朗自身局势的不稳定性,以及我们所能看到的伊朗内部被渗透的程度(去年首席科学家被打成筛子的场景还历历在目),加上内部亲美势力的强大,不得不让人担忧开花结果到底何时能成。第二,游走在两个敌对(几乎看不到和解的前景)势力之间,与他们共同达成能源协议,这点虽本身而言是难能可贵的,但背后隐藏的风险也巨大,一旦双方发生冲突,很可能会置我们第三方的利益与不顾(毕竟信仰是第一位的),所以如何平衡多方的利益,在中东这个地球上最复杂最重要的地区展现中国的影响力,是摆在我们面前的一个重要的、值得去深思的课题。

感想二

Eric Luo,男,头马故人,跑马新人,悍跳达人

上文作者核心观点,是要在美国创建一个全新的金融渠道网络,实现“实时”的跨行支付系统,允许近乎即时和廉价的转账,以此加速美国数字支付领域发展。我认为这对美国来说绝非易事。中国数字支付的成功,是建立在国家主导的银行制度肩膀上的,欧美国家难以企及。(一)银行卡:中国申领银行卡低门槛、免收费、快领卡,欧美难以匹及。数字支付首先基于用户自身开设的银行卡。绝大多数欧美银行无法实现这点的的原因,主要是基于成本考量。因为发行大量的带有各类功能的银行卡不仅意味着发卡工本、人力成本,后台系统运算能力、现金管理、配套网点建设、机具设备投放及其运营维护都耗费巨大。而大量无门槛发卡并不能保证带来足够的存款与中间收入,还会导致资源紧张服务不到位而影响市场声誉挤走优质客户,最后就成了赔钱的买卖。因此,设置开户条件、费用、等待时间,就可以替商业银行筛选掉太多本来想开银行卡但没有大量存款或信贷需求的潜在客户。(二)安全性:中国数字支付的安全性得益于数十万商业银行网点分摊背书,欧美银行更不可能去干这种费力不讨好,短期看不到收益的事。就安全角度而言,成本因素使得线上快捷支付基本上无法脱离目前在我国肩负起提供社会基本金融服务职责、拥有众多物理网点的国家主导银行体系。想象下几亿用户如果都需要阿里与腾讯建设实体网点一个个当面核实,以快捷支付为绝对主流的移动支付还怎么能发展得起来?当然这种纯人力投入更是国外金融机构想都不会去想的。(三)便捷性:银行为实现支付平台转账所承担的结算业务效益低,且可能为第三方平台做嫁衣,欧美银行开展相关业务动力不足。第三方支付平台的转账功能是国内第三方支付平台各类综合金融服务(红包、收款、还信用卡)能迅速开发出来的的关键所在。欧美国家没有银行或卡组织愿意承担大量低效益甚至负效益的储蓄账户网络安全柜面认证服务以及为第三方平台转账结算这种给他人做嫁衣的业务,网络支付也就只能依附在本身已经很成熟的信用卡支付体系下。visa或者master等外卡组织也有各种方式的网络验证功能,但一般主要用于信用卡且由于没有统筹规划而无法统一整合分散的各国市场。

因此,在一定的技术条件下,也就只有中国这种分布广泛、系统发达的银行体制与不计成本、政策导向的经营理念相结合的特殊国情,使得第三方支付平台才能在保证安全的前提下将客户的资金成本与时间成本降到最低,从而获取市场信任迅速发展。就如同快递行业蓬勃发展离不开我过公共交通基础设施的完善,以人民银行主导建立的包含大小额支付系统、网银互联系统、票据交换系统、银联公司、各个国有大中型银行为主体商业银行系统的我国基本金融结算制度也是大大小小200多家第三方支付平台遍地开花、互联网经济蓬勃发展的基础。所以为何外国移动支付没有向中国这么普及:答案就是国外银行系统从成本、利益角度考虑不会去支持也容不下集合消费、理财、结算的第三方支付平台。

04 愿景

打造 独立思考 | 国际视野 | 英文学习 小组

现有经济学人讨论群一个,如果您也有兴趣,可私信小编“+v”获取

---End---

更多可点击文末 “了解更多”

评论