海航坑杀金融大佬100亿元

回顾海航20多年的发展历程,最值得回顾的一年就是2016年。

一路收购的海航在2016年达到了顶峰。

一、大肆收购的2016年

在国内四处收购,在海外更是东并西购,大有并吞八荒之心之意。

在民航业:

2016年,海航以4.5亿美元收购巴西第三大航空公司蓝色航空(Azul Brazilian Airlines)23.7%的股权,成为其单一最大股东;

2016年,海航入股TAP葡萄牙航空公司,最终持有TAP航空23%的经济利益。

2016年,海航集团经过多次交易,最终持有维珍澳洲航空19.99%的股权。

在民航关联产业:

2016年,收购瑞士飞机维护服务提供商SR Technics的多数权益。

2016年,海航以15亿美元的价格收购瑞士航空配餐公司。

在其他行业:

2016年,以60亿美元收购了美国科技公司英迈100%股权,

以15亿美元收购瑞士航空服务公司佳美集团100%股权,

以65亿美元收购希尔顿集团25%股份,

以10亿英镑(14亿美元)的英国外币兑换运营商International Currency Exchange

无论是英迈国际还是希尔顿集团在行业内外可谓大名鼎鼎。

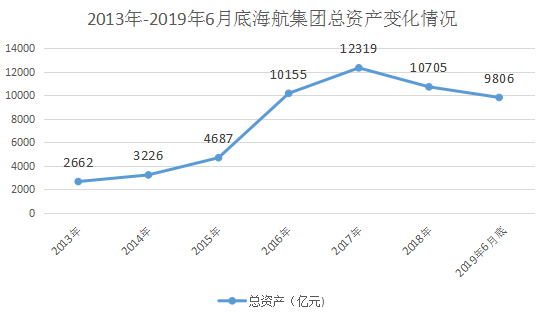

海航集团2016年底的总资产由4687亿元一下子猛涨到10155亿元,翻了一番还不止。

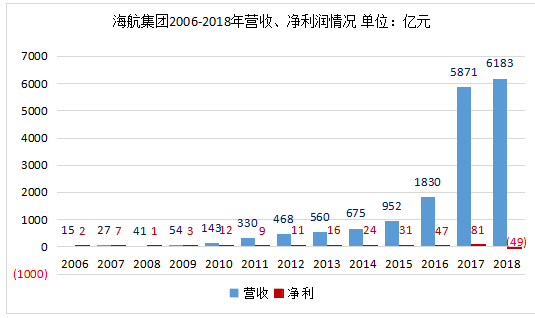

2016年营收为1830亿元,比2015年翻了一番。

同样因为2016年的大肆收购,2017年营业收入是2016年的三倍。

2015年7月,海航集团首次登榜《财富》世界500强,位列第464位。

2016年,海航首次进入世界500强的榜单,位列353位,较上年上升111名。

陈峰曾放言称:未来10年(2025年),海航的目标是进入世界500强的前10名。

2016年1月28日,海航集团年度表彰大会暨首入世界500强庆典在海口、北京、上海、香港四地举行。

彼时,海航沉浸在欢呼之中。

相比于海航在其他产业的疯狂并购,民航主业显得有些安静。

但这并不表示民航业就甘于沉寂。

海南航空控股公司作为海航旗下的航空公司运营主体,也在下一盘很大的棋。

2016年,是海航控股动作最大的一年。

这一年,海航控股内并外扩,也在扩张的路上一路狂奔。

与国航、东航、南航大力发展枢纽,以北上广等地为核心枢纽基地,主要是以阵地战开疆扩土,同时加强中央即总部的力量。

海航的方式则明显不同,海航的战术是四面开花,多点突进,更有点游击战的味道,哪里有机会就到哪里去,所以海航在不断壮大地方势力强化分子公司的发展。

所以这一年的海航控股也干了几件大事。

马不停蹄在对全国各地进行布局。

在陕西:

2016年4月5日,民航西北管理局向长安航空颁发的《航空承运人运行合格证》,长安航空恢复独立运营,独立使用自有的两字代码(9H)、三字代码(CGN)、运输凭证和飞机喷涂标识,主运营基地设在西安咸阳国际机场。

2016年11月26日,海航控股与海航航空集团、长安航旅、空港航投(陕西地方国资)联合长安航空增资,长安航空注册资本由28.56亿元增至40.04亿元。

在上海:

2016年07月19日,海航控股、海航物流集团拟以每股1.6元的价格分别对扬子江航空增资9.152亿元人民币和28.248亿元人民币。

此后扬子江航空更名金鹏航空。

在云南:

2016年12月14日,海航控股与云南资本、云南鹏夏元昊、祥鹏投资增资祥鹏航空,祥鹏航空注册资本由17.67亿元增至34.96亿元。

在成都:

2016年11月26日,海航控股控股子公司祥鹏航空与祥鹏投资、成都交投拟共同出资30亿元投资组建成都神鸟航空。

此外,2016年09月30日,海航控股还联合海航旗下公司对易生金服增资12亿元。

当然,除此之外海航控股自身也在下一盘更大的棋。

2016年04月09日,大新华航空通过协议方式收购海南省发展控股海发控股持有的海南航空4.89%股份。

据说,当时要推动海南航空向大新华航空转变。

毕竟海南航空区域性特征明显,一旦大新华航空上市取代海南航空的位置,那将是一家真正意义上的全国型航空公司。

不仅如此,海南航空还有两大举措:

一是大肆购买运力,在规模上完成迅速扩张。

二是整合旗下航空公司到海南航空这个上市平台中。

购买运力的事都很容易理解,在整合这件事上很多人可能不明白。

海航旗下包括海南航空在内的航空公司有12家。

但其中只有7家是海南航空控股子公司:祥鹏航空、福州航空、乌鲁木齐航空、长安航空、北部湾航空、新华航空、山西航空。

还有4家公司在海航集团其他公司旗下。

为进一步做大海南航空这个品牌,同时解决同业竞争问题,将来谋求大新华航空这个全国型的品牌,海南航空需要将这些公司整合到海南航空旗下。

很明显,海航控股将在全国各地都要有一席之地。

在各地成立航空公司,并支持加快发展。

很显然海航控股需要钱。

二、海航控股准备弄到165亿元

不过,仅凭海航自己的资金是无法完成这一系列的收购的。

所以必然要有金融大佬们来助阵。

如以60亿美金收购IT分销领域排全球第一的英迈国际,其中70%通过银行并购贷款解决。

当年,农业银行牵头组建银团借给海航科技40亿美元。

当时的海航如今日的蚂蚁集团般炙手可热,谁都想搭上海航飞驰的快船。

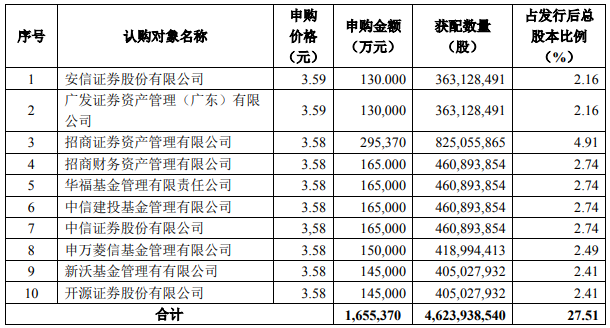

2016年8月,海航控股启动了定向增发事项。

非公开发行46.23亿股,发行价格为人民币3.58元/ 股,募集资金165.5亿元。

海航控股认为:海航起步于中国最大的经济特区海南省和唯一的国际旅游岛海南岛,拥有以波音系列为主的机队,是中国发展最快和最有活力的航空公司之一。

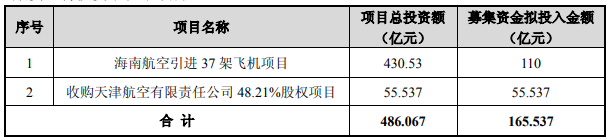

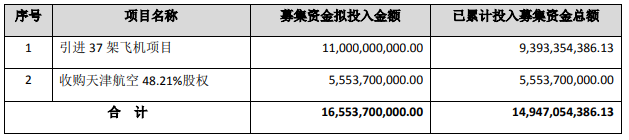

165亿元主要干两个事。

买飞机,买公司。

海航认为:引 进37架飞机、收购天津航空48.21%股权,有助于海航扩大机队规模和提高运输能力,增强公司核心竞争力,提升品牌形象,扩大市场份额,继续提高公司的市场占有率,为未来的持续发展奠定良好基础。

因此,本次发行成功将有效提升海航控股的综合竞争实力。

三、金融大佬们助阵

这时候的海航声誉日隆,生意似乎日盛。

2016年8月24日,海航控股向20家证券投资基金管理公司、10家证券公司、5家保险机构投资者和已经提交认购意向书的40名投资者发出了认购邀请书。

166亿的定增方案,可谓是金融大佬云集。

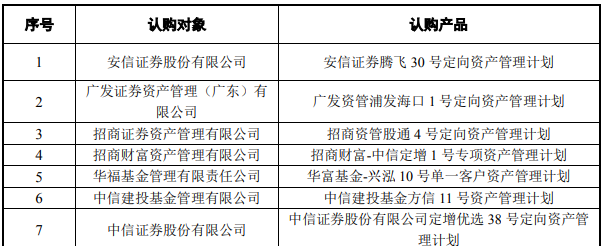

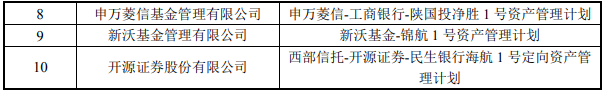

最终有4家基金公司、3家证券公司以及3家其他机构投资者参与认购。

中信证券

中信建投

申万菱信

广发证券

招商证券

安信证券

开源证券

华福基金

新沃基金

其中中信、申万、广发、招商都是国内排名前十的公司。

10家单位,多的如招商证券配股金额高达29.5亿元,低的如安信、广发证券也有13亿元。

不过这些公司也并非自己掏钱,都是通过定向资管计划认购的产品。

2016年8月29日,资金到账。

四、金融大佬惨遭坑杀100亿元

几乎所有人都没想到,此后风云突变。

2016年底,监管层踩下急刹车,整顿非理性海外并购力度之大,意志之坚定前所未有。

万达、复星、安邦与海航被点评批评。

一时风声鹤唳。

因为定向增发都有1年的锁定期,海航控股2016年增发的这些股票要到2017年9月6日才能上市流通。

受此影响。

海航控股开始下跌,2017年底已跌至3.1元左右。

2018年1月10日,海航控股启动重大资产重组,并开始停牌。

这一次重大重组手笔也不小:

花费105亿元购买航海技术60.78%的股份、HNA Aviation59.93%的股份、天羽飞训100%股权、西部航空29.72%股权以及西部控股60%股权。

更为引人注目的是要引入著名的新加坡淡马锡增资70.4亿元。

如果淡马锡进来,至少扮演了白衣骑士的角色。

2018年7月3日,海航幕后操盘手王健去世。

王健的去世给海航此次重大重组方案带来非常大不确定性。

2018年7月20日,海航控股复盘。

当天,海航控股一地板跌停,此后一路下跌至1.81元,据停牌前已跌了44%。

2018年11月9日,海航控股宣布终止重大资产重组。

此后海航控股股票一路阴跌,加上今年受疫情冲击,目前股价已跌至1.48元。

2016年8月底定投海航控股的10家公司也因此被闷杀在里面,时至今日,仍未出局。

当时定增价位为3.58元/股,目前仅为1.48元,每股亏损2.1元。

当时发行了46.23亿股,这10家金融机构总共净亏97亿元。

如果算上166亿元的资金成本,即便按照5%左右理财收益来计算,4年多的资金成本接近40亿元左右。

也就说这十家公司在海航控股上大概亏掉了140亿元左右。

几乎和长平之战一样惨烈。

12月16日,海航控股发布公告称:

拟终止引进37架飞机项目,将剩余资金用于补充流动资金。

海航认为:

1.考虑到疫情影响的持续性,公司预计现有机队规模及结构可完全满足经营所需。为提升飞机 运营使用效率,有效控制并降低公司单位运营成本,提高航空公司的盈利能力,公司将暂缓引进新飞机。

2.降低财务费用,避免无效折旧,提升公司业绩 本次终止募集资金项目并永久补流,将一定程度节省公司财务费用,避免飞机过度引进带来的资源闲置及无效折旧,有利于提升公司未来业绩。

3.提高现金流储备 民航运输业受外部环境影响较大,自然灾害、突发性公共卫生事件、民航业航空 客机先天性缺陷以及恐怖袭击、政治动荡等因素都会影响航空公司的正常运营,可能会对公司的生产经营造成不利影响。

有人对此提出疑问,不过翼哥认为海航的选择和决定无疑是正确的,当下民航受疫情冲击严重,运力出现过剩,海航终止37架飞机项目肯定是顺应市场而做出的正确选择。

翼哥好奇的是,被坑杀了140亿元的定向资管计划后的投资者到底是哪些人?

补充了10多亿元的流动资金对海航控股是一件好事,祝福海航能活下来,站起来,对民航业,对市场,对投资者都是一件好事!

评论