4日机构强推买入 六股成摇钱树

顺网科技:增值服务及手游带动H1营收46%高增长,加大技术创新投入

类别:公司研究机构:申万宏源集团股份有限公司研究员:周建华,汪澄日期:2018-09-03

半年报业绩增速符合市场预期,Q2业绩平稳。公司半年报业绩符合前期预告及我们的预期。

根据公告,公司Q2单季实现营收4.29亿,同比增长26.1%;单季净利润约1.32亿,同比增长39.9%,较Q1季度5.75亿营收、1.6亿净利润环比略有下降,主要原因是Q2是公司手游及游戏会展等业务淡季,且公司在二季度加大产品技术创新、大数据业务投入,导致相关费用增加。

CD-Key销售、加速器等新业务带动增值服务营收增长115.9%。上半年增值服务收入5.49亿,同比增长115.9%,毛利率49.5%,较去年同期减少31.2pct,整体毛利贡献认较去年同期增加32.4%。去年下半年公司着力开发端游CD-Key销售及加速器业务,预计上半年新业务占增值服务总营收六成以上。公司于2018年4月上线Gamelife平台,进一步整合现有道具、CD-Key销售及广告营销等增值服务,基于网吧用户数据进行信息流个性化内容推荐及游戏商城等服务,打造以用户为中心的互联网增值服务模式。下半年国内《堡垒之夜》、《荒野行动》等端游大作持续推广,利好公司增值服务业务。

浮云网络手游业务用户数、ARPU双升,营收同比增33.7%。上半年网络游戏收入4.09亿,同比增长14.4%,毛利率85.2%,较去年同期提升3.4pct。子公司浮云网络上半年实现营收3.37亿,同比增长33.7%;净利润2.02亿,同比增长23.4。浮云网络业绩增长的原因是91y手游用户及ARPU同增,91y游戏Q2季度活跃用户数183万,较去年同期增长40.9%;付费用户数84万,较去年同期增长9.3%;ARPU值150元,较去年同期增长24.5%。

推进“两翼一体”战略,加大技术投入。公司“两翼一体”战略深耕toB端网吧市场,同时布局游戏会展、网吧电竞、直播等toC端创新业务。公司上半年加大研发投入,在toB业务方面,公司推出基于边缘计算的“顺网云”产品,解决网吧及企业终端IT管理问题,未来有望推广至教育、医疗、政府窗口等其他行业领域。toC端方面,公司专注于全场景用户画像,并探索AI在泛娱乐领域的应用。

维持盈利预测及“买入”评级。我们维持公司2018-2020年归母净利润6.51亿、8.01亿、9.45亿的盈利预测,同比增长27.0%/23.1%/18.0%,对应EPS为0.94/1.15/1.36元,对应PE为17/14/12倍,相对于业绩增速,当前估值处于低位,维持“买入”评级。

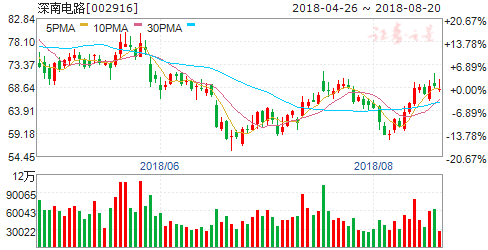

深南电路:国内PCB龙头,期待5G通信板放量

类别:公司研究机构:东北证券股份有限公司研究员:王建伟,熊军日期:2018-09-03

业绩增速符合预 期,PCB 持续拉动利润增长。公司2018 年上半年实现营收32.40 亿元,同比增长18.70%;实现归母净利润2.80 亿元,同比增长11.31%,业绩增速符合预期。公司PCB、封装基板及电子装联三项业务形成了业界独特的“3-In-One”业务布局,其中PCB 业务受通信、服务存储领域需求拉动,产出持续攀升,上半年实现销售收入22.99 亿元,占营业收入的70.97%,同比增长19.61%,毛利率提升0.65pct,是公司利润的主要来源。

乘PCB 产业向中国转移之势,构筑行业领先优势。全球PCB 产能不断向中国集中,Prismark 预测2018 年中国PCB 产值将占到全球的51.1%,提升0.6pct;中国PCB 产值增速3.7%,领先全球。公司在PCB 领域深耕30 多年,聚焦于中高端制造,从工艺技术到前沿产品开发全方位保持行业领先优势,与中兴、诺基亚,霍尼韦尔、通用电气、GE 医疗、博世、比亚迪、联想、日月光等大批全球领先企业建立了长期稳定的合作关系,并连续五年获得华为授予的“核心金牌供应商”。公司位列全球PCB 企业第21 名,作为国内PCB 龙头,将持续受益于全球PCB 格局重构契机。

IPO 募集资金助产能扩张,迎来5G PCB 投资最好时点。公司IPO 募集资金12.7 亿元,重点投向数通用高速高密度的多层PCB 板项目和半导体高端高密 IC 载板产品制造项目,预计2019 年将逐步释放产能, 届时有望新增数通用PCB板34 万m2/年和封装基板60 万m2/年的生产能力。随着全球PCB 产业向中国转移以及5G 投资周期开启,公司PCB 业务将能更上层楼。

盈利预测及投资建议:随着全球PCB 产能向中国转移叠加 5G 建设启动,预计2018 年-2020 年公司归母净利润分别为6.33 亿元、8.37 亿元和11.15 亿元,EPS 分别为2.26 元、2.99 元和3.98 元,当前股价对应的动态PE 为33 倍、25 倍和18 倍,维持“买入”评级。

风险提示: PCB 产能不及预期;5G 商用不及预期。

兆易创新:产品结构持续优化,技术驱动未来成长

类别:公司研究机构:安信证券股份有限公司研究员:孙远峰,张磊日期:2018-09-03

产品结构持续优化,新产品前景广阔。报告期内,公司持续优化产品结构,新产品稳定量产。FLASH持续产品和技术升级。(1)NORFlash扩展高容量产品,实现512Mb大容量产品量产并丰富宽电压、低功耗等产品线型号。工艺方面基于目前65nm技术平台,加大推进先进工艺节点55nmNORFlash技术产品研发,在性能和成本方面进一步提高竞争力。(2)NANDFlash38nm产品已稳定量产,具备业界领先的性能和可靠性,基于38nm工艺平台继续进行产品开发,扩充产品线。

24nmNANDFlash也在推进研发工作,将具备更好产品成本优势、提供更高产品容量范围。(3)MCU产品扩展产品组合,针对高性能、低成本和物联网应用分别开发新产品。高性能M4系列产品实现量产,在指纹识别、无线充电等新型热门领域取得广泛应用。更低功耗和成本的M3系列产品推出,继续保持M3产品市场领先优势,面对物联网发展需求,规划并开展无线MCU产品的研发。目前产品主要采用110nm、55nm工艺平台,已经启动40nm工艺制程平台产品开发,并按计划开展新工艺流程研发和评估工作。

持续加大研发投入,成长驱动力强劲。报告期内,公司持续加大研发投入,上半年研发费用9322.71万元,同比增长97.08%。公司在NORFlash大容量产品,NANDFLASH以及MCU新产品全面布局并取得良好效果。公司是国内存储和MCU行业龙头公司,前瞻产品布局和长期研发投入保证公司市场竞争力,我们认为公司技术产品将持续高端化,未来成长驱动力强劲。

产业链上下游整合,合作先进产品进展顺利。报告期内公司供应链整体供应平稳,与上下游主要供应商战略合作效果逐步显现,产能、品质、交货期持续优化,为不断增长的市场需求提供稳定供给保障。同时,公司与合作伙伴在先进技术和技术改进方面加强合作,协同开发具有产业竞争力的产品,与主要合作厂商新品导入进展顺利

投资建议:买入-A投资评级。我们预计公司2018年-2020年主营收入分别为28.39、42.22、60.19亿元,净利润分别为6.06、8.91、12.10亿元,增速分别为53.3%、46.2%、35.9%,成长性突出;首次给予买入-A的投资评级,考虑公司存储产业龙头稀缺性以及未来潜在DRAM产品国产替代突破,给予2018年估值60X,6个月目标价为128.85元。

风险提示:宏观经济不景气,新产品开发低于预期,产品价格低于预期。

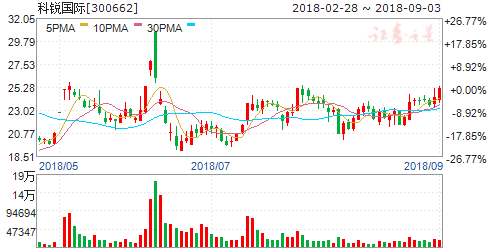

科锐国际:三大板块强劲增长,灵活用工表现亮眼

类别:公司研究机构:东北证券股份有限公司研究员:李慧日期:2018-09-03

事件:科锐国际发布2018 年中报,18H1 公司实现营收7.26 亿/+36.9%,归母净利润4,782.7 万/+48.8%,扣非后归母净利润4,366.3 万/+43.6%(此前业绩预告扣非增速27%-42%)。其中Q2 单季实现营业收入4.1 亿元/+36.9%,归母净利润3,267.6 万元/+59.5%。

点评: 三大板块持续高增长,灵活用工增速亮眼。收入端:18H1 公司灵活用工/中高端人才访寻/招聘流程外包业务分别实现营收4.28 亿/1.92 亿/0.74 亿元,同增43%/27%/30%,营收占比59%/27%/10%。毛利端: 18H1 灵活用工/中高端人才访寻/招聘流程外包分别实现毛利4,049 万/7,329 万/3,511 万元,同增60%/25%/34%,毛利占比26%/47%/22%; 毛利率分别为9.5%/38.1%/47.6%,同比+1.0pct/-0.7pct/+1.6pct;公司综合毛利率21.59%/-0.4 pct,主要由于毛利率较低的灵活用工业务占比提升。费用端:销售费用率4.78%/+0.49 pct,管理费用率8.08%/-0.13 pct,财务费用率-0.35%/-0.24 pct。18H1 公司净利润率为7.79%/+0.96 pct。

线下服务体系日趋完善。以“行业+职能+区域”矩阵式划分服务单位: 面向超过18 个细分行业的研发、制造、供应链、市场、财务、法律、人事等多种职能,提供覆盖全国、涉及亚洲的人力资源综合服务。客户优质且粘性极强:18H1 公司服务的客户数量上升至3000 家(60% 外企/30%民企/10%国企),其中不乏佳能、苹果等世界500 强以及平安、华为等中国细分行业龙头,客户复购率高达75%。业务量稳健增长:18H1 公司中高端人才访寻、招聘流程外包及灵活用工业务成功为客户推荐的中高级管理人员及专业技术岗位人员超过11,000 名,截至18Q2 管理超过8,000 名灵活用工业务派出人员。

线上平台产品不断丰富。公司继续开发升级线上产品“才客网”、“派”平台、“51Ruipin”SaaS系统及“薪薪乐”HR管理软件,此外上半年上线微信端“医脉同道”、“即派”小程序及“翰林派”APP,利用技术为线下三大业务赋能,通过技术与平台的聚合效应,聚合更多B端岗位和C端人才并强化精准撮合匹配。

国际化战略有序推进。完善“一带一路”布局:截至18H1,公司在大陆、香港、新加坡、印度、马来西亚、美国、英国等地已设立93家分支机构,在苏州、西安及印度班加罗尔建立候选人访寻中心;跨区域的服务网络能够使公司快速响应客户需求,伴随跨国公司在中国市场的深入发展和中国企业跨区域及国际化扩张,实现交叉销售。完成Investigo控股股权收购:Investigo项目为公司上市以来第一单较大体量&海外并购,业务层面实现互补,地理层面实现互通,公司有望借助先发上市的资本红利迅速打开成长空间。继打开美国市场后又进一步进军欧洲市场。

投资建议:预计公司2018-2020年营业收入为16.39亿/22.97亿/32.76亿元,归母净利润为1.05亿/1.48亿/1.94亿,同增42%/41%/31%;对应P/E分别为41倍/29倍/22倍,维持“买入”评级。

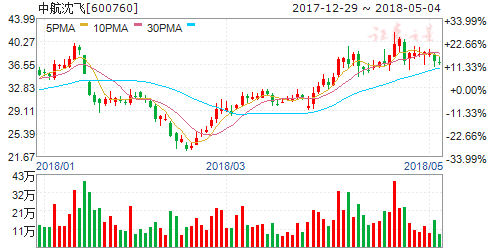

中航沈飞事件点评:均衡交付提升效率,产品放量保障增长

类别:公司研究机构:国海证券股份有限公司研究员:谭倩日期:2018-09-03

事件: 中航沈飞发布半年报:报告期内,公司实现营业收入625,730.77万元,同比增长519.27%,实现净利润10,168.61万元,归属母公司所有者的净利润9,974.74万元。

投资要点:

均衡生产交付提前,需求提升保障业绩增长。公司以前年度产品交付和收入确认主要在四季度,为充分释放和提高现有生产力,公司大力推行均衡生产;围绕生产交付关键环节,强化计划体系建设和供应链管理,各季度交付均衡性提高。与此同时,公司产品需求稳步提升,存货达到92.26亿元,相比期初增长15%,保障全年业绩增长。

主力产品放量,受益航空建设。公司产品包括歼-11系列、歼-15系列以及歼-16系列等,是我国歼击机的主力机型。歼-16系列作为重型多功能战机,拥有航程大、对地对海攻击能力强等优点,在强化远洋远海攻击能力的背景下,作用突出。公司歼-15是我国唯一的舰载机型号,在大力发展航母的背景下,需求明确,此外,公司歼-31有望接替歼-15成为我国新一代舰载机,充分受益航母建设。

股权激励推行,充分释放活力。公司推出股权激励计划,对核心管理和技术骨干进行激励,三期解锁条件对应的净利润复合增长率分别为10%、10.5%以及11%。股权激励的推行,对于国有企业具有重要影响,在实现股东、公司、经营者和员工利益统一基础上,进一步激发管理层和员工的积极性,为公司未来发展增添动力。

盈利预测和投资评级:维持买入评级。公司作为国内歼击机摇篮,产品是当前歼击机的主力机型,处于放量阶段,业绩有望实现高速增长,股权激励的实施进一步激发公司活力。预计2018-2020 年归母净利润分别为8.73 亿元、10.67 亿元以及13.02 亿元,对应EPS 分别为0.62 元、0.76 元及0.93 元,对应当前股价PE 分别为60 倍、48 倍及40 倍,维持买入评级。

风险提示:1)产品需求不及预期;2)股权激励推进和实施效果不及预期;3)公司盈利不及预期;4)系统性风险。

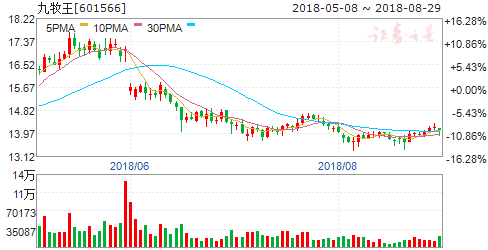

九牧王2018年中报点评:业绩双位数增长、Q2有所放缓,多品牌持续推进

类别:公司研究机构:光大证券股份有限公司研究员:李婕,孙未未日期:2018-09-03

业绩概况:上半年业绩延续双位数增长,Q2有所放缓 公司发布2018 年中报,实现营业收入12.61 亿元、同比增10.68%;归母净利润2.63 亿元、同比增17.10%;扣非净利润2.47 亿元、同比增13.73%; EPS0.46 元。扣非净利润增幅超过收入受益于费用率下降。

分季度看,17Q1~18Q2 单季度收入分别同比增13.60%、19.08%、15.21%、7.29%、12.47%、8.16%,归母净利润分别同比增23.92%、-5.78%、3.36%、36.74%、21.37%、6.68%。Q2 单季度收入增速有所放缓,主要为行业性零售转淡,同时去年Q2 增速较高有一定高基数效应。

收入拆分:主品牌稳健、Q2 放缓,FUN 继续高增

1)分品牌来看,主品牌继续占据主导位置,FUN 等小品牌仍处于培育上量阶段。其中,主品牌九牧王收入占比91%,上半年收入同比增5.46%,分季度来看,Q1 增9%、Q2 受淡季和高基数影响持平略增;FUN 继续高增长、上半年收入同比增77.09%,J1 调整为NP、收入下滑。新品牌NP、VIGANO 收入分别为327 万元、341 万元,规模较小。

2)分渠道来看,线下贡献主要增长、较为稳健。公司定位中高端,线下为主导(2018H1 收入占比88.69%),线上收入占比较低(11.31%)、同比增17.86%;占主导的线下渠道收入增长8.12%贡献主要增长。线下拆分来看, 直营店、加盟店在总收入中占比分别为40%、47%,收入分别同比增6.16%、7.98%。

渠道拆分:并表促渠道数增加,主品牌单店面积提升、同店增长稳健

1)渠道数量方面:2018年6月末公司总渠道2694 家、较17年初增2.32%、净增61 家;若扣除ZIOZIA 品牌并表影响,总渠道数较年初净减少64 家。

分品牌来看,主品牌九牧王渠道总数为2370 家(-3.74%),其中直营店681 家(-4.35%)、加盟店1689 家(-3.49%);FUN、J1(现换标为NASTYPALM 品牌)品牌渠道数量分别为162(+24.62%)、28(-17.65%),FUN 继续拓展,J1 换标为NP、门店有所调整;2017年开始拓展的高端裤类新品牌VIGANO 新开直营店2 家、目前共有9 家直营店;ZZ 品牌18.6.30 并表,拥有直营店86 家、加盟店39 家。

分渠道类型来看,所有品牌合计公司共有直营店、加盟店分别为870 家、1824 家。若扣除ZZ 品牌并表影响,共有直营店784 家(较年初-1.63%)、加盟店1785 家(-2.78%)。

2)同店增长方面:根据线下门店收入增速和外延增速,可推算出同店增长;扣除ZZ 并表影响,上半年同店增长约11%。分品牌来看,18H1 九牧王主品牌、FUN 同店分别增10%、42%,其他品牌数据不可比;分渠道来看, 直营店、加盟店同店分别增8%、11%,由于主品牌九牧王收入占比达91%, 可近似认为主品牌九牧王的直营和加盟渠道同店(简单测算)与总体相当。

3)单店面积方面,公司渠道优化、单店面积提升较为明显,总体平均单店面积增1.75%。2018H1 主品牌九牧王直营店、加盟店单店平均面积分别增4.29%/1.01%,FUN 直营店、加盟店单店平均面积分别增3.72%/-0.03%; VIGANO 扩张初期、单店面积略下降;JI 换标为NP、店数收缩、但单店面积有所扩大。

财务指标:毛利率、费用率降,存货、应收周转加快

毛利率:18 年上半年毛利率同比降0.28PCT 至58.08%,其中主营业务收入毛利率为59.18%、同比升0.26PCT。分品类来看,核心品类男裤毛利率保持平稳略增、为61.84%(+0.17PCT);分品牌来看主品牌九牧王、FUN、J1、NP、VIGANO 毛利率分别为59.31%(+0.22PCT)、62.19% (+0.38PCT)、15.15%(-22.48PCT)、53.15%、72.12%。其中J1 品牌因调整毛利率下滑幅度较大,但其规模较小对总体毛利率影响不大。

17Q1~18Q2 单季度毛利率分别为57.73%(+0.30PCT)、59.25% (-0.23PCT)、56.13%(-0.76PCT)、57.09%(+2.14PCT)、58.23% (+0.50PCT)、57.87%(-1.38PCT)。其中Q2 毛利率下降幅度较大,主要为J1 调整力度较大影响总体毛利。

费用率:18H1 公司期间费用率同比下降1.38PCT 至33.61%。其中销售、管理、财务费用率分别为25.21%(-2.09PCT)、8.24%(+0.96PCT)、0.15%(-0.25PCT)。其中管理费用增加主要为中介机构服务费和研发支出、职工薪酬增加较多;财务费用同比减少57.67%主要为汇兑收益增加。

其他财务指标:1)18 年6 月末存货同比降15.75%至6.23 亿元,存货周转率为0.78、较去年同期的0.70 提速。跌价准备计提比例来看,18 年6 月末存货跌价准备/存货账面余额为14.01%,较年初的10.41%有所上升。从库龄结构来看,1 年以内、1~2 年库龄的货品占比分别为60.14。22.57%。

2)应收账款较年初略增5.24%至1.58 亿元;应收账款周转率为8.21、较去年同期的7.78 加快;

3)资产减值损失持平,同比略降0.16%至2308 万元;

4)投资收益同比增15.59%至5540 万元;

5)经营活动净现金流良性,同比增11.61%至2.22 亿元。

6)所得税费用同比增23.09%至6861 万元。

投资建议:主品牌稳健增长、门店调整力度望减小,多品牌战略推进

我们认为:1)公司主品牌九牧王自2016Q4 好转、促总收入回升至双位数,17Q1 开始全渠道持续双位数回暖至今,同时持续进行渠道优化、店数总体呈现净减少,单店效益不断提升。公司强化产品和渠道细分,针对购物中心、百货等渠道推出不同的灰标和黑标产品,提高产品适销度、经营精细化,有利于内生增长的持续。同时公司将在2019 年春夏产品开始推行黑灰标春夏、秋、冬3 季产品订货及补货的“3+3”模式,有利于提高产品精准度和降低库存风险。短期来看,上半年主品牌关店力度较大,下半年有望减弱、实现净开店,若今年秋冬旺季天气相对正常,下半年表现有望好于上半年。2)小品牌方面,FUN 快速成长,外延和内生均有贡献;J1 换标为NP 有一定调整影响,VIGANO 稳步开店,ZZ 品牌2018 年6 月30 日并表、预计下半年将开始贡献收入(该品牌17 年略亏,预计净利润端对业绩贡献有限)。3)公司管理能力突出,上半年期间费用率呈同比下降,同时管理费用中增加较多的中介机构服务费和研发支出预计为暂时性增加,其他持续性的费用增加不大。4)公司现金充裕,18 年6 月末账上现金、其他流动资产(主要为理财产品)、可供出售金融资产合计31.87 亿元,未来仍存外延并购预期。5)公司前期投资的财通证券2017 年上市(目前持有其6200 万股,成本2.98 元/股),将在18 年10 月迎来解禁,有望为公司贡献一定投资收益,另外公司还投资了韩都衣舍(目前IPO 辅导中)7.82%股权、快尚时装4.55%股权(拥有本土快时尚品牌UR)以及多个产业基金。

公司于2018 年4 月以1.1 亿元增资上海新星通商、完成后持有其70% 股权,获得ZIOZIA、AND Z 品牌中国区经营权,该公司于2018 年6 月30 日并表,目前业务以ZZ 品牌为主导。2017 年标的公司实现营业收入和净利润分别为1.34 亿元、-1722 万元,2018Q1 营业收入和净利润分别为4840 万元、650 万元。预计18 年亏损幅度较小、19 年实现盈利。

公司主品牌男装业务持续稳健增长+小品牌发持续培育,现金充裕,持续高分红、14~17 年股息率分别为7.14%、3.57%、7.14%、7.33%。我们维持18~20 年EPS 为0.99/1.12/1.25 元,对应18 年PE14 倍,维持“买入” 评级。

风险提示:终端消费疲软,并购整合不当。

评论