火遍香港米线店谭仔成功上市,市值41亿,要押注中国内地市场

来源:谭仔Facebook

谭仔国际首日上市低开9.91%报3港元,收盘3.08港元,市值41亿港元。

食品资本局(ID:FoodBud)

文|西子

【FoodBud】10月7日,谭仔国际成功在香港联合交易所主板挂牌上市,谭仔国际此次全球发行3.35亿股(行使超额配股权前),发行价为每股3.33港元,募集资金总额约为11.16亿港元(行使超额配股权前)。

如行使超额配股权,谭仔国际最多可额外配发5,025.10万股,额外募资约1.67亿港元。

谭仔国际是一家以米线为重心的自营式连锁餐厅营运商,旗下拥有“谭仔云南米线”及“谭仔三哥米线”两大品牌。1996年谭仔品牌名下第一间餐厅开业,距今已有25年历史。

谭仔国际首日上市低开9.91%报3港元,收盘3.08港元,市值41亿港元。

谭仔国际主席兼行政总裁刘达民表示,除透过大数据进行精准营销,亦会推出手机点餐服务,长远希望把谭仔带到全世界。

“谭仔是难得的香港品牌,以往很多西方品牌来港发展,换个角度,香港品牌亦可普及到全世界。”刘达民接受《大公报》采访时表示,市场竞争大,但凭着采用香港特色车仔麵模式,深信谭仔在海外大有市场。

谭仔国际母企东利多集团行政总裁粟田贵也表示,对谭仔及谭仔三哥两个品牌寄予厚望,他很高兴见到谭仔国际由街坊面店,变成跨国休闲连锁餐厅。他又说,对谭仔国际前景,尤其是进军日本及澳洲等新市场充满信心。

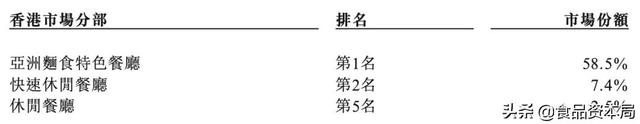

2020年营收17亿港元,日方控股

根据欧睿数据,按2019年的收入计算,谭仔国际保持了市场竞争地位:在亚洲面食特色餐厅领域以58.5%的市场份额雄踞第一、在快速休闲餐厅领域以7.4%的市场份额排行第二、在休闲餐厅领域以2.5%的市场份额位居第五。

谭仔和三哥品牌米线源自改良过的云南过桥米线,在发展中受到了中国西南部菜式的启发和融合,需要几十余种食材搭配混合,包括各种肉类、肉丸、蔬菜、菌菇及豆制品等。此外还有6种汤底可供选择,独创的将辣度分为10级。其招牌汤底(如麻辣汤底、煳辣汤底等)及招牌菜式(如土匪鸡翼等)均成为顾客至爱的美食。

根据一间知名市场研究机构进行的一系列调查数据显示,2019年、2020年,以品牌权益指数(行业对品牌知名度的衡量)而言,谭仔及三哥分别实现23%及36%增长。两个品牌的汤底口味和特色迥然不同,使得每个品牌均具有各自的追随者。

2017年5月,日本东利多Toridoll控股集团宣布以10亿港元,收购了谭仔云南米线的所有股权。同年12月,东利多Toridoll再次确认以11.1亿港元收购谭仔三哥米线。创始人谭氏家族完全退出。

东利多是一家在全球范围内经营亚洲美食的连锁快餐运营商,旗下品牌包括欧洲市场的WOK TO WALK、马来西亚汤面连锁店Boat Noodle、英国拉面店SHORYU,以及中国消费者所熟知的龟丸制面等。

东利多入主后,谭仔国际挖来香港连锁快餐公司大家乐集团的总经理刘达民,掌舵董事会并出任行政总裁。

刘达民由1988年-1996年于香港半岛酒店工作,离开时任职露台餐厅的助理总经理,其后到美国快餐连锁餐厅TGI Friday’s任职,加入谭仔国际前则于大家乐任职董事总经理。

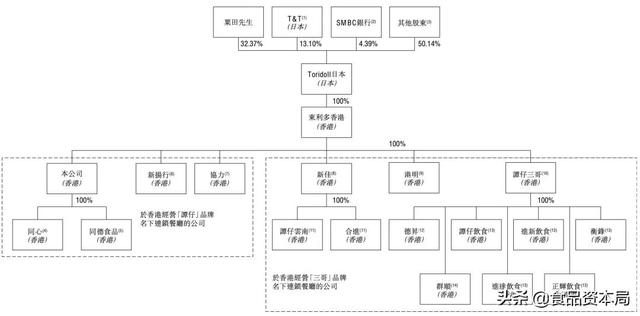

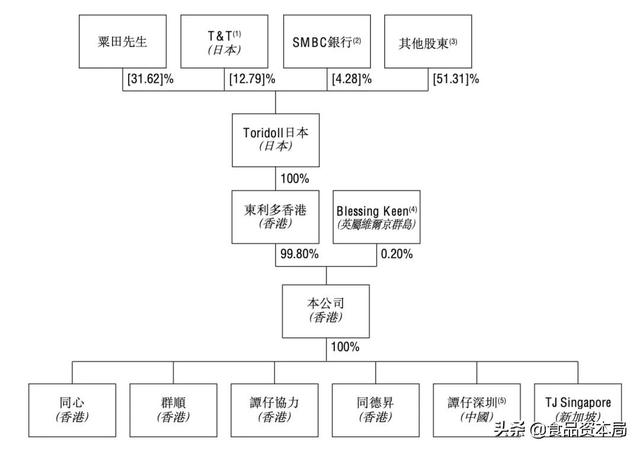

招股书显示,谭仔国际在上市前的股东架构中,东利多香港将直接持有谭仔国际99.8%的股份,而东利多香港为东利多Toridoll日本(东京证券交易所上市公司,股份代号:3397)的直接全资附属公司,粟田先生以其个人身份及透过T&T及SMBC 银行、连同其配偶粟田太太(透过T&T及SMBC银行)控制东利多Toridoll日本的约48.69%股权。东利多香港、东利多Toridoll日本、粟田先生、粟田太太、T&T被视作控股股东。

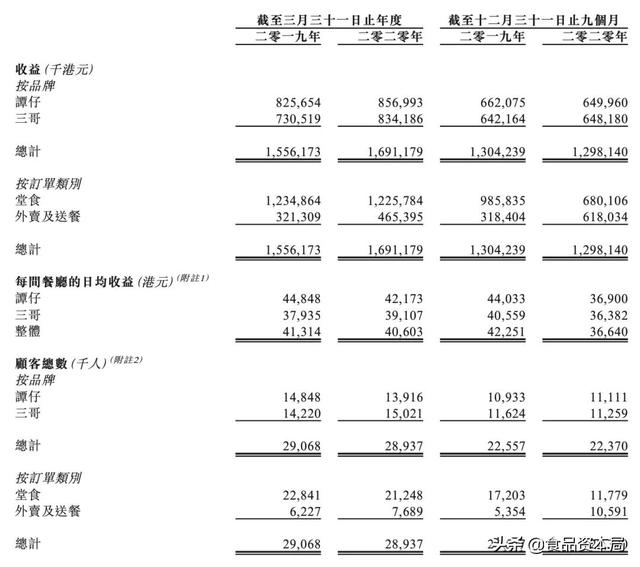

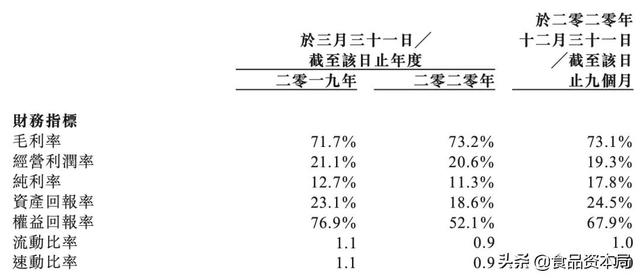

在过去的2019年、2020年和2021年(财政年结日为3月31日),谭仔国际的营业收入分别为15.56亿、16.91亿和 17.95亿港元,相应的净利润分别为1.98亿、1.91亿和 2.88亿港元。

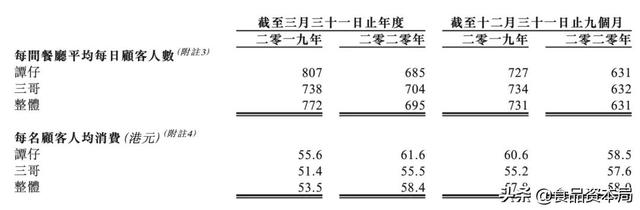

截至3月31日的2019财年及2020财年,谭仔国际每间餐厅的日均收益分别为41314港元、40603港元,顾客总数分别为29068 人、28937人,同期每间餐厅平均每日顾客人数772人、 695人,每名顾客人均消费53.5 元、58.4元,平均翻座率5.5次/日、4.8次/日,平均每日就每个座位售出的碗数7.0碗、6.5碗。

虽然经历了2019年下半年的社会运动与2020年开始的疫情,谭仔的顾客总数并没有大幅下滑,到3月31日止的2021财政年度,谭仔顾客量甚至超过了2019年同期,较2020年同期也有6.2%的增长。这主要得益于外卖及自取订单的大幅度增长,2019年度的外卖及自取订单只有6227单,是堂食单数的30%,而2021年度外卖及自取订单已经达到15130单,与堂食单数只相差不到500单。

招股书显示,截至2019年3月末及2020年3月末止两个财政年,谭仔国际分别实现收益15.56亿港元、16.91亿港元,保持正增长。截至2020年12月31日止9个月,集团录得净利2.316亿港元,原因是计及政府补贴1.256亿港元及租金优惠1300万港元。

堂食和外卖呈现出“此消彼长”态势,谭仔国际的整体单数在香港市场趋于稳定,而开店数目也在快速增长后进入相对缓慢的状态。因此,谭仔国际急于谋求香港之外的扩张,谭仔国际所选择的新店目的地,无论是内地、还是新加坡、日本与澳洲,都有华人多与粉面类食物受欢迎等特点。

香港地区市场受限,押注中国内地

香港市场是谭仔国际的大本营,餐厅数量占比为97%。截至2020年4月,公司来自香港的收入与利润占比也均达到97%以上。

香港市场未来增长缓慢。根据欧睿的资料,香港快速休闲餐厅市场按收益计算,预测将由2019年的229亿港元按复合年增长率约2.1%增加至2024年的254亿港元。

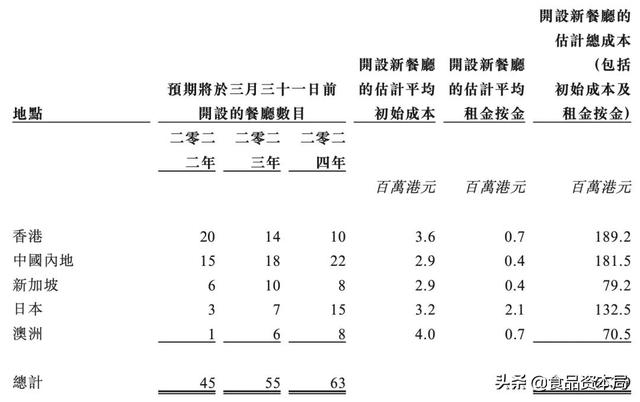

本次谭仔国际上市筹资额预计将用于扩大香港、内地、新加坡、日本及澳洲餐厅网络和中央厨房,推行客户关系管理系统、语音订餐系统、企业资源规划系统等信息、科技基础设施等。

根据招股书,谭仔国际计划于2024年3月31日之前分别在香港、中国内地、新加坡、日本及澳洲开设约44间、55间、24间、25间及15间新餐厅。

“谭仔云南米线”的新店投资回本期约6-19个月,“谭仔三哥”回本期则为4-19个月。刘达民解释,主要因为部分“三哥”门店面积较小,加上有不少“谭仔”分店位处商业、休闲区,疫情拖慢回本期。

在谭仔国际的招股书中,大篇幅分析了香港地区、中国内地、新加坡、日本和澳洲的市场前景,从未来的开店计划来看,主要还是押注在香港市场和中国内地,其次是新加坡和日本市场。而押注最大的无疑是中国内地。

香港地区在疫情之后,经济不景气,又受到地域和人口的限制,市场的天花板是非常明显的。消费者食品服务业收入从2019年的1211亿港元大幅度下滑到2020年的801亿港元。

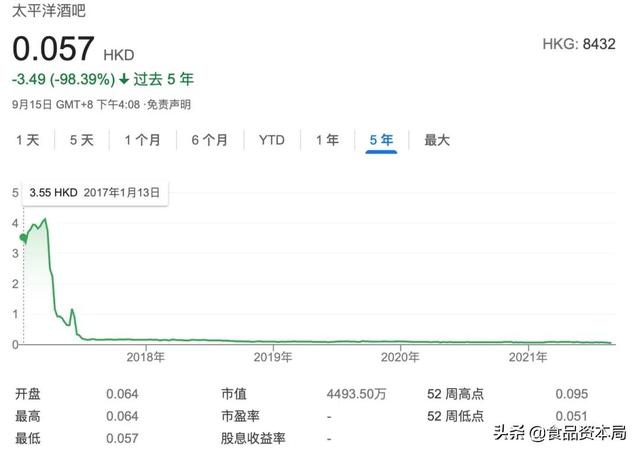

可以拿最近香港上市的海伦司与香港本土的一家酒吧——Pacific Bar做一下对比。Pacific Bar在2017年港股上市的时候,2016年财年营业收入有1.26亿港币,但是公司的市值在高位的时候,也没突破3亿港币,然后就是一路走低,现在市值只有4000多万港币。

而海伦司在上市的时候,2020年营业收入为8.18亿人民币,但是上市的市值有303亿港币。这就是做类似的业务,但是不同的地域赛道上,所产生的不同命运。

香港地区的公司一般走国际化的路线,就是以新加坡市场为跳板去覆盖东南亚市场,再加上亚太区域的日本和澳洲市场,以及向中国内地市场拓展。

谭仔国际的未来开店计划,下最多的筹码到中国内地市场,从香港地区反打中国内地市场,有想象空间,但是难度还是挺大的,主要是香港地区的文化在内地已经不是潮流最前线了,并且粉面的市场竞争异常激烈,新锐的品牌融资额度一家比一家恐怖。

央视财经曾进行过不完全统计,仅今年上半年,至少有8家面类连锁品牌获得融资,金额超10亿元。数据显示,在全国的餐饮门店数当中,小吃快餐的门店数占比最高。其中粉面类的占比超两成,门店数已近百万家。

今年7月8日,主打中式快餐面食的和府捞面完成了近8亿元的E轮融资。2015年至今和府捞面累计融资金额超16亿元,投资方不乏龙湖资本、腾讯投资等知名机构。

线下粉面食品赛道“人满为患”,线上粉面食品也在激烈地争夺“流量”。由于粉面食品方便、快捷的特点,速食的粉面食品也对线下实体餐厅造成了一定程度上的冲击。

或许,谭仔国际作为米线类的连锁餐厅成功赴港上市,给中国内地的米粉和面食类赛道的连锁玩家带来的鼓舞会更大。

评论