财华聚焦|东进西退的策略,能否为汇丰赢得生机?

汇丰控股(00005.HK)在公布截至2022年6月30日止的第2财季及上半年业绩后,当日股价曾一度大涨6.28%,达到52.50港元的高位,这是2020年被英国当局限制派息以来难得一见的盛事。

汇控在期内交出了一份尚算可以的季度及半年业绩,但笔者认为,让市场雀跃的,可能与管理层的乐观展望有关。

不过,将汇控拉到聚光灯下的,却是其主要股东中国平安(02318.HK,601318.SH)。

平安要求汇控分拆

平安要求汇控拆分其亚洲和西方业务,一方面是因为西方业务的业绩表现欠佳,而且受制于英国金融管理当局的限制,另一方面,西方业务的估值偏低,也间接拉低了汇控的估值。

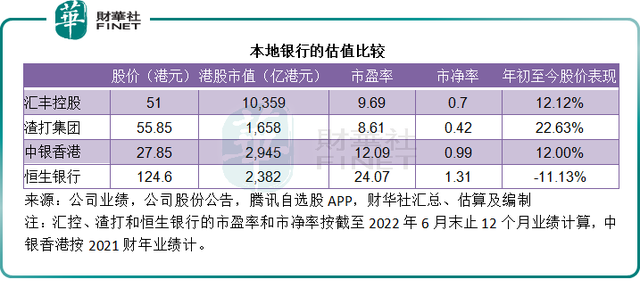

举个简单的例子,汇控当前的市价51.00港元,对应的市盈率和市净率分别为9.69倍和0.70倍。相对来说,其上市子公司、本地银行恒生银行(00011.HK)股价124.60港元,对应的市盈率和市净率则分别高达24.07倍和1.31倍,远胜体量大得多的汇丰。

此外,同样为英资的渣打集团(02888.HK),市盈率和市净率分别只有8.61倍和0.42倍,与汇控一样,远低于本地银行,市值规模稍微大于恒生银行的中银香港(02388.HK),市盈率和市净率都分别达到12.09倍与0.99倍,见下表。

由此可见,本地银行的估值确实远胜于英资背景的跨国大型银行,平安的担忧有其道理。

更为重要的是,2020年疫情期间,由于汇控总部设在伦敦,受英国金融监管机构监管,被后者要求暂停派息,以预留资本金应对危机,引发了汇控股价的大跌,也让不少散户心生不满,理由是汇控的主要营收和利润来源于香港及内地非英国,为何要由英国的监管机构决定其能不能派息。

许多港股散户都是汇控的股东,得益于汇控的定期派息,星斗市民有稳定的收入,暂停派息对他们的入息带来了影响。

所以,身为大股东的平安,要求设立一家总部在香港而不受英国监管的上市公司以规避地域风险的分拆诉求,得到了不少港股散户的支持。

但是,在不久之前召开的股东会议上,汇控的主席及主要管理层反驳了平安提出的分拆建议,理由是汇控当前的业务结构是最好的,分拆将削弱其全球金融网络和议价力,而且将在未来几年产生巨额成本,也令发展前景变得不明朗。

除了反驳分拆诉求之外,汇控的管理层还提出了乐观的业绩以及未来发展指引,期望能作为替代方案打消股东的疑虑。

汇控的2022年上半年业绩

截至2022年6月30日止的2022年上半年,汇控的列账收入为252.36亿美元,同比微跌1.23%,归母净利润却按年增长13.92%,至82.89亿美元。

如果扣除货币换算、客户赔偿计划、出售收购等事项、公允值变动、重组成本等与持续经营业务不大相关的款项,汇控的上半年经调整收入实际上为256.9亿美元,同比增长3.87%,主要受到净利息收入增长10.33%以及保费收益大增35.02%的推动。经调整税后净利润为87.11亿美元,按年下降4.09%,或与预期信贷损失增加有关。

先来看银行最重要的利息业务。

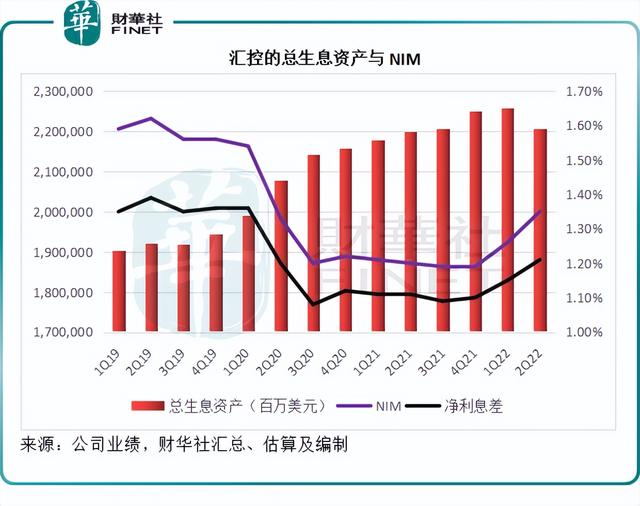

2022年上半年,汇控的净利息收益按年增长10.33%,至144.51亿美元,主要得益于生息资产规模的扩大和加息环境下净利息差的扩大。

2022年第1季和第2季,该国际银行集团的总生息资产分别按年增长3.68%和0.40%,净利息差则分别增加4个基点和10个基点,因此这两个季度的净息差(NIM)分别扩大5个基点和15个基点。

见下图,不论是净利息差还是NIM,汇控都有所改善。利息业务收入的增长抵消了费用收入下降9.14%的影响。

另一方面,汇控进行了多番努力,对其业务组合进行了重整,这包括退出欧美多个市场的零售业务,而保留特定理财业务,同时将资本重新分配到亚洲及中东地区的增长领域,在寿险业务、财富管理业务方面着墨甚多。

汇控的业务调整

出售:

1)美国零售银行业务:汇丰于2021年5月26日宣布将会退出美国的大众市场零售银行业务,包括个人和运筹理财,以及零售工商银行业务,并将约20-25家零售分行重新定位为国际财富管理中心。已于2022年2月完成分行的出售,并确认出售增益净额约1亿美元,出售项目包括21亿美元的客户贷款及69亿美元的客户账项。

2)计划出售法国零售银行业务:出售的项目包括,汇丰(欧洲大陆)的法国零售银行业务、法国商业银行(CCF)品牌,以及汇丰(欧洲大陆)在HSBC SFH (France)的100%权益及其于Credit Logement的3%权益,预计是项出售将令该集团产生21亿美元的税前亏损(包括相关交易成本),并有额外5亿美元的商誉减值。

3)计划出售希腊零售银行业务:2022年5月24日,汇丰签订买卖协议,出售旗下的希腊分行业务,预计于2023年上半年完成。2022年第2季,已确认1亿美元损失,包括商誉减值。

4)计划出售某亚欧大国业务。

收购:

1)2021年12月23日,以4亿美元全面收购L&T Investment Management Limited,预计于2022年第4季完成,该公司为L&T共同基金的投资经理,于2022年5月31日,L&T共同基金的管理资产达到89亿美元,拥有240多万活跃账户;

2)2022年1月28日,汇丰增持建基于印度的寿险公司Canara HSBC的股权至49%,而此前为26%,以联营公司入账。Canara HSBC为2008年成立的印度寿险公司。

3)2022年2月11日,完成对安盛新加坡(AXA Singapore)的全面收购,作价5亿美元,并产生1亿美元的临时增益,反映所收购的资产净值(总资产45亿美元及总负债39亿美元)的公允值较收购价为高。

4)2022年4月6日,增持非全资所有附属公司汇丰前海证券的权益至90%,而之前为51%。

5)2022年6月23日,收购总部设在上海的汇丰人寿剩下的50%权益,汇丰人寿保险有限公司提供广泛的保险解决方案,包括年金、寿险、危疾和单位相连保险产品。

总括来看,汇控退出了大部分欧美的零售和工商业务,而专注于新兴市场,尤其亚洲的非银行金融服务,这包括增持和收购印度、新加坡和上海的寿险公司,并进一步增持前海证券,剑指新兴市场不断增长的财富管理市场。

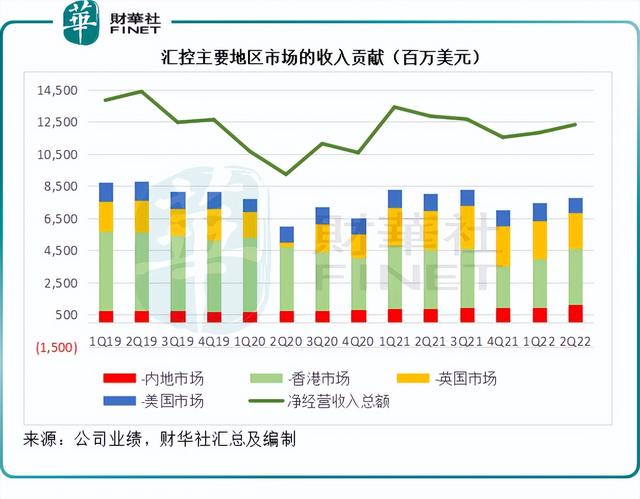

见下图,包括内地和香港市场在内的大中华地区,贡献了汇控的大部分收入。2022年上半年,内地和香港市场产生的收入占了汇控总收入的35.50%。

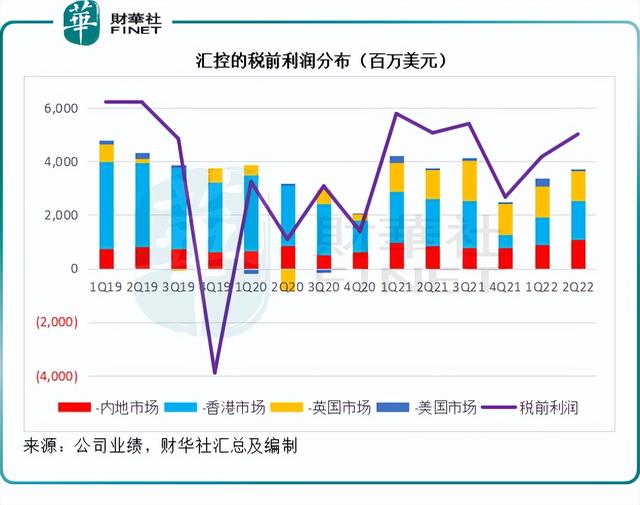

虽然内地市场的收入规模仍相对较小,但是利润增长却最为显著,2022年第2季,内地业务的经营溢利按年大增83.49%,至3.89亿美元,而上半年的经营溢利亦按年大增23.40%,达到5.96亿美元。再加上联营公司的贡献(例如交通银行),内地市场的税前利润于2022年第2季高达10.61亿美元,同比增长23.66%,超过英国市场的税前利润6.88亿美元。

见下图,内地市场的税前利润占比不断提高。

2022年上半年,包括内地和香港在内的大中华地区市场贡献的收入占比为35.5%,税前利润占比却高达48.27%,可见这两个市场对于汇控的重要性,这正是汇控“东进西退”策略的逻辑所在。

管理层提供的乐观展望

为了反驳平安的分拆计划,管理层提供了乐观的指引和愿景,以游说投资者放弃分拆。

1)2022年的贷款可达至中单位数百分率增长,预期2022年的净利息收益将至少达到310亿美元,2023年则至少达到370亿美元。

对比于2021年的净利息收益264.89亿美元,310亿美元的预期确实是不小的进步,这意味着2022年下半年的净利息收益至少达到165.5亿美元,较去年同期增加24%,而2023年的370亿美元目标,则意味着年增幅达到19%。

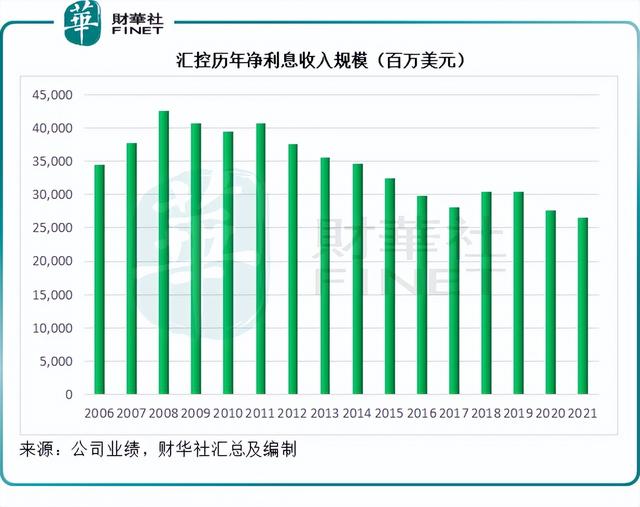

见下图,2016年以来,汇控的净利息收益就没超越过300亿美元的水平。全球加息环境或许可以为其利息业务的息差带来一些提振,但需留意的是,新兴市场的扩张能否抵消掉出售西方零售业务的影响。

2)2022年的预期信贷损失提拨将回复至平均贷款额30个基点的正常水平(确认有可能存在经济前景进一步恶化的风险)。

3)有信心2022年的经调整营业支出可维持与2021年相若的水平,当前的目标是2023年的经调整成本较2022年增加约2%,然后会维持严格的成本纪律。

4)力求2023年上半年将普通股权一级资本比率维持在14%至14.5%目标范围内。但不大可能在2022年进一步回购股份,而会在未来几年将超出执行策略所需的剩余资本回馈给股东。出售法国零售银行业务的预期亏损,料对其下半年的普通股权一级资本比率产生约30个基点的影响。

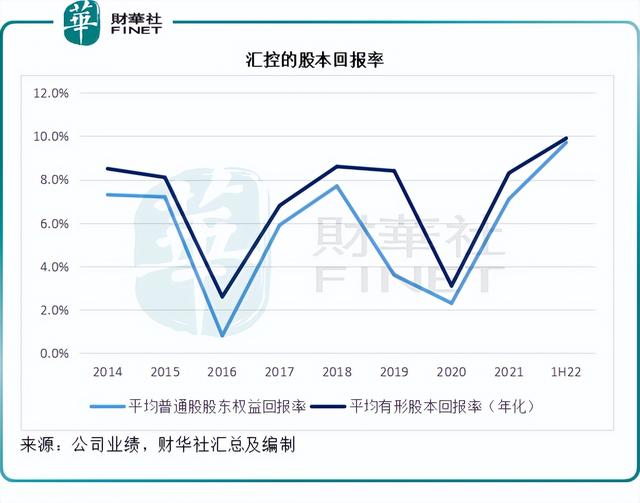

5)行政总裁表示有信心有形股本回报率从2023年起至少可以达到12%,创出十年来最佳成绩。

2022年上半年按年率计算的平均有形股本回报率为9.9%,比2021年上半年增加0.5个百分点,但需要注意的是,其中包括一项递延税项资产增益产生了2.3个百分点影响。

6)2023年和2024年的派息比率指引将约为50%,希望尽快将股息恢复至疫情前水平,并会在2023年起恢复派发季度股息,但预计恢复季度派息的初期,首三季的股息会低于2019年底前每股0.1美元的过往季度股息水平。(宣派中期息每股0.09美元)

在2020年暂停派息之前,汇控长期维持派发季度股息,而且非常慷慨,维持定额派息,而不管当年的每股盈利是多少,2016年至2019年,汇控的全年派息额高达每股0.51美元,相当于4港元,若按当前的股价51.00港元计,股息收益率为7.84%,远高于银行存款利率及理财收益率。

如果其派息额能回到当年的水平,或许可以为汇控的股价争一口气。

总结

汇控当前的业务遍布五大洲,新兴市场无疑是其未来增长的动力来源。

汇控近年陆续出售效益不佳的已发达市场业务,以将资源聚焦于新兴市场。随着资产的轻量化和风险加权资产的优化,在短期内或有可能实现较佳的有形股本回报率——分母减少,而出售资产带来了收益的增长。

短期的正面前景或许可以为汇控的股价带来一波推动,但是,可持续增长力的打造,将不是出售资产进行业务重组就能解决的,而是要持之以恒的行业和产业深耕。

汇控在过去或许是金融领域的领袖,但是随着新兴市场的崛起,游戏规则可能发生了转变,汇控所擅长的业务模式能不能玩得转,还是未知之数。

毛婷

评论