农夫山泉招股两日已超购286倍 募资额不及分红款,上市究竟为了什么?

8月25日,“包装饮用水”龙头农夫山泉在港交所正式开启招股,拟向全球发行逾3.88亿股H股,定价区间在每股19.50港元至21.50港元,募集资金75.7亿港元至83.5亿港元。招股时间截止到28日中午。

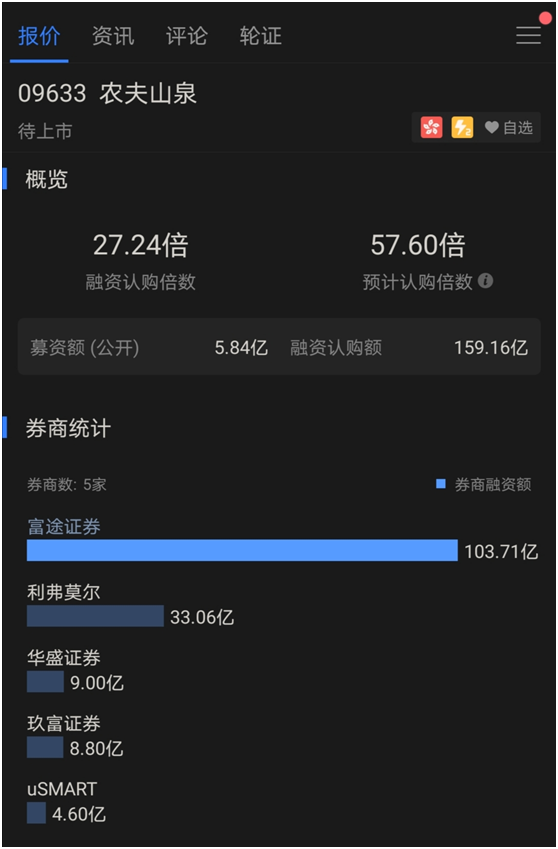

认购首日,农夫山泉打新火爆,一度“挤爆”多家券商服务器,录得逾1440亿元孖展额(券商融资额),相当于公开发售部分的超额认购逾247倍,创下新股首日借出孖展纪录。

截至8月26日发稿,农夫山泉的孖展已录1676.74亿港元,超额认购暂录约286倍。

值得一提的是,目前,娃哈哈、可口可乐旗下冰露、华润怡宝等饮用水企业纷纷转型,此外,元气森林等互联网+的饮料新锐品牌纷纷涌现,大肆抢占年轻用户群体。

在此情况下,上市后农夫山泉的高毛利能否持续,40余倍的高市盈率能否经受住二级市场考验,都成为市场热捧之下耐人寻味的话题。

招股蜂拥而上

截至发稿,最新招股数据显示,耀才证券融资额320亿港元,辉立证券融资额300亿港元,富途证券融资额209亿港元,信诚证券融资额206亿港元,此外,大华继显融资额170亿港元,凯基证券融资额120亿港元。另有英皇证券融资额70亿港元,时富金融、利弗莫尔分别有60亿港元和46.49亿港元的融资额。

农夫山泉总股本111.88亿股,按照发行价计算,市值已达2405亿港元,约合2150亿人民币。按照2019年净利润49.54亿元计,农夫山泉发行价PE倍数为43倍。

农夫山泉为何让投资者感觉“有点甜”?

8月26日,耀才证券执行董事兼行政总裁许绎彬接受21世纪经济报道记者采访指出,“由于本月上市的新股不多,上一只是泰格医药(03347.HK),没有其他股份一同招股及较后亦没有股份招股与其撞期,所以农夫山泉招股反应热烈,驱使一众过往曾认购新股的投资者或新加入认购的投资者,蜂拥而上,而且更加大注码”。

此外,一家A+H平台上市公司人士向21世纪经济报道记者分析,“港股的新股申购主要看公司认知度、看新股发行价格,农夫山泉在消费品领域的认知度还是比较广的,此外,新股申购基石投资者也是一个观察维度,如果有知名机构站台,更受投资者欢迎”。

根据农夫山泉公告,其基石投资者包括富达基金(Fidelity Interna⁃tional)、美国对冲基金Coatue、新加坡政府投资公司(GIC)、中国国有企业结构调整基金等。

从基本面来看,8月16日招股书显示,农夫山泉2017年-2019年的营收(收益)分别为174.91亿元、204.75亿元、240.21亿元(人民币),复合年增长率为17.2%;最近三年净利润分别为33.86亿元、36.12亿元和49.54亿元(人民币),年复合增长率为21.0%。

目前,农夫山泉拥有12个生产基地,总计144条包装饮用水及饮料生产线、7条鲜果榨汁线及3条鲜果生产线。

“我们不生产水,只是大自然的搬运工”,这句广为流传的广告语,一定程度上反映了农夫山泉的拳头产品。

从收入组成来看,“包装饮用水”是农夫山泉的业绩基石,贡献近六成收入。

2017年、2018年及2019年以及截至2019年及2020年5月31日止五个月,“包装饮用水”在其总收益中占比分别为57.9%、57.5%、59.7%、56.5%及61.9%。

此外,在茶饮料领域,农夫山泉推出了“茶π”和传统的中国茶“东方树叶”系列产品;功能饮料领域的“尖叫”及“力量帝维他命水”;此外,还有果汁领域的低浓度果汁“水溶C100”、中浓度果汁“农夫果园”及非浓缩还原的纯果汁,包括“农夫山泉”NFC果汁系列及“17.5°”果汁系列。

招股书显示,由于农夫山泉的销售成本来源于原材料(PET)、包装材料、制造费用、生产人员薪酬、取水及处理成本,以2019年为例,分别占总收益的比例为27.6%、5.8%、8.5%、2.1%和0.6%,合计占总收益的44.6%,导致其综合毛利率远高于行业平均水平。

2017-2019年,农夫山泉的综合毛利率一直稳定在50%以上,以2019年为例,农夫山泉的包装饮用水产品毛利率60.2%,此外,茶饮料、功能饮料和果汁饮料毛利率分别为59.7%、50.9%和34.7%。

农夫山泉在招股书中指出,“于2017年至2019年,我们的收益及毛利呈现增加的趋势,主要是由于我们产品销量的增加,尤其是包装饮用水产品的销量增加。于往绩记录期间,我们的毛利率及净利润率小幅波动,主要由于我们产品所用的主要原材料PET的平均采购价格的变动,及产品组合的影响”。

细分赛道竞争加剧

尽管包装饮用水夺得市占率第一,不过,农夫山泉的其他产品——功能饮料、茶饮料及果汁饮料,仅收获市场份额第三,在龙头云集的软饮料行业,农夫山泉能否继续傲视群雄?

“农夫山泉仍属国内饮料股份,市面上亦很容易找到雷同的产品,并非行业独特,所以不能与过往思摩尔、沛嘉,或泰格医药相提并论,投资者只可视作内需股来看;再者,农夫山泉的招股期较长,驱使孖展利息成本亦会较高,倘若客户以大额认购而又分配得少,可能会因成本上涨的情况下,股价要升很多才可回本。”许绎彬接受采访时强调了这一点。

从港股市场来看,业务比较接近的康师傅控股(0322.HK),当前总市值对应18倍PE。不过,康师傅的饮料业务并不是绝对主力,方便面业务占总收入近一半,值得一提的是,今年上半年,康师傅饮品业务收益因疫情影响小幅下降,饮品事业整体收益176.17亿人民币,同比下降4.09%。

根据弗若斯特沙利文报告,同为饮用水龙头的华润怡宝,2019年以250.5亿元零售额占据次席,仅次于农夫山泉。

2017年开始,华润怡宝把重心偏向非水“饮料阵营”,有媒体报道称,华润怡宝近三年研发投入总计4700万元,所研发的新品贡献了近4亿元营收,仅2019年便收入2.52亿元。

此外,在众多老牌软饮料企业之外,“闯入者”元气森林争得了一席之地。

元气森林成立于2016年,是一家互联网+的饮料公司,今年“618购物狂欢节”中,元气森林先后击败了可口可乐和百事两大巨头,蝉联了天猫饮品类冠军。

据媒体报道,元气森林即将完成新一轮融资,投后估值由2019年的37.5亿元人民币飙升至20亿美元(约140亿元人民币),参投方有红杉中国和元生资本。

8月26日,元气森林方面向21世纪经济报道记者指出,“公司目前有气泡水、燃茶、乳茶、能量饮料、酸奶五个品类,气泡水和燃茶是龙头产品,未来公司将持续在产品研发上发力,拓展新品,拓展新口味。”

“当代年轻人的消费习惯越来越趋向于个性化、多元化,因此这个领域的超额利润未来一定会吸引更多的破局者加入进来,以争夺年轻客群,元气森林已经说明了这一趋势,作为行业龙头能否经受住这种冲击也是农夫山泉上市后的主要课题。”一位行业分析人士指出。

而农夫山泉在IPO前夕突击分红95.98亿元,也遭遇市场对其“上市动机”的质疑。

招股书显示,2019年,钟睒睒直接或间接持有农夫山泉87.4%的股份,而公司向股东派付股息95.98亿元,理论上钟睒睒获得近83亿元。2020年3月,农夫山泉再次宣布将于4月支付完毕派发的股息9亿元。

“两边相比,融资额可能还赶不上分红的钱,显然难说公司上市是为了融资;以农夫山泉在广告宣传上的巨额投入和所获得的知名度,通过上市提升知名度也站不住脚,既然如此,钟睒睒走向资本市场的动机就变得十分耐人寻味了。”上海一位资本市场人士对此表示了困惑。

而这背后的答案,可能也只有钟睒睒才最清楚。

更多内容请下载21财经APP

(责任编辑:李剑华 实习生:郭金文)

评论